ปัจจุบันเทคโนโลยีได้ถูกนำมาประยุกต์ใช้กับการให้บริการทางการเงินอย่างแพร่หลาย ส่งผลให้พฤติกรรมของลูกค้าเปลี่ยนแปลงไปอย่างมาก ประกอบกับธนาคารแห่งประเทศไทยที่มีนโยบายส่งเสริมให้สังคมไทยพึ่งพาเงินสดลดลง เมื่อปี 2559 จึงได้นำเสนอบริการ PromtPay ระบบโอนเงินระหว่างธนาคารที่ไม่คิดค่าธรรมเนียมการโอนเงินออนไลน์สำหรับธุรกรรมที่มีมูลค่าต่ำกว่า 2,000 บาทต่อครั้ง ทำให้การทำธุรกรรมผ่านช่องทางออนไลน์ได้รับความนิยมเพิ่มมากขึ้น ซึ่งถือเป็นจุดเริ่มต้นของยุค Digital Banking ของระบบการเงินไทย ต่อมาในช่วงต้นปี 2561 เกิดการแข่งขันแย่งฐานลูกค้า ออนไลน์ระหว่างธนาคารพาณิชย์รายใหญ่หลายแห่งจนเกิดสงครามด้านราคาจนนำไปสู่การยกเลิกการคิดค่าธรรมเนียมการโอนเงินออนไลน์ นับเป็นการพลิกโฉมธุรกิจการเงินไทยครั้งสำคัญจากการนำเทคโนโลยีมาประยุกต์ใช้ ทำให้ต้นทุนการทำธุรกรรมทางการเงินทั้งระบบปรับลดลง อย่างไรก็ดีในส่วนของธนาคารพาณิชย์นั้นต้องปรับตัวครั้งใหญ่เพื่อหารายได้จากธุรกิจอื่นมาชดเชยรายได้จากค่าธรรมเนียม

จากเหตุการณ์ดังกล่าว ทำให้วงการธุรกิจสถาบันการเงินซึ่งทำหน้าที่เป็นสถาบันตัวกลางอย่างเช่นผู้ให้บริการในธุรกิจตลาดทุนต้องสั่นสะเทือน และเกิดคำถามขึ้นว่าการเข้ามาของเทคโนโลยีทางการเงิน (FinTech) จะมีผลกระทบกับธุรกิจตลาดทุนเพียงใด? การเปลี่ยนแปลงจะเป็นเพียง Evolution หรือถึงขั้นเป็น Revolution? ธุรกิจใดในตลาดทุนจะเป็นดาวรุ่งและธุรกิจใดจะเป็นดาวร่วง? ผู้ให้บริการในธุรกิจตลาดทุนที่ได้รับผลกระทบต้องปรับตัวอย่างไร? การเปลี่ยนแปลงนำมาแต่สิ่งที่ดีขึ้นเสมอจริงหรือไม่? และท้ายที่สุดใครจะเป็นผู้ชนะ? ร่วมหาคำตอบของคำถามผ่านบทความนี้ไปพร้อมๆ กันครับ

Question 1: การเติบโตของ FinTech ในธุรกิจตลาดทุนเป็นอย่างไร?

เทคโนโลยีมีบทบาทในการพัฒนาธุรกิจตลาดทุนมาอย่างยาวนาน โดยนอกจากผู้ลงทุนจะได้ประโยชน์จากความสะดวกสบายแล้ว ผู้ให้บริการในธุรกิจตลาดทุนยังใช้เทคโนโลยีต่างๆ ในการเพิ่มประสิทธิภาพในการทำงานซึ่งนำไปสู่บริการใหม่ๆ ที่สร้างการเติบโตให้แก่บริษัท แต่ในช่วงไม่กี่ปีที่ผ่านมา การเข้ามาของ FinTech ยิ่งเร่งให้เกิดการเปลี่ยนแปลงและสร้างผลกระทบกับธุรกิจตลาดทุนเป็นอย่างมาก โดย FinTech ที่ได้รับการกล่าวถึงในโลกตลาดทุนมากที่สุดคงไม่พ้น Robo advisor ผู้ช่วยแนะนำการลงทุนแก่ผู้ลงทุนที่มีจุดเด่นเรื่องต้นทุนการให้บริการที่ต่ำ และมีแนวโน้มพัฒนาไปสู่การให้บริการรอบด้านแบบสถาบันการเงินในอนาคต โดยคาดการณ์ว่ามูลค่าสินทรัพย์ภายใต้การจัดการของธุรกิจ Robo advisor ทั่วโลก จะอยู่ที่ 8 ล้านล้านดอลลาร์ สรอ. ในปี 2563 หรือกว่า 8% ของมูลค่าสินทรัพย์ภายใต้การจัดการของสถาบันการเงินทั่วโลก1

นอกจาก Robo advisor แล้วยังมี FinTech อีกจำนวนหนึ่งที่ถูกพัฒนาขึ้นเพื่อแก้ Pain point อื่นๆ ในระบบโครงสร้างพื้นฐานของตลาดทุน (Capital Market Infrastructure: CMI) ซึ่งประกอบด้วยธุรกิจ Exchange, Other trading venues, Central counterparties, Securities depositories, Index providers และ Data and analytics companies ซึ่ง

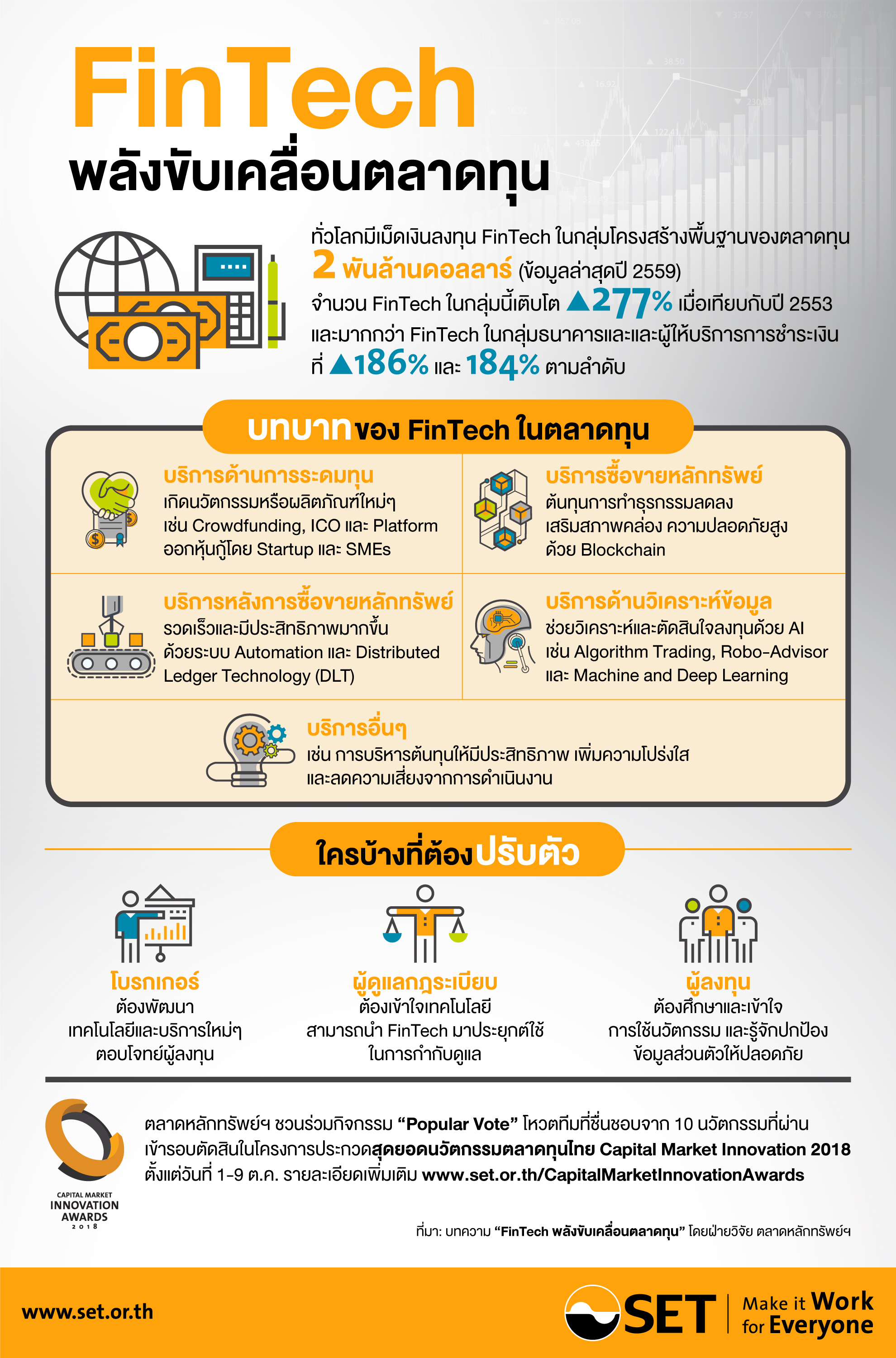

ในช่วงปี 2558-2559 นั้น FinTech ในกลุ่มนี้มีเงินลงทุนจาก Venture Capital สูงถึง 1.3 และ 2.0 พันล้านดอลลาร์ สรอ.2 เพิ่มขึ้นสวนทางกับ FinTech ในภาคการเงินอื่นๆ นอกจากนี้ อ้างอิงจาก McKinsey Panorama FinTech database3 นั้น พบว่า FinTech ใน CMI ในปี 2559 มีจำนวนเพิ่มขึ้น 277% เทียบกับในปี 2553 ขณะที่ FinTech ที่อยู่ในกลุ่ม Corporate banking และ Payment มีจำนวนเพิ่มขึ้น 186% และ 184% ตามลำดับ

Question 2: FinTech เข้ามามีบทบาทกับบริการใดในตลาดทุนบ้าง?

ช่วง 2-3 ปีที่ผ่านมา FinTech ในธุรกิจตลาดทุนเติบโตเป็นอย่างมากทั้งในมูลค่าการลงทุนและจำนวนบริษัท อีกทั้ง FinTech เหล่านี้ยังกระจายไปในหลายส่วนของ Value chain ของธุรกิจตลาดทุนอีกด้วย ดังนั้น การพิจารณา FinTech และเทคโนโลยีที่นำมาใช้ แยกตามส่วนประกอบต่างๆ ใน Value chain ของธุรกิจตลาดทุนจะทำให้เข้าใจภาพรวมมากยิ่งขึ้น โดยส่วนประกอบหลักๆ ใน Value chain ของบริการในตลาดทุนแบ่งออกได้เป็น 5 ส่วน ดังนี้

1. บริการด้านการระดมทุน (Access to capital): ตลาดทุนเป็นแหล่งระดมทุนของธุรกิจที่สำคัญ โดยเทคโนโลยีสามารถช่วยให้เกิดนวัตกรรม หรือ Asset class แบบใหม่ๆ ที่ตอบสนองความต้องการของทั้งผู้ออกหลักทรัพย์และผู้ลงทุนได้เหมาะสมยิ่งขึ้น เช่น Crowdfunding, Initial coin offering (ICO) และ Platform สำหรับออกหุ้นกู้โดย Startup และ SMEs เป็นต้น

2. บริการการซื้อขายหลักทรัพย์ (Trade execution): เทคโนโลยีที่ช่วยให้ผู้ซื้อและผู้ขายสามารถทำธุรกรรมต่างๆ ได้ด้วย Digital Currency ซึ่งทำให้ต้นทุนการทำธุรกรรมลดลง ช่วยเสริมสภาพคล่อง และมีความปลอดภัยสูง ยกตัวอย่างเช่น CME Group เปิดให้มีการซื้อขาย Bitcoin Futures ในปลายปี 2560 และตลาดหลักทรัพย์สิงคโปร์ (SGX) ที่สร้างระบบการซื้อขายตราสารหนี้บนเทคโนโลยี Blockchain เป็นต้น

3. บริการหลังการซื้อขายหลักทรัพย์ (Post-trade service): โดยมีส่วนประกอบหลักคือการทำ Clear security position, Settle payments, Market surveillance, Regulatory compliance ซึ่งเป็นงาน operation หลังบ้านที่เกี่ยวข้องกับเอกสารและกฎระเบียบเป็นจำนวนมาก ดังนั้นการนำระบบ Automation และ Distributed Ledger Technology (DLT) มาประยุกต์ใช้ ทำให้งานบริการ Post–trade รวดเร็วและมีประสิทธิภาพมากขึ้น

4. บริการด้านวิเคราะห์ข้อมูล (Data analytic service): เนื่องจากข้อมูลในตลาดทุนมีปริมาณเพิ่มขึ้นอย่างมากการนำเทคโนโลยีอย่าง Artificial intelligence (AI) มาช่วยวิเคราะห์และเป็นเครื่องมือประกอบการตัดสินใจในการลงทุนจึงได้รับความสนใจเป็นอย่างมาก เช่น Algorithm trading, Robo-advisor และ Machine and deep learning

5. บริการอื่นๆ ที่เกี่ยวข้องกับการบริหารต้นทุนให้มีประสิทธิภาพ เพิ่มความโปร่งใส และลดความเสี่ยงจากการดำเนินงาน

Question 3: ทิศทางการปรับตัวของผู้ให้บริการในธุรกิจตลาดทุนมีแนวโน้มเป็นอย่างไร?

แม้ว่า FinTech จะเติบโตอย่างรวดเร็วและกระจายไปในหลายภาคส่วนของธุรกิจตลาดทุน แต่ส่วนใหญ่แล้วเทคโนโลยีที่ถูกนำมาใช้จะเป็นรูปแบบของการประยุกต์เข้ากับโครงสร้างพื้นฐานดั้งเดิม ซึ่งเหมือนเป็นเครื่องมือที่ช่วยมาเสริมการดำเนินงานให้มีประสิทธิภาพเพิ่มขึ้นเท่านั้น อย่างไรก็ดี ผู้ให้บริการในธุรกิจตลาดทุนคงไม่มองข้ามความสำคัญของ FinTech เหล่านี้มากนัก เพราะได้เห็นบทเรียนจากธุรกิจธนาคารพาณิชย์ที่ถูกเทคโนโลยี Disrupt ในส่วนของรายได้จากค่าธรรมเนียมมาแล้ว ดังนั้น ธุรกิจการซื้อขายหลักทรัพย์ที่มีสัดส่วนรายได้จากค่าธรรมเนียมการซื้อขายหลักทรัพย์เองนั้น นับวันจะมีแนวโน้มที่ลดลงเช่นกัน จาก Survey ของ World Federation of Exchange (WFE)4 ซึ่งทำการสัมภาษณ์เชิงลึกกับ 46 สมาชิกของ WFE เกี่ยวกับโอกาสการเติบโตของ FinTech ในธุรกิจตลาดทุนนั้นได้ผลที่น่าสนใจดังนี้

* บริการที่อาจได้รับผลกระทบจากการเข้ามาของ FinTech มากที่สุด คือ ด้านการระดมทุนเพราะเป็นส่วนที่ FinTech กระจุกตัวอยู่มากที่สุดในปัจจุบัน ขณะที่สมาชิก WFE มีความเห็นว่าส่วนที่ FinTech จะเข้ามามีบทบาทในการขับเคลื่อนนวัตกรรมในอนาคตมากที่สุดคือบริการด้าน Post-trade

* เทคโนโลยีที่ถูกจับตามองว่าจะสร้างผลกระทบให้กับธุรกิจตลาดทุนมากที่สุด คือ เทคโนโลยี Advance analytics และ AI ซึ่งเห็นตรงกันทั้งในมุมมองของบริษัท FinTech และบริษัทสมาชิกของ WFE

* Startup เป็นเพื่อนมากกว่าศัตรูในมุมมองของบริษัทสมาชิกของ WFE เพราะคาดว่าจะสามารถสร้างรายได้จากธุรกิจใหม่ร่วมกันได้ โดย Startup จะเข้ามาเติมเต็มการให้บริการของผู้ให้บริการรายเดิมในธุรกิจตลาดทุน หรือมีลักษณะเป็น Business-to-business มากกว่ากลยุทธ์การดำเนินธุรกิจที่ลงไปให้บริการถึงลูกค้ารายย่อย Business-to-customer ที่เกิดขึ้นในธุรกิจการให้คำแนะนำการลงทุนเท่านั้น

* บริษัทเทคโนโลยีรายใหญ่จะกลายเป็นคู่แข่งที่สำคัญของผู้ให้บริการรายเดิมในธุรกิจตลาดทุน เพราะไม่เพียง Startup เท่านั้น บริษัทเทคโนโลยีรายใหญ่ อย่าง Amazon Google และ Microsoft ต่างเข้ามาพัฒนาเทคโนโลยีที่เกี่ยวข้องกับ FinTech เช่นกัน เช่น Cloud computing, AI และ Machine learning เป็นต้น โดย 40% ของผู้ตอบแบบสอบถาม คิดว่าบริษัทเทคโนโลยีรายใหญ่เหล่านี้จะมีบทบาทมากที่สุดในอีก 5 ปีข้างหน้า

* ผู้ตอบแบบสอบถามส่วนใหญ่มองว่าการเข้าไปร่วมมือกับ Startup ด้าน FinTech ในรูปแบบการทำ Collaboration agreements และ Joint venture มีโอกาสมากกว่าการเข้าไปลงทุนทางตรงหรือการทำ M&A อีกทั้งยังมองว่าแม้ Startup จะมีความถนัดด้านเทคโนโลยีและสามารถเน้นไปที่ผลิตภัณฑ์หรือบริการที่แก้ Pain point ลูกค้าได้ตรงจุดกว่า แต่ Startup ยังไม่สามารถดึงดูดบุคลากรที่มีความสามารถในตลาดไปได้ อีกทั้งมีความเห็นว่าภาครัฐไม่ได้ผ่อนปรนกฎระเบียบ ทำให้ Startup ได้เปรียบในการแข่งขันมากกว่าบริษัทของตน

Question 4: ความท้าทายในการประยุกต์ใช้ FinTech ในธุรกิจตลาดทุนมีอะไรบ้าง?

หลายคนเชื่อในคำกล่าวที่ว่าการเปลี่ยนแปลงมักนำสิ่งที่ดีกว่าเสมอ จึงดูเหมือนว่า FinTech จะมีข้อดีอยู่มาก อย่างไรก็ดี เทคโนโลยีหรือนวัตกรรมใหม่ๆ ที่ถูกนำมาใช้ในตลาดนั้น กว่าจะรู้ถึงผลกระทบ และข้อดีข้อเสียนั้นต้องใช้เวลาประมาณหนึ่ง โดย Robert C. Merton ปรมาจารย์ด้านการเงินจากมหาวิทยาลัย MIT ผู้ได้รับรางวัลโนเบลสาขาเศรษฐศาสตร์ในปี 2540 ได้กล่าวในงานสัมมนาของสถาบันวิจัยเพื่อตลาดทุน ตลาดหลักทรัพย์แห่งประเทศไทย หัวข้อ “Observations on the Digital Revolution Opportunities and Challenges” เกี่ยวกับความท้าทาย 4 ประการสำหรับการประยุกต์ใช้ FinTech ในโลกการเงิน ดังนี้

1. ด้านความไว้วางใจ: ซึ่งเป็นสิ่งสำคัญสูงสุดในธุรกิจการเงิน โดยวิกฤติ Sub-prime ในปี 2551-2552 เป็นตัวอย่างที่เด่นชัดว่า หากลูกค้าขาดความไว้วางใจในสถาบันการเงินแล้วจะมีผลเสียตามมารุนแรงมากแค่ไหน สำหรับ FinTech ที่แม้ว่าจะช่วยเพิ่มประสิทธิภาพการให้บริการในธุรกิจตลาดทุนแต่ก็นำมาซึ่ง “Blackbox” สิ่งที่สร้างความคลุมเครือเกี่ยวกับที่มาที่ไปของบริการ เช่น บางทีลูกค้าของ Robo advisor อาจไม่รู้เลยว่าตัวเองกำลังลงทุนในอะไร หรือได้รับคำแนะนำโดยอ้างอิงจากตรรกะแบบไหน ดังนั้น ผู้ให้บริการทางการเงินนอกจากจะพัฒนาเทคโนโลยีแล้วจะต้องสร้างความไว้วางใจกับลูกค้าโดยการเปิดเผยข้อมูลต่างๆ ให้มีความโปร่งใสอีกด้วย

2. ด้านความเสี่ยงจากการผิดนัดชำระ: ผู้ลงทุนต่างจากลูกค้าทั่วไปตรงที่ใช้ FinTech ในเรื่องเงินๆทองๆ จึงมีความคาดหวังที่จะได้ผลตอบแทนในรูปตัวเงินจากการลงทุน เช่น การปล่อยกู้แบบ P2P lending ผู้ลงทุนย่อมหวังเงินต้นบวกกับดอกเบี้ยหลังจากครบกำหนด การทำธุรกรรมในตลาดทุนก็เช่นกัน เมื่อผู้ลงทุนซื้อหุ้นแล้วย่อมหวังผลตอบแทนเป็นเงินปันผลและกำไรจากการขาย ซึ่งการทำธุรกรรมผ่านตลาดหลักทรัพย์ที่มีทั้งระบบ Clearing & Settlement และ Clearing fund คอยรับประกันทำให้ความเสี่ยงจากการผิดนัดชำระเแทบเป็นศูนย์ ขณะที่ FinTech ไม่มีต้นทุนเหล่านี้เลย ดังนั้นหากนับเอาต้นทุนเหล่านี้เข้าไปรวมด้วยย่อมทำให้ต้นทุนในการทำธุรกรรมของ FinTech ปรับเพิ่มขึ้นใกล้เคียงกับธุรกิจ Exchange แบบเดิม

3. ด้านความเสี่ยงของนวัตกรรม: เป็นเรื่องปกติที่นวัตกรรมที่ประสบความสำเร็จมักจะนำหน้าโครงสร้างพื้นฐานที่รองรับตัวมันเอง ดังนั้นหลายครั้งเมื่อปริมาณผู้ใช้ FinTech รายใดรายหนึ่งมากเกินไปย่อมทำให้เกิดปัญหาขึ้นกับระบบโครงสร้างพื้นฐาน และ FinTech เพียงรายเดียวอาจสร้างผลกระทบไปถึง FinTech อื่นหรือระบบโครงสร้างอื่นได้ ดังนั้นผู้ให้บริการในตลาดทุนต้องพัฒนาโครงสร้างพื้นฐานให้สอดคล้องกับปริมาณผู้ใช้งาน FinTech ไปพร้อมกัน

4. ด้านกฎระเบียบภาครัฐ: มีส่วนสนับสนุนให้เกิดความน่าเชื่อถือและช่วยลด Credit risk ให้แก่ผู้ลงทุนได้ แต่ถ้ากฎระเบียบมีความเข้มงวดเกินไปหรือไม่ชัดเจน จะทำให้ FinTech เข้ามาแข่งขันได้ยาก แต่หากกฎระเบียบที่ผ่อนคลายกับ FinTech มากกว่าผู้ให้บริการรายเดิม ก็จะนำมาสู่ปรากฏการณ์ที่เรียกว่า “Regulatory arbitrage” ซึ่งผู้ประกอบการ FinTech จะเพิ่มขึ้นมาก และค่อยๆ ลดลงเมื่อความได้เปรียบด้านกฎระเบียบหมดไป

Question 5: ท้ายที่สุดแล้วใครจะเป็นผู้ชนะ?

จากที่กล่าวมาทั้งหมดนี้คงพอสรุปได้ว่า ปัจจุบันการเข้ามาแข่งขันของ Startup ด้าน FinTech ในธุรกิจตลาดทุนยังเป็นเพียง “Evolution” มากกว่า “Revolution” เพราะผู้ให้บริการรายเดิมยังมีแนวโน้มที่จะร่วมมือกับ Startup เพื่อพัฒนาการบริการแก่ผู้ลงทุนให้ดีขึ้น อย่างไรก็ดี พฤติกรรมผู้ลงทุนได้เปลี่ยนมาทำธุรกรรมซื้อขายหลักทรัพย์บนช่องทางออนไลน์ที่มีค่าธรรมเนียมต่ำกว่าอย่างเห็นได้ชัด ทำให้เหตุการณ์ที่วันหนึ่งจะมีการแข่งขันลดค่าธรรมเนียมการทำธุรกรรมออนไลน์ จนในที่สุดบริษัทหลักทรัพย์ทุกแห่งเลิกคิดค่าธรรมเนียมการซื้อขายหลักทรัพย์เหมือนที่เกิดขึ้นกับธุรกิจธนาคารพาณิชย์จึงมีความเป็นไปได้ ดังนั้นผู้ให้บริการในธุรกิจตลาดทุนจำเป็นต้องเตรียมพร้อมหารายได้จากธุรกิจอื่น เช่น บริการด้านข้อมูล หรือการให้คำปรึกษามาทดแทน นอกจากนี้ ผู้เล่นใน Ecosystem ของตลาดทุนก็เปลี่ยนแปลงไป โดยผู้เล่นที่มีศักยภาพในการแข่งขันกับกลายเป็นบริษัทเทคโนโลยีรายใหญ่จากต่างชาติซึ่งมีข้อมูลด้านพฤติกรรมต่างๆ ของลูกค้าเป็นจำนวนมาก อีกทั้ง Regulator เองก็ต้องปรับตัวโดยต้องทำความเข้าใจเกี่ยวกับเทคโนโลยีที่ใช้การประกอบธุรกิจในยุคดิจิทัลและรู้จักนำ FinTech มาประยุกต์ใช้ในการกำกับผู้มีส่วนร่วมในตลาดทุนอีกด้วย ในส่วนของคำตอบของคำถามที่ว่าท้ายที่สุดแล้วผู้เล่นคนใดจะเป็นผู้ชนะในธุรกิจตลาดทุนนั้นยังคงไม่สามารถฟันธงได้ ขึ้นอยู่กับว่าผู้เล่นแต่ละรายจะสามารถพัฒนาเทคโนโลยีของตนได้รวดเร็วแค่ไหน แต่ไม่ว่าใครจะเป็นผู้ชนะนั้นดูเหมือนว่าผู้ลงทุนในธุรกิจตลาดทุนจะเป็นผู้ได้รับประโยชน์จากบริการที่ดีขึ้นอย่างแน่นอน อย่างไรก็ตาม เหรียญย่อมมีสองด้านเสมอ ผู้ใช้ FinTech เองต้องทำความเข้าใจด้วยว่านวัตกรรมที่ใช้นั้นมีข้อดีและข้อจำกัดอย่างไร เหมาะกับตัวท่านหรือไม่ และต้องเรียนรู้ที่จะปกป้องข้อมูลส่วนบุคคลของท่านเพื่อความปลอดภัยด้วย

สุดท้ายนี้ คงเป็นการดีหากมีระบบ GPS Navigator เหมือนรถยนต์ที่สามารถบอกเราได้ว่าการเดินทางของตลาดทุนในยุค FinTech อยู่ตรงจุดไหนแล้ว แต่ในความเป็นจริงคงไม่มีใครสามารถบอกพิกัดที่แน่นอนได้ เพราะสิ่งเดียวที่เที่ยงแท้เสมอในโลกนี้คือการเปลี่ยนแปลง และแทนที่จะรอคอยว่าเมื่อไหร่จะถึงจุดที่เราควรเปลี่ยน คงไม่ดีเท่ากับว่าเราลุกขึ้นมาเป็นผู้นำให้เกิดการเปลี่ยนแปลงไปสู่สิ่งที่ดีขึ้นโดยเริ่มได้จากตัวเราเองตั้งแต่วันนี้ ตลาดหลักทรัพย์แห่งประเทศไทยเล็งเห็นความสำคัญในการพัฒนาการให้บริการในตลาดทุนจึงได้จัดการแข่งขัน Capital Market Innovation Awards 2018 เพื่อประกวดสุดยอดนวัตกรรมด้านตลาดทุน ขณะนี้ได้ 10 ทีมสุดท้ายเข้าสู่รอบตัดสินเพื่อค้นหาสุดยอดนวัตกรรมด้านตลาดทุน 9 ต.ค. นี้ ชวนร่วมเป็นกำลังใจให้กับทั้ง 10 ทีม โดยร่วมโหวตทีมที่ท่านชื่นชอบกับกิจกรรม Popular Vote ได้ตั้งแต่วันที่ 1-9 ต.ค. นี้ ดูกติกาและรายละเอียดการร่วมกิจกรรมได้ที่ www.set.or.th/CapitalMarketInnovationAwards

ข่าวเด่น