สหรัฐ

สัญญาณการชะลอตัวของเงินเฟ้อในสหรัฐฯ สะท้อนว่าเฟดอาจผ่อนคันเร่งการขึ้นดอกเบี้ยในระยะข้างหน้า เครื่องชี้ด้านเงินเฟ้อในเดือนธันวาคมชะลอตัวลงสอดคล้องกับที่นักวิเคราะห์คาดการณ์ โดยดัชนีราคาผู้บริโภคทั่วไป (CPI) ลดลงเป็นครั้งแรกในรอบกว่า 2 ปีครึ่ง โดยลดลง 0.1% เมื่อเทียบกับเดือนก่อน (MoM) ขณะที่ดัชนี CPI เพิ่มขึ้น 6.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) นับเป็นอัตราที่ต่ำสุดในรอบ 14 เดือน และชะลอลงต่อเนื่องจาก 9.1% ในเดือนมิถุนายนปีที่แล้ว ส่วนดัชนี CPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงาน เพิ่มขึ้น 5.7% YoY เทียบกับ 6% ในเดือนพฤศจิกายน

หลังจากสหรัฐปรับขึ้นดอกเบี้ยอย่างแรงในปีที่ผ่านมาสู่ระดับสูงสุดในรอบ 15 ปี วิจัยกรุงศรีประเมินว่าการปรับขึ้นดอกเบี้ยของเฟดมีแนวโน้มชะลอลงในระยะต่อไป เนื่องจาก (i) เงินเฟ้อมีสัญญาณผ่อนคลายลง ล่าสุดอัตราเงินเฟ้อคาดการณ์ในช่วง 1 ปีข้างหน้า ต่ำสุดในรอบเกือบ 2 ปี ที่ 4.0% ในเดือนมกราคม ขณะที่ค่าจ้างชะลอลงต่อเนื่อง และ (ii) มีสัญญาณว่าเศรษฐกิจสหรัฐเสี่ยงที่จะชะลอตัวแรง โดยดัชนีชี้วัดกิจกรรมภาคการผลิตและภาคบริการได้เข้าสู่ภาวะหดตัวในเดือนธันวาคม ทั้งนี้ วิจัยกรุงศรีคาดว่าเฟดอาจปรับขึ้นดอกเบี้ยอีก 2 ครั้ง ครั้งละ 0.25% สู่ระดับใกล้เคียง 5% และจะคงไว้ที่ระดับดังกล่าว เพื่อรักษาสมดุลระหว่างการดูแลเสถียรภาพด้านราคาและการหนุนการเติบโตทางเศรษฐกิจให้มีความต่อเนื่อง

ญี่ปุ่น

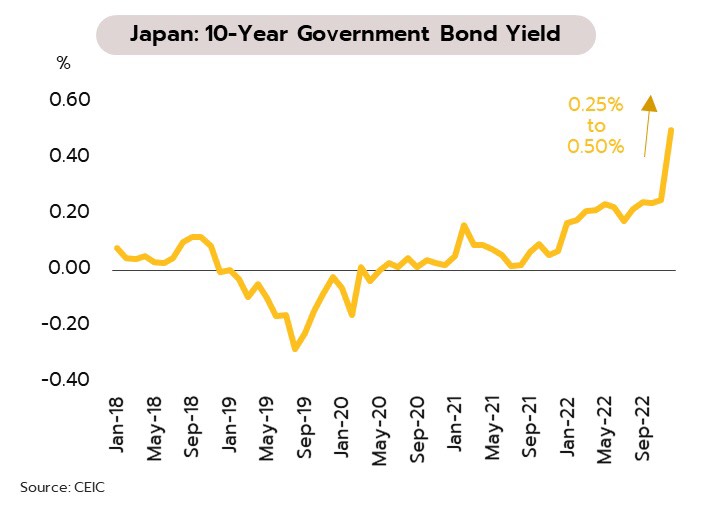

การขยายกรอบนโยบายควบคุมผลตอบแทนพันธบัตร อาจเป็นจุดเปลี่ยนสำคัญต่อทิศทางนโยบายการเงินของญี่ปุ่น ในเดือนพฤศจิกายน อัตราเงินเฟ้อทั่วไปปรับเพิ่มขึ้นสู่ 3.8% YoY ส่วนอัตราเงินเฟ้อพื้นฐานเพิ่มขึ้นสู่ 2.8% ซึ่งเป็นอัตราทีสูงที่สุดในรอบ 41 ปี สวนทางกับประเทศอื่นๆ ที่อัตราเงินเฟ้อเริ่มชะลอตัวลง ขณะที่ธนาคารกลางญี่ปุ่น (BOJ) สร้างความประหลาดใจให้กับตลาดด้วยการขยายกรอบการควบคุมอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี (Yield Curve Control: YCC) จาก

+/-0.25% เป็น +/-0.50% สะท้อนว่า BOJ อาจกำลังเข้าใกล้จุดเปลี่ยนทางนโยบายในปีนี้ทั้งการยกเลิกนโยบายดอกเบี้ยต่ำพิเศษและมาตรการผ่อนคลายเชิงปริมาณ

วิจัยกรุงศรีประเมินว่า แม้เศรษฐกิจญี่ปุ่นมีความเสี่ยงขาลงจากความอ่อนแอของอุปสงค์โลกซึ่งอาจสร้างแรงกดดันต่อภาคการส่งออกโดยเฉพาะในช่วงครึ่งแรกของปี 2566 สะท้อนผ่านดัชนี PMI ภาคการผลิตของกลุ่มประเทศคู่ค้าสำคัญส่วนใหญ่ที่ยังคงหดตัว รวมถึงสกุลเงินเยนที่แข็งค่า อย่างไรก็ตาม ปัจจัยหนุนจากการเปิดประเทศ เงินออมภาคครัวเรือนที่ยังสูง มาตรการอุดหนุนค่าไฟฟ้าสำหรับภาคครัวเรือนและธุรกิจ รวมถึงแนวโน้มการปรับขึ้นของค่าจ้างแรงงาน คาดว่าจะเป็นปัจจัยที่เข้ามาช่วยสนับสนุนกิจกรรมการใช้จ่ายภายในประเทศและช่วยให้ญี่ปุ่นยังคงสามารถรักษาอัตราการเติบโตของ GDP ในแดนบวกเอาไว้ได้ในปีนี้

วิจัยกรุงศรีเริ่มเห็นการเปลี่ยนแปลงในทางบวกมากขึ้นจากการผ่อนคลายของ 3 ปัญหาหลัก ทั้งภาวะชะงักงันของห่วงโซ่อุปทาน แรงกดดันฝั่งต้นทุน รวมถึงวิกฤติพลังงานของภูมิภาค ปัจจัยดังกล่าวช่วยหนุนให้กลุ่มผู้ประกอบการและภาคครัวเรือนมีความเชื่อมั่นต่อเศรษฐกิจในภาพรวมดีขึ้น สะท้อนผ่านดัชนีความเชื่อมั่นทางเศรษฐกิจ และดัชนีความเชื่อมั่นผู้บริโภคที่ปรับดีขึ้นต่อเนื่องเป็นเดือนที่ 3 สอดคล้องกับอัตราเงินเฟ้อคาดการณ์ที่ลดลง อย่างไรก็ตาม อัตราเงินเฟ้อในปี 2566 คาดว่าจะยังคงสูงกว่ากรอบเป้าหมายของ ECB ที่ 2% ซึ่งอาจเป็นปัจจัยที่ทำให้อัตราดอกเบี้ยนโยบายอยู่ในระดับสูงต่อเนื่องและยังคงกดดันการฟื้นตัวของกิจกรรมทางเศรษฐกิจในภาพรวม ทั้งนี้ วิจัยกรุงศรีประเมินว่าเศรษฐกิจกลุ่มประเทศยูโรโซนมีแนวโน้มชะลอตัวลงอย่างมีนัยสำคัญในปีนี้ แต่ภาวะถดถอยอาจไม่รุนแรงอย่างที่หลายฝ่ายวิตกกันในช่วงก่อนหน้า

จีน

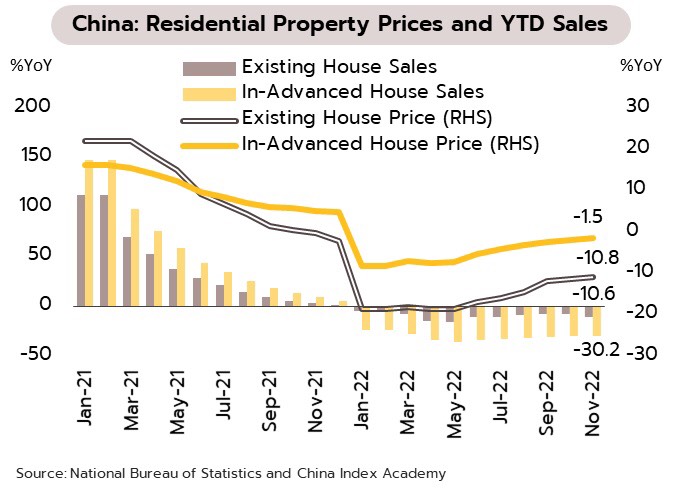

เศรษฐกิจจีนปี 2566 มีแนวโน้มปรับดีขึ้น แต่ความเสี่ยงในตลาดอสังหาริมทรัพย์ยังคงกดดันการฟื้นตัว การเติบโตของเศรษฐกิจในปี 2566 คาดว่าจะได้รับแรงหนุนจากการยกเลิกนโยบายโควิดเป็นศูนย์ และการเปิดประเทศ อย่างไรก็ตาม ตลาดอสังหาฯ ยังคงเผชิญกับปัจจัยลบอยู่ ทั้งอุปสงค์ในตลาดที่หดตัวต่อเนื่อง และความเสี่ยงจากการผิดนัดชำระหนี้ โดยตราสารหนี้ที่เสี่ยงผิดนัดชำระในไตรมาสแรกมีมูลค่าราว 16.3 พันล้านเหรียญสหรัฐฯ หรือคิดเป็น 41% ของตราสารหนี้ที่ครบกำหนดทั้งหมด ส่วนปีที่ผ่านมาผู้พัฒนาอสังหาฯ ผิดนัดชำระหนี้ไปกว่า 2.6 เท่าเมื่อเทียบกับปี 2564 หรือ 26.57 พันล้านเหรียญสหรัฐฯ ปัญหาดังกล่าวส่งผลให้เมื่อต้นเดือนมกราคม รัฐบาลได้ประกาศผ่อนคลายมาตรการที่ใช้กำกับดูแลการกู้ยืมเพิ่มเติมเพื่อเพิ่มสภาพคล่องทางการเงิน โดยเฉพาะนโยบายสามเส้นแดง (Three Red lines) ซึ่งมีส่วนสำคัญที่ทำให้ตลาดอสังหาฯ ชะลอตัวลงในช่วง 2-3 ปีที่ผ่านมา

วิจัยกรุงศรีประเมินว่าเศรษฐกิจจีนปี 2566 อาจขยายตัวได้ถึง 4.8% ดีขึ้นจากปี 2565 ที่อาจเติบโตราว 3% โดยมีแรงขับเคลื่อนหลักจากการฟื้นตัวของการบริโภคภาคเอกชน ซึ่งคาดว่าจะเห็นสัญญาณชัดเจนขึ้นหลังจำนวนผู้ติดเชื้อผ่านจุดสูงสุดในช่วงเดือนมีนาคม อย่างไรก็ตาม ภาคอสังหาฯ ยังคงเป็นแรงกดดันต่อเศรษฐกิจอยู่ โดยมีแนวโน้มหดตัวต่อไปแม้จะกระเตื้องขึ้นบ้างจากการผ่อนคลายมาตรการต่างๆ และแนวโน้มการฟื้นตัวของอุปสงค์ในประเทศ

เศรษฐกิจไทย

การบริโภคในช่วงต้นปีได้แรงหนุนจากความเชื่อมั่นและการจ้างงานที่ปรับดีขึ้น ภาคท่องเที่ยวที่ฟื้นตัว รวมถึงมาตรการกระตุ้น ขณะที่การใช้จ่ายภาครัฐทยอยลดบทบาทลงในระยะถัดไป

ความเชื่อมั่นผู้บริโภคมีสัญญาณฟื้นตัวต่อเนื่อง นับเป็นอีกหนึ่งปัจจัยที่จะช่วยหนุนการเติบโตของการใช้จ่าย ดัชนีความเชื่อมั่นผู้บริโภคเดือนธันวาคมปรับเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 7 สู่ระดับสูงสุดนับตั้งแต่เดือนมกราคม 2563 มาอยู่ที่ 49.7 จาก 47.9 ในเดือนก่อน รวมถึงดัชนีความเชื่อมั่นฯ คาดการณ์ในอีก 6 เดือนข้างหน้า ปรับขึ้นมาอยู่ที่ 56.9 จาก 55.2 ในเดือนพฤศจิกายน ทั้งนี้ ดัชนีความเชื่อมั่นฯ มีการปรับเพิ่มขึ้นในทุกองค์ประกอบ โดยมีปัจจัยบวกจากราคาน้ำมันขายปลีกในประเทศที่ทรงตัวหรือปรับลงบ้างจากจากเดือนที่ผ่านมา และการฟื้นตัวของภาคท่องเที่ยว รวมทั้งราคาสินค้าเกษตรหลายรายการอยู่ในเกณฑ์ดีช่วยหนุนรายได้เกษตรกร

ในช่วงต้นปีคาดว่าการบริโภคจะยังเติบโตได้อย่างต่อเนื่อง ปัจจัยบวกจากความเชื่อมั่นที่ปรับดีขึ้น การจ้างงานที่เพิ่มขึ้นสะท้อนจากจำนวนแรงงานผู้ประกันตนตามมาตรา 33 มีแนวโน้มใกล้จะกลับไปสู่ระดับก่อนเกิดการระบาดของโควิด-19 รวมถึงภาคท่องที่ยวที่ฟื้นตัวดีขึ้นจากการเปิดประเทศของจีนเร็วกว่าคาด นอกจากนี้ มาตรการกระตุ้นการใช้จ่ายผ่านโครงการช็อปดีมีคืน (ใช้สิทธิลดหย่อนภาษีเงินได้บุคคลธรรมดาสำหรับการซื้อสินค้าหรือบริการมูลค่าสูงสุด 40,000 บาท ตั้งแต่วันที่ 1 มกราคม ถึง 15 กุมภาพันธ์ 2566) และการช่วยเหลือเพิ่มเติมแก่ผู้ถือบัตรสวัสดิการแห่งรัฐ อย่างไรก็ตาม ผลบวกจากpent-up demand ที่ทยอยลดลงหลังจากมีการเร่งใช้จ่ายไปในช่วงปีก่อนหน้า รวมถึงค่าครองชีพที่อยู่ในระดับสูงอาจจะเป็นปัจจัยที่จำกัดการเติบโตของการบริโภคในปีนี้ วิจัยกรุงศรีคาดการบริโภคภาคเอกชนในปี 2566 จะขยายตัวต่อเนื่องที่ 3.5% แม้ชะลอลงจากฐานที่สูงในปีก่อนที่เติบโตราว 5.7%

ทางการเห็นชอบกรอบงบประมาณรายจ่ายประจำปี 2567 เป็นงบขาดดุลเหลือ 3% ของ GDP ลดลงจากขาดดุล 3.7% ในปีงบฯ ก่อน การประชุมครม. วันที่ 10 มกราคม มีมติเห็นชอบกรอบวงเงินงบประมาณรายจ่ายประจำปี 2567 ที่ 3.35 ล้านล้านบาท เพิ่มขึ้นจาก 3.185 ล้านล้านบาท ในปีงบฯก่อน และเป็นการจัดทำงบประมาณขาดดุลวงเงิน 5.93 แสนล้านบาท (หรือ 3% ของ GDP) ลดลงจากปีงบฯ 2566 ซึ่งขาดดุลที่ 6.95 แสนล้านบาท (3.7% ของ GDP) สำหรับโครงสร้างหลักของงบประมาณรายจ่ายประจำปี 2567 ประกอบด้วย รายจ่ายประจำวงเงิน 2.51 ล้านล้านบาท (74.9% ของวงเงินงบประมาณรวม) และรายจ่ายลงทุน 6.9 แสนล้านบาท (20.6% ของงบฯ รวม)

การพึ่งพาการใช้จ่ายภาครัฐในปีนี้อาจทยอยลดบทบาทลงหลังจากที่เคยเป็นแรงขับเคลื่อนหลักในการช่วยพยุงเศรษฐกิจไทยในช่วงที่เผชิญกับวิกฤตโรคระบาด อย่างไรก็ตาม เศรษฐกิจไทยที่อยู่ในช่วงเริ่มต้นของการฟื้นตัวยังต้องการแรงหนุนจากการใช้จ่ายภาครัฐที่มีความต่อเนื่อง การเบิกจ่ายไม่มีปัญหาความล่าช้า โดยเฉพาะในปีนี้ที่จะจัดการเลือกตั้งทั่วประเทศในช่วงครึ่งปีแรก ทั้งนี้ ในปีที่ผ่านมาการจัดทำงบฯ รายจ่ายผ่านวาระแรกราวเดือนมิถุนายน และผ่านวาระ 2 และ 3 ในเดือนสิงหาคม ซึ่งปกติจะเริ่มเบิกจ่ายปีงบฯถัดไปในวันที่ 1 ตุลาคม หากการจัดตั้งรัฐบาลล่าช้าอาจกระทบต่อการอนุมัติร่างพรบ. งบประมาณรายจ่ายประจำปี 2567 ซึ่งจะส่งผลต่อความเชื่อมั่น และอาจเป็นปัจจัยเสี่ยงต่อการฟื้นตัวของเศรษฐกิจไทยในระยะถัดไป

ข่าวเด่น