.jpg)

เศรษฐกิจไทย

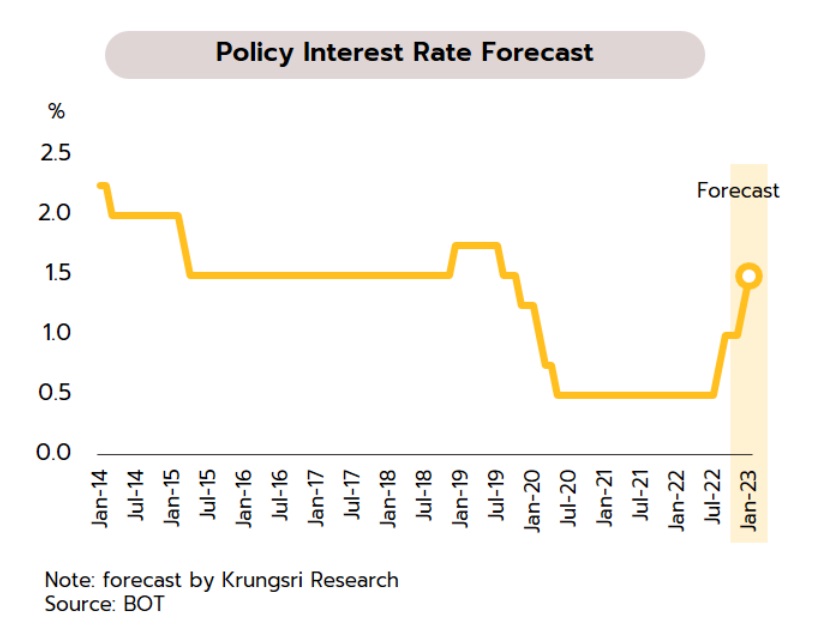

วิจัยกรุงศรีคาดกนง.จะปรับขึ้นดอกเบี้ยอีก 0.25% สู่ระดับ 1.50% ในการประชุมที่จะมีขึ้นในสัปดาห์นี้ พร้อมติดตามการประเมินภาพเศรษฐกิจ ด้านการลงทุนมีแรงหนุนจากยอดขอรับส่งเสริมการลงทุนจากต่างประเทศที่ปรับดีขึ้น

คาดกนง.ปรับขึ้นดอกเบี้ยนโยบายสู่ระดับ 1.50% ในการประชุมวันพรุ่งนี้ (25 มกราคม 2566) ซึ่งจะเป็นการปรับขึ้นต่อเนื่องเป็นครั้งที่ 4 นับตั้งแต่ดอกเบี้ยของไทยเข้าสู่วงจรขาขึ้นตั้งแต่เดือนสิงหาคม 2565 และการประชุมครั้งล่าสุดเมื่อวันที่ 30 พฤศจิกายนปีที่ผ่านมา คณะกรรมการนโยบายการเงิน (กนง.) มีมติเอกฉันท์ปรับขึ้นดอกเบี้ยนโยบาย 0.25% สู่ระดับ 1.25% จากการประเมินเศรษฐกิจไทยมีแนวโน้มฟื้นตัวต่อเนื่อง โดยคาดว่า GDP จะเติบโตที่ 3.7% ในปี 2566 และเพิ่มขึ้นเป็น 3.9% ในปี 2567 2567 โดยภาคการท่องเที่ยวและการบริโภคภาคเอกชนจะเป็นแรงส่งสำคัญของเศรษฐกิจในระยะต่อไป ซึ่งจะช่วยลดทอนผลกระทบจากการชะลอตัวของเศรษฐกิจโลก ด้านอัตราเงินเฟ้อมีแนวโน้มสูงขึ้นจากราคาพลังงานในประเทศ แต่จะทยอยลดลงกลับเข้าสู่กรอบเป้าหมายได้ในปีนี้

วิจัยกรุงศรีคาดการประชุมกนง.ที่จะมีขึ้นในสัปดาห์นี้ (วันที่ 25 มกราคม) กนง.จะปรับขึ้นดอกเบี้ยนโยบายอีก 0.25% จากสิ้นปี 2565 ที่ 1.25% สู่ระดับ 1.50% เนื่องจากแรงกดดันของเงินเฟ้อที่ยังอยู่ในระดับสูงเหนือกรอบเป้าหมาย ผลกระทบจากการปรับขึ้นค่าไฟฟ้า และค่าขนส่งสาธารณะ ขณะที่เศรษฐกิจไทยในช่วงไตรมาสแรกของปีนี้ยังมีแนวโน้มฟื้นตัวอย่างต่อเนื่องจากแรงขับเคลื่อนของภาคท่องเที่ยวและการบริโภคที่ปรับดีขึ้น ในระยะถัดไปแม้ว่าเศรษฐกิจไทยจะมีปัจจัยบวกมากขึ้นจากภาคท่องเที่ยวที่ได้อานิสงส์จากจีนเปิดประเทศเร็วกว่าคาด แต่มีหลายปัจจัยที่ทำให้กนง.มีแนวโน้มชะลอการปรับขึ้นดอกเบี้ย อาทิ (i) เศรษฐกิจโลกมีแนวโน้มชะลอตัว และมีความเสี่ยงต่อภาวะถดถอยทางเศรษฐกิจ ท่ามกลางนโยบายการเงินที่เข้มงวดขึ้น (ii) เงินเฟ้อมีแนวโน้มชะลอชัดเจนขึ้นในไตรมาส 2 ส่วนหนึ่งเป็นผลจากฐานที่สูงในปีก่อน และผลจากค่าเงินบาทที่แข็งค่าขึ้นอย่างเร็วเมื่อเทียบกับประเทศอื่นๆ ในภูมิภาค โดยล่าสุดแข็งค่าจากสิ้นปี 2565 สูงกว่า 5% ทั้งนี้ ยังต้องติดตามการประเมินของกนง.ต่อภาพรวมเศรษฐกิจไทยและการส่งสัญญาณถึงทิศทางการดำเนินนโยบายการเงินในระยะข้างหน้าว่าจะให้น้ำหนักต่อประเด็นการเติบโตทางเศรษฐกิจหรือเสถียรภาพด้านราคาเป็นสำคัญ

ยอดขอรับส่งเสริมการลงทุนจากต่างประเทศ (FDI) มีสัญญาณดีขึ้น นับเป็นปัจจัยบวกต่อแนวโน้มการลงทุนในระยะข้างหน้า สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) รายงานยอดขอรับส่ง เสริมการลงทุนในปี 2565 มีจำนวนขอรับฯ ทั้งสิ้น 2,119 โครงการ เพิ่มขึ้น 41% จากปีก่อน มูลค่าเงินลงทุน 664,630 ล้านบาท เพิ่มขึ้น 39% นับว่าเป็นมูลค่าที่สูงที่สุดนับตั้งแต่เกิดการระบาดโควิด และในจำนวนนี้เป็นคำขอรับการส่งเสริมการลงทุนจากต่างประเทศ (FDI) มูลค่า 433,971 ล้านบาท หรือเพิ่มขึ้น 36% จากปีก่อน โดยประเทศจีนมีมูลค่าขอรับฯสูงสุด รองลงมาเป็นญี่ปุ่น สหรัฐฯ ไต้หวัน และสิงคโปร์

ท่ามกลางการแย่งชิงเม็ดเงินลงทุนของประเทศต่างๆ ทั่วโลก ข้อมูลล่าสุดจากยอดขอรับส่งเสริมการลงทุนจากต่างประเทศ (FDI) ในปี 2565 มีมูลค่ากลับมาใกล้เคียงกับปี 2562 (ก่อนเกิดการระบาด) ที่ 465,444 ล้านบาท และถือว่ามีมูลค่าสูงกว่าเมื่อเทียบกับค่าเฉลี่ยในช่วง 5 ปีที่ผ่านมา (ปี 2560-2564 เฉลี่ยประมาณ 350,000 ล้านบาทต่อปี) สะท้อนให้เห็นถึงความเชื่อมั่นของนักลงทุนที่มีต่อประเทศไทยในการเป็นฐานการผลิตและการลงทุนที่สำคัญในภูมิภาค ถือเป็นสัญญาณเชิงบวกต่อแนวโน้มการเติบโตของการลงทุนในระยะข้างหน้า สำหรับอุตสาหกรรมที่ นักลงทุนต่างชาติ โดยเฉพาะนักลงทุนหลักทั้งจีน ญี่ปุ่น และสหรัฐ ให้ความสนใจปักหมุดลงทุนในไทยเพิ่มขึ้น อาทิ ยานยนต์ไฟฟ้า อิเล็กทรอนิกส์อัจฉริยะ พลังงานสะอาด และดิจิทัล

เศรษฐกิจโลก

ประเทศชั้นนำของโลกเผชิญแรงกดดันต่อการเติบโตทางเศรษฐกิจ ส่วนการฟื้นตัวของจีนต้องพึ่งพาปัจจัยในประเทศและรอสัญญาณการผ่อนคลายของโควิด-19

สหรัฐ

สหรัฐมีความเสี่ยงมากขึ้นที่จะเผชิญภาวะถดถอยทางเศรษฐกิจ ส่งผลให้เฟดอาจเตรียมยุติการปรับขึ้นดอกเบี้ยในไตรมาส 2 ในเดือนธันวาคมที่ผ่านมา ยอดค้าปลีกร่วงลงเกินคาดที่ 1.1% MoM ซึ่งหดตัวแรงสุดในรอบ 1 ปี ยอดค้าปลีกที่ไม่รวมน้ำมันลดลงเกินคาดที่ 0.8% สะท้อนความอ่อนแอของการใช้จ่ายในช่วงเทศกาลปีใหม่ ด้านการผลิตภาคอุตสาหกรรมหดตัว 0.7% MoM ซึ่งอ่อนแอสุดในรอบ 15 เดือน ส่วนยอดขายบ้านมือสองลดลงติดต่อเป็นเดือนที่ 11 สู่ระดับต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2553 และการอนุญาตก่อสร้างบ้านลดลง 1.6% MoM สู่ระดับต่ำสุดในรอบ 31 เดือน อย่างไรก็ตาม ผู้ขอรับสวัสดิการว่างงานลดลงเกินคาดสู่ระดับต่ำสุดในรอบ 4 เดือน ในสัปดาห์สิ้นสุดวันที่ 14 มกราคม

ความแข็งแกร่งของตลาดแรงงานอาจยังหนุนให้เฟดปรับขึ้นดอกเบี้ยได้ระยะ 2-3 เดือนข้างหน้าเพื่อคุมเงินเฟ้อ อย่างไรก็ตาม เงินเฟ้อเริ่มมีสัญญาณชะลอตัว สะท้อนจากดัชนีราคาผู้ผลิต (PPI) ลดลง 0.5% MoM ในเดือนธันวาคม ซึ่งลดลงแรงสุดตั้งแต่เดือนเมษายน 2563 ซึ่งเป็นช่วงต้นของการระบาดโควิด-19 ทั้งนี้ วิจัยกรุงศรีประเมินว่าเฟดอาจเตรียมยุติการปรับขึ้นดอกเบี้ยในไตรมาส 2 เพื่อให้น้ำหนักมากขึ้นกับการดูแลการเติบโตทางเศรษฐกิจ เนื่องจากเครื่องชี้ต่างๆสะท้อนว่าสหรัฐมีความเสี่ยงที่จะเกิดภาวะถดถอยทางเศรษฐกิจ โดยล่าสุดมีการหดตัวทั้งการใช้จ่ายเพื่อการบริโภค การผลิตภาคอุตสาหกรรม และตลาดที่อยู่อาศัย

ญี่ปุ่น

ธนาคารกลางญี่ปุ่น (BOJ) ยืนยันเดินหน้าใช้นโยบายผ่อนคลายทางการเงินเพื่อสนับสนุนการเพิ่มขึ้นของอัตราค่าจ้างและเงินเฟ้อในระยะยาว ในเดือนธันวาคม อัตราเงินเฟ้อพื้นฐานปรับเพิ่มขึ้นสู่ 4.04% YoY ซึ่งเป็นอัตราสูงที่สุดในรอบ 41 ปี อย่างไรก็ตาม ตัวเลขคาดการณ์สำหรับปี 2566 ยังคงอยู่ที่ 1.6% ซึ่งต่ำกว่าระดับเป้าหมายของ BOJ ที่ 2.0% จากแนวโน้มราคาพลังงานที่ปรับตัวลงและมาตรการอุดหนุนค่าไฟฟ้าที่จะเริ่มมีผลในเดือนกุมภาพันธ์นี้ ขณะที่ในการประชุมนโยบายการเงินครั้งล่าสุด BOJ มีมติคงอัตราดอกเบี้ยนโยบายที่ระดับ -0.1% และคงกรอบอัตราผลตอบแทนพันธบัตรอายุ 10 ปี (Yield Curve Control: YCC) ที่ +/-0.5% ส่งผลให้มีแรงซื้อพันธบัตรกลับเข้ามาในระยะสั้นและกดดันเงินเยนอ่อนค่ามากที่สุดในรอบ 1 สัปดาห์

เศรษฐกิจญี่ปุ่นยังคงเปราะบางจากความอ่อนแอของอุปสงค์โลกซึ่งอาจสร้างแรงกดดันต่อภาคการส่งออกโดยเฉพาะในช่วงครึ่งแรกของปี 2566 ขณะที่การเพิ่มสูงขึ้นของอัตราเงินเฟ้อในช่วงสั้นอาจเป็นปัจจัยที่เข้ามาจำกัดการฟื้นตัวของการบริโภคภาคเอกชนสะท้อนผ่านอัตราค่าจ้างที่แท้จริงในเดือนพฤศจิกายนที่ปรับลงแรงที่สุดในรอบ 8 ปี (-3.8% YoY) เพื่อควบคุมไม่ให้อัตราเงินเฟ้อสูงเร็วเกินไป วิจัยกรุงศรีประเมินว่า BOJ มีแนวโน้มที่จะปรับเพิ่มความเข้มงวดนโยบายการเงินแบบ “ค่อยเป็นค่อยไป” เพื่อบรรเทาความเสี่ยงจากเงินเฟ้อและยังคงหนุนการฟื้นตัวทางเศรษฐกิจในภาพรวม

จีน

เครื่องจักรทางเศรษฐกิจหลักยังคงเปราะบาง แต่มีแนวโน้มฟื้นตัวมากขึ้นหลังจากสถานการณ์โควิดผ่อนคลายลง การขยายตัวทางเศรษฐกิจของจีนในไตรมาสสุดท้ายของปี 2565 ชะลอลงมาอยู่ที่ 2.9% ทำให้ทั้งปีขยายตัวที่ 3% ซึ่งต่ำกว่าเป้าหมายที่รัฐบาลตั้งไว้ที่ 5.5% สอดคล้องกับการคาดการณ์ของวิจัยกรุงศรี ด้านยอดค้าปลีกในเดือนธันวาคมหดตัว 1.8% ดีขึ้นจากเดือนพฤศจิกายนซึ่งหดตัว 5.9% ส่วนการลงทุนสะสมในสินทรัพย์ถาวรเดือนธันวาคมขยายตัวลดลงเล็กน้อยจาก 5.3% ในเดือนพฤศจิกายนเหลือ 5.1% หากพิจารณาเฉพาะการลงทุนภาคเอกชนพบว่า การขยายตัวชะลอลงอย่างต่อเนื่องจาก 11.4% เมื่อต้นปีที่ผ่านมาเหลือเพียง 0.9% ในเดือนธันวาคม ขณะที่การลงทุนในโครงสร้างพื้นฐานยังคงปรับตัวขึ้นอย่างต่อเนื่องมาอยู่ที่ 9.4% ในเดือนธันวาคม สำหรับภาคการส่งออกยังคงชะลอตัวตามภาวะเศรษฐกิจโลก โดยในเดือนธันวาคมปรับลดลงถึง 9.9% ย่ำแย่ที่สุดนับตั้งแต่เดือนกุมภาพันธ์ปี 2562 ส่วนการนำเข้าทั้งปีที่ผ่านมายังคงขยายตัวในระดับต่ำที่ราว 1%

วิจัยกรุงศรีประเมินว่าการฟื้นตัวของการบริโภคและการลงทุนภาคเอกชนน่าจะเห็นสัญญาณบวกที่ชัดเจนขึ้นใน ไตรมาสที่ 2 หลังจากผ่านจุดสูงสุดของการแพร่ระบาดโควิดระลอกใหม่ ส่วนภาคการส่งออกยังมีแนวโน้มซบเซาต่อเนื่องตามอุปสงค์ของโลกที่อ่อนแอ และความเสี่ยงที่จะเกิดภาวะถดถอยทางเศรษฐกิจในยุโรปและสหรัฐฯ ในขณะที่การนำเข้ามีแนวโน้มขยายตัวมากขึ้นอย่างค่อยเป็นค่อยไปตามการฟื้นตัวของภาคการบริโภค ซึ่งจะส่งผลบวกต่อประเทศที่พึ่งพาการส่งออกไปยังจีนเป็นหลัก

ข่าวเด่น