เศรษฐกิจไทย

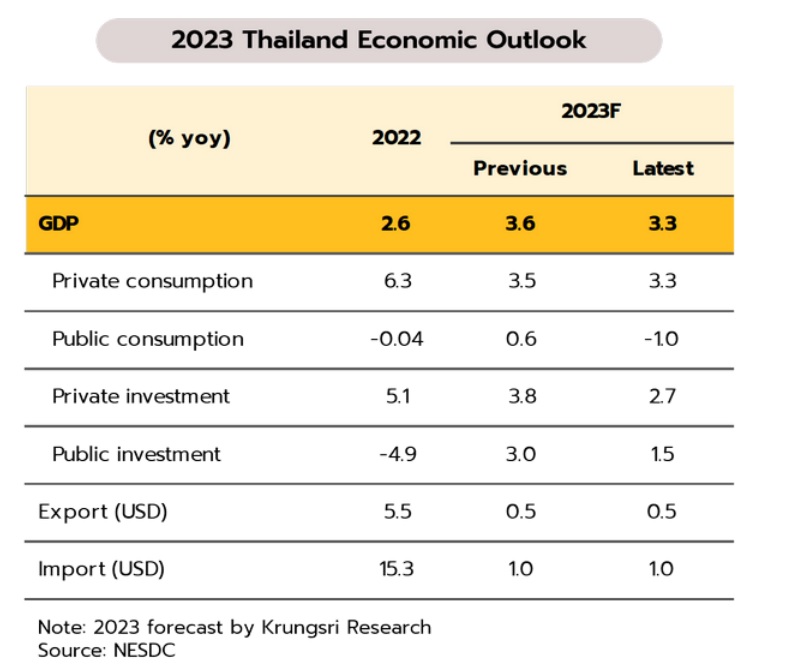

วิจัยกรุงศรีปรับลดคาดการณ์ GDP ปี 2566 เป็นขยายตัว 3.3% จากเดิมคาด 3.6%

การบริโภคภาคเอกชนและกิจกรรมภาคบริการที่ขยายตัวช่วยขับเคลื่อนเศรษฐกิจในเดือนมกราคม แต่เศรษฐกิจทั้งปีมีแนวโน้มเติบโตต่ำกว่าคาด ธนาคารแห่งประเทศไทย (ธปท.) รายงานเครื่องชี้การบริโภคภาคเอกชนปรับดีขึ้นจากเดือนก่อน ส่วนหนึ่งเป็นผลจากมาตรการกระตุ้นการใช้จ่ายของภาครัฐ และปัจจัยสนับสนุนกำลังซื้อภาคครัวเรือนจากการจ้างงานและความเชื่อมั่นของผู้บริโภคที่ปรับดีขึ้น รวมถึงการใช้จ่ายในภาคบริการที่ขยายตัวตามการฟื้นตัวของนักท่องเที่ยวไทยและต่างชาติ ส่วนการลงทุนภาคเอกชนมีการปรับดีขึ้นในหมวดเครื่องจักรและอุปกรณ์ ขณะที่การลงทุนในหมวดก่อสร้างยังคงลดลง ด้านต่างประเทศมูลค่าการส่งออกหดตัวต่อเนื่องเป็นเดือนที่ 4 จำนวนนักท่องเที่ยวต่างชาติที่เดินทางมาไทยอยู่ที่ 2.14 ล้านคน จาก 2.24 ล้านคนในเดือนธันวาคม

เศรษฐกิจในช่วงต้นปี 2566 ยังมีโมเมนตัมเชิงบวกในการฟื้นตัว แต่เพื่อสะท้อนข้อมูล GDP ในไตรมาส 4/2565 ที่เติบโตต่ำกว่าคาด (1.4% YoY เทียบกับวิจัยกรุงศรีคาดการณ์ที่ 3.7% และนักวิเคราะห์คาดที่ 3.6%) ล่าสุดวิจัยกรุงศรีได้ปรับลดประมาณการอัตราการขยายตัวของเศรษฐกิจไทยในปีนี้ลงเหลือ 3.3% จากเดิมคาด 3.6% โดยปรับลดคาดการณ์การบริโภคภาครัฐและการลงทุนภาครัฐ เพื่อชี้ถึงการลดลงของการใช้จ่ายภาครัฐผ่านมาตรการบรรเทาผลกระทบจากการแพร่ระบาดของโควิด-19 และความล่าช้าของการลงทุนโครงสร้างพื้นฐาน รวมถึงผลทวีคูณเชิงลบที่มีต่อระบบเศรษฐกิจ (multiplier effect) ผ่านการบริโภคภาคเอกชนและการลงทุนภาคเอกชนในปีนี้ สำหรับภาคการส่งออกยังคงประมาณการเดิมว่าอาจเติบโตเพียงเล็กน้อยที่ 0.5% โดยภาพรวมแล้วคาดว่าเศรษฐกิจไทยในปีนี้น่าจะหลีกเลี่ยงภาวะถดถอยได้ มูลค่ากิจกรรมทางเศรษฐกิจมีแนวโน้มเพิ่มขึ้นสูงกว่าระดับก่อนเกิดโรคระบาดได้ และดีขึ้นจากปีก่อนที่เติบโตเพียง 2.6%

การส่งออกเดือนมกราคมมีมูลค่าต่ำสุดในรอบเกือบ 2 ปี คาดทั้งปีอาจเติบโตเพียงเล็กน้อย กระทรวงพาณิชย์เผยมูลค่าส่งออกเดือนมกราคมอยู่ที่ 20.2 พันล้านดอลลาร์ หดตัว 4.5% YoY และหากหักน้ำมันและทองคำ มูลค่าส่งออกจะหดตัวอยู่ที่ 3.0% โดยการส่งออกไปยังตลาดหลักทั้งสหรัฐ ญี่ปุ่น จีน และ CLMV หดตัว ขณะที่ขยายตัวได้ในตลาดสหภาพยุโรป และอาเซียน5 ด้านการส่งออกรายสินค้า พบว่าการส่งออกสินค้าอุตสาหกรรมหดตัว 5.4% สินค้าอุตสาหกรรมการเกษตรหดตัว3.3% และสินค้าเกษตร หดตัว 2.2% อย่างไรก็ตาม สินค้าส่งออกสำคัญที่ยังขยายตัวได้ในเดือนมกราคม อาทิ รถยนต์ ชิ้นส่วนและส่วนประกอบ เครื่องปรับอากาศ และไก่สดแช่เย็น แช่แข็ง

มูลค่าการส่งออกของไทยในเดือนแรกของปีนี้แม้หดตัวต่อเนื่องเป็นเดือนที่ 4 แต่หดตัวชะลอลงจากเดือนก่อนและถือว่ายังหดตัวไม่รุนแรงเมื่อเทียบกับหลายประเทศในภูมิภาค อาทิ เวียดนาม (-25.9%) ไต้หวัน (-21.2%) และเกาหลีใต้ (-16.6%) ผลกระทบจากการชะลอตัวของอุปสงค์ทั่วโลก ตามความวิตกกังวลเศรษฐกิจถดถอย ทั้งนี้ แนวโน้มมูลค่าการส่งออกในช่วงครึ่งแรกของปีนี้อาจยังหดตัวอยู่ ส่วนหนึ่งเป็นผลจากฐานและปัจจัยทางด้านราคาในช่วงเดียวกันของปีก่อนที่อยู่ในระดับสูง ขณะที่ยังมีปัจจัยบวกอยู่บ้างจาก (i) เศรษฐกิจโลกมีความเสี่ยงน้อยลงที่จะเข้าสู่ภาวะถดถอยในปีนี้ โดย IMF ปรับเพิ่มประมาณการเติบโตของเศรษฐกิจโลกสู่ 2.9% จาก 2.7% (ii) ผลบวกจากการเปิดประเทศของจีนและความต้องการสินค้าที่จะทยอยปรากฎชัดขึ้นในระยะข้างหน้า และ (iii) การคลี่คลายลงของภาวะชะงักงันของห่วงโซ่การผลิตโลก วิจัยกรุงศรีคาดมูลค่าการส่งออกทั้งปี 2566 อาจเติบโตได้เพียงเล็กน้อยที่ 0.5%

เศรษฐกิจโลก

กิจกรรมทางเศรษฐกิจในประเทศสำคัญปรับดีขึ้นในช่วงต้นปี แต่การเติบโตในระยะข้างหน้ายังมีแนวโน้มอ่อนแอ

สหรัฐ

เศรษฐกิจสหรัฐมีแนวโน้มชะลอตัวจากผลกระทบของดอกเบี้ยที่อยู่ในระดับสูง โดยในเดือนกุมภาพันธ์ ดัชนีความเชื่อมั่นผู้บริโภคปรับตัวลงสู่ 102.9 จากเดือนก่อนหน้าที่ 106.6 ขณะที่ผู้บริโภคคาดการณ์ว่าเงินเฟ้อในอีก 1 ปีข้างหน้าจะอยู่ที่ระดับ 6.3% โดยลดลงจากผลสำรวจในเดือนก่อนหน้าที่ 6.7% ในส่วนของดัชนีภาคการผลิต (ISM Manufacturing PMI) ปรับตัวขึ้นเล็กน้อยสู่ 47.7 จากเดือนก่อนหน้าที่ 47.4 รับแรงหนุนจากการเพิ่มขึ้นของคำสั่งซื้อใหม่ อย่างไรก็ตาม ระดับดัชนีที่ต่ำกว่า 50 ยังคงบ่งชี้ถึงภาวะการหดตัวของภาคการผลิตสหรัฐต่อเนื่องเป็นเดือนที่ 4

ตลาดเลิกคาดหวังว่าเฟดจะปรับลดดอกเบี้ยลงในช่วงปลายปีนี้ ขณะที่ FedWatch Tool ของ CME Group ล่าสุดบ่งชี้ว่ามีโอกาสเพิ่มขึ้นจาก 25.1% เป็น 38.5% ที่เฟดจะปรับดอกเบี้ยขึ้นสู่ระดับ 5.50-5.75% ภายในเดือนกันยายน หลังตัวเลขเงินเฟ้อยังคงอยู่ในระดับสูงและอาจปรับลดลงช้ากว่าคาดสะท้อนผ่านดัชนีราคาการบริโภคส่วนบุคคล, ดัชนีราคาผู้บริโภค และดัชนีราคาผู้ผลิต ที่รายงานออกมาสูงกว่าคาดในเดือนมกราคมประกอบกับเจ้าหน้าที่เฟดหลายรายที่ยังคงออกมากล่าวสนับสนุนการคุมเข้มนโยบายการเงินต่อเนื่อง ซึ่งส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีล่าสุดปรับขึ้นเหนือ 4.0% ทำจุดสูงสุดในรอบ 4 เดือน ทั้งนี้ วิจัยกรุงศรีประเมินว่าเศรษฐกิจสหรัฐยังคงอยู่ในทิศทางชะลอตัวสะท้อนจากดัชนีชี้นำเศรษฐกิจ (LEI) ที่ยังคงปรับตัวลงต่อเนื่องเป็นเดือนที่ 10 ติดต่อกัน

ยูโรโซน

เงินเฟ้อพื้นฐานยังพุ่งแรง กดดัน ECB เดินหน้าคุมเข้มนโยบายการเงินต่อ ในเดือนกุมภาพันธ์ อัตราเงินเฟ้อทั่วไปอยู่ที่ 8.5% YoY ชะลอลงจากเดือนก่อนหน้าเล็กน้อยที่ 8.6% ขณะที่อัตราเงินเฟ้อพื้นฐานปรับเพิ่มขึ้นทำจุดสูงสุดใหม่ต่อเนื่องที่ระดับ 5.6% YoY ซึ่งยังคงสูงกว่าระดับเป้าหมายเงินเฟ้อของธนาคารกลางยุโรป (ECB) ที่ 2% ค่อนข้างมาก ในส่วนของอัตราการว่างงานเดือนมกราคม ยังคงอยู่ใกล้จุดต่ำสุดเป็นประวัติการณ์ที่ 6.7% สะท้อนภาพรวมอุปสงค์แรงงานในยูโรโซนที่ยังคงแข็งแกร่ง

วิจัยกรุงศรีประเมินว่าภาพรวมเศรษฐกิจยูโรโซนยังคงอยู่ในภาวะชะลอตัวและมีความเปราะบางสูงจาก (i) ต้นทุนการกู้ยืมที่ทยอยเพิ่มสูงขึ้นผ่านการเร่งปรับขึ้นอัตราดอกเบี้ยนโยบาย ซึ่งส่งผลต่อการลดลงของปริมาณความต้องการสินเชื่อเพื่อการบริโภคและลงทุนใน 4Q65, (ii) ดัชนีชี้วัดการบริโภคยังคงอ่อนแอโดยตลาดคาดการณ์ยอดค้าปลีกเดือนมกราคม อยู่ที่ -2.7% YoY ขณะที่คาดการณ์ความเชื่อมั่นผู้บริโภคเดือนมีนาคม อยู่ที่ -19.0 จุด ซึ่งยังคงอยู่ในภาวะหดตัวต่อเนื่องจาก 4Q65 และ (iii) ปัจจัยด้านภูมิรัฐศาสตร์และมาตรการคว่ำบาตรรัสเซียที่ยืดเยื้ออาจสร้างข้อจำกัดในการเติบโตทางเศรษฐกิจของกลุ่มประเทศยูโรโซนในระยะต่อไป นอกจากนี้ด้วยแรงกดดันเงินเฟ้อฝั่งภาคบริการที่ยังคงเร่งตัวขึ้นอาจเป็นปัจจัยที่ทำให้เงินเฟ้อพื้นฐานลงช้าและสนับสนุนให้ ECB คุมเข้มนโยบายการเงินต่อซึ่งอาจส่งผลให้อัตราดอกเบี้ยสูงสุด (Terminal Rate) ของ ECB ดีดตัวขึ้นแตะระดับ 4% ภายในช่วงครึ่งแรกของปีนี้

จีน

ภาคการผลิตและภาคบริการของจีนปรับดีขึ้นต่อเนื่องหลังการเปิดประเทศ ขณะที่ความตึงเครียดกับสหรัฐกระทบต่อการลงทุนของบริษัทต่างชาติในจีน ดัชนี PMI รวมภาคการผลิตและภาคบริการที่สำรวจโดยทางการจีน พุ่งขึ้นสู่ระดับสูงสุดเป็นประวัติการณ์ที่ 56.4 ในเดือนกุมภาพันธ์ จาก 52.9 ในเดือนมกราคม กิจกรรมภาคการผลิตขยายตัวมากสุดในรอบเกือบ 11 ปี และภาคบริการเติบโตดีสุดในรอบเกือบ 2 ปี ภายหลังการยกเลิกมาตรการคุมโควิดและการผ่อนคลายลงของสถานการณ์การระบาดในจีน ขณะเดียวกันดัชนี PMI รวมภาคการผลิตและภาคบริการที่สำรวจโดยภาคเอกชนหรือ Caixin ซึ่งสำรวจผู้ประกอบการ รายกลางและรายย่อย ดัชนีฯเพิ่มขึ้นสู่ระดับสูงสุดในรอบ 8 เดือน ที่ 54.2 จาก 51.1 โดยภาคการผลิตและภาคบริการขยายตัวมากสุดตั้งแต่ช่วงกลางปีที่แล้ว ด้านองค์ประกอบต่างๆปรับตัวดีขึ้นชัดเจน ทั้งดัชนีคำสั่งซื้อใหม่ คำสั่งซื้อจากต่างประเทศ และการจ้างงาน

วิจัยกรุงศรีประเมินว่าการเปิดประเทศของจีนเป็นปัจจัยสำคัญที่หนุนให้กิจกรรมทางเศรษฐกิจขยายตัวดีขึ้นในระยะนี้ อย่างไรก็ตาม การเติบโตในระยะปานกลางและระยะยาวยังเผชิญอุปสรรคจากหลายปัจจัย อาทิ ปัญหาในภาคอสังหาริมทรัพย์ ภาระหนี้ที่สูงของรัฐบาลท้องถิ่น ปัญหาการลดลงของประชากรจีน ตลอดจนความขัดแยังกับสหรัฐ ล่าสุด การลงทุนของบริษัทต่างชาติในจีนลดลงสู่ระดับต่ำสุดในรอบ 18 ปีในช่วงครึ่งหลังของปีที่แล้ว ผลกระทบจากความตึงเครียดกับสหรัฐ การกีดกันด้านเทคโนโลยีจากต่างประเทศ แนวโน้มการเติบโตของจีนที่ชะลอลง และความกังวลการปฏิรูปเศรษฐกิจที่อาจกระทบกำไรของบริษัท ทั้งนี้ ยังต้องจับตาดูการประชุมสภาประชาชนแห่งชาติจีน (NPC) ในช่วงต้นเดือนมีนาคม ซึ่งจะมีผลต่อนโยบายเศรษฐกิจทั้งในระยะสั้นและระยะยาว

ข่าวเด่น