ผลสำรวจโดยศูนย์วิจัยกสิกรไทย สะท้อนว่า 2 ใน 3 ของกลุ่มตัวอย่างคนกรุงเทพฯ มีความต้องการที่จะซื้อที่อยู่อาศัย โดยเฉพาะในกลุ่ม Gen Y ที่มีความต้องการซื้อสูง ราคาเฉลี่ยที่อยู่อาศัยที่ต้องการซื้ออยู่ที่ประมาณ 3.18 ล้านบาท โดยที่อยู่อาศัยประเภทคอนโดมิเนียมได้รับความสนใจ อย่างไรก็ดี กลุ่มตัวอย่างพร้อมที่จะปรับแผนการซื้อที่อยู่อาศัยตามปัจจัยเศรษฐกิจ อัตราดอกเบี้ย และความพร้อมทางการเงิน โดยเฉพาะในกลุ่มตัวอย่างที่มีความเปราะบางอย่างกลุ่มที่มีภาระหนี้สินต่อเดือนสูง

และเนื่องจากในปีนี้ ปัจจัยที่เอื้อต่อการซื้อลดลง ขณะที่ อัตราดอกเบี้ยปรับตัวขึ้น และกำลังซื้อยังเปราะบาง ส่งผลให้ ศูนย์วิจัยกสิกรไทย มองว่า ยอดจองซื้อที่อยู่อาศัยในเขตพื้นที่กรุงเทพฯและปริมณฑล ในปี 2566 จะมีจำนวนราว 0.95 – 1.01 แสนหน่วย หรือหดตัว 2.8% ถึงขยายตัว 3.4% และการโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯและปริมณฑล น่าจะอยู่ที่ประมาณ 1.80 – 1.88 แสนหน่วย หดตัว 7.7% ถึงหดตัว 3.5% จากปี 2565

ปี 2566 ตลาดที่อยู่อาศัยได้รับปัจจัยบวกมากขึ้น จากกิจกรรมเศรษฐกิจที่ขับเคลื่อนเป็นปกติ ซึ่งหนุนรายได้ครัวเรือนให้ฟื้นตัว และการเปิดประเทศของจีนที่นอกจากจะช่วยหนุนภาคการท่องเที่ยวแล้ว ยังเป็นข่าวดีต่อตลาดที่อยู่อาศัย ทำให้ผู้ประกอบการมีความเชื่อมั่นกลับมาลงทุนมากขึ้น รวมถึงยังได้รับผลบวกจากมาตรการลดค่าธรรมเนียมการโอนกรรมสิทธิ์และการจดจำนองที่อยู่อาศัยไม่เกิน 3 ล้านบาท ซึ่งช่วยแบ่งเบาภาระรายจ่ายในการซื้อที่อยู่อาศัยของประชาชน อย่างไรก็ตาม ตลาดยังอยู่ท่ามกลางความไม่แน่นอนหลายประการ ทั้งแนวโน้มการฟื้นตัวของเศรษฐกิจโลก ปัญหาที่เกิดกับบางธนาคารในสหรัฐฯ สงครามรัสเซียและยูเครนที่ยืดเยื้อ นโยบายภาครัฐหลังการเลือกตั้งทั่วไปที่ยังต้องติดตาม และอัตราดอกเบี้ยสินเชื่อเพื่อการซื้อที่อยู่อาศัยปรับตัวสูงขึ้นและมีแนวโน้มจะปรับขึ้นอีก ส่งผลต่อต้นทุนการซื้อที่อยู่อาศัยที่เพิ่มขึ้น

ทั้งนี้ ศูนย์วิจัยกสิกรไทย ได้ทำการสำรวจมุมมองเศรษฐกิจในปัจจุบัน ต่อทิศทางการวางแผนการซื้อที่อยู่อาศัยของคนกรุงเทพฯในช่วง 1-2 ปีนี้ โดยแบบสอบถามครอบคลุมถึงพฤติกรรมการเลือกซื้อที่อยู่อาศัย รูปแบบระดับราคา ปัจจัยที่มีผลต่อแผนการซื้อ ความสามารถในการซื้อ รวมถึงผลของการขึ้นดอกเบี้ย โดยกลุ่มตัวอย่างครอบคลุมกลุ่มมนุษย์เงินเดือน และผู้มีอาชีพอิสระ เจ้าของกิจการที่มีรายได้มั่นคง ซึ่งมีประเด็นที่น่าสนใจ ดังนี้

ในช่วง 1-2 ปีนี้ กลุ่มตัวอย่างคนกรุงเทพฯ 2 ใน 3 มีความต้องการที่จะซื้อที่อยู่อาศัย โดยกลุ่มคนวัยทำงานอายุระหว่าง 36-40 ปี หรือ Gen Y มีความต้องการซื้อสูง วัตถุประสงค์ในการซื้อส่วนใหญ่ต้องการความเป็นอิสระ มีที่อยู่อาศัยเป็นของตนเอง รองลงมา เพื่อการขยับขยายครอบครัว และหาที่อยู่ใกล้ที่ทำงานหรือสถานศึกษาของบุตรหลาน

กลุ่มตัวอย่างมากกว่าครึ่ง (66%) ให้ความสนใจซื้อที่อยู่อาศัยมือหนึ่ง รองลงมา มองหาที่อยู่อาศัยมือสอง (31%) และซื้อที่ดินเพื่อปลูกสร้างเอง (3%) โดยระดับราคาเฉลี่ยของที่อยู่อาศัยที่ต้องการ อยู่ที่ประมาณ 3.18 ล้านบาท เมื่อพิจารณารูปแบบที่อยู่อาศัยที่ต้องการซื้อ พบว่า

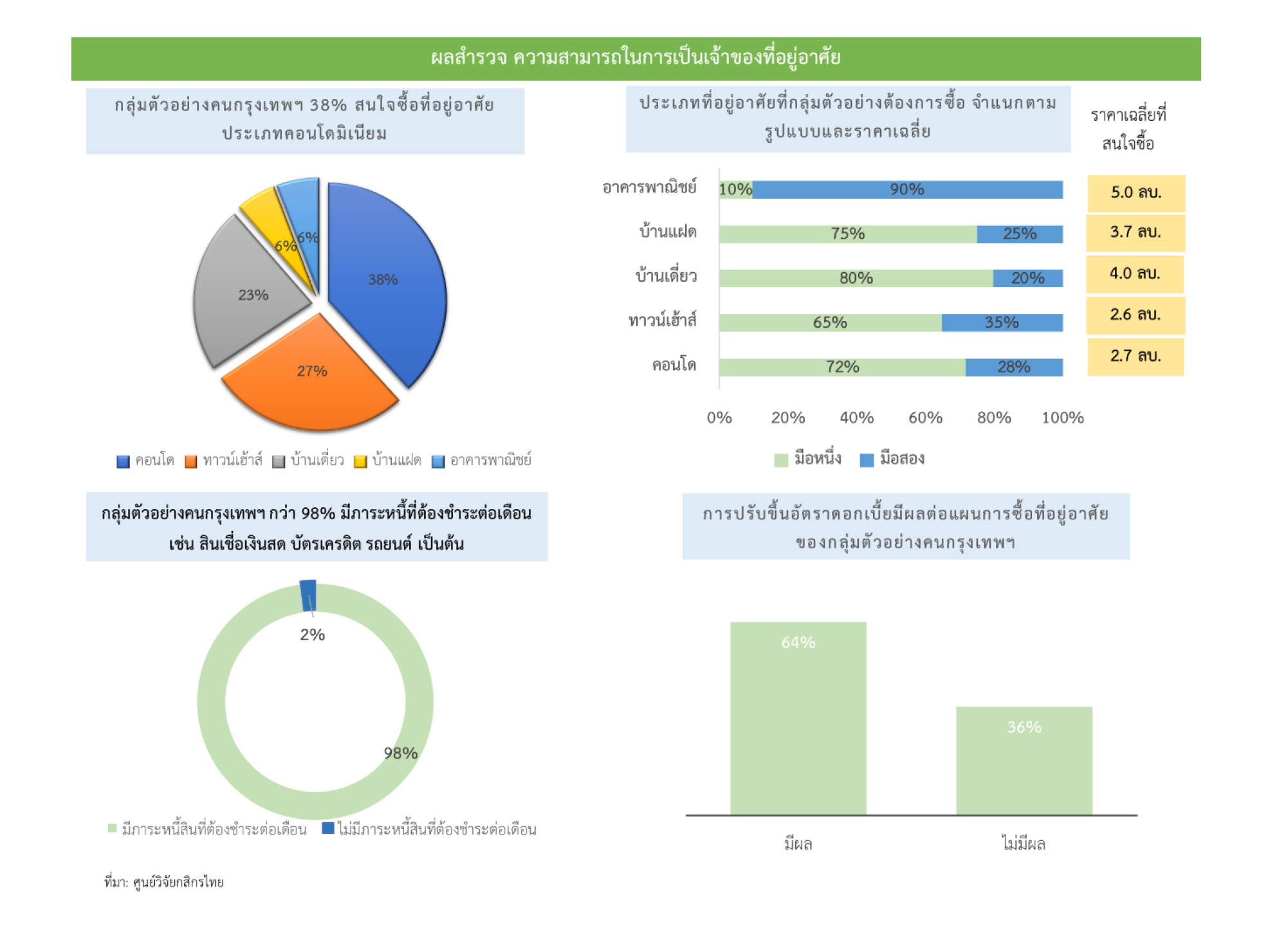

กลุ่มตัวอย่าง 38% ต้องการซื้อที่อยู่อาศัยประเภทคอนโดมิเนียม ในระดับราคาเฉลี่ยที่ต้องการซื้อ 2.7 ล้านบาท โดยกลุ่มอายุ 25-30 ปี เลือกซื้อคอนโดมิเนียมสูงสุด ซึ่งเป็นกลุ่มที่เริ่มทำงาน และมีไลฟ์สไตล์ที่ต้องการความเป็นอิสระ

กลุ่มตัวอย่างต้องการซื้ออยู่อาศัยแนวราบ ได้แก่ ทาวน์เฮ้าส์ (27%) และบ้านเดี่ยว (23%) และบ้านแฝด (6%) โดยกลุ่มที่เลือกซื้อที่อยู่อาศัยแนวราบส่วนใหญ่เป็นวัยที่กำลังสร้างครอบครัว (กลุ่มที่มีอายุ 30 ปีขึ้นไป) โดยต้องการเลือกทาวน์เฮ้าส์ระดับราคาเฉลี่ย 2.6 ล้านบาท บ้านเดี่ยวราคาเฉลี่ย 4.0 ล้านบาท และบ้านแฝดราคาเฉลี่ย 3.7 ล้านบาท

การซื้อที่อยู่อาศัยยังมีหลายปัจจัยที่ต้องคำนึงถึง โดยกลุ่มตัวอย่างส่วนใหญ่พร้อมที่จะปรับแผนการซื้อที่อยู่อาศัยตามปัจจัยเศรษฐกิจ อัตราดอกเบี้ย และความพร้อมทางการเงิน โดยเฉพาะในกลุ่มตัวอย่างที่มีความเปราะบางอย่างกลุ่มที่มีภาระหนี้สินต่อเดือนสูง และกลุ่มอาชีพอิสระที่มีรายได้ไม่แน่นอน โดยพบว่า

กลุ่มตัวอย่างคนกรุงเทพฯ ส่วนใหญ่ มองว่า ปัจจุบันสภาวะเศรษฐกิจยังไม่ฟื้นตัวดีนักซึ่งมีผลต่อการใช้ชีวิตประจำวัน กลุ่มตัวอย่าง 2 ใน 3 เลือกที่จะปรับตัวด้วยการลดค่าใช้จ่ายที่ไม่จำเป็น อาทิ การซื้อสินค้าที่ไม่จำเป็น การลดความถี่การออกไปสังสรรค์นอกบ้านและการเดินทางท่องเที่ยว ขณะที่กลุ่มตัวอย่าง 13% เลือกที่จะชะลอการซื้อสินทรัพย์ที่มีราคาสูง เช่น รถยนต์ ที่อยู่อาศัย เป็นต้น

กลุ่มตัวอย่าง 64% มีความกังวลต่อการปรับขึ้นอัตราดอกเบี้ยซึ่งจะมีผลต่อแผนการซื้อที่อยู่อาศัยอย่างมาก โดยเฉพาะกลุ่มตัวอย่างมากกว่าครึ่ง มองว่า หากดอกเบี้ยยังปรับตัวขึ้นจะกระทบต่อแผนการซื้อที่อยู่อาศัย ข้อมูลสถาบันการเงิน 4 รายใหญ่ ณ วันที่ 28 ก.พ. 66 พบว่า อัตราดอกเบี้ยเงินให้สินเชื่อสำหรับการซื้อที่อยู่อาศัย (MLR และ MRR) เฉลี่ยปรับขึ้นมาแล้ว 0.9% เมื่อเทียบกับเดือนเดียวกันของปีก่อน และมีแนวโน้มที่จะปรับขึ้นได้อีกในระยะข้างหน้าตามทิศทางอัตราดอกเบี้ยนโยบาย โดยการปรับขึ้นของอัตราอัตราดอกเบี้ยทุกๆ 1% จะส่งผลให้ผู้บริโภคมีภาระผ่อนต่อเดือนเพิ่มขึ้นประมาณ 8-10% ทำให้ผู้ที่จะซื้อที่อยู่อาศัยคงจะต้องวางแผนทางการเงินเพื่อรองรับภาระทางการเงินที่จะเพิ่มขึ้น

กลุ่มตัวอย่างเกือบทั้งหมดมีภาระหนี้ที่ต้องชำระรายเดือน ซึ่งอาจกระทบความสามารถในการเป็นเจ้าของที่อยู่อาศัย จากผลสำรวจพบว่า กลุ่มตัวอย่างกว่า 98% มีภาระหนี้สิน (รวมค่าผ่อนชำระสินค้า บัตรเครดิต ที่อยู่อาศัย รถยนต์ เป็นต้น) ที่ต้องชำระต่อเดือน เมื่อพิจารณากลุ่มตัวอย่างที่มีหนี้ พบว่า กลุ่มที่มีภาระหนี้ที่ต้องชำระมากกว่า 20% ของรายได้ต่อเดือน (Debt service ratio: DSR มากกว่า 20%) คิดเป็นสัดส่วน 38% ของกลุ่มผู้ที่มีความต้องการซื้อที่อยู่อาศัย ทำให้กลุ่มนี้คงต้องเตรียมความพร้อมทางการเงินในการซื้อที่อยู่อาศัยมากกว่ากลุ่มอื่น เนื่องจากกลุ่มตัวอย่างส่วนใหญ่ยังพึ่งพาสินเชื่อจากสถาบันการเงินในการซื้อที่อยู่อาศัย เช่น การเตรียมสัดส่วนเงินดาวน์ที่สูง มีเงินเก็บเพิ่มขึ้น เผื่อในสถานการณ์ที่ได้รับวงเงินสินเชื่อไม่ได้ตามที่ต้องการ หรือหาผู้มากู้ร่วม

ขณะที่กลุ่มตัวอย่างที่มีภาระหนี้ที่ต้องชำระต่ำกว่า 10% ของรายได้ต่อเดือน (DSR ต่ำกว่า 10%) คิดเป็นสัดส่วน 37% ของกลุ่มผู้ที่มีความต้องการซื้อที่อยู่อาศัย แม้มองว่ากลุ่มนี้จะมีภาระหนี้ที่ต้องขำระต่อเดือนต่ำ แต่เนื่องจากการซื้อที่อยู่อาศัยยังต้องคำนึงถึงความพร้อมทางการเงิน เช่น เงินออม เพื่อใช้จ่ายในยามฉุกเฉิน และปัจจัยอื่นประกอบ เช่น การฟื้นตัวเศรษฐกิจที่ยังไม่แน่นอน ซึ่งอาจมีผลต่อความมั่นคงทางรายได้ และอัตราดอกเบี้ยขาขึ้นที่ส่งผลการผ่อนชำระต่องวดที่เพิ่มขึ้น ซึ่งท้ายสุดทำให้กลุ่มเป้าหมายของตลาดที่อยู่อาศัยหดแคบลง

จากผลสำรวจสะท้อนว่า ความต้องการซื้อที่อยู่อาศัยของคนกรุงเทพฯ ยังมีอยู่สูง อย่างไรก็ดี กลุ่มตัวอย่างมีความกังวัลและพร้อมที่จะปรับเปลี่ยนแผนการซื้อที่อยู่อาศัยตามปัจจัยแวดล้อมที่เกิดขึ้น และเนื่องจากปัจจัยแวดล้อมตลาดที่อยู่อาศัยยังมีความไม่แน่นอนสูง จากความสามารถในการซื้อของครัวเรือนที่ยังฟื้นตัวจำกัดท่ามกลางค่าครองชีพและหนี้ที่สูง รวมถึงมาตรการภาครัฐที่เอื้อน้อยกว่าปีก่อน หลังจากธนาคารแห่งประเทศไทยไม่ต่ออายุมาตรการผ่อนคลายเพดาน LTV เป็น 100% ของสัญญาซื้อที่อยู่อาศัยหลังที่สอง ขณะที่มาตรการลดค่าธรรมเนียมสำหรับที่อยู่อาศัยมือหนึ่งและมือสองที่มีระดับราคาซื้อขายไม่เกิน 3 ล้านบาท มีการปรับรายละเอียดของมาตรการ โดยค่าธรรมเนียมการจดจำนองที่อยู่อาศัยยังคงอัตรา เช่นเดียวกับปี 2565 ที่ร้อยละ 0.01 (อัตราการจัดเก็บปกติอยู่ที่ร้อยละ 1.0) แต่ปรับเกณฑ์ลดหย่อนการลดค่าธรรมเนียมการโอนกรรมสิทธิ์ที่อยู่อาศัยน้อยกว่าปี 2565 ซึ่งอยู่ที่ร้อยละ 0.01 มาเป็นร้อยละ 1.0 ของราคาซื้อขายและราคาประเมินทุนทรัพย์ (อัตราจัดเก็บปกติอยู่ที่ร้อยละ 2.0) ซึ่งทำให้ภาระรายจ่ายในการซื้อที่อยู่อาศัยเพิ่มขึ้น ประกอบกับปัจจัยด้านราคาและดอกเบี้ยที่เพิ่มขึ้น ทำให้ความต้องการที่อยู่อาศัยยังมีภาพการฟื้นตัวที่ระมัดระวัง

ศูนย์วิจัยกสิกรไทย จึงยังมีมุมมองที่ระวังต่อกิจกรรมการซื้อขายที่อยู่อาศัยในปี 2566 นี้ โดยคาดว่าการจองซื้อที่อยู่อาศัยใหม่ในเขตกรุงเทพฯและปริมณฑล น่าจะอยู่ที่ประมาณ 0.95-1.01 แสนหน่วย หดตัว 2.8% ถึงขยายตัว 3.4% จากปี 2565 และการโอนกรรมสิทธิ์ที่อยู่อาศัยในเขตกรุงเทพฯและปริมณฑลน่าจะอยู่ที่ประมาณ 1.80-1.88 แสนหน่วย หดตัว 7.7% ถึงหดตัว 3.5% จากปี 2565 โดยกลุ่มที่มีการฟื้นตัวน่าจะเป็นที่อยู่อาศัยประเภทคอนโดมิเนียมที่ตั้งอยู่ในพื้นที่เชื่อมต่อรถไฟฟ้า กรุงเทพฯรอบนอก ระดับราคาต่ำกว่า 3 ล้านบาท ส่วนหนึ่งเป็นการเปรียบเทียบจากฐานที่ชะลอตัวในช่วงการระบาดของโรคโควิด-19 อย่างไรก็ดี แม้ความต้องการซื้อจะกลับมาแต่เนื่องจากที่อยู่อาศัยรอขายในตลาดที่สะสมสูงทำให้การลงทุนยังคงต้องระมัดระวัง

ทั้งนี้ ด้วยการแข่งขันที่สูง ทำให้การพัฒนาโครงการจะต้องหาความแตกต่างจากคู่แข่ง มีความชัดเจนในกลุ่มลูกค้าเป้าหมาย การออกแบบที่อยู่อาศัยที่ตอบโจทย์การใช้ชีวิตที่เปลี่ยนไป เช่น การออกแบบที่อยู่อาศัยให้สอดคล้องกับอาชีพขายของออนไลน์อย่างการออกแบบพื้นที่ใช้สอยให้มีห้องเก็บสินค้า ห้องทำงานและไลฟ์สด การออกแบบที่อยู่อาศัยสอดคล้องไปกับการรักษ์โลกและประหยัดพลังงาน เป็นต้น

ข่าวเด่น