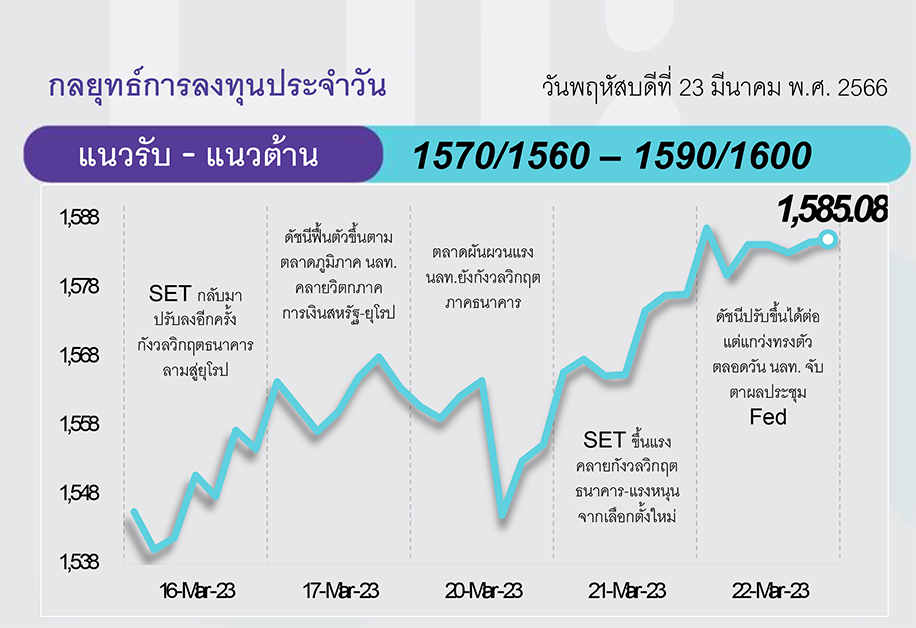

ผลประชุมเฟดขึ้นดอกเบี้ยตามคาด อย่างไรก็ตามไม่ได้มีการส่งสัญญาณลดดอกเบี้ยในปีนี้ จากที่ตลาดหวังหลังเกิดวิกฤตธนาคาร สร้างความผิดหวังให้กับตลาด และมองเป็นปัจจัยกดดันดัชนีให้พักตัว โดยมีแนวรับที่ 1560-1570 จุด ส่วนกรอบบนจำกัดที่ 1590-1600 จุดสร้างภาพลบในระยะสั้น อย่างไรก็ตามในภาพรวม คาดว่าดัชนีมีโอกาสทำจุดต่ำไปแล้วบริเวณ 1519 จุด

ประเด็นสำคัญ

Fed ปรับขึ้น ด.บ. 0.25% ตามคาด สู่ 4.75-5.00% ส่งสัญญาณใกล้ยุติวงจร ด.บ. ขาขึ้น โดย dot plot แสดง ด.บ. สูงสุด 5.1% บ่งชี้ขึ้น ด.บ. ปีนี้อีกเพียง 1 ครั้ง ขณะที่ ปธ. Fed ระบุอาจปรับขึ้น ด.บ. หากจำเป็น เพื่อฉุดเงินเฟ้อให้กลับสู่เป้าหมาย 2%

รมว. คลังสหรัฐแถลงต่อสภาคองเกรสว่า FDIC ไม่มีการพิจารณาเรื่องการคุ้มครองเงินฝากทั้งหมดของภาคธนาคาร

ปธน. สีจิ้นผิง ประกาศเข้าสู่ยุคใหม่แห่งความสัมพันธ์กับรัสเซีย แต่ไม่บรรลุการเจรจาสันติภาพยุติสงคราม โดย ปธน. ปูติน อ้างว่ายูเครนและชาติตะวันตกยังไม่พร้อมที่จะเจรจากับรัสเซีย

ปธ. ECB ระบุเงินเฟ้อยุโรปยังอยู่ในระดับสูง แม้ขึ้น ด.บ. รวม 3.5% ตั้งแต่ ก.ค. ปีที่แล้ว ตั้งเป้าฉุดเงินเฟ้อกลับสู่เป้าหมาย 2% ทางด้านอังกฤษรายงาน CPI ก.พ. +10.4%YoY เพิ่มจาก +10.1%YoY ใน ม.ค.

กกพ. เห็นชอบค่า Ft งวด พ.ค.-ส.ค. 66 อัตราเดียวทั้งครัวเรือนและธุรกิจ ที่ 98.27 ส.ต./หน่วย คิดเป็นค่าไฟฟ้าเฉลี่ย 4.77 บ./หน่วย ขณะที่ ส.อ.ท. ระบุภาคครัวเรือนจ่ายแพงขึ้น ติงภาครัฐควรดำเนินการให้ค่าไฟลดต่ำมากกว่านี้ ท่ามกลาง ศก. ถดถอย

REIC ระบุ 4Q65 บ้านหรู-ทาวน์เฮาส์ oversupply ส่วนปี 66 ปัจจัยลบอาจฉุดอสังหาฯ ติดลบ กทม.-ปริมณฑลเหลือขายกว่า 2 แสนหน่วย

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET จะเคลื่อนไหวผันผวนในกรอบ 1500-1580 จุด และยากจะฟื้นตัวได้แรง หลังนักลงทุนยังระมัดระวังและรอประเมินผลกระทบวิกฤติภาคธนาคารของสหรัฐและยุโรปที่มีต่อภาวะเศรษฐกิจ รวมทั้งจับตาการประชุมนโยบายการเงินของ FED และ BoE ในสัปดาห์นี้ ดังนั้นกลยุทธ์การลงทุนจึงคงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : มอง SET แกว่งตัวผันผวนในกรอบระหว่างรอประเมินผลกระทบของธนาคารในสหรัฐและยุโรป รวมทั้งผลการประชุมนโยบายการเงินของ FED และ BoE กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยบวกเฉพาะตัว โดยเน้นรอซื้อเมื่อราคาอ่อนตัว ดังนี้

1) นักลงทุนที่รับความเสี่ยงได้ และต้องการเก็งกำไร กรณี FED มีมติปรับขึ้นดอกเบี้ยนโยบาย 25bps และส่งสัญญาณยังเดินหน้าปรับขึ้นดอกเบี้ยเพื่อคุมเงินเฟ้อ พร้อมไม่ลดดอกเบี้ยในช่วงครึ่งปีหลัง ซึ่งจะทำให้ Bond Yield ปรับขึ้นต่อ กดดันให้ตลาดจะเพิ่มความกังวลที่มีต่อภาคธนาคารและภาวะเศรษฐกิจโลก แนะนำกลุ่ม Defensive เลือก BDMS ADVANC

2) นักลงทุนรับความเสี่ยงได้และต้องการเก็งกำไร หลัง SET หลุด 1600 แนะนำหุ้นที่มีพื้นฐานแกร่ง ราคาหุ้นปรับลงแรง YTD และแย่กว่า SET เลือก PTTEP HMPRO CPALL SCGP GULF ขณะที่ผู้ที่มีหุ้นชุดนี้แล้ว แนะนำรอจังหวะขายเมื่อมีกำไร หรือ SET กลับไปบริเวณ 1600

ขณะที่ช่วงสั้นหุ้นแนะนำให้ระมัดระวังการลงทุน เนื่องจากมีความเสี่ยงราคาปรับตัวลงหรือ Underperform ตลาด สำหรับ

1) หุ้นที่โดนปรับลดประมาณการกำไรหรือ Downgrade/ราคามี Downside/มีปัจจัยเสี่ยงรออยู่ ได้แก่ AEONTS BEM SAWAD TCAP TIDLOR TLI TTB MST MTC TQM

2) หุ้นที่แนวโน้มผลประกอบการ 1Q66 คาดยังหดตัวต่อ YoY และ QoQ ได้แก่ GFPT CPF BTS ASP

Daily focus

AOT มองกำไร 2QFY66 จะแข็งแกร่งขึ้นจากจำนวนผู้โดยสารระหว่างประเทศที่มีแนวโน้มเพิ่มขึ้น และจะเติบโตก้าวกระโดดใน 3QFY66 หลังกลับมาเก็บค่าผลประโยชน์ตอบแทนขั้นต่ำในวันที่ 1 เม.ย. หลังจากมาตรการช่วยเหลือสายการบินและผู้ประกอบการเชิงพาณิชย์สิ้นสุดลง

BDMS ปี 2566 คาดกำไรปกติเติบโต 12%YoYแรงหนุนจากบริการที่ไม่เกี่ยวกับโควิด-19 และบริการผู้ป่วยต่างชาติที่เติบโตมากขึ้น อีกทั้งมีประเด็นบวก คือ ความร่วมมือกับ Ping An Health ที่น่าจะทำให้ผู้ป่วยจีนเพิ่มขึ้น ซึ่งคาดว่าจะเห็นความชัดเจนมากขึ้นใน 3Q66

ข่าวเด่น