มูลค่าส่งออกสินค้าไทยเดือน เม.ย. ทรุดต่อเนื่อง หดตัวต่ำสุดในรอบ 4 เดือน

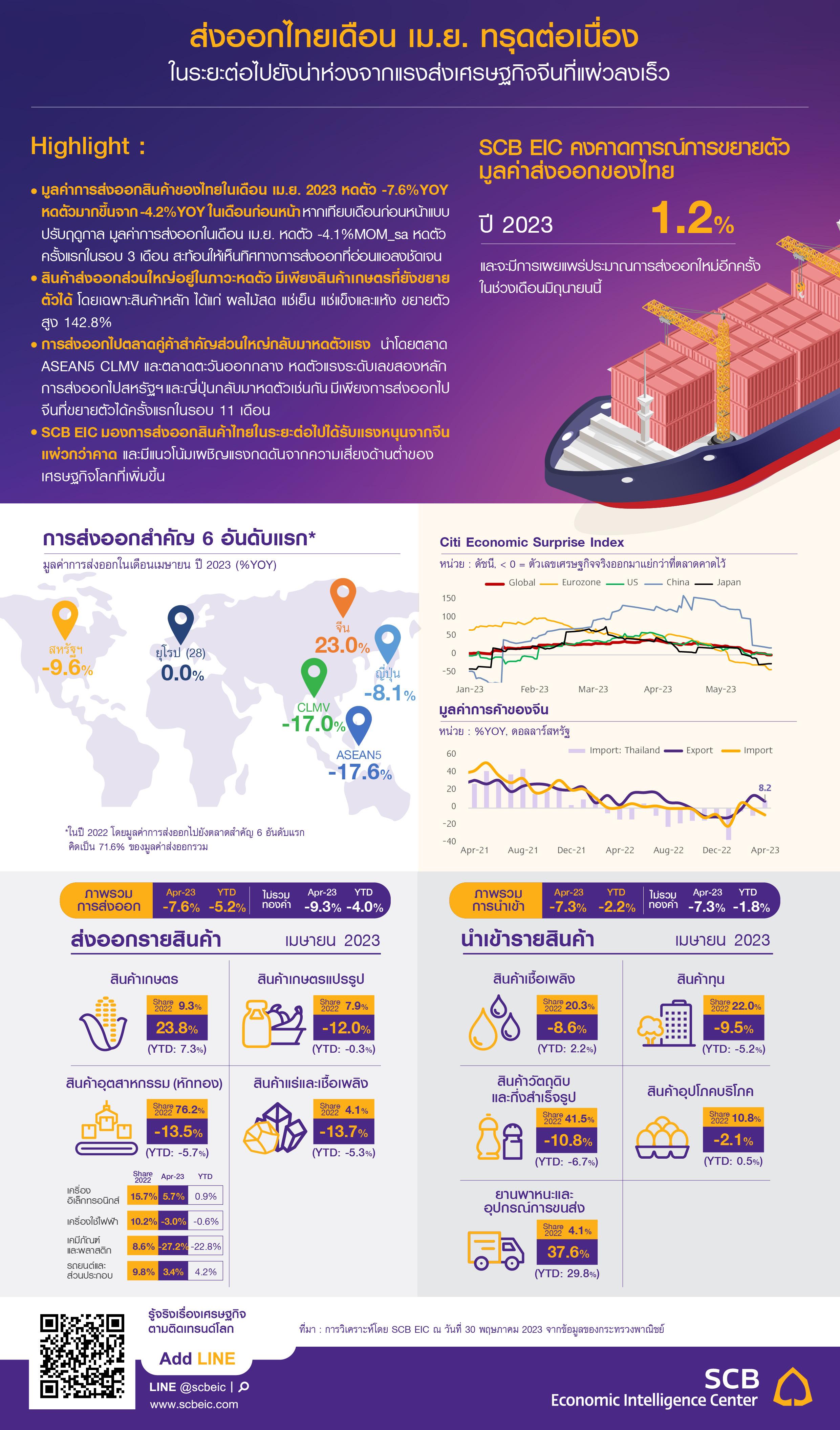

มูลค่าการส่งออกสินค้าของไทยในเดือน เม.ย. 2023 อยู่ที่ 21,723.2 ล้านดอลลาร์สหรัฐ หดตัว -7.6%YOY หดตัวมากขึ้นจาก -4.2%YOY ในเดือนก่อน หากพิจารณามูลค่าการส่งออกหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) หดตัวมากขึ้นที่ -9.3%YOY เทียบกับ -0.4%YOY ในเดือน มี.ค. นอกจากนี้ หากเทียบเดือนก่อนหน้าแบบปรับฤดูกาล มูลค่าการส่งออกในเดือน เม.ย. หดตัว -4.1%MOM_sa หดตัว %MOM ครั้งแรกในรอบ 3 เดือน สะท้อนทิศทางการส่งออกที่อ่อนแอลงชัดเจน

สินค้าส่งออกส่วนใหญ่หดตัว มีเพียงสินค้าเกษตรที่ยังขยายตัวได้ดี

ภาพรวมการส่งออกรายกลุ่มสินค้าในเดือน เม.ย. ส่วนใหญ่หดตัว นำโดย (1) สินค้าอุตสาหกรรมเกษตรหดตัวครั้งแรกในรอบ 3 เดือนที่ -12.0%YOY มีปัจจัยกดดันสำคัญจากการส่งออกไขมันและน้ำมันจากพืชและสัตว์ อาหารสัตว์เลี้ยง และอาหารทะเลกระป๋องและแปรรูปที่หดตัวต่อเนื่อง -34.3% -33.6% และ -17.1% ตามลำดับ (2) สินค้าอุตสาหกรรมหดตัว -11.2% หดตัวต่อเนื่องมากขึ้นเทียบกับเดือนก่อนที่ -5.9% จากการส่งออกเคมีภัณฑ์และเม็ดพลาสติกที่หดตัว -30.4 และ -24.3% ตามลำดับ รวมถึงการส่งออกเหล็ก เหล็กกล้าและผลิตภัณฑ์ที่หดตัว -27.1% ขณะที่อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอดขยายตัว 107.8% ต่อเนื่องเป็นเดือนที่ 10 รวมถึงรถยนต์ อุปกรณ์และส่วนประกอบขยายตัว 3.4% (3) สินค้าแร่และเชื้อเพลิงหดตัวแรง -13.7% จากการส่งออกน้ำมันสำเร็จรูปที่หดตัว -17.2% หลังจากขยายตัวต่ำในเดือน มี.ค. อย่างไรก็ดี (4) สินค้าเกษตรยังขยายตัวได้ดีที่ 23.8% ขยายตัวต่อเนื่องเป็นเดือนที่ 3 โดยเฉพาะสินค้าหลัก ได้แก่ ผลไม้สด แช่เย็น แช่แข็งและแห้ง ขยายตัวสูง 142.8% ขยายตัวดีกว่าเดือนก่อนหน้าที่ 94.5% ตามการฟื้นตัวของอุปสงค์จากจีนซึ่งเป็นตลาดใหญ่ และอุปทานคอขวดตามด่านกระจายสินค้าที่คลี่คลายส่งผลให้การระบายสินค้าเป็นไปได้รวดเร็วขึ้น นอกจากนี้ ไก่สดแช่เย็นแช่แข็งขยายตัว 38.9% ชะลอลงเล็กน้อยจาก 47.9% ในเดือนก่อน นอกจากนี้ การส่งออกข้าวขยายตัว 3.5% อย่างไรก็ดี ผลิตภัณฑ์มันสำปะหลังหดตัว -44.1% ครั้งแรกในรอบ 3 เดือน

ภาพรวมตลาดส่งออกหลักของไทยในเดือน เม.ย. ส่วนใหญ่กลับมาหดตัวแรง

การส่งออกไปตลาดคู่ค้าสำคัญส่วนใหญ่หดตัวในเดือนนี้ นำโดย (1) ตลาดสหรัฐฯ หดตัว -9.6%YOY หลังจากขยายตัว 1.7% ในเดือนก่อนหน้า (2) ตลาด ASEAN 5 และ CLMV หดตัวเพิ่มขึ้นเป็น -17.6% และ -17.0% ตามลำดับ (3) ตลาดตะวันออกกลางหดตัว –16.5% ซึ่งเป็นการหดตัวครั้งแรกในรอบ 15 เดือน (4) ตลาดญี่ปุ่นพลิกกลับมาหดตัวที่ -8.1% จากที่ขยายตัวได้ 10.2% ในเดือนก่อนหน้า ขณะที่ (5) ตลาดยุโรป (EU28) ทรงตัวเทียบกับเดือนก่อนที่หดตัว -5.3% อย่างไรก็ดี มีเพียง (6) ตลาดจีนที่ขยายตัวได้ดีที่ 23.0% เป็นการขยายตัวได้ครั้งแรกในรอบ 11 เดือน ส่วนหนึ่งมาจากปัจจัยฐานต่ำ ขณะที่การส่งออกไปฮ่องกงหดตัวแรง -29.8% เทียบกับ -10% ในเดือน มี.ค.

ดุลการค้าพลิกกลับมาขาดดุลอีกครั้งหลังส่งออกหดตัวแรง

มูลค่าการนำเข้าสินค้าในเดือน เม.ย. อยู่ที่ 23,195.0 ล้านดอลลาร์สหรัฐ หดตัว -7.3%YOY ต่อเนื่องจาก -7.1% ในเดือนก่อน หากพิจารณามูลค่าการนำเข้าหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) หดตัว -7.3% ลดลงเล็กน้อยจากเดือนก่อน โดยพบว่า มูลค่าการนำเข้าหดตัวมากสุดในสินค้าวัตถุดิบและกึ่งสำเร็จรูป (-10.8%YOY) สินค้าทุน (-9.5%YOY) ขณะที่มูลค่าการส่งออกหดตัวรุนแรงกว่ามูลค่าการนำเข้า ส่งผลให้ดุลการค้าในระบบศุลกากรในเดือน เม.ย. กลับมาขาดดุลอีกครั้งที่ -1,471.7 ล้านดอลลาร์สหรัฐ หลังจากเกินดุล 2,718.8 ล้านดอลลาร์สหรัฐในเดือนก่อน

SCB EIC มองการส่งออกสินค้าไทยในระยะต่อไปได้รับแรงหนุนจากจีนแผ่วกว่าคาดและมีแนวโน้มเผชิญแรงกดดันจากความเสี่ยงด้านต่ำของเศรษฐกิจโลกที่เพิ่มขึ้น

มูลค่าการส่งออกสินค้าไทยในช่วงที่เหลือของปีมีแนวโน้มเผชิญแรงกดดันมากกว่าที่เคยประเมินไว้ จาก (1) แรงหนุนสำคัญจากจีนมีแนวโน้มแผ่วลงเร็วกว่าคาด โดยการนำเข้าสินค้าของจีนจากไทยในเดือน เม.ย. แม้จะขยายตัวได้ครั้งแรกในรอบ 10 เดือนที่ 8.2%YOY ทำให้การส่งออกไปจีนในเดือน เม.ย. พลิกกลับมาขยายตัวสูง และส่วนหนึ่งเป็นผลจากปัจจัยฐานต่ำ แต่ภาพรวมการนำเข้าของจีนกลับมาหดตัวอีกครั้ง อีกทั้งดัชนี Economic Surprise Index ของจีนแม้ยังขยายตัวได้ แต่ปรับลดลงเร็วในไตรมาส 2 นอกจากนี้ รวมถึงเครื่องชี้วัดการค้าระหว่างประเทศของจีน (QuantCube International Trade Index) ซึ่งเป็นข้อมูลเร็วถึงเดือน พ.ค. สะท้อนให้เห็นว่าการค้าระหว่างประเทศของจีนยังไม่สามารถฟื้นตัวผ่านจุดสูงสุดในปีนี้ได้และล่าสุดเริ่มเห็นการปรับชะลอลง ล้วนบ่งชี้ว่าอุปสงค์จากจีนยังอ่อนแอ ซึ่งคาดว่าจะส่งผลกระทบด้านลบต่อการส่งออกของไทยในระยะต่อไป (2) กิจกรรมทางเศรษฐกิจของโลกมีแนวโน้มปรับชะลอลงชัดเจน โดยดัชนี Economic Surprise Index จัดทำโดย Citi Group บ่งชี้ว่าตัวเลขเศรษฐกิจจริงของโลกในไตรมาส 2 เริ่มออกมาแย่กว่าตัวเลขคาดการณ์บ้างแล้ว สะท้อนโมเมนตัมเศรษฐกิจระยะต่อไปที่ไม่สดใสนัก (3) ดัชนี Flash Manufacturing PMI ในเดือน พ.ค. ของคู่ค้าสำคัญยังอยู่ในภาวะหดตัวจากอุปสงค์สินค้าที่ยังไม่สามารถกลับมาขยายตัวได้ นำโดย Flash US Manufacturing PMI ลดลงมาอยู่ที่ 48.5 จาก 50.2 ในเดือน เม.ย. Flash Eurozone Manufacturing PMI ลดลงมาอยู่ที่ 44.6 ต่ำสุดในรอบ 36 เดือน Flash UK Manufacturing PMI ลดลงมาอยู่ที่ 46.9 ต่ำสุดในรอบ 5 เดือน อย่างไรก็ดี Flash Japan Manufacturing PMI ขยายตัวครั้งแรกนับตั้งแต่เดือน ต.ค. 2022 ที่ 50.8 และเป็นประเทศเดียวใน G8 ที่ภาคการผลิตขยายตัว (4) เครื่องชี้วัดการค้าระหว่างประเทศ (QuantCube International Trade Index) บ่งชี้ว่าการค้าโลกชะลอลงต่อเนื่อง นำโดยการค้าระหว่างประเทศของสหรัฐฯ สหราชอาณาจักร และอิตาลี ที่เข้าสู่ภาวะหดตัวแล้วในช่วงปลายไตรมาส 1 (5) ข้อมูลเร็วของการส่งออก 20 วันแรกของเกาหลีใต้ในเดือน พ.ค. หดตัว -16%YOY หดตัวเพิ่มขึ้นจาก -12.5% ในเดือนก่อน ส่วนหนึ่งเป็นผลมาจากปัจจัยฐานสูงที่มูลค่าการส่งออกของช่วงเวลาเดียวกันปีก่อนที่สูงอันดับ 2 เป็นประวัติการณ์

ทั้งนี้ SCB EIC คาดการณ์มูลค่าส่งออก (ระบบศุลกากร) ของไทยในปี 2023 อยู่ที่ 1.2%YOY (ณ เดือน มี.ค.) และอยู่ระหว่างการติดตามวิเคราะห์ผลกระทบทางเศรษฐกิจในด้านต่าง ๆ รวมถึงประเด็นการเปลี่ยนแปลงสภาพอากาศ (El Nino) ที่อาจส่งกระทบการส่งออกสินค้าเกษตรของไทย ก่อนจะเผยแพร่ประมาณการส่งออกใหม่ในช่วงเดือน มิ.ย. นี้

รูปที่ 1 : สินค้าส่งออกส่วนใหญ่หดตัว มีเพียงสินค้าเกษตรที่ยังขยายตัวได้ดี

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : ภาพรวมตลาดส่งออกหลักของไทยในเดือน เม.ย. กลับมาหดตัวแรง

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 3 : การส่งออกเคมีภัณฑ์ เม็ดพลาสติก และผลิตภัณฑ์มันสำปะหลัง เป็นองค์ประกอบที่ทำให้การส่งออกเดือนนี้หดตัวมากที่สุด ขณะที่ผลิตภัณฑ์ผลไม้สดฯ อุปกรณ์กึ่งตัวนำฯ ยังขยายตัวได้

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 4 : การส่งออกสินค้าไทยในระยะต่อไปได้รับแรงหนุนจากจีนแผ่วกว่าคาด และมีแนวโน้มเผชิญแรงกดดันจากความเสี่ยงด้านต่ำของเศรษฐกิจโลกที่เพิ่มขึ้น

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์, ศุลกากรเกาหลีใต้และจีน, Bloomberg, JP Morgan, S&P Global, Moody’s และ CEIC

บทวิเคราะห์โดย... https://www.scbeic.com/th/detail/product/trade-300523

ผู้เขียนบทวิเคราะห์

จงรัก ก้องกำชัย (jongrak.kongkumchai@scb.co.th) นักวิเคราะห์

ดร.ปุณยวัจน์ ศรีสิงห์ (poonyawat.sreesing@scb.co.th) นักเศรษฐศาสตร์อาวุโส

ECONOMIC AND FINANCIAL MARKET RESEARCH

ดร.สมประวิณ มันประเสริฐ รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงาน Economic Intelligence Center (EIC) และรองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงานกลยุทธ์องค์กร ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ดร.ฐิติมา ชูเชิด ผู้อำนวยการฝ่ายวิจัยเศรษฐกิจ และตลาดการเงิน

ดร.ปุณยวัจน์ ศรีสิงห์ นักเศรษฐศาสตร์อาวุโส

จงรัก ก้องกำชัย นักวิเคราะห์

ณิชนันท์ โลกวิทูล นักวิเคราะห์

ปัณณ์ พัฒนศิริ นักวิเคราะห์

วิชาญ กุลาตี นักวิเคราะห์

ดร.อสมา เหลี่ยมมุกดา นักวิเคราะห์

ข่าวเด่น