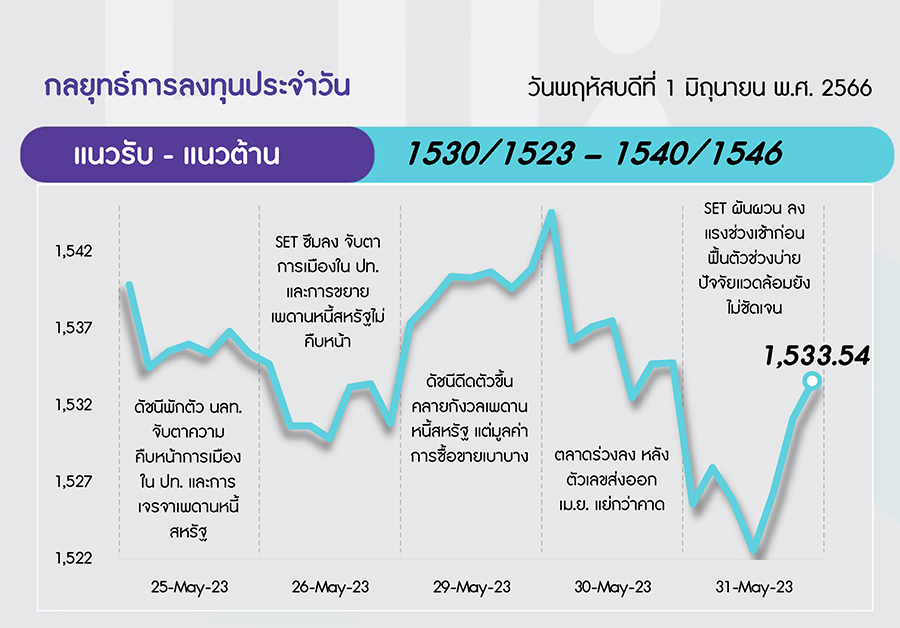

SET ยังปิดเหนือ 1530 จุดได้ แม้เมื่อวานหลุดระหว่างวัน ทำให้แนวโน้มคาดยังแกว่งในกรอบเดิมระหว่าง 1530-1546 จุด เพื่อรอการ breakout กรอบใดกรอบหนึ่ง จะมีทิศทางที่ชัดขึ้น โดยกรณีขึ้นทะลุกรอบบนมีแนวต้านถัดไปที่ 1555 จุด ส่วนกรณีหลุดกรอบล่างมีแนวรับถัดไปที่ 1523 จุด

ประเด็นสำคัญ

กนง. มีมติเอกฉันท์ปรับขึ้น ดบ. นโยบาย 0.25% สู่ระดับ 2.00% และส่งสัญญาณขึ้นต่อเนื่อง ระบุเงินเฟ้อยังกดดัน ศก. ฟื้นไม่เต็มที่ โดยคงคาดการณ์ GDP ปีนี้ +3.6% ปีหน้า +3.8% แต่ลดคาดการณ์เงินเฟ้อปีนี้เหลือ 2.5% และปีหน้า 2.4% ส่งออกปีนี้คาด -0.1% ปีหน้า +3.6%

สศอ. รายงานดัชนี MPI เม.ย. -8.14%YoY หดตัวต่อเนื่องเป็นเดือนที่ 7 ต่ำสุดในรอบ 34 เดือน ตามทิศทางการส่งออกของไทยที่ชะลอตัว ต้นทุนที่พุ่งขึ้น ส่งผล MPI 4M66 -4.7%YoY และปรับลดประมาณการ GDP ภาคอุตฯ ปีนี้เหลือ 0-1%YoY จากเดิม 1.5-2.5%

DEPA รายงานดัชนีความเชื่อมั่นอุตฯ ดิจิทัล 1Q66 ที่ 54 จาก 4Q65 ที่ 49 สูงสุดในรอบ 3 ปี และอยู่ในระดับเชื่อมั่นครั้งแรกรอบ 12 เดือน

FedWatch Tool ระบุ นลท. ให้น้ำหนัก 66.4% ที่ Fed จะขึ้น ด.บ. 0.25% สู่ระดับ 5.25-5.50% ในการประชุมวันที่ 13-14 มิ.ย. และให้น้ำหนักเพียง 33.6% ที่จะคง ด.บ. ที่ระดับ 5.00-5.25%

ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิต พ.ค. ของจีน อยู่ที่ระดับ 48.8 ลดลงจากระดับ 49.2 ใน เม.ย. บ่งชี้ว่าภาคการผลิตของจีนเข้าสู่ภาวะหดตัว และเป็นการหดตัวที่รุนแรงกว่าที่คาดการณ์ไว้ที่ 49.4

China Beige Book พ.ค. บ่งชี้ภาคอสังหาฯ จีนชะลอตัวต่อเนื่อง โดยราคาที่อยู่อาศัยเร่งตัวขึ้นแต่ยอดขายยังคงชะลอตัว ขณะที่ตลาดอสังหาฯ เชิงพาณิชย์ ประสบปัญหาในด้านราคาและการทำธุรกรรมที่ลดลงอย่างรวดเร็วเมื่อเทียบกับเดือนก่อนหน้า

กลยุทธ์การลงทุน

มอง SET ยังเคลื่อนไหวผันผวนและแกว่งตัวในกรอบ โดยแม้การขยายเพดานหนี้ของสหรัฐจะได้ข้อสรุป ซึ่งเป็น Sentiment เชิงบวกต่อตลาดหุ้นไทย และการประชุมนโยบายการเงินของ กนง. จะมีมติปรับขึ้นอัตราดอกเบี้ยนโยบายอีก 25 bps ตามตลาดคาด แต่ประเมิน SET จะยังคงมี Upside จำกัด เนื่องจากตลาดยังคงจับตาเสถียรภาพในการจัดตั้งรัฐบาลใหม่ของไทย สถานการณ์การระบาดรอบใหม่ของโควิด-19 ในจีน และการชะลอตัวลงของเศรษฐกิจในยุโรป ดังนั้นกลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : แม้ช่วงสั้น SET จะได้รับ Sentiment บวกจากเพดานหนี้สหรัฐได้ข้อสรุป แต่คาด Upside ยังจำกัด เนื่องจากยังมีหลายปัจจัยเสี่ยงที่ต้องติดตาม กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยบวกเฉพาะตัว ดังนี้

1. หุ้นที่ได้รับผลกระทบจำกัดจาก MOU 23 ข้อที่ 8 พรรคการเมืองร่วมลงนาม เลือก BBL KTB KBANK HMPRO GLOBAL BCH CHG SPRC STANLY AH ONEE HTC TNP

2. หุ้นที่ INVX Research มีการปรับเพิ่ม Rating และ/หรือ ปรับเพิ่มราคาเป้าหมาย เลือก KKP BJC OSP

3. สำหรับนักลงทุนที่รับความเสี่ยงได้สูง ซึ่งต้องการเก็งกำไรระยะสั้นในประเด็นการเจรจาเพดานหนี้สหรัฐได้ข้อสรุป แนะนำ DELTA PTTEP BCP

ขณะที่ช่วงสั้นแนะนำหลีกเลี่ยงการลงทุนสำหรับหุ้นที่มีความเสี่ยงหรือปัจจัยลบกดดันราคาหุ้น ดังนี้ 1) หุ้นกลุ่มโรงไฟฟ้า และกลุ่ม PTT ออกไปก่อน เนื่องจากมีความเสี่ยงหรือความไม่ชัดเจนของโครงสร้างราคาพลังงานากนโยบายของรัฐบาลชุดใหม่ 2) หุ้นที่คาดได้รับผลกระทบอย่างมีนัย จากนโยบายการปรับขึ้นค่าแรงขั้นต่ำของรัฐบาลใหม่ ได้แก่ กลุ่มขนส่งพัสดุ (KEX) กลุ่มอาหาร (CPF ZEN GFPT TU AU CENTEL) กลุ่มอสังหาฯ (LPN PSH SIRI QH AP) และกลุ่มอิเล็กทรอนิกส์ (HANA KCE) 3) หุ้นที่ราคาขึ้นมาสูงกว่าโควิด-19 และเราแนะนำ Underperform (AAV SAWAD MST NRF)

Daily focus

AMATA ปี 2566 คาดมีรายได้อยู่ที่ 7.7 พันลบ. (+18% YoY) และกำไรสุทธิที่ 1.81 พันลบ. (-22.5% YoY) แต่หากไม่รวมกำไรจากขายโรงงานในเวียดนามในปี 2565 ที่ 1.36 พันลบ. จะส่งผลให้ Core Profit เติบโตเด่นถึง 85%YoY

BCH มองกำไรปกติจะดีขึ้นใน 2H66 (+HoH) และจะเริ่มเห็นการเติบโต YoY ใน 4Q66 ขณะที่ผลตอบแทนน่าสนใจเมื่อเทียบกับความเสี่ยง หลังราคาหุ้นปรับลงมาแล้ว 19% ในช่วง 1 เดือนที่ผ่านมา จนปัจจุบันเทรดที่ระดับ -2SD ของ PE เฉลี่ยในอดีต

ข่าวเด่น