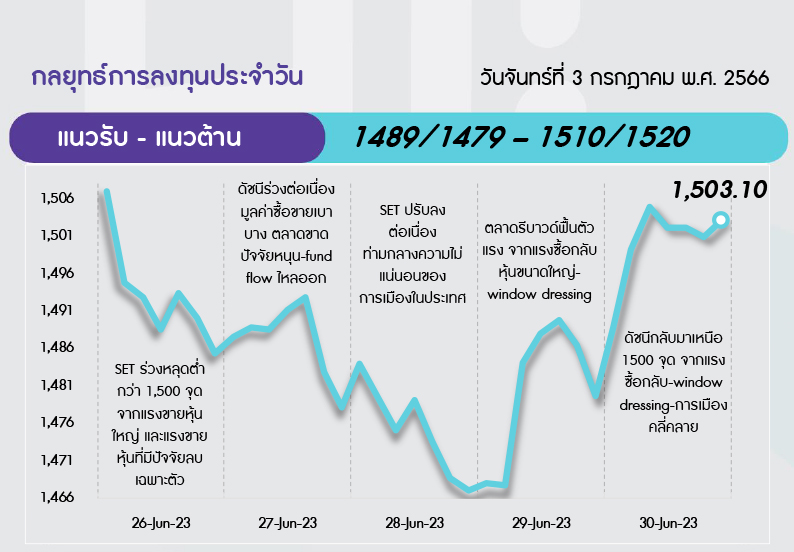

คาด SET แกว่งผันผวนในช่วง 1500 +/- 20 จุด โดยการเคลื่อนไหวขึ้นกับปัจจัยในประเทศด้านการเมืองเป็นหลัก ในขณะที่ปัจจัยต่างประเทศมีอิทธิพลน้อยลง หลังตลาดการเงินสหรัฐปิด Long weekend ทั้งนี้ด้านภาพรวมแนวโน้มราคา ติดตามบริเวณ 1479 จุด หากไม่ต่ำกว่า ยังเป็นสัญญาณที่ดี

ประเด็นสำคัญ

กรมรางรายงานสถิติผู้โดยสาร 1-29 มิถุนายน เพิ่มขึ้น 5.62% สูงกว่าทั้งเดือน พ.ค. หลังรถไฟฟ้าสายสีเหลืองเปิดให้บริการ ขณะที่สายสีน้ำเงินเพิ่มขึ้นอยู่ที่ 10 ล้านเที่ยวคน โดย 23 มิ.ย. ผดส. สูงสุดรอบ 3 ปี

กฟผ. เตรียมบริหารจัดการน้ำและโรงไฟฟ้าอย่างมีประสิทธิภาพ เฝ้าระวังเขื่อนที่เสี่ยงน้ำน้อย ปรับแผนการกักเก็บและระบายน้ำ พร้อมเตรียมปริมาณสำรองเพียงพอต่อการอุปโภคบริโภครับสภาวะเอลนีโญ

จับตาพรรคเพื่อไทยเตรียมเจรจาพรรคก้าวไกลตำแหน่งประธานสภาฯ ก่อนแถลงผลช่วงเที่ยงวันนี้

สหรัฐรายงานดัชนี PCE ทั่วไปเดือน พ.ค. +3.8%YoY ชะลอลงจากเดือน เม.ย. ที่ 4.3%YoY ขณะที่ดัชนีความเชื่อมั่นผู้บริโภค มิ.ย. โดย ม. มิชิแกนสูงกว่าคาด และเพิ่มขึ้นสูงสุดในรอบ 4 เดือน

รมว. คลังสหรัฐ คาด ศก. สหรัฐยังสามารถที่จะรักษาตลาดแรงงานที่แข็งแกร่ง ขณะที่เงินเฟ้อปรับตัวลง แม้ ศก. ชะลอตัวลงต่อไปก็ตาม

เงินเฟ้อยูโรโซน มิ.ย. ลดลงเป็นเดือนที่ 3 แต่ นลท. ยังคาดว่า ECB จะปรับขึ้น ดบ. ต่อในก.ค.เป็นครั้งที่ 9 และอาจปรับขึ้นใน ก.ย.ด้วย

WHO เตรียมประกาศสารให้ความหวานแอสปาร์แตมที่นิยมใช้ใน เครื่องดื่ม-หมากฝรั่ง เป็นสารอาจก่อมะเร็ง หลังมีผลวิจัยออกมา

TESLA ประกาศตัวเลขยอดส่งมอบรถยนต์ 2Q66 ปรับตัวเพิ่มขึ้น 83%YoY มากกว่าตลาดคาด

กลยุทธ์การลงทุน

แม้ SET มีโอกาสฟื้นตัว แต่จะมี Upside จำกัด เนื่องจากมีความเสี่ยงต้องจับตาทั้งจากสถานการณ์การเมืองไทยหลังเตรียมเปิดประชุมผู้แทนราษฎรนัดแรก (4 ก.ค.), การไหลออกของ Fund Flow จากตลาดการเงินทำให้เงินบาทอ่อนค่าซึ่งอาจกระทบต่อการลงทุนในหุ้นขนาดใหญ่ อีกทั้งภาพตลาดโลกยังกังวลธนาคารกลางหลายแห่งยังส่งสัญญาณปรับขึ้นดอกเบี้ยต่อเนื่องซึ่งจะกดดันเศรษฐกิจโลกถดถอย ดังนั้นกลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : มองความเสี่ยงทั้งในและต่างประเทศยังกดดันการลงทุนทำให้ SET มี Upside จำกัด กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยบวกเฉพาะตัว ดังนี้

1. หุ้นที่คาดผลการดำเนินงาน 2Q66 จะยังเติบโตได้ดี YoY เลือก AOT BBL ADVANC MINT OSP BDMS BEM

2. หุ้นพื้นฐานดีซึ่งคาดยังมีศักยภาพจ่ายเงินปันผลสูง โดยคาดให้ Div. Yield ปี 2023 มากกว่าปีละ 5% เลือก TISCO LH AP

3. หุ้นสู้วิกฤติ ซึ่งคาดราคาจะทยอยฟื้นตัวได้ดีใน 1 เดือน หลังปรับตัวลงมาแรงเนื่องจากสิ้นสุดการเลือกตั้งไทยเมื่อวันที่ 14 พ.ค. 66 เลือก BH BTS CHG CPALL

4. หุ้นที่คาดได้อานิสงส์จากเงินบาทยังมีแนวโน้มอ่อนค่า เลือก AH NYT ERW

ขณะที่ช่วงสั้นแนะนำหลีกเลี่ยงการลงทุนสำหรับ 1) หุ้นกลุ่มโรงไฟฟ้า และกลุ่ม PTT ออกไปก่อน เนื่องจากมีความเสี่ยงหรือความไม่ชัดเจนของโครงสร้างราคาพลังงานจากนโยบายของรัฐบาลชุดใหม่ และ 2) หุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญ ได้แก่ กลุ่มพาณิชย์ (GLOBAL) กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG มีต้นทุนน้ำตาลสูง) กลุ่มโรงไฟฟ้าพลังน้ำ (CKP) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT)

Daily focus

CPALL 2Q66 คาดกำไรปกติจะเติบโต YoY โดยเกิดจากยอดขายที่ดีขึ้นทั้งธุรกิจ CVS และ CPAXT แต่จะลดลง QoQ จากปัจจัยฤดูกาล ขณะที่ 2H66 กำไรจะดีขึ้น HoH จากค่าใช้จ่ายดอกเบี้ยจะลดลงหลังจากรีไฟแนนซ์หนี้ของ CPAXT เสร็จในช่วงปลายเดือน เม.ย.

BEM การเปิดให้บริการโครงการรถไฟฟ้าสายสีเหลืองเต็มรูปแบบจะเป็นปัจจัยกระตุ้นราคาหุ้นในระยะสั้น ขณะที่ 2Q66 และ 3Q66 คาดกำไรจะดีขึ้น QoQ และ YoY จากปริมาณรถที่ใช้ทางด่วนและจำนวนผู้โดยสาร MRT ที่เพิ่มขึ้น อีกทั้งจะมีบันทึกเงินปันผลจาก TTW และ CKP

ข่าวเด่น