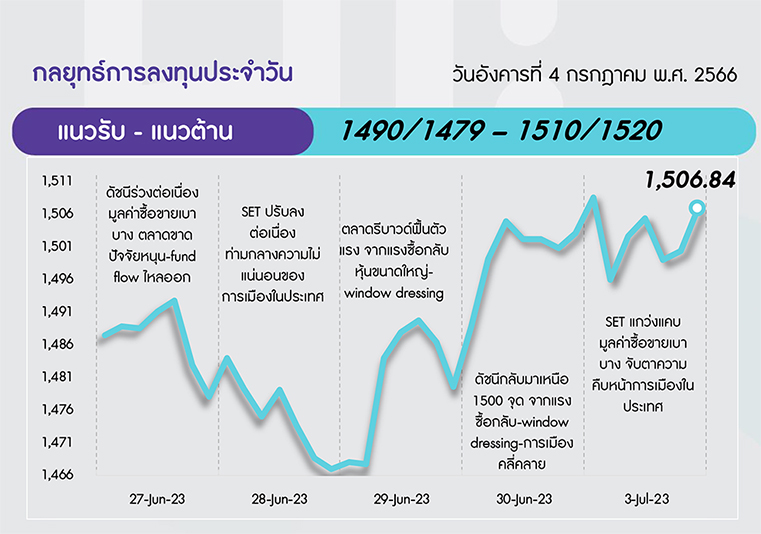

ปัจจัยการเมืองผ่านไปอีกขั้น สำหรับการเจรจาตำแหน่งประธานสภาฯ คาดหนุน SET ระยะสั้น โดยมีแนวต้านถัดไปที่ 1510 และ 1520 จุด ตามลำดับ เนื่องจาก ยังต้องติดตามประเด็นถัดไป สำหรับเรื่องการโหวตนายกฯ ในสัปดาห์หน้า ด้านแนวรับการย่อตัวสลับอยู่ที่ 1490 คาดยังรองรับได้ ส่วนภาพรวม ติดตามบริเวณ 1479 จุด หากไม่ต่ำกว่า ยังเป็นสัญญาณที่ดี

ประเด็นสำคัญ

วันนี้ 09.30 น. สภาฯ เปิดประชุมนัดแรกเลือก ปธ.-รอง ปธ. พรรคก้าวไกลและเพื่อไทยเห็นชอบเสนอชื่อ วันมูหะหมัดนอร์ มะทา เป็น ปธ. สภา

ธปท. เตรียมออกเกณฑ์ 3 แนวทางลดหนี้ครัวเรือนปลาย ก.ค.นี้ เราคาดอาจกระทบสินเชื่อ Consumer finance โตชะลอตัวในอนาคต แต่การนำ Risk Based Pricing มาใช้จะส่งผลบวกกับ Loan yield โดยรวม คาดจะไม่กระทบต่อผลการดำเนินงานของ Consumer finance มากนัก

ดัชนี PMI ภาคการผลิต มิ.ย. ของสหรัฐโดย ISM ต่ำกว่าคาด และต่ำสุดตั้งแต่ พ.ค.2563 เช่นเดียวกับ

ดัชนี PMI ภาคการผลิตขั้นสุดท้าย มิ.ย. โดย S&P Global หดตัวลงเกินคาด และหดตัวติดต่อกันเดือนที่ 2

FedWatch Tool ให้น้ำหนัก 89.9% ที่ Fed จะขึ้น ดบ. 0.25% สู่ 5.25-5.50% ในการประชุม 25-26 ก.ค.

ดัชนี PMI ภาคการผลิต มิ.ย. ของจีนลดลง MoM สะท้อนภาคการผลิตของจีนได้รับผลกระทบจากภาวะ ศก. ที่อ่อนแอลงอย่างมาก

จีนบังคับใช้มาตรการควบคุมการส่งออกวัตถุดิบ 2 แร่สำคัญที่จำเป็นสำหรับการผลิตเซมิคอนดักเตอร์ไปสหรัฐและยุโรป เพื่อเป็นการตอบโต้หลังจากที่สหรัฐฯ และยุโรปจำกัดการส่งออกชิปไปยังจีน

ซาอุดีอาระเบียขยายเวลาลดกำลังการผลิตน้ำมันโดยสมัครใจ 1 ล้านบาร์เรล/วันถึงสิ้นเดือน ส.ค. ขณะที่รัสเซียจะลดการส่งออกน้ำมัน 5 แสนบาร์เรล/วันในเดือน ส.ค. คาดทำให้อุปทานน้ำมันโลกลดลง 15%

กลยุทธ์การลงทุน

แม้ SET มีโอกาสฟื้นตัว แต่จะมี Upside จำกัด เนื่องจากมีความเสี่ยงต้องจับตาทั้งจากสถานการณ์การเมืองไทยหลังเตรียมเปิดประชุมผู้แทนราษฎรนัดแรก (4 ก.ค.), การไหลออกของ Fund Flow จากตลาดการเงินทำให้เงินบาทอ่อนค่าซึ่งอาจกระทบต่อการลงทุนในหุ้นขนาดใหญ่ อีกทั้งภาพตลาดโลกยังกังวลธนาคารกลางหลายแห่งยังส่งสัญญาณปรับขึ้นดอกเบี้ยต่อเนื่องซึ่งจะกดดันเศรษฐกิจโลกถดถอย ดังนั้นกลยุทธ์ลงทุนจึงแนะนำให้ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : มองความเสี่ยงทั้งในและต่างประเทศยังกดดันการลงทุนทำให้ SET มี Upside จำกัด กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยบวกเฉพาะตัว ดังนี้

1. หุ้นที่คาดผลการดำเนินงาน 2Q66 จะยังเติบโตได้ดี YoY เลือก AOT BBL ADVANC MINT OSP BDMS BEM

2. หุ้นพื้นฐานดีซึ่งคาดยังมีศักยภาพจ่ายเงินปันผลสูง โดยคาดให้ Div. Yield ปี 2023 มากกว่าปีละ 5% เลือก TISCO LH AP

3. หุ้นสู้วิกฤติ ซึ่งคาดราคาจะทยอยฟื้นตัวได้ดีใน 1 เดือน หลังปรับตัวลงมาแรงเนื่องจากสิ้นสุดการเลือกตั้งไทยเมื่อวันที่ 14 พ.ค. 66 เลือก BH BTS CHG CPALL

4. หุ้นที่คาดได้อานิสงส์จากเงินบาทยังมีแนวโน้มอ่อนค่า เลือก AH NYT ERW

ขณะที่ช่วงสั้นแนะนำหลีกเลี่ยงการลงทุนสำหรับ 1) หุ้นกลุ่มโรงไฟฟ้า และกลุ่ม PTT ออกไปก่อน เนื่องจากมีความเสี่ยงหรือความไม่ชัดเจนของโครงสร้างราคาพลังงานจากนโยบายของรัฐบาลชุดใหม่ และ 2) หุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญ ได้แก่ กลุ่มพาณิชย์ (GLOBAL) กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG มีต้นทุนน้ำตาลสูง) กลุ่มโรงไฟฟ้าพลังน้ำ (CKP) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT)

Daily focus

CPALL 2Q66 คาดกำไรปกติจะเติบโต YoY โดยเกิดจากยอดขายที่ดีขึ้นทั้งธุรกิจ CVS และ CPAXT แต่จะลดลง QoQ จากปัจจัยฤดูกาล ขณะที่ 2H66 กำไรจะดีขึ้น HoH จากค่าใช้จ่ายดอกเบี้ยจะลดลงหลังจากรีไฟแนนซ์หนี้ของ CPAXT เสร็จในช่วงปลายเดือน เม.ย.

PTTGC มองได้ประโยชน์จากราคาน้ำมันฟื้นตัว ขณะที่สัดส่วนก๊าซในอ่าวไทยทยอยปรับขึ้นจะช่วยลดต้นทุน ช่วยหนุนความคาดหวังต่อกำไรในช่วง 2H23 อีกทั้ง Valuation ไม่แพง เทรดที่ 0.5 PBV และคาดให้ Div. Yield ปีนี้ราว 3.1%

ข่าวเด่น