สหรัฐ

ความน่าจะเป็นในการปรับขึ้นอัตราดอกเบี้ยของเฟดในเดือนกรกฎาคมเพิ่มสูงขึ้น หลังรายงานตัวเลขเศรษฐกิจสหรัฐออกมาดีกว่าคาด สหรัฐรายงาน GDP ไตรมาส 1/2566 ขยายตัว 2.0% QoQ สูงกว่าตัวเลขประมาณการครั้งที่ 1 และ 2 ที่ระดับ 1.1% และ 1.3% ตามลำดับ ขณะที่ดัชนีความเชื่อมั่นของผู้บริโภคสหรัฐในเดือนมิถุนายน ปรับขึ้นสู่ 64.4 ทำระดับสูงสุดในรอบ 4 เดือน ในเดือนพฤษภาคม ดัชนี PCE ทั่วไป เพิ่มขึ้น 3.8% YoY ชะลอลงจากเดือนก่อนที่ 4.3% ส่วนดัชนี Core PCE เพิ่มขึ้น 4.6% ชะลอลงเล็กน้อยจากเดือนก่อนที่ 4.7% สำหรับตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกลดลง 26,000 ราย สู่ระดับ 239,000 รายในสัปดาห์ที่แล้ว

ตัวเลขเศรษฐกิจและตลาดแรงงานที่ออกมาแข็งแกร่งกว่าคาดรวมทั้งผลการทดสอบภาวะวิกฤต (StressTest) สะท้อนความยืดหยุ่น (Resilience) ของธนาคารขนาดใหญ่ช่วยลดความเสี่ยงภาวะถดถอยรุนแรงในสหรัฐ เมื่อประกอบกับดัชนี PCE ที่ยังคงสูงกว่าเป้าหมายของเฟดที่ 2% หนุนความน่าจะเป็นของการปรับขึ้นอัตราดอกเบี้ยในการประชุมเดือนกรกฎาคมสู่ระดับ 86.8% (จากสัปดาห์ก่อนหน้าที่ 71.9%) สอดคล้องกับการให้สัมภาษณ์ครั้งล่าสุดของประธานเฟดที่ยังคงส่งสัญญาณเดินหน้าปรับขึ้นอัตราดอกเบี้ยอีกอย่างน้อย 2 ครั้งในปีนี้เพื่อสกัดเงินเฟ้อและลดความร้อนแรงของตลาดแรงงาน อย่างไรก็ตาม จากภาพรวมเศรษฐกิจสหรัฐที่มีโอกาสชะลอตัวมากกว่าคาดในช่วงครึ่งปีหลัง ความแข็งแกร่งของภาคบริการและตลาดแรงงานมีแนวโน้มลดลง รวมถึงอัตราดอกเบี้ยที่แท้จริงที่เริ่มเป็นบวก วิจัยกรุงศรีประเมินว่าเฟดอาจปรับขึ้นอัตราดอกเบี้ยอีกเพียงครั้งเดียวในปีนี้สู่กรอบ 5.25-5.50%

ญี่ปุ่น

ธนาคารกลางญี่ปุ่นเห็นพ้องคงนโยบายการเงินแบบผ่อนคลายพิเศษจากแนวโน้มเศรษฐกิจโลกและเงินเฟ้อที่อาจต่ำกว่าคาด ในเดือนพฤษภาคม ยอดค้าปลีกขยายตัว 5.7% YoY เพิ่มขึ้นจากเดือนก่อนที่ 5.1% ขณะที่ผลผลิตภาคอุตสาหกรรมหดตัว 1.6% หลังโต 0.7% ในเดือนก่อน ในเดือนมิถุนายน ดัชนี Tokyo CPI เพิ่มขึ้น 3.1% YoY ชะลอลงเล็กน้อยจากเดือนก่อนที่ 3.2% ส่วน Tokyo Core CPI เพิ่มขึ้น 3.2% YoY เท่ากับตัวเลขของเดือนก่อนหน้า สำหรับรายงานการประชุมธนาคารกลางญี่ปุ่น (BOJ) ในเดือนเมษายน ระบุว่าคณะกรรมการทั้ง 9 รายมองว่าการดำเนินนโยบายผ่อนคลายทางการเงินแบบพิเศษยังมีความจำเป็นเนื่องจากภาวะเศรษฐกิจโลกและแนวโน้มค่าแรงยังมีความไม่แน่นอน

แม้ว่าการชะลอตัวของเศรษฐกิจประเทศคู่ค้าที่เพิ่มความเสี่ยงเชิงลบต่อภาคการส่งออก รวมถึงอัตราค่าจ้างที่แท้จริงติดลบ จะยังเป็นปัจจัยกดดันการเติบโตของเศรษฐกิจญี่ปุ่นในช่วงครึ่งปีหลัง แต่จากการฟื้นตัวของจำนวนนักท่องเที่ยวต่างชาติหลังเปิดประเทศ รวมถึงนโยบายการเงินแบบผ่อนคลายพิเศษ คาดว่าจะเป็นปัจจัยที่ลดความเสี่ยงภาวะถดถอยในญี่ปุ่น (recession) ให้อยู่ในระดับต่ำเมื่อเทียบกับกลุ่มประเทศพัฒนาแล้ว ในขณะที่การปรับตัวลงของราคาสินค้าโภคภัณฑ์คาดว่าจะช่วยลดแรงกดดันเงินเฟ้อให้กลับเข้าสู่กรอบเป้าหมายในช่วงกลางปีหน้า ทั้งนี้ วิจัยกรุงศรีประเมินความเป็นไปได้มากขึ้นที่ BOJ จะพิจารณายุติการใช้นโยบายการเงินแบบผ่อนคลายพิเศษเพิ่ม เพื่อลดแรงกดดันในตลาดพันธบัตรรัฐบาลญี่ปุ่น รวมถึงค่าเงินเยนไม่ให้อ่อนค่ามากจนเกินไป โดยคาดว่าจะปรับนโยบายแบบค่อยเป็นค่อยไปเพื่อป้องกันไม่ให้เศรษฐกิจญี่ปุ่นกลับไปเผชิญกับภาวะเงินเงินฝืดอีกในอนาคต

จีน

ข้อมูลเศรษฐกิจล่าสุดของจีนตอกย้ำสัญญาณการอ่อนแรงลงของผลบวกจากการเปิดประเทศ ทั้งภาคการผลิต ภาคบริการ และการกู้ยืม ด้านสำนักงานสถิติแห่งชาติรายงานว่า ดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตยังคงต่ำกว่าระดับ 50 ต่อเนื่องเป็นเดือนที่ 3 ที่ 49.0 ในเดือนมิถุนายน แม้ขยับขึ้นเล็กน้อยจาก 48.8 ในเดือนพฤษภาคม ส่วนดัชนี PMI ภาคบริการลดลงสู่ระดับ 53.2 จากระดับ 54.5 ด้าน China Beige Book รายงานว่าการลดอัตราดอกเบี้ยในเดือนสิงหาคมปีที่แล้วอาจมีผลต่อการกระตุ้นเศรษฐกิจในวงจำกัด นอกจากนี้ การกู้ยืมทั่วประเทศล่าสุดลดลงสู่ระดับต่ำสุดนับตั้งแต่เริ่มสำรวจในปี 2553 และความต้องการเงินกู้ลดลงจากปีที่แล้ว

แม้การเติบโตของเศรษฐกิจจีนในไตรมาสสองอาจดีขึ้นจากไตรมาสแรก แต่ในระยะต่อไปเริ่มมีสัญญาณการอ่อนแรงลงในหลายภาคส่วน โดยภาคการผลิตหดตัวต่อเนื่องเป็นเดือนที่ 3 ในปลายไตรมาสสอง และที่สำคัญ คือ กิจกรรมในภาคบริการเติบโตต่ำสุดตั้งแต่เปิดประเทศ ส่วนกำไรของภาคอุตสาหกรรมลดลงต่อเนื่อง (-12.6% YoY ในเดือนพฤษภาคม) ด้านภาคอสังหาริมทรัพย์มีการรายงานการผิดนัดชำระหนี้หุ้นกู้สกุลดอลลาร์อย่างต่อเนื่องหลังจากที่ยอดดังกล่าวพุ่งสูงสุดเป็นประวัติการณ์ในปีที่ผ่านมา ด้านอุปสงค์ทั้งในและต่างประเทศมีสัญญาณชะลอตัวสะท้อนจากตัวเลขยอดค้าปลีก การลงทุน และการส่งออก แม้ทางการจีนประกาศปรับลดดอกเบี้ยลง 0.1% ในเดือนมิถุนายน แต่คาดว่าจะมีผลค่อนข้างจำกัดต่อการกระตุ้นเศรษฐกิจที่เริ่มสูญเสียแรงส่งจากการเปิดประเทศ

เศรษฐกิจไทย

แม้ไทยเผชิญภาคส่งออกหดตัวและความไม่แน่นอนทางการเมือง แต่เศรษฐกิจในช่วงไตรมาส 2 และ 3 มีแนวโน้มทรงตัว จากแรงส่งของภาคท่องเที่ยวและการใช้จ่ายในประเทศ

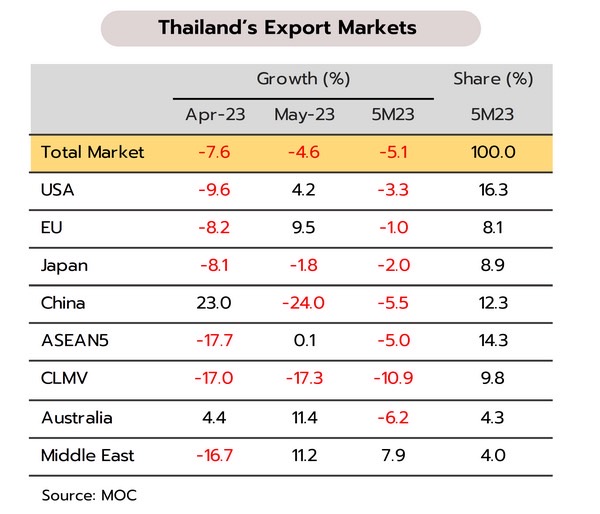

การส่งออกเดือนพฤษภาคมหดตัวต่อเนื่องเป็นเดือนที่ 8 หากมูลค่าทรงตัวจนถึงสิ้นปี การส่งออกจะเติบโต 0% ในปีนี้ กระทรวงพาณิชย์รายงานมูลค่าส่งออกเดือนพฤษภาคม 24.3 พันล้านดอลลาร์ หดตัว 4.6% YoY เทียบกับเดือนเมษายนที่หดตัว 7.6% และหดตัวน้อยกว่าที่ตลาดคาดจะหดตัวที่ 8% นอกจากนี้ หากหักน้ำมัน ทองคำ และยุทธปัจจัย มูลค่าส่งออกในเดือนนี้หดตัว 1.4% โดยการส่งออกไปยังตลาดสำคัญที่ขยายตัว อาทิ สหภาพยุโรป สหรัฐ และอาเซียน-5 ส่วนตลาดที่หดตัว ได้แก่ จีน ญี่ปุ่น และ CLMV ด้านการส่งออกรายสินค้า พบว่าการส่งออกสินค้าอุตสาหกรรมกลับมาขยายตัวได้ในรอบ 8 เดือน ที่ 1.5% โดยสินค้าสำคัญที่ขยายตัว อาทิ รถยนต์ ชิ้นส่วนและส่วนประกอบ เครื่องปรับอากาศและส่วนประกอบ โซลาเซลล์ และรถจักรยานยนต์และส่วนประกอบ ขณะที่การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรกลับมาหดตัวครั้งแรกในรอบ 4 เดือน ที่ 16.3% จากการหดตัวของผลไม้สด แช่เย็น แช่แข็ง และแห้ง ผลิตภัณฑ์มันสำปะหลัง และยางพารา สำหรับในช่วง 5 เดือนแรกของปีมูลค่าการส่งออกของไทยหดตัวที่ 5.1%

แม้มูลค่าการส่งออกของไทยในเดือนพฤษภาคมยังคงหดตัวต่อเนื่องเป็นเดือนที่ 8 แต่ถือว่ามีมูลค่าสูงกว่าค่าเฉลี่ยในช่วง 4 เดือนแรกของปี สำหรับแนวโน้มการส่งออกในช่วงที่เหลือของปีหากยังสามารถรักษามูลค่าส่งออกเฉลี่ยต่อเดือนได้ในระดับเดียวกับเดือนพฤษภาคมแล้ว การส่งออกของไทยจะกลับมาขยายตัวได้เล็กน้อยในไตรมาส 3 ราว 1% ก่อนจะเติบโตเร่งขึ้นกว่า 10% ในไตรมาสสุดท้ายของปี ซึ่งส่วนหนึ่งเป็นผลจากฐานที่ต่ำในช่วงเดียวกันปีก่อน ทั้งนี้ ในกรณีข้างต้นจะทำให้มูลค่าการส่งออกรวมทั้งปี 2566 เติบโตที่ 0% อย่างไรก็ตาม การส่งออกของไทยยังเผชิญกับปัจจัยท้าทายจากความไม่แน่นอนของเศรษฐกิจโลกที่อาจได้รับผลกระทบจากการดำเนินนโยบายการเงินที่เข้มงวด ภาคการผลิตของหลายประเทศสำคัญอยู่ในภาวะซบเซาสะท้อนจากดัชนี PMI ภาคการผลิตของประเทศสำคัญ (สหรัฐ ยูโรโซน จีน และญี่ปุ่น) ปรับลดลงสู่ระดับต่ำกว่า 50 ต่อเนื่อง แม้มีปัจจัยหนุนจากการคลี่คลายลงของภาวะชะงักงันของห่วงโซ่อุปทาน ปัญหาต้นทุนค่าขนส่งที่บรรเทาลง และความต้องการเพื่อรักษาความมั่นคงด้านอาหาร วิจัยกรุงศรียังคงคาดการณ์มูลค่าการส่งออกทั้งปีอาจขยายตัวที่ 0.5%

เศรษฐกิจเดือนพฤษภาคมได้แรงหนุนจากภาคท่องเที่ยวและการใช้จ่ายในประเทศ คาดเศรษฐกิจไตรมาสสองและสามอาจเติบโตใกล้เคียงกับไตรมาสแรก ธนาคารแห่งประเทศไทย (ธปท.) รายงานเศรษฐกิจโดยรวมเดือนพฤษภาคมอยู่ในทิศทางฟื้นตัว โดยมีแรงส่งหลักจากภาคท่องเที่ยวและการบริโภคภาคเอกชน โดยเฉพาะภาคท่องเที่ยวที่เติบโตทั้งนักท่องเที่ยวไทยและนักท่องเที่ยวต่างชาติ บวกกับปัจจัยชั่วคราวจากกิจกรรมช่วงการเลือกตั้ง ช่วยหนุนให้การบริโภคภาคเอกชนเติบโต (+7.3% YoY) ขณะที่การลงทุนภาคเอกชนปรับเพิ่มขึ้น (+2.2%) ตามการลงทุนในหมวดเครื่องจักรและอุปกรณ์ ซึ่งส่วนหนึ่งเป็นการนำเข้าเครื่องบิน อย่างไรก็ตาม ภาคส่งออกยังคงหดตัวต่อเนื่องเป็นเดือนที่ 8 สอดคล้องกับการผลิตภาคอุตสาหกรรมที่หดตัวติดต่อกันเป็นเดือนที่ 8 (-3.1%)

จากเครื่องชี้ต่างๆ ในช่วงเดือนเมษายนและพฤษภาคม สะท้อนภาพรวมเศรษฐกิจที่ยังฟื้นตัวอย่างค่อยเป็นค่อยไป วิจัยกรุงศรีคาดว่าเศรษฐกิจในไตรมาส 2 และ 3 ของปีนี้จะขยายตัวในอัตราที่ใกล้เคียงกับไตรมาสแรกของปีซึ่งเติบโตอยู่ที่ 2.7% YoY ปัจจัยหนุนสำคัญจากการเติบโตของภาคท่องเที่ยว การบริโภคภาคเอกชน และการจ้างงานที่กลับคืนสู่ระดับก่อนเกิดการระบาด ขณะที่ภาคส่งออกยังมีแนวโน้มเผชิญกับแรงกดดันจากอุปสงค์ของประเทศคู่ค้าที่ชะลอตัว นอกจากนี้ สถานการณ์การเมืองในประเทศและการจัดตั้งรัฐบาลที่ยังมีความไม่แน่นอนอาจกระทบต่อการจัดทำงบประมาณรายจ่ายประจำปี 2567 และส่งผลต่อความเชื่อมั่นและความต่อเนื่องของการฟื้นตัวทางเศรษฐกิจ วิจัยกรุงศรีคงคาดการณ์ GDP ปี 2566 ขยายตัวที่ 3.3%

ข่าวเด่น