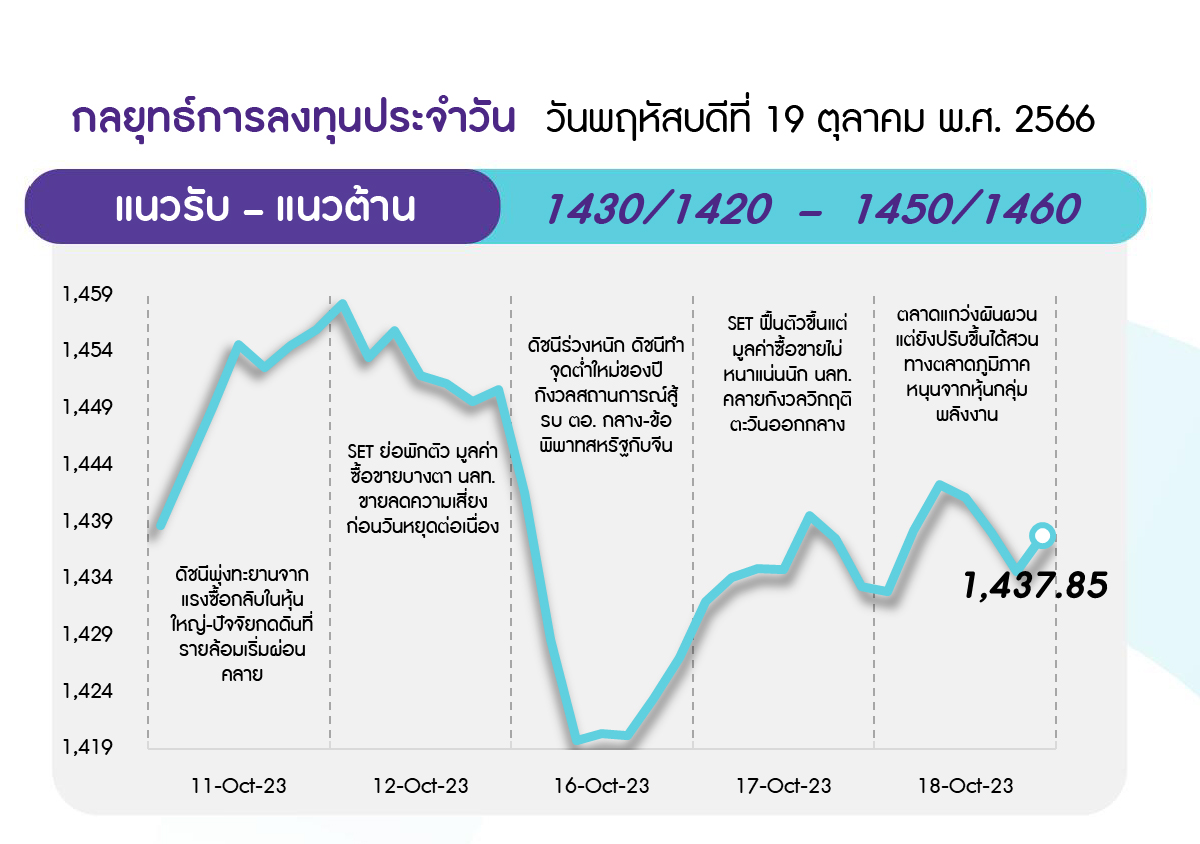

คาดการฟื้นตัว SET มีกรอบบนจำกัดบริเวณแนวต้าน 1450 และ 1460 จุด ตามลำดับ โดยมองความไม่แน่นอนเรื่องแนวโน้มดอกเบี้ยเฟด และนักลงทุนในตลาดรอติดตามถ้อยแถลงประธานเฟดในวันนี้ เพื่อหาสัญญาณแนวโน้มดอกเบี้ย ทำให้การฟื้นตัวถูกจำกัด ด้านแนวรับอยู่ที่ 1430 และ 1420 จุด ตามลำดับ

• ปธน.สีจิ้นผิง ประกาศกลางเวทีการประชุมข้อริเริ่มสายแถบและเส้นทาง (Belt and Road Initiative) อัดฉีดเงินทุนก้อนใหม่กว่า 1 แสนล้านดอลลาร์เนื่องในวาระครบรอบ 10 ปี หลังจากวานนี้จีนรายงาน GDP 3Q66 ขยายตัว 4.9% YoY และ +1.3% QoQ สูงกว่าตลาดคาดที่ +4.4% YoY, +1.0% QoQ

• Bond Yield 10 ปีสหรัฐพุ่งขึ้นทะลุ 4.9% เป็นครั้งแรกนับตั้งแต่ปี 2550 ตอกย้ำท่าทีของ Fed ว่าจะตรึง ดบ. ที่ระดับสูงเป็นเวลานาน หลัง Christopher Waller ผู้แทน Fed ระบุยังจะไม่ขึ้น ดบ. ในการประชุมเดือน พ.ย. แต่อาจเพิ่มขึ้นหลังจากนั้น

• EIA รายงานสต็อกน้ำมันดิบลดลง 4.5 ล้านบาร์เรล มากกว่าคาด สต็อกน้ำมันเบนซินและสต็อกน้ำมันกลั่นลดลง 2.4 และ 3.2 ล้านบาร์เรลตามลำดับ ทั้งนี้อิหร่านมีแนวคิดที่จะระงับการส่งน้ำมันไปยังอิสราเอล แต่กลุ่ม OPEC ยังไม่มีท่าทีใดๆ ต่อแนวคิดดังกล่าว

• VIX Index พุ่งขึ้น 7.5% ค่าเงินดอลลาร์แข็งค่าขึ้น สะท้อนความวิตกกังวลเกี่ยวกับสถานการณ์ตึงเครียดในตะวันออกกลาง ขณะที่ดัชนีหุ้นกลุ่มสายการบินในสหรัฐปรับตัวลง 5.6% จากความกังวลความตึงเครียดทางภูมิรัฐศาสตร์รวมถึงราคาน้ำมันที่เพิ่มขึ้น

• หุ้น Netflix รายงานผลประกอบการดีกว่าตลาดคาด ขณะที่หุ้น Tesla รายงานผลประกอบการต่ำกว่าตลาดคาด และตลาดให้น้ำหนักการส่งมอบรถกระบะ Cybettruck ในเดือน พ.ย.

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET มีโอกาสฟื้นตัวหรือรีบาวด์ได้ โดยแม้ตลาดจะยังกังวลภาวะสงครามที่เกิดขึ้นในอิสราเอล แต่ยังได้แรงหนุนจากเจ้าหน้าที่เฟดหลายรายออกมาหนุนยุติปรับขึ้นดอกเบี้ย ทำให้อัตราผลตอบแทนพันธบัตรของสหรัฐชะลอลงและค่าเงินดอลลาร์อ่อนค่า (เงินบาทกลับมาแข็งค่า) อีกทั้งยังมีความคาดหวังจากจีนเตรียมออกมาตรการกระตุ้นเศรษฐกิจวงเงินรวม 1 ล้านล้านหยวน และคาดยังมีแรงซื้อเก็งกำไรในหุ้นกลุ่มพลังงานเข้ามาช่วยหนุนดัชนี กลยุทธ์ลงทุนจึงมองเป็น “โอกาสซื้อลงทุน”

ล็อคเป้าลงทุน

Weekly Portfolio : สัปดาห์นี้มอง SET มีโอกาสจะฟื้นตัวหรือรีบาวด์ได้บ้าง หลังปรับตัวลงแรงสะท้อนความเสี่ยงไปในระดับหนึ่งและค่าเงินบาทเริ่มกลับมาแข็งค่า จึงมองเป็น “โอกาสซื้อลงทุน” ในธีมที่มีปัจจัยเฉพาะตัว ดังนี้

1) หุ้นเก็งกำไรซึ่งคาดได้อานิสงส์จากราคาน้ำมันปรับขึ้นหรือทรงตัวในระดับสูง หลังกังวลความตึงเครียดในตะวันออกกลางกระทบอุปทานน้ำมัน เลือก PTTEP BCP

2) หุ้น Undervalued ซึ่งราคาปรับลงมาจนเข้าเขต Oversold และยังมีพื้นฐานดี อีกทั้ง Valuation ไม่แพง (PER และ PBV 23F ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี) เลือก CPALL TOP CPN BDMS MINT

3) หุ้นที่มี Earning Growth แข็งแรง (กำไรมีโมเมนตัมดีต่อเนื่อง) และตั้งแต่ต้นปีถึงปัจจุบันราคาหุ้นสามารถชนะตลาดได้ เลือก AMATA BBL KTB BCH KLINIQ

สำหรับหุ้นกลุ่มท่องเที่ยว แม้ปีนี้เรายังประมาณการตัวเลขนักท่องเที่ยวต่างชาติมาไทยที่ 28 ล้านคน และปีหน้า 35 ล้านคน แต่ช่วงสั้นคงต้องระมัดระวังการลงทุนในหุ้นกลุ่มท่องเที่ยวที่อิงรายได้จากในประเทศ (AOT ERW CENTEL) ก่อน เพื่อรอดูการฟื้นตัวความเชื่อมั่นของนักท่องเที่ยวต่างชาติ ขณะที่ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มพาณิชย์ (GLOBAL) กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT)

DAILY TOP PICKS

BBL คาดกำไรโตแข็งแกร่งสุดในกลุ่มเพราะ NIM จะขยายตัวมากที่สุด หลังได้ประโยชน์จากปรับขึ้นอัตราดอกเบี้ย โดยล่าสุดขึ้นดอกเบี้ยเงินกู้ 25 bps ขณะที่ขึ้นดอกเบี้ยเงินฝากประจำ 20-25 bps และคงดอกเบี้ยเงินฝากออมทรัพย์ ทำให้ส่วนต่างอัตราดอกเบี้ยมี Upside 8 bps

BCP 3Q66 คาดกำไรเติบโต YoY และ QoQ แรงหนุนจากค่าการกลั่นที่เพิ่มขึ้นและกำไรสินค้าคงคลัง ขณะที่ valuation ยังไม่แพง โดยมี PER 66F ระดับ 5.3 เท่า และ PBV 0.7 เท่า (-1SD) อีกทั้งคาด Div. Yield ปี 66 น่าสนใจในระดับ 5.7% และจะเพิ่มขึ้นสู่ 8% ในปี 67

ข่าวเด่น