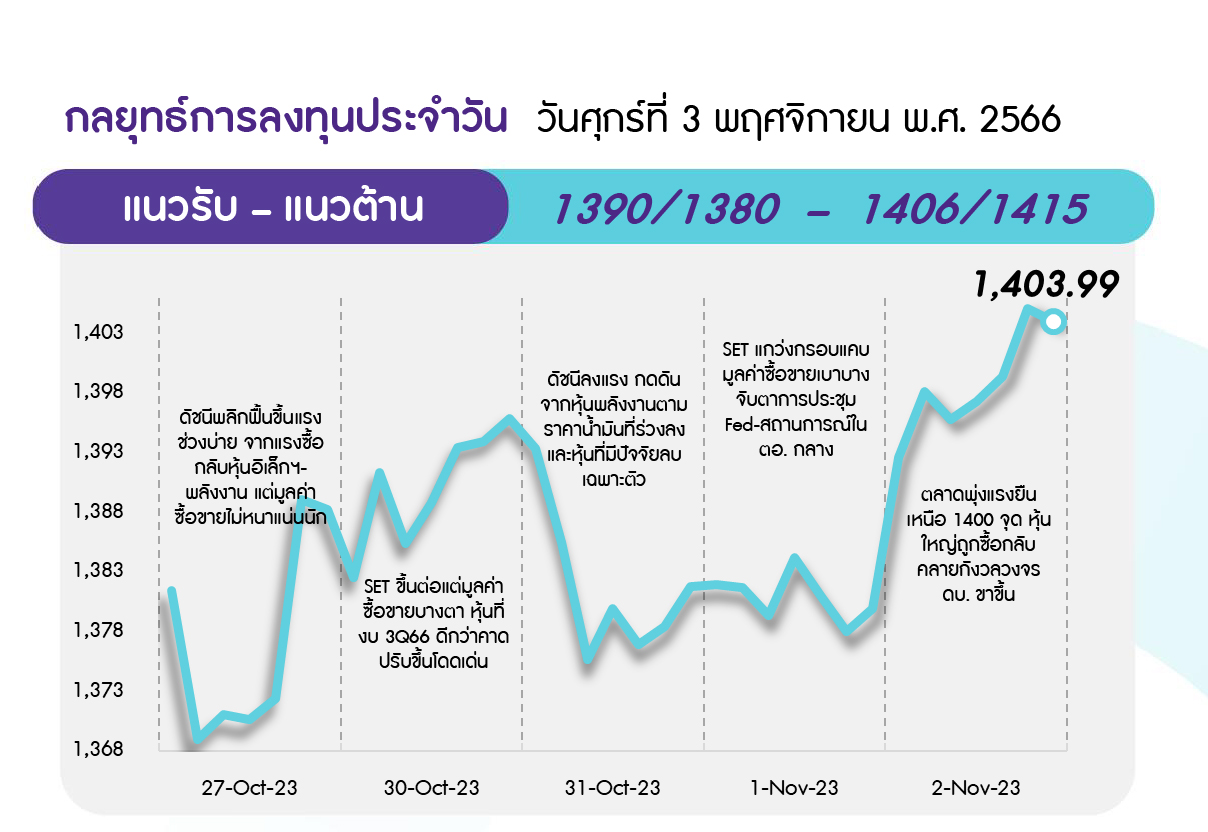

คาด SET ชะลอตัว จากแรงขายลดความเสี่ยงก่อนรายงานตัวเลขจ้างงานนอกภาคเกษตรสหรัฐในคืนนี้ และเพื่อลดความร้อนแรงในระยะสั้นของสัญญาณเทคนิค โดยมีกรอบบนจำกัดที่แนวต้าน 1406 และ 1415 จุด ตามลำดับ ด้านกรอบล่างอยู่ที่แนวรับ 1390 และ 1380 จุด ตามลำดับ

ประเด็นสำคัญ

• วันนี้ (20.00 น. ตามเวลาไทย) ผู้นำฮิซบอลเลาะห์เตรียมประกาศท่าทีของกลุ่มต่อการทำสงครามอิสราเอล-ฮามาส หลังขีดเส้นตายก่อนหน้านี้ว่าหากอิสราเอลไม่หยุดรุกรานฉนวนกาซาภายในวันที่ 3 พ.ย. กลุ่มฮิซบอลเลาะห์จะเข้าทำสงครามโดยตรงกับอิสราเอล

• สหรัฐรายงานจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วเพิ่มขึ้นสู่ 2.17 แสนราย สูงกว่าคาดที่ 2.10 แสนราย

• BoE มีมติคง ดบ. ที่ระดับ 5.25% ตามคาด และเป็นการคง ดบ. ติดต่อกันเป็นครั้งที่ 2 หลังจากที่ปรับขึ้น ดบ. ติดต่อกัน 14 ครั้ง

• นายกฯ ญี่ปุ่นประกาศมาตรการกระตุ้น ศก. มูลค่า 17 ล้านล้านเยน (ราว 4.07 ล้านลบ.) เพื่อบรรเทาผลกระทบจากภาวะเงินเฟ้อสูง

• Apple รายงานงบ 4Q66 กำไรเพิ่มขึ้น 13%YoY แต่รายได้ลดลง 1%YoY ยอดขาย iPhone เพิ่ม 3% แต่ยอดขาย Mac ลดลง 34%

• ททท. คาดรายได้รวมการท่องเที่ยวปีนี้ 2.38 ล้านลบ. +80% เทียบกับปี 62 แบ่งเป็น นทท. ต่างชาติ 25-28 ล้านคน เป้ารายได้ 1.6 ล้านลบ. และ นทท. ไทย 200 ล้านคนต่อครั้ง เป้ารายได้ 8 แสนลบ.

• สคฝ.รายงานสถิติเงินฝาก ณ สิ้นเดือน ส.ค. 66 มีจำนวนผู้ฝากที่ได้รับการคุ้มครองมีจำนวน 93.46 ล้านราย เติบโต 3.37% ขณะที่จำนวนเงินฝากที่ได้รับความคุ้มครอง 15.96 ล้านลบ. ลดลง 1.32% ติดลบครั้งแรกรอบ 10 ปี จาก ศก. ชะลอ-ค่าครองชีพเพิ่ม

• นายกสมาคมอาคารชุดไทย ระบุปัจจัยลบจากสงครามอิสราเอล-ฮามาส สร้างความกังวลปี 2567 ผู้ประกอบการอสังหาฯ เน้นคอนโดเพื่อลงทุนปล่อยเช่า ชดเชยกลุ่มถูกปฏิเสธสินเชื่อที่เพิ่มขึ้น

กลยุทธ์การลงทุน

แม้ SET มีโอกาสฟื้นตัว แต่คาด Upside จะยังถูกจำกัด เนื่องจากมีปัจจัยลบที่ต้องติดตามจากความรุนแรงในตะวันออกกลาง ความกังวลเงินเฟ้อและผลตอบแทนพันธบัตรที่สูง ขณะที่ปัจจัยในประเทศติดตามประกาศงบ 3Q66 ของหุ้นกลุ่ม Real Sector หลังก่อนหน้านี้กลุ่มธนาคารรายงานกำไร 3Q66 ใกล้เคียงกับที่ตลาดคาด (9M66 กำไรคิดเป็น 75% ของประมาณการทั้งปี) ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : แม้ SET มีโอกาสฟื้นตัวแต่ Upside ยังถูกจำกัด เนื่องจากรอติดตามสถานการณ์ตะวันออกกลาง และประกาศงบ 3Q66 ของกลุ่ม Real Sector กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยเฉพาะตัว ดังนี้

1) หุ้นเก็งกำไร ซึ่งคาดได้อานิสงส์จากราคาน้ำมันปรับขึ้นหรือทรงตัวในระดับสูง หากความตึงเครียดในตะวันออกกลางไม่ทวีความรุนแรงมากขึ้น (Upside ราคาน้ำมัน 5-10 เหรียญสหรัฐฯ) แนะนำเทรดดิ้งราคาน้ำมัน Brent ในกรอบ 84-94 เหรียญสหรัฐ/บาร์เรล เลือก BCP PTTEP TOP

2) หุ้น Undervalued ซึ่งราคาปรับลงมาจนเข้าเขต oversold และยังมีพื้นฐานดี อีกทั้ง Valuation ไม่แพง (PER และ PBV 66F ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี) เลือก BDMS CPALL CPN MINT

3) หุ้นที่คาดผลประกอบการดีต่อเนื่องไปใน 4Q66 (+YoY, +QoQ) เลือก AP AOT BCH CENTEL รวมทั้ง KCE ที่ผ่านจุดต่ำสุดไปแล้ว (+QoQ)

ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากปรากฎการณ์เอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

CPALL มองเป็นหุ้น Undervalued ราคาปรับลงมาจนเข้าเขต Oversold โดยปัจจุบันซื้อขายที่ PER 66F ระดับ 30 เท่า (-1S.D. จาก PE เฉลี่ย 10 ปี) ขณะที่ 3Q66 คาดจะมีกำไรปกติเติบโต 11%YoY ดีสุดในกลุ่มพาณิชย์

PTTEP ได้ประโยชน์จากราคาน้ำมันที่ปรับตัวเพิ่มขึ้น ตาม war premium ที่เกิดจากความไม่สงบในตะวันออกกลาง เป็น Upside สำหรับราคาขายเฉลี่ยใน 4Q66 ผู้บริหารคาดปริมาณขายใน 4Q66 คาดจะเพิ่มขึ้น 2-3% QoQ และคาดจะเพิ่มขึ้นต่อปีก 10% YoY ในปี 2567ขณะที่อัตรากำไรวัดจาก EBITDA margin คาดจะยืนสูงกว่า 70% แม้ต้นทุนต่อหน่วยจะสูงขึ้น

ข่าวเด่น