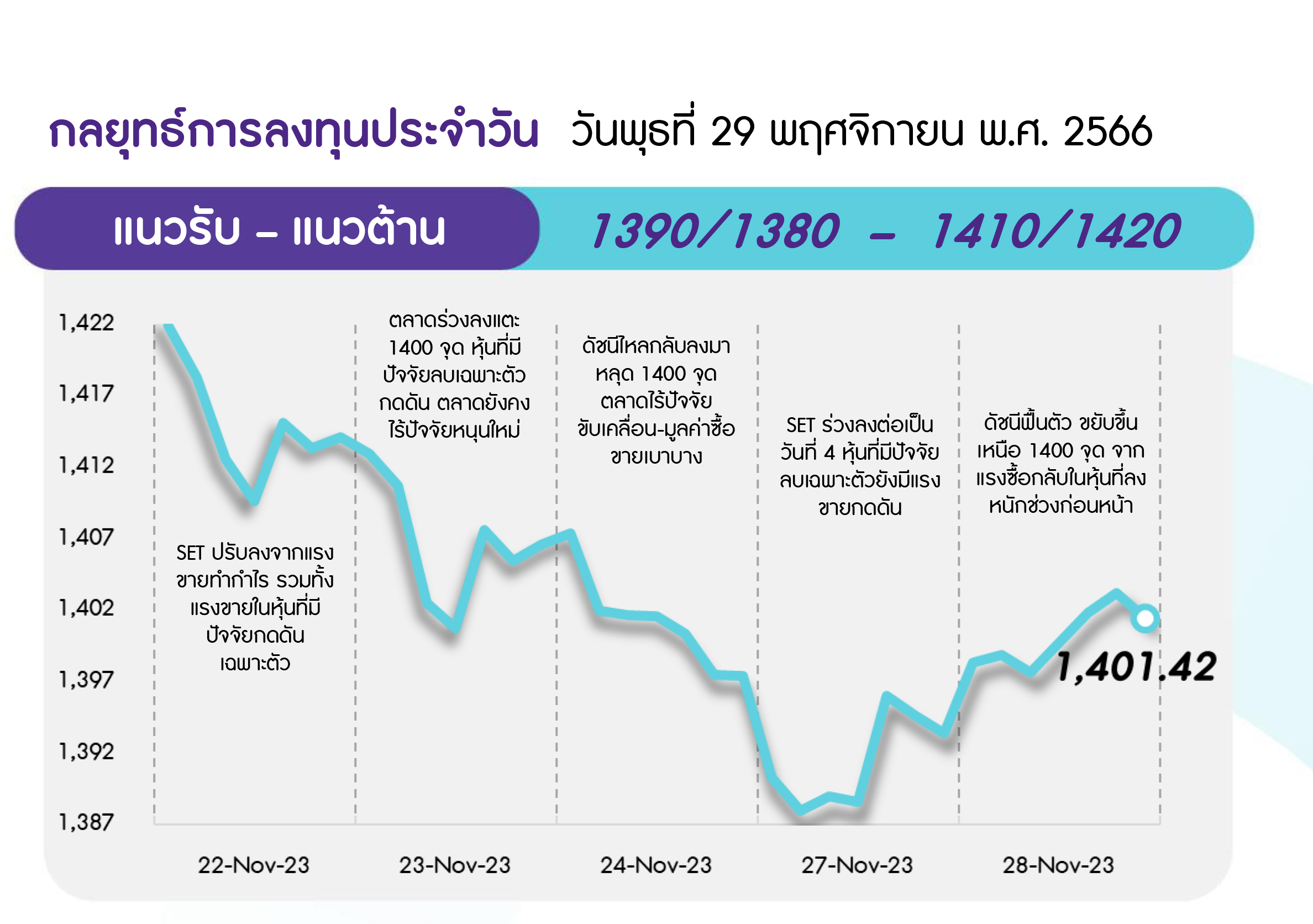

คาด SET ปรับตัวขึ้นได้ จากปัจจัยบวก ความเห็นเจ้าหน้าที่เฟดหนุนการลดดอกเบี้ย ด้านอัตราผลตอบแทนพันธบัตรสหรัฐปรับลง และดอลลาร์อ่อนค่า โดยดัชนีมีแนวต้านที่ 1410 และ 1420 จุด ตามลำดับ ด้านแนวรับอยู่ที่ 1390 และ 1380 จุด คาดยังเป็นจุดรองรับได้

ประเด็นสำคัญ

• จนท. Fed แสดงความเห็นเชิงบวกว่า ดบ. นโยบายของ Fed ขณะนี้อยู่ในระดับที่เข้มงวดมากเพียงพอแล้ว พร้อมกับส่งสัญญาณว่าเป็นไปได้ที่ Fed อาจปรับลด ดบ. ในอีกไม่กี่เดือนข้างหน้า หากเงินเฟ้อยังปรับลงใกล้เข้าใกล้เป้าหมายของ Fed ที่ระดับ 2%

• ดัชนีความเชื่อมั่นผู้บริโภคสหรัฐ พ.ย. เพิ่มขึ้นสู่ 102.0 จาก 99.1 ใน ต.ค. และสูงกว่าคาดการณ์ที่ระดับ 101.0

• บ่อน้ำมันขนาดใหญ่ 3 แห่งในคาซัคสถานได้ปรับลดการผลิตน้ำมันรวมกัน 56% ต่อวัน เนื่องจากผลกระทบของพายุที่พัดกระหน่ำในภูมิภาคทะเลดำ

• ททท. ชี้แจงจีนไม่ได้ยกเลิกเที่ยวบินเข้าไทย แค่คืน slot หลังขอล่วงหน้าไว้ 6 เดือนตามฤดูกาล ขณะที่บรรยากาศการท่องเที่ยวไทยฟื้นตัวอยู่ในระดับที่ดีถึงดีมาก คาดจำนวน นทท. ต่างชาติปีนี้ที่ 27-28 ล้านคน หลังจาก 11M66 อยู่ที่ 25 ล้านคน

• เครดิตบูโรระบุ 3Q66 มี NPL ทั้งสิ้น 1.05 ล้านลบ. เพิ่มขึ้นจาก 2Q66 ที่มี 1.03 ล้านลบ. คิดเป็น 7.7% ของสินเชื่อรวม โดยมีหนี้เสียรถยนต์มากถึง 6.94 แสนบัญชี เพิ่มขึ้น 8.6%YoY คิดเป็น 2.07 แสนลบ. เพิ่มขึ้น 20.9%YoY คาดสิ้นปีนี้ NPL ไม่ต่ำกว่า 1 ล้านลบ.

• ครม. อนุมัติเห็นชอบปรับขึ้นเงินเดือนข้าราชการใหม่อยู่ที่ 1.8 หมื่นบ. เริ่ม พ.ค. 67 และอนุมัติหลักการร่างกฎกระทรวงขยายเวลาเปิดสถานบริการที่ตั้งอยู่ในโรงแรมและในท้องที่ 5 จังหวัดนำร่อง กรุงเทพฯ ภูเก็ต ชลบุรี เชียงใหม่ และเกาะสมุย ให้บริการได้ถึงตี 4 มีผล 15 ธ.ค.นี้ หวังกระตุ้นท่องเที่ยวช่วงปีใหม่

กลยุทธ์การลงทุน

เรามองช่วงสั้น SET จะเคลื่อนไหวผันผวนในกรอบ หลังขาดปัจจัยหนุนใหม่ โดยการประชุมนโยบายการเงินของ กนง. ในวันที่ 29 พ.ย. นี้ ตลาดและเราคาดจะมีมติคงอัตราดอกเบี้ยไว้ที่ระดับ 2.50% ขณะที่คาดจะเริ่มมีเม็ดเงินลงทุนในกองทุน TESG ทยอยเข้ามาหลัง บลจ. เริ่มขายตั้งแต่ 1 ธ.ค. นี้ ซึ่งจะช่วยสร้างเสถียรภาพให้แก่ตลาดหุ้นไทย กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้นมอง SET เคลื่อนไหวผันผวนในกรอบ หลังไร้ปัจจัยหนุนใหม่เข้ามาช่วยกระตุ้นบรรยากาศลงทุน ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยเฉพาะตัว ดังนี้

1) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG เพื่อกระตุ้นการลงทุนใน ตลท. ระยะยาว ซึ่งเราได้คัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่มีคุณสมบัติน่าสนใจ ดังนี้ (I) ได้ ESG Rating “AAA” หรือ “AA” และ (II) ราคาหุ้นปรับตัวลงแรงกว่า SET YTD เลือก SCGP OR CPALL BEM GULF CRC HMPRO

2) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG เพื่อกระตุ้นการลงทุนใน ตลท. ระยะยาว ซึ่งคัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่ได้ ESG Rating “AAA” และราคาหุ้นปรับขึ้นดีกว่า SET YTD อีกทั้งผลการดำเนินงานยังแข็งแกร่ง และคาดให้ Div. Yield มากกว่า 5% ต่อปี เลือก PTT KTB

ช่วงสั้นแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบอย่างมีนัยจากแผนปรับขึ้นค่าแรงขั้นต่ำของรัฐบาลซึ่งจะมีการประชุม ครม. 12 ธ.ค. นี้ ได้แก่ กลุ่มขนส่งพัสดุ (KEX) กลุ่มอาหาร (CPF ZEN GFPT TU AU) กลุ่มอสังหาฯ (LPN PSH SPALI SIRI QH AP) และกลุ่มอิเล็กทรอนิกส์ (HANA KCE) ขณะที่ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

BBL มองเป็นหุ้นใน SETESG Index ที่น่าสนใจ โดยได้ Rating “AA” คาดผลประกอบการแข็งแกร่งต่อเนื่องใน 4Q66 และปี 2567 โดยได้แรงหนุนจาก credit cost ที่ลดลง NIM ที่ขยายตัวดี และสินเชื่อที่เติบโตเพิ่มขึ้น ทั้งยังอยู่ในสถานะได้รับประโยชน์มากสุดจากการย้ายฐานธุรกิจมายังอาเซียน

BCP มองเป็นหุ้นใน SETESG Index ที่น่าสนใจ โดยได้ Rating “AAA” ขณะที่ 4Q66 คาดกำไรจากการดำเนินงานจะเพิ่มขึ้น QoQ แรงหนุนจากการรวมผลการดำเนินงานของ ESSO เข้ามาเต็มไตรมาส และปริมาณน้ำมันดิบที่นำเข้ากลั่นที่สูงขึ้นหลังจากหยุดซ่อมบำรุงตามแผนใน 3Q66

ข่าวเด่น