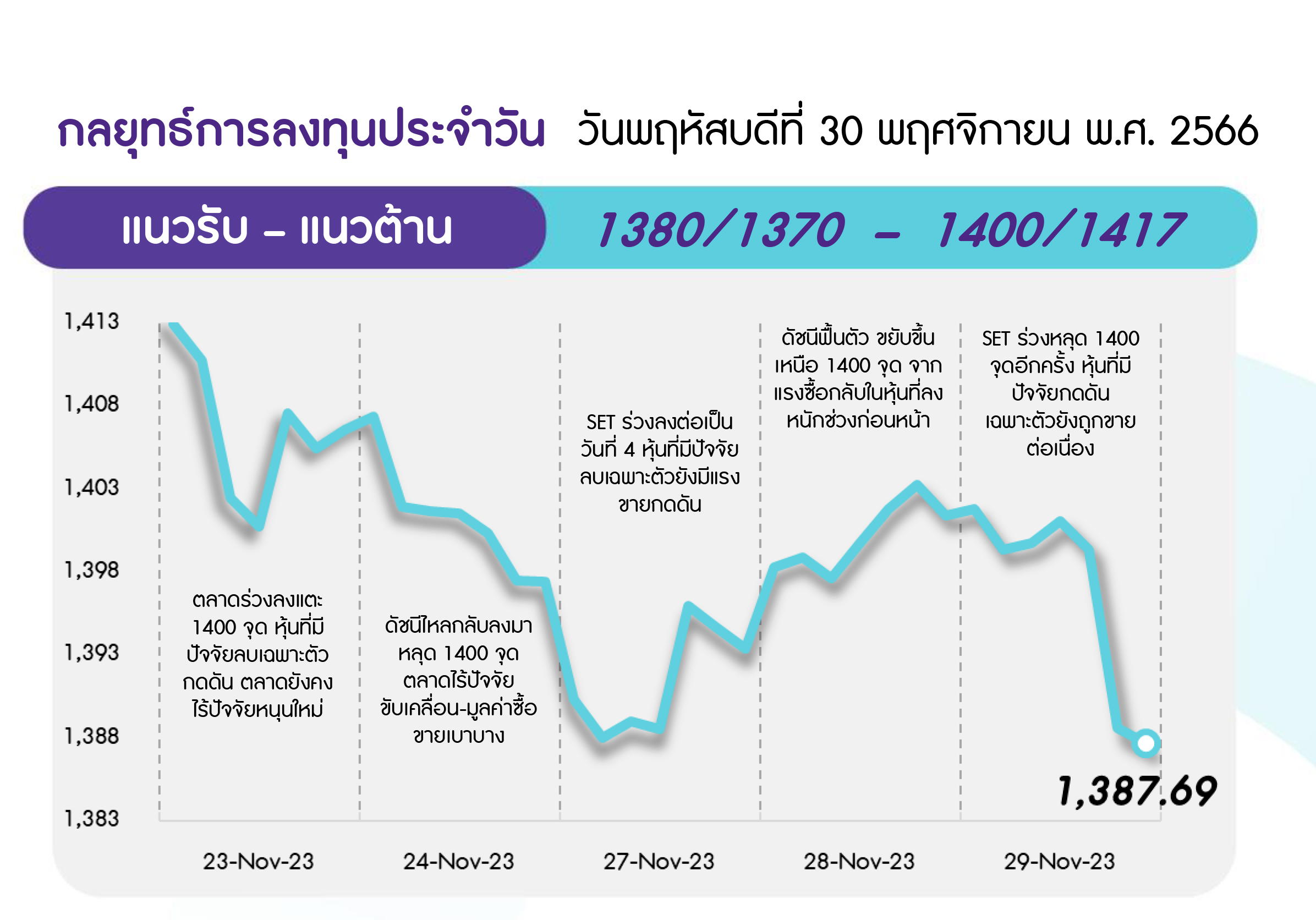

SET ยังยืนเหนือ 1400 จุด ไม่ได้ และกลับมาปรับตัวลง สร้างสัญญาณลบทางด้านเทคนิคต่อการปรับลงได้ต่อ โดยมีแนวรับถัดไปที่ 1380 และ 1370 จุด ตามลำดับ เป็นจุดลุ้นฟื้นตัวกลับอีกครั้ง ด้านกรอบบนถูกจำกัดที่แนวต้าน 1400 และ 1417 จุด ตามลำดับ

ประเด็นสำคัญ

• กนง. มีมติเอกฉันท์คง ดบ. นโยบายที่ 2.50% และปรับคาดการณ์ GDP ปีนี้ลงเป็น 2.4% ปีหน้าคาดโต 3.2% แต่หากรวมเงินดิจิทัลวอลเล็ตคาดโต 3.8% จากเดิมคาด 4.4% ส่วนปี 68 คาดโต 3.1%

• กกพ. มีมติปรับค่าไฟงวด ม.ค.-เม.ย. 2567 ขึ้น 0.69 บ./หน่วย เฉลี่ยอยู่ที่ 4.68 บ./หน่วย เพื่อสะท้อนต้นทุนค่าเชื้อเพลิงที่เพิ่มขึ้น

• ส.อ.ท. กังวลปรับขึ้นค่าจ้างขั้นต่ำกระทบต้นทุนผลิต กดดันราคาสินค้า-เงินเฟ้อสูง เสนอแนะรัฐบาลปรับค่าจ้างขั้นต่ำตามทักษะฝีมือ

• S&P คงอันดับความน่าเชื่อถือไทยที่ BBB+ และคง Outlook ในระดับมีเสถียรภาพ คาด ศก. ไทยปีนี้โต 2.5% ปีหน้าโต 4.2% จากมาตรการทางการคลังและการฟื้นตัวของภาคการท่องเที่ยว

• EIA รายงานสต็อกน้ำมันดิบสหรัฐสัปดาห์ที่แล้วเพิ่มขึ้น 1.6 ล้านบาร์เรล มากกว่าคาด ขณะที่พายุในภูมิภาคทะเลดำกระทบการส่งออกน้ำมันของรัสเซียและคาซัคสถานกว่า 2 ล้านบาร์เรลต่อวัน และอาจทำให้อุปทานน้ำมันอยู่ในภาวะตึงตัว

• ประมาณการ GDP 3Q66 (ครั้งที่ 2) ของสหรัฐขยายตัว 5.2% สูงสุดนับตั้งแต่ 4Q64 และสูงกว่าตัวเลขครั้งที่ 1 ที่ระดับ 4.9% และสูงกว่าคาดที่ 5.0%

• คริสโตเฟอร์ วอลเลอร์ จนท. Fed ระบุ ดบ. Fed ขณะนี้เข้มงวดมากพอที่จะทำให้เงินเฟ้อกลับสู่เป้าหมาย 2% สวนทางกับโธมัส บาร์กิน ปธ. Fed สาขาริชมอนด์ ที่ระบุไม่มั่นใจว่าเงินเฟ้อสหรัฐจะปรับลงสู่เป้าหมาย และ Fed จำเป็นต้องขึ้น ดบ. หากเงินเฟ้อดีดตัวขึ้น

กลยุทธ์การลงทุน

เรามองช่วงสั้น SET จะเคลื่อนไหวผันผวนในกรอบ หลังขาดปัจจัยหนุนใหม่ โดยล่าสุดการประชุมนโยบายการเงินของ กนง. มีมติคงอัตราดอกเบี้ยไว้ที่ระดับ 2.50% ตามคาด ขณะที่คาดจะเริ่มมีเม็ดเงินลงทุนในกองทุน TESG ทยอยเข้ามาหลัง บลจ. เริ่มขายตั้งแต่ 1 ธ.ค. นี้ ซึ่งจะช่วยสร้างเสถียรภาพให้แก่ตลาดหุ้นไทย กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้นมอง SET เคลื่อนไหวผันผวนในกรอบ หลังไร้ปัจจัยหนุนใหม่เข้ามาช่วยกระตุ้นบรรยากาศลงทุน ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยเฉพาะตัว ดังนี้

1) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG เพื่อกระตุ้นการลงทุนใน ตลท. ระยะยาว ซึ่งเราได้คัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่มีคุณสมบัติน่าสนใจ ดังนี้ (I) ได้ ESG Rating “AAA” หรือ “AA” และ (II) ราคาหุ้นปรับตัวลงแรงกว่า SET YTD เลือก SCGP OR CPALL BEM GULF CRC HMPRO

2) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG เพื่อกระตุ้นการลงทุนใน ตลท. ระยะยาว ซึ่งคัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่ได้ ESG Rating “AAA” และราคาหุ้นปรับขึ้นดีกว่า SET YTD อีกทั้งผลการดำเนินงานยังแข็งแกร่ง และคาดให้ Div. Yield มากกว่า 5% ต่อปี เลือก PTT KTB

ช่วงสั้นแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบอย่างมีนัยจากแผนปรับขึ้นค่าแรงขั้นต่ำของรัฐบาลซึ่งจะมีการประชุม ครม. 12 ธ.ค. นี้ ได้แก่ กลุ่มขนส่งพัสดุ (KEX) กลุ่มอาหาร (CPF ZEN GFPT TU AU) กลุ่มอสังหาฯ (LPN PSH SPALI SIRI QH AP) และกลุ่มอิเล็กทรอนิกส์ (HANA KCE) ขณะที่ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

BBL มองเป็นหุ้นใน SETESG Index ที่น่าสนใจ โดยได้ Rating “AA” คาดผลประกอบการแข็งแกร่งต่อเนื่องใน 4Q66 และปี 2567 โดยได้แรงหนุนจาก credit cost ที่ลดลง NIM ที่ขยายตัวดี และสินเชื่อที่เติบโตเพิ่มขึ้น ทั้งยังอยู่ในสถานะได้รับประโยชน์มากสุดจากการย้ายฐานธุรกิจมายังอาเซียน

GULF มองเป็นหุ้นใน SETESG Index ที่น่าสนใจ โดยได้ Rating “AA” และเรายังคงมุมมองบวกต่อแนวโน้มกำไรที่แข็งแกร่ง โดย 4Q66 คาดกำไรจะเติบโตต่อเนื่อง เนื่องจากโรงไฟฟ้า IPP (GPD) อีก 1 หน่วยเริ่มดำเนินการแล้วในเดือน ต.ค. รวมทั้งจะมีกำไรจาก Jackson Generation เพิ่มขึ้นด้วย

ข่าวเด่น