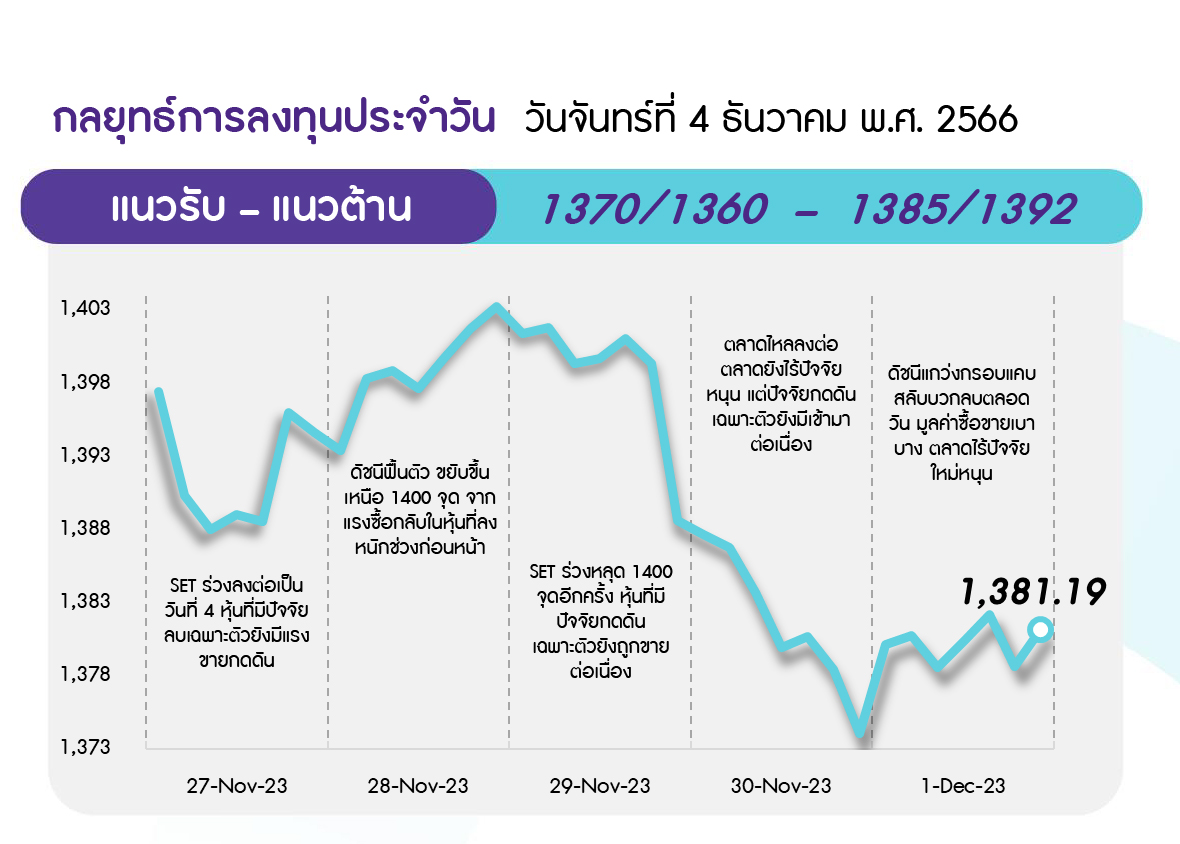

SET สัญญาณโดยรวมยังดูอ่อนแรง ดังนั้น ยังมีความเสี่ยงต่อการปรับลงได้ต่อ โดยหากต่ำกว่า 1370 จุด คาดว่าดัชนีมีโอกาสหลุด 1366 จุด หรือทำจุดต่ำใหม่อีกครั้ง โดยมีแนวรับถัดไปที่ 1360 จุด ด้านกรอบบนถูกจำกัดที่แนวต้าน 1385 และ 1392 จุด ตามลำดับ

ประเด็นสำคัญ

• ปธ. Fed ระบุอาจยุติปรับขึ้น ดบ. หากเงินเฟ้อและ ศก. ยังคงชะลอตัวตามคาด ซึ่งความเห็นดังกล่าวตอกย้ำคาดการณ์ว่า Fed จะตรึงดบ. ไม่เปลี่ยนแปลงในการประชุมวันที่ 12-13 ธ.ค.นี้

• ดัชนี PMI ภาคการผลิตของสหรัฐ พ.ย. โดย ISM อยู่ที่ 46.7 ต่ำกว่าคาดและหดตัวเป็นเดือนที่ 13 ขณะที่ดัชนี PMI ภาคการผลิต พ.ย. โดย S&P Global อยู่ที่ 49.4 ต่ำกว่าคาด บ่งชี้การผลิตหดตัว

• ไฉซินและ S&P Global รายงานดัชนี PMI ภาคการผลิตของจีน พ.ย. ปรับขึ้นสู่ 50.7 ขยายตัวมากกว่าคาดและสูงสุดในรอบ 3 เดือน หนุนจากยอดสั่งซื้อที่ปรับตัวสูงขึ้น

• คกก. สุขภาพแห่งชาติ (NHC) ของจีนระบุขณะนี้ยังไม่พบโรคติดเชื้อใหม่ๆ ในการตรวจสอบเกี่ยวกับโรคทางเดินหายใจในจีนแต่อย่างใด

• เกาหลีใต้รายงานยอดส่งออก พ.ย. +7.8%YoY เพิ่มขึ้นติดต่อกันเดือนที่ 2 โดยได้แรงหนุนจากอุปสงค์เซมิคอนดักเตอร์ที่เพิ่มขึ้น

• ก. พลังงานหารือ กกพ.-สำนักงบฯ พิจารณาค่าไฟงวด ม.ค.-เม.ย. 67 ไม่เกิน 4.20 บ./หน่วย คาดได้ข้อสรุป ธ.ค. นี้ ขณะที่เอกชนเสนอรัฐบาลตั้ง กรอ. พลังงาน ปรับโครงสร้างค่าไฟให้เป็นระบบ

• หอการค้าไทยเสนอรัฐบาลช่วยเหลือ SMEs ด้านนายกฯ สั่งรับมือ ช่วยปรับโครงสร้างหนี้ รายที่เสี่ยงผิดชำระหนี้ ขณะที่ สศช. ระบุการระดมทุนผ่านตราสารหนี้มีปัจจัยเสี่ยงมากขึ้น

กลยุทธ์การลงทุน

เรามองช่วงสั้น SET มีโอกาสฟื้นตัว หลังคาดจะเริ่มมีเม็ดเงินลงทุนในกองทุน TESG ทยอยเข้ามาซึ่งจะช่วยสร้างเสถียรภาพให้แก่ตลาดหุ้นไทย โดยคาดหวังการฟื้นตัวของหุ้นขนาดใหญ่หลังราคามีการปรับตัวลงแรงในช่วงที่ผ่านมา ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : SET มีโอกาสฟื้นตัว หลังปรับตัวลงแรงก่อนหน้านี้และคาดหวังมีเม็ดเงินลงทุนในกองทุน TESG ทยอยเข้ามาช่วยสร้างเสถียรภาพให้แก่ตลาดหุ้นไทย กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ในธีมที่มีปัจจัยบวกเฉพาะ ดังนี้

1) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG ซึ่งเราได้คัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่มีคุณสมบัติน่าสนใจ ดังนี้ (I) ได้ ESG Rating “AAA” หรือ “AA” และ (II) ราคาหุ้นปรับตัวลงแรงกว่า SET YTD เลือก SCGP OR CPALL BEM GULF CRC HMPRO ขณะที่หุ้น ESG Rating “A” ซึ่งราคาหุ้นปรับตัวลงแรงมากในช่วงที่ผ่านมา แนะนำ AOT

2) หุ้น Big Cap. (SET50) ที่คาดเป็นเป้าหมายการลงทุนจากแผนจัดตั้งกองทุน TESG ซึ่งคัดเลือกหุ้นที่อยู่ในดัชนี SETESG ที่ได้ ESG Rating “AAA” และราคาหุ้นปรับขึ้นดีกว่า SET YTD อีกทั้งผลการดำเนินงานยังแข็งแกร่ง และคาดให้ Div. Yield มากกว่า 5% ต่อปี เลือก PTT KTB

3) นักลงทุนระยะยาวแนะนำเริ่มลงทุนแบบ Dollar-Cost-Average (DCA) เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมากและราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Rating ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานเติบโตต่อเนื่อง

ช่วงสั้นแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบอย่างมีนัยจากแผนปรับขึ้นค่าแรงขั้นต่ำของรัฐบาลซึ่งจะมีการประชุม ครม. 12 ธ.ค. นี้ ได้แก่ กลุ่มขนส่งพัสดุ (KEX) กลุ่มอาหาร (CPF ZEN GFPT TU AU) กลุ่มอสังหาฯ (LPN PSH SPALI SIRI QH AP) และกลุ่มอิเล็กทรอนิกส์ (HANA KCE) ขณะที่ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

GULF มองเป็นหุ้นใน SETESG Index ที่น่าสนใจ โดยได้ Rating “AA” และเรายังคงมุมมองบวกต่อแนวโน้มกำไรที่แข็งแกร่ง โดย 4Q66 คาดกำไรจะเติบโตต่อเนื่อง เนื่องจากโรงไฟฟ้า IPP (GPD) อีก 1 หน่วยเริ่มดำเนินการแล้วในเดือน ต.ค. รวมทั้งจะมีกำไรจาก Jackson Generation เพิ่มขึ้นด้วย

AP ได้ ESG Rating “AA” คาดกำไรสุทธิปี 2566 โต 6.2% YoY เป็น 6.24 พันลบ. ทำจุดสูงสุดใหม่อีกครั้ง โดย 4Q66 คาดกำไรโต YoY และเพิ่มเล็กน้อย QoQ จากการโอน backlog โครงการ Aspire ปิ่นเกล้า-อรุณอมรินทร์ และ The Address สยาม-ราชเทวี คาด Div. Yield ปีนี้ที่ 6.4%

ข่าวเด่น