KBank Private Banking ร่วมกับ Lombard Odier พันธมิตรทางธุรกิจไพรเวทแบงก์ระดับโลกจากสวิตเซอร์แลนด์ จัดงานสัมมนาในหัวข้อ “Shifting Tides : Economic Dynamics And Portfolio Rebalancing After Rate Hikes” เพื่อประเมินเศรษฐกิจโลกปี 2567 โดยคาดว่าจะเติบโตต่อได้ แต่ในอัตราที่ชะลอลง ชี้จะเกิดความเปลี่ยนแปลงทางเศรษฐกิจ หลังการหยุดขึ้นดอกเบี้ยและการทยอยปรับตัวลดลงในช่วงมีนาคมนี้ ในขณะที่ยังคงต้องจับตาเรื่องภูมิรัฐศาสตร์ อย่างการเลือกตั้งสหรัฐฯ แนะแบ่งเงินลงทุนเพื่อสร้างผลตอบแทนในระยะยาวโดยเน้นลงทุนแบบ Risk-based ที่กระจายลงทุนในสินทรัพย์หลักทั่วโลกผ่าน ALL ROADS Series พร้อมกระจายลงทุนในตราสารหนี้ หุ้น และการลงทุนทางเลือก ด้านศูนย์วิจัยกสิกรไทยมองไทยต้องการเครื่องจักรในการขับเคลื่อนเศรษฐกิจใหม่ เพื่อให้เศรษฐกิจไทยเติบโตได้ต่อ คาด GDP ไทยปีนี้โต 3.1%

นายจิรวัฒน์ สุภรณ์ไพบูลย์ Executive Chairman, Private Banking Group ธนาคารกสิกรไทย เปิดเผยว่า ในปีที่ผ่านมา ตลาดลงทุนเผชิญกับหลายเหตุการณ์ที่สร้างความผันผวน เริ่มตั้งแต่ปลายไตรมาสแรกที่เสถียรภาพการเงินโลกสั่นคลอน จากการปิดตัวลงของ Silicon Valley Bank (SVB) และวิกฤต Credit Suisse (CS) ในขณะที่ไตรมาส 2 ตลาดปรับตัวขึ้นได้ จากอัตราเงินเฟ้อในสหรัฐฯ ที่เข้าใกล้จุดสูงสุด อย่างไรก็ตามในช่วงไตรมาส 3 เศรษฐกิจจีนไม่สามารถฟื้นตัวได้ตามที่ตลาดคาดหวัง ทำให้ภาพรวมตลาดอ่อนแอลงอีกครั้ง ประกอบกับความไม่แน่นอนของ FED หรือธนาคารกลางสหรัฐฯ ที่ยังไม่ชัดเจนเรื่องอัตราดอกเบี้ยว่าจะหยุดขึ้นหรือจะขึ้นต่อ ตามมาติดๆ ด้วยความขัดแย้งระหว่างอิสราเอลและกลุ่มฮามาสที่เริ่มต้นขึ้นในช่วงต้นเดือนตุลาคม ทำให้ตลาดการลงทุนปรับตัวลงต่อเนื่อง อย่างไรก็ดี ตลาดมีแนวโน้มดีขึ้น ในช่วงเดือนพฤศจิกายนและธันวาคม จากการหยุดขึ้นดอกเบี้ยของ FED และส่งสัญญาณว่าจะลดดอกเบี้ยในปี 2567 ทำให้ผลตอบแทนสำหรับปี 2566 ของตลาดหุ้นโลกปรับตัวสูงขึ้นประมาณ 23%

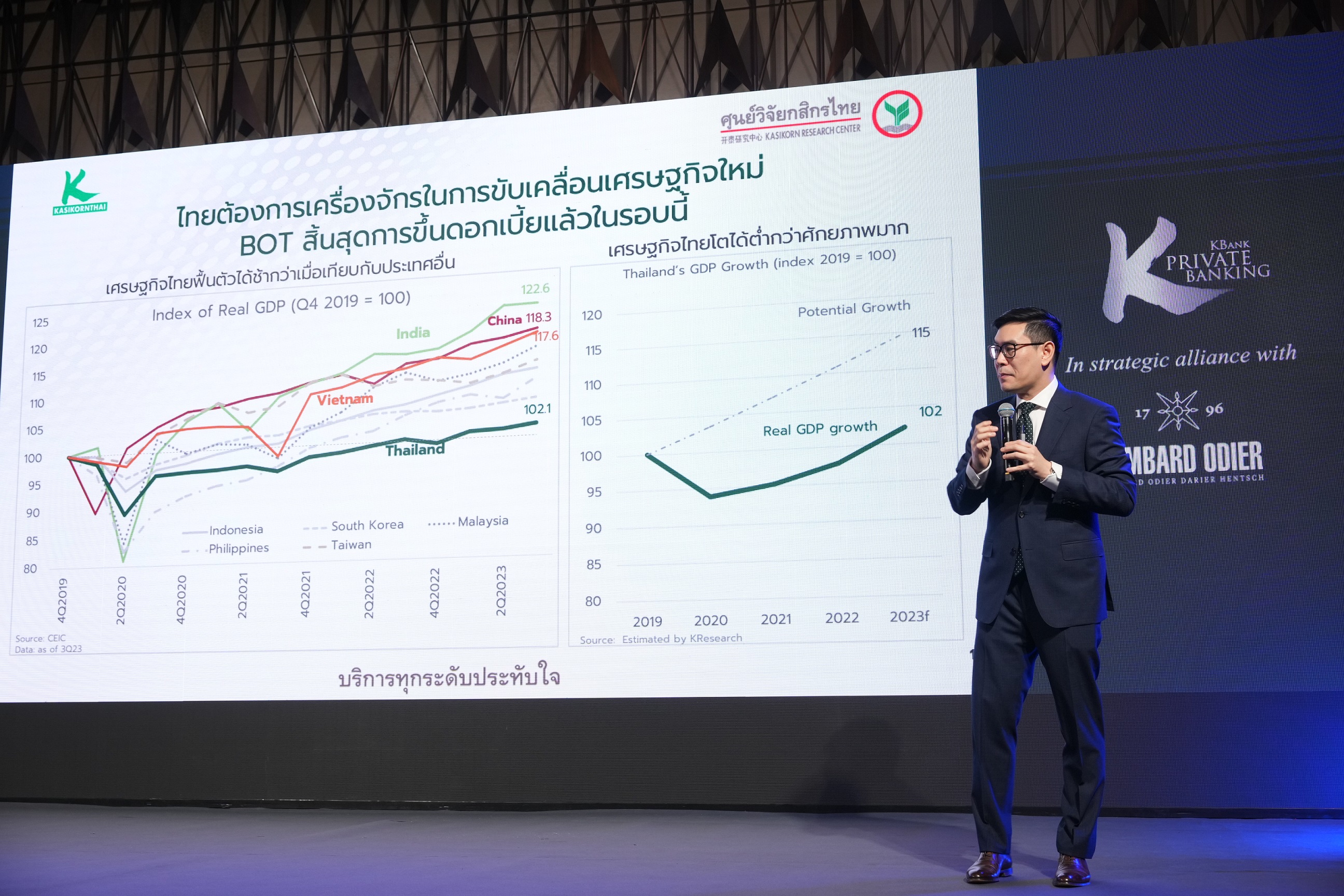

นายบุรินทร์ อดุลวัฒนะ กรรมการผู้จัดการ และ Chief Economist ศูนย์วิจัยกสิกรไทย กล่าวว่า ในปี 2567 เศรษฐกิจไทยน่าจะเติบโตได้ราว 3.1% หนุนจากการลงทุนภาครัฐ การบริโกคภาคเอกชน และการส่งออกสินค้าที่คาดว่าขยายตัว 2% รวมถึงจำนวนนักท่องเที่ยวที่น่าจะเพิ่มขึ้นมาอยู่ที่ 30.6 ล้านคน ทั้งนี้ หากมีมาตรการดิจิทัลวอลเล็ตอาจทำให้เศรษฐกิจไทยขยายตัวได้เพิ่มเป็น 3.6% อย่างไรก็ตาม มองว่าไทยต้องการเครื่องจักรใหม่ เพื่อขับเคลื่อนเศรษฐกิจไทยให้เติบโตไปสู่ระดับศักยภาพในระยะยาว เช่น อุตสาหกรรมรถยนต์ไฟฟ้า โอกาสจากการย้ายฐานการผลิตออกจากจีน เป็นต้น

มร.โฮมิน ลี Senior Asia Macro Strategist Lombard Odier (สิงคโปร์) ได้สรุป 5 มุมมองต่อเศรษฐกิจโลกที่น่าสนใจ ดังนี้

1. เศรษฐกิจโลกจะเติบโตต่อได้ แต่ในอัตราที่ชะลอลง – โดยเศรษฐกิจสหรัฐฯ สามารถเลี่ยงภาวะถดถอยและขยายตัวช้าลงแบบ Soft landing ด้านเศรษฐกิจยุโรปจะยังคงขยายตัวได้ในระดับต่ำ ขณะที่เศรษฐกิจจีนยังมีความท้าทาย จำเป็นต้องอาศัยมาตรการกระตุ้นเศรษฐกิจเพื่อเรียกความเชื่อมั่นของผู้บริโภคและภาคธุรกิจให้กลับมาเป็นปกติ

2. เงินเฟ้อจะลดลงต่อ โดยเฉพาะในสหรัฐฯ และยุโรป ส่วนเงินเฟ้อจีนจะทรงตัวในระดับใกล้เคียง 1%

3. ธนาคารกลางสหรัฐฯ และยุโรป ได้หยุดขึ้นดอกเบี้ยไปแล้วในปี 2566 และจะเริ่มลดดอกเบี้ยตั้งแต่เดือนมีนาคม ปี 2567 แต่จะไม่ลดลงไปต่ำเท่าระดับก่อนโควิด ด้านธนาคารกลางญี่ปุ่นจะขึ้นดอกเบี้ยและออกจากยุคดอกเบี้ยติดลบในช่วงไตรมาส 2 ส่วนจีนจะยังคงดำเนินนโยบายการเงินแบบผ่อนคลาย

4. ตลาดจะจับตาเรื่องการเมือง โดยเฉพาะการเลือกตั้งสหรัฐฯ ความสัมพันธ์ระหว่างจีน-สหรัฐฯ ความขัดแย้งทางการค้าระหว่างจีนและประเทศคู่ค้า รวมทั้งความขัดแย้งในตะวันออกกลาง

5. เงินลงทุนจะไหลเข้าตลาดตราสารหนี้มากขึ้นเพราะดอกเบี้ยอยู่ในระดับสูงและจะลดลงในปี 2567 ตลาดหุ้นยังมีความท้าทายเพราะผลตอบแทนเทียบกับดอกเบี้ยไม่น่าดึงดูดเท่ายุคดอกเบี้ยต่ำ การหาผลตอบแทนต้องเน้นไปที่การคัดเลือกหุ้นที่โดดเด่น

สำหรับกลยุทธ์การลงทุน ในปีนี้ KBank Private Banking แนะนำให้แบ่งเงินลงทุนเพื่อสะสมและต่อยอดความมั่งคั่งในระยะยาว ออกเป็น 2 ส่วน (1) พอร์ตหลัก (Core portfolio) 50-70% โดยเลือกกองทุนผสมแบบ Risk-based approach ที่กระจายความเสี่ยงทั้งในหุ้น ตราสารหนี้ โภคภัณฑ์ รวมทั้งค่าความผันผวน (VIX Index) ที่ใช้หลักการจัดการลงทุนอย่างเป็นระบบ มีกฎเกณฑ์ชัดเจน ไม่ขึ้นกับการคาดการณ์ของตลาดหรือผู้จัดการกองทุน ด้วยกลยุทธ์หลักที่บริหารเชิงรุกและยืดหยุ่นสูง ตามวัฏจักรเศรษฐกิจและดัชนีตลาดที่สำคัญ เพื่อให้พอร์ตโฟลิโอมีความยืดหยุ่น แนะนำให้ลงทุนในกองทุนที่มีการบริหารเชิงรุกในการจัดดสรรสินทรัพย์และการบริหารความเสี่ยง อย่างกองทุน All Roads Series (2) พอร์ตเสริม (Satellite portfolio) 30-50% โดยแบ่งการลงทุนใน

· ตราสารหนี้ ลงทุนในพันธบัตรรัฐบาลและหุ้นกู้ที่มีอันดับเครดิตดี โดยเน้นตราสารที่มีอายุคงเหลือยาว จากอัตราดอกเบี้ยในปัจจุบันที่อยู่ในระดับสูง ทำให้ผลตอบแทนในรูปของดอกเบี้ยมีความน่าสนใจ และยังมีโอกาสได้กำไรจากส่วนต่างราคาเมื่อ FED ปรับลดดอกเบี้ย นอกจากนี้ พันธบัตรรัฐบาลถือเป็นสินทรัพย์ปลอดภัยและช่วยกระจายความเสี่ยงได้ดี หากเศรษฐกิจเข้าสู่ภาวะชะลอตัว โดยแนะนำกองทุน K-GDBOND และ TUSBOND นอกจากนั้นเสริมพอร์ตด้วยตราสารหนี้ประเภท CoCo Bond ที่ออกโดยสถาบันการเงินที่มีฐานะการเงินแข็งแกร่ง และให้ผลตอบแทนน่าสนใจ หลังดอกเบี้ยปรับสูงขึ้นในช่วงปีที่ผ่านมา ผ่านกองทุน UPINCM-N สำหรับหุ้นกู้ความเสี่ยงสูงหรือกลุ่ม High Yield (HY) อาจมีความเสี่ยงจากเศรษฐกิจชะลอตัวและมีความเสี่ยงด้านสภาพคล่องหลังต้นทุนดอกเบี้ยสูงขึ้น

· หุ้น เช่น (1) หุ้นกลุ่ม Growth ทั่วโลก: หลังดอกเบี้ยผ่านจุดสูงสุดและจะเข้าสู่วัฎจักรดอกเบี้ยขาลงย่อมเป็นประโยชน์ต่อหุ้นกลุ่มเติบโตสูง โดยแนะนำกระจายลงทุนทั่วโลก เนื่องจากหุ้นเทคฯ ในสหรัฐฯ ปรับตัวเพิ่มขึ้นมาค่อนข้างมากในปี 2566 โดยแนะนำให้ลงทุนในกองทุน K-CHANGE (2) หุ้นตลาดเกิดใหม่ (Emerging Market): นอกจากจะได้ประโยชน์จากศักยภาพการเติบโตทางเศรษฐกิจที่โดดเด่นแล้ว ยังได้รับแรงหนุนจากกระแสเงินทุนที่จะไหลเข้า หลัง FED ส่งสัญญาณลดดอกเบี้ย ทำให้ดอลลาร์สหรัฐมีแนวโน้มอ่อนค่า เป็นบวกต่อการลงทุนในตลาดเกิดใหม่ โดยแนะนำให้ลงทุนในกองทุน PRINCIPAL VNEQ และ K-INDIA

· การลงทุนทางเลือก โดยแนะนำกระจายลงทุนในเฮดจ์ฟันด์หลายกลยุทธ์ เช่น (1) กลยุทธ์มหภาค และเทรดตามแนวโน้ม (Trend following) ช่วยสร้างผลตอบแทนและกระจายความเสี่ยง จากความสามารถในการใช้หลากหลาย Indicators เพื่อ Long/Short สินทรัพย์หลัก ทั้งหุ้น และตราสารหนี้ โดยแนะนำให้ลงทุนในกองทุน ASP-LEGACY-UI และ LHMCMULTIUI (2) กลยุทธ์ซื้อขายสกุลเงินหลักของโลก: โดยพิจารณาจากปัจจัยด้านพื้นฐาน เช่น ส่วนต่างอัตราดอกเบี้ย แนวโน้มเศรษฐกิจ อัตราเงินเฟ้อ ดุลการชำระเงิน รวมทั้งกระแสเงินไหลเข้า – ออก โดยแนะนำให้ลงทุนในกองทุน DAOL-FXALPHA-UI

นายจิรวัฒน์ กล่าวในตอนท้ายว่า แม้ตลาดลงทุนยังอยู่กับความผันผวนต่อเนื่อง แต่โดยรวมมีแนวโน้มดูดีขึ้น ดังนั้นยังคงแนะนำให้นักลงทุนให้ความสำคัญกับการกระจายความเสี่ยงอย่างมีประสิทธิภาพ ลดความผันผวนให้พอร์ต เหมาะกับระดับความเสี่ยงที่ยอมรับได้ เพื่อเพิ่มโอกาสสร้างผลตอบแทนสม่ำเสมอในระยะยาว สำหรับลูกค้าบุคคลสินทรัพย์สูงของธนาคาร KBank Private Banking สามารถลงทุนในกองทุน ALPHA กองทุนสำเร็จรูป ปรับพอร์ตเชิงรุกทุกสภาวะตลาด กองเดียวจบ เลือกได้ตามเป้าหมายผลตอบแทน เพื่อสะสมความมั่งคั่ง

สำหรับผู้ที่สนใจรายละเอียดเพิ่มเติม สามารถรับชมงานสัมมนา Shifting Tides : Economic Dynamics And Portfolio Rebalancing After Rate Hikes ได้ที่ https://youtu.be/sP90BJ_4MkI หรือ สามารถดูรายละเอียดเพิ่มเติมทางเว็บไซต์ของ KBank Private Banking ได้ที่ https://kbank.co/3NrNbw9

ข่าวเด่น