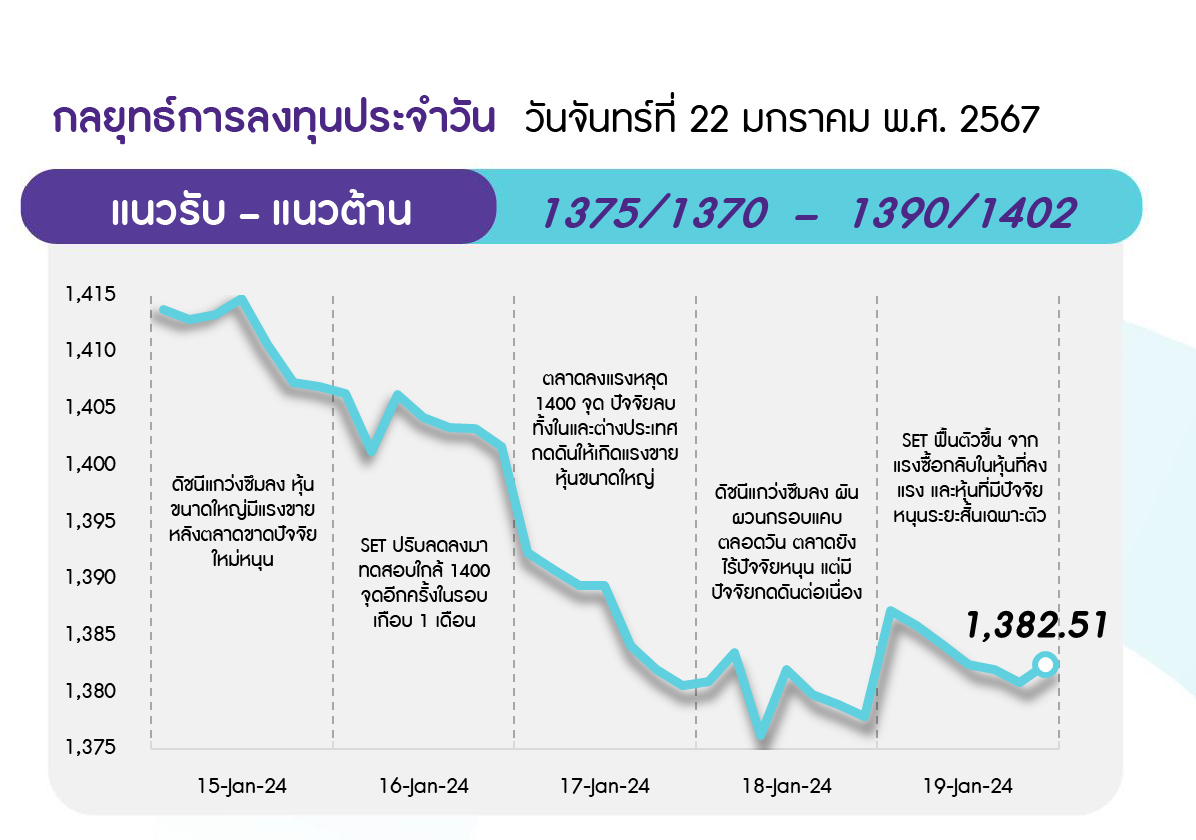

แม้ SET ได้ sentiment บวก จากตลาดหุ้นสหรัฐ อย่างไรก็ตาม ตลาดที่ขาดปัจจัยหนุน ทำให้มองการฟื้นตัวจำกัด โดยมีกรอบบนบริเวณแนวต้าน 1390 และ 1402 จุด ตามลำดับ ซึ่งใช้เป็นจุดติดตาม หากขึ้นทะลุผ่านได้ จะเป็นสัญญาณบวก ด้านกรอบล่างอยู่ที่แนวรับ 1375 จุด หากต่ำกว่า จะเป็นสัญญาณลบ โดยมีแนวรับถัดไปที่ 1370 จุด

ประเด็นสำคัญ

• ดัชนีความเชื่อมั่นผู้บริโภคสหรัฐ ม.ค. 67 โดย ม. มิชิแกน สูงกว่าคาด และสูงสุดนับตั้งแต่ ก.ค. 64 หลังผู้บริโภคเพิ่มความเชื่อมั่นภาวะ ศก. ปัจจุบันและแนวโน้มในอนาคต ขณะที่คลายกังวลเงินเฟ้อ ขณะที่ยอดขายบ้านมือสอง ธ.ค. ลดลง 1%MoM และ 6.2%YoY สู่ระดับ 3.78 ล้านยูนิต ต่ำกว่าตลาดคาด โดยได้รับผลกระทบจากสต็อกบ้านในตลาดที่อยู่ในระดับต่ำ ทำให้ราคาบ้านพุ่งขึ้น

• จีนฝ่าฝืนมาตรการคว่ำบาตรของชาติตะวันตกในการซื้อน้ำมันลดราคาจำนวนมหาศาลจากรัสเซีย ทำให้รัสเซียแซงหน้าซาอุดีอาระเบียจนกลายเป็น supplier น้ำมันดิบรายใหญ่ที่สุดของจีนในปี 2566

• ทางการจีนจะดำเนินมาตรการเข้มงวดเพื่อป้องกันไม่ให้บริษัทรถยนต์และทางการท้องถิ่นพัฒนาโครงการรถยนต์ไฟฟ้าใหม่ๆ ออกมาล้นตลาดมากจนเกินไป เพื่อป้องกันปัญหาแย่งส่วนแบ่งการตลาดในยุโรปมากขึ้นอาจก่อปัญหาการค้ารอบใหม่

• ความไม่สงบในทะเลแดงเริ่มส่งผลกระทบกับการขนส่งสินค้าเกษตร (ผลไม้ กาแฟ) และอาจนำไปสู่ความเสี่ยงการปรับลดลงของเงินเฟ้อด้านอาหารที่ช้าลง

• นายรอน เดอซานติส ผู้ว่าการรัฐฟลอริดา ประกาศถอนตัวจากการเป็นต้วแทนพรรครีพับลิกันลงสู้ศึกเลือกตั้ง ปธน. สหรัฐและระบุจะหันไปสนับสนุนนายโดนัลด์ ทรัมป์ แทน

• ตลท. กำหนดยุทธศาสตร์ 3 ปี ยกระดับความเชื่อมั่นตลาดทุน เตรียมนำระบบ AI เข้ามาช่วยวิเคราะห์ข้อมูลการซื้อขาย พร้อมจับผิดข่าวปลอมหลอกลงทุน

กลยุทธ์การลงทุน

ช่วงสั้นตลาดหุ้นไทยยังมีแนวโน้มได้รับแรงกดดันจากปัจจัยภายนอกอย่างต่อเนื่อง ซึ่งคาดตลาดจะมีการปรับลดความคาดหวังต่อการปรับลดดอกเบี้ยของเฟดลง หลังตัวเลขเศรษฐกิจสหรัฐฯ อาทิ เงินเฟ้อ ตลาดแรงงานและการผลิตไม่ได้แย่อย่างที่กังวล ซึ่งทำให้ตลาดสินทรัพย์เสี่ยงมีโอกาสพักฐานในช่วงสั้น ขณะที่ในประเทศเองยังขาดปัจจัยหนุนใหม่ กลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้นมอง SET ยังเปราะบางและมีแนวโน้มได้รับแรงกดดันจากปัจจัยภายนอก ขณะที่ในประเทศมองยังขาดปัจจัยหนุนใหม่ที่จะเข้ามาช่วยกระตุ้นบรรยากาศการใหม่ ดังนั้นกลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด” ใน 2 ธีมหลัก ดังนี้

1) นักลงทุนระยะกลางที่ต้องการลงทุนในหุ้นปันผลที่มีคุณภาพดี เลือก AP BCP และ KTB โดยใช้หลักเกณฑ์ คือ มีสถิติจ่ายปันผลต่อเนื่องอย่างน้อย 10 ปีขึ้นไป, มี SET ESG Rating ระดับ AAA/AA, คาดให้ Div. Yield ที่เหลือหลังหักเงินปันผลที่จ่ายระหว่างกาลไปในระหว่างปี 66 สูงเกิน 5% และปี 2567 ผลประกอบการมีแนวโน้มเติบโต YoY

2) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Rating ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

CPALL 4Q66 คาดกำไรสุทธิเพิ่มขึ้น 54%YoY และ 9%QoQ เติบโตดีสุดในกลุ่มพาณิชย์จากยอดขายที่ดีขึ้นและดอกเบี้ยจ่ายที่ลดลงหลังรีไฟแนนซ์หนี้ของ CPAXT เสร็จสิ้นเมื่อ เม.ย. 66 คาดกำไรปี 66 โต 36%YoY และโตต่อ 17%YoY ในปี 67 มองราคาหุ้นปัจจุบันยังไม่สะท้อนแนวโน้มกำไรที่แข็งแกร่ง

GULF 4Q66 คาดกำไรโตต่อจากโรงไฟฟ้า IPP (GPD) อีก 1 หน่วยเริ่มดำเนินการในเดือน ต.ค. 66 รวมทั้งกำไรจาก Jackson Generation เพิ่มขึ้น คาดปี 2566 กำไรปกติโต 32%YoY และ 28%YoY ในปี 2567 อีกทั้งราคาหุ้นยัง Laggard โดยมี PER และ PBV ปี 2567 ต่ำกว่าค่าเฉลี่ยย้อนหลัง 5 ปี

ข่าวเด่น