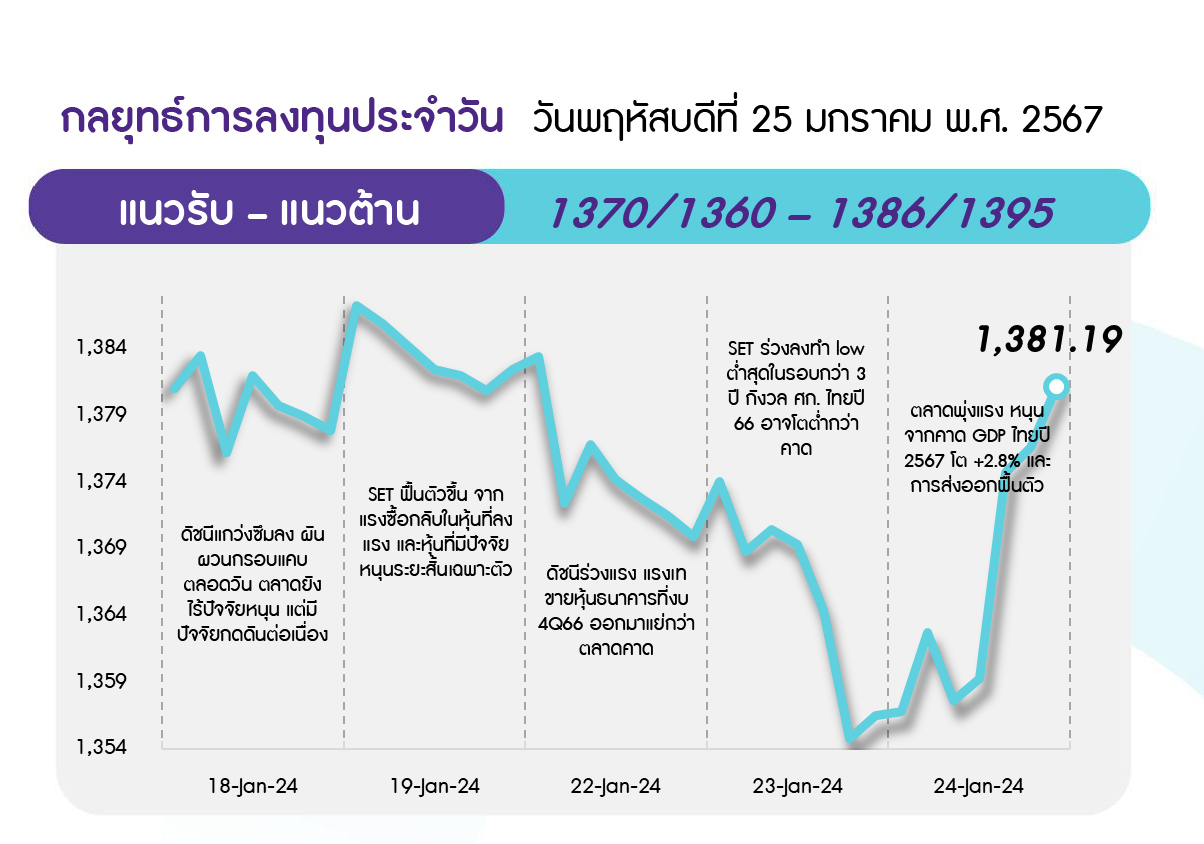

คาด SET มีแนวโน้มแกว่งในกรอบ โดยมีกรอบบนที่เป็นแนวต้านอยู่ที่ 1386 และ 1395 จุด ตามลำดับ ส่วนกรอบล่างมีแนวรับอยู่ที่ 1370 และ 1360 จุด ตามลำดับ เนื่องจาก คาดนักลงทุนในตลาด รอดูตัวเลข GDP สหรัฐ ใน Q4 (ประมาณการครั้งแรก) เพื่อประเมินทิศทางดอกเบี้ยของเฟด

ประเด็นสำคัญ

• ดัชนี PMI รวมภาคการผลิตและบริการ ม.ค. ของสหรัฐปรับขึ้น สูงสุดในรอบ 7 เดือน หนุนจากการขยายตัวของคำสั่งซื้อใหม่และการจ้างงาน ขณะที่ความเชื่อมั่นภาคธุรกิจสูงสุดในรอบ 20 เดือน

• PBOC ระบุเตรียมลดสัดส่วน RRR ต้นเดือน ก.พ. นำเงินบางส่วนที่ถูกกันไว้ก่อนหน้านี้เข้าสู่ระบบ เพื่อส่งเสริมการปล่อยสินเชื่อซึ่งจะช่วยกระตุ้น ศก. จีน

• EIA รายงานสต็อกน้ำมันดิบสหรัฐลดลง 9.2 ล้านบาร์เรลในสัปดาห์ที่แล้ว เกินกว่าที่คาดว่าลดลงเพียง 2.1 ล้านบาร์เรล ซึ่งบ่งชี้ถึงอุปสงค์จำนวนมากในตลาด

• Netflix รายงานงบ 4Q66 มีรายได้ 8.83 พันล้านเหรียญ สูงกว่าตลาดคาด พร้อมปรับเพิ่มคาดการณ์รายได้จากการดำเนินงานในปี 2567 โดยคาดว่าจะเพิ่มขึ้น 24% จากเดิมคาดว่าเพิ่มขึ้น 22-23%

• Tesla รายงานกำไร 4Q66 ต่ำกว่าคาดจากอัตรากำไรลดลง ขณะที่ผู้ขับขี่ EV ของเทสลาในจีนเผชิญกับข้อจำกัดในการเดินทางเข้าสถานที่ที่เกี่ยวข้องกับรัฐบาลจีน เพื่อความปลอดภัยด้านข้อมูล

• ราคาหุ้น Alibaba Group Holding สูงสุดในรอบ 6 เดือน หลังแจ็ก หม่า ซื้อหุ้นบริษัท เป็นปัจจัยหนุนท่ามกลางภาวะตลาดหุ้นผันผวน

• นายกฯ เตรียมมาตรการกระตุ้นเศรษฐกิจหลัง GDP โตต่ำ โดยระบุมาตรการดังกล่าวจะไม่รวมในดิจิทัลวอลเล็ต ด้าน สศค. ปรับลดประมาณการ GDP ปี 66 ที่ 1.8% จากภาคการผลิตอุตสาหกรรมหดตัวต่อเนื่อง 14 เดือน ระบุ ศก. ไทยขยายตัวลดลงต่อเนื่องแต่ยังไม่วิกฤติ

กลยุทธ์การลงทุน

ช่วงสั้นตลาดหุ้นไทยยังมีแนวโน้มได้รับแรงกดดันจากปัจจัยภายนอกอย่างต่อเนื่อง ซึ่งคาดตลาดจะมีการปรับลดความคาดหวังต่อการปรับลดดอกเบี้ยของเฟดลง หลังตัวเลขเศรษฐกิจสหรัฐฯ อาทิ เงินเฟ้อ ตลาดแรงงานและการผลิตไม่ได้แย่อย่างที่กังวล ซึ่งทำให้ตลาดสินทรัพย์เสี่ยงมีโอกาสพักฐานในช่วงสั้น ขณะที่ในประเทศเองยังขาดปัจจัยหนุนใหม่ กลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้นมอง SET ยังเปราะบางและมีแนวโน้มได้รับแรงกดดันจากปัจจัยภายนอก ขณะที่ในประเทศมองยังขาดปัจจัยหนุนใหม่ที่จะเข้ามาช่วยกระตุ้นบรรยากาศการใหม่ ดังนั้นกลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด” ใน 2 ธีมหลัก ดังนี้

1) นักลงทุนระยะกลางที่ต้องการลงทุนในหุ้นปันผลที่มีคุณภาพดี เลือก AP BCP และ KTB โดยใช้หลักเกณฑ์ คือ มีสถิติจ่ายปันผลต่อเนื่องอย่างน้อย 10 ปีขึ้นไป, มี SET ESG Ratings ระดับ AAA/AA, คาดให้ Div. Yield ที่เหลือหลังหักเงินปันผลที่จ่ายระหว่างกาลไปในระหว่างปี 66 สูงเกิน 5% และปี 2567 ผลประกอบการมีแนวโน้มเติบโต YoY

2) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

ระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตรลดลง ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG จากราคาน้ำตาลที่สูงขึ้น) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

TU มองการถอนการลงทุนใน Red Lobster จะส่งผลลบใน 4Q66 แต่จะส่งผลบวกตั้งแต่ปี 2567 โดยแม้ปี 2566 คาดขาดทุนสุทธิ 1.38 หมื่นลบ. หลังมีค่าใช้จ่ายด้อยค่าฯ 1.85 หมื่นลบ. แต่จะพลิกมีกำไร 5.7 พันลบ. จากมาร์จิ้นธุรกิจอาหารทะเลที่ดีขึ้น และไม่มีการบันทึกขาดทุนจาก Red Lobster

ADVANC 4Q66 คาดกำไรปกติที่ 7.4 พันลบ. แม้จะลดลง 1.9%QoQ จากผลกระทบของดีลคลื่น 700MHz และดีล 3BB รวมทั้งไฮซีซั่นของ คชจ. การตลาด แต่จะเติบโต 9.6%YoY จากการฟื้นตัวของรายได้ การแข่งขันที่น้อยลงในธุรกิจโทรศัพท์เคลื่อนที่และธุรกิจ FBB และการควบคุมต้นทุน

ข่าวเด่น