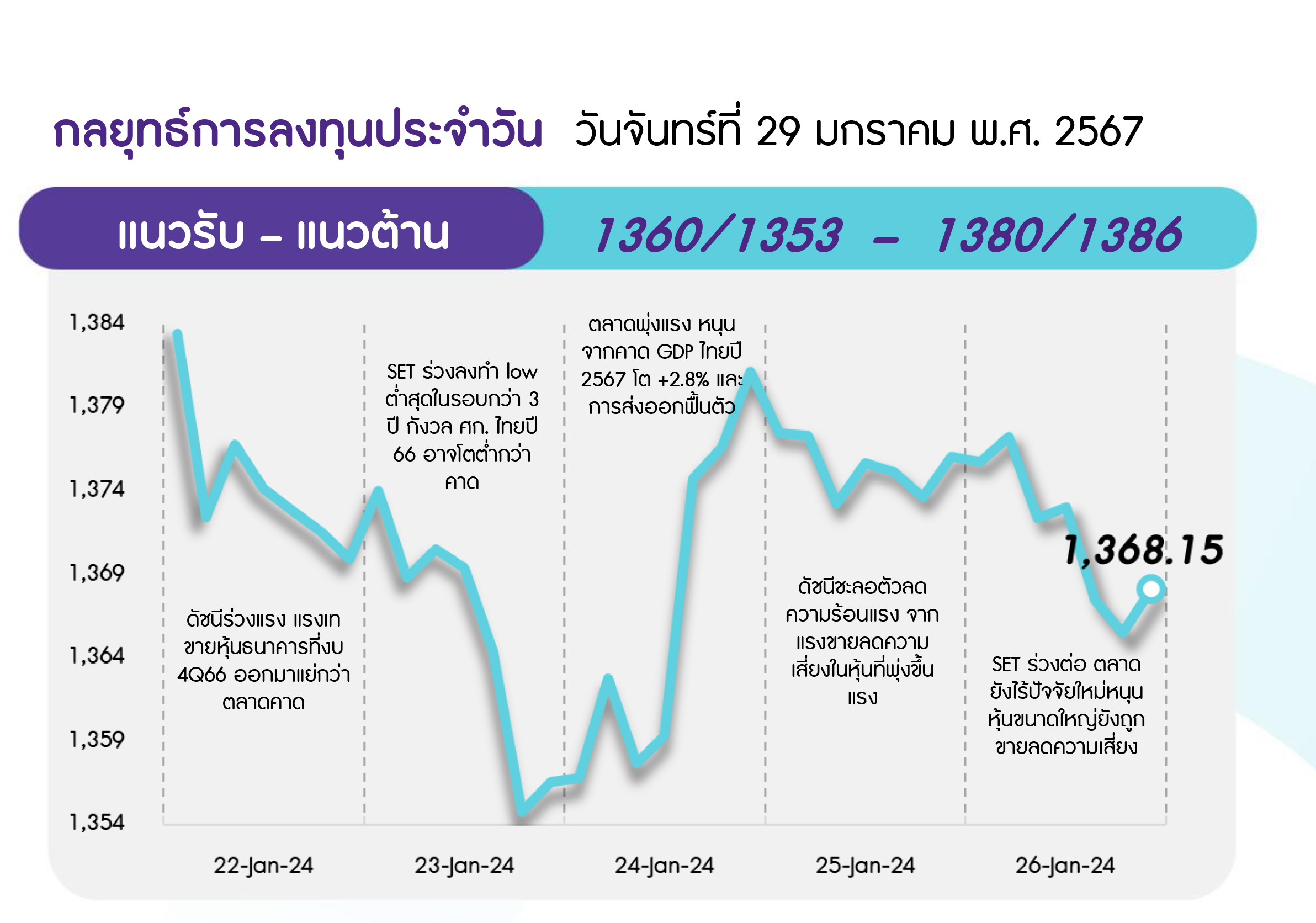

การอ่อนตัวของ SET มีแนวรับบริเวณ 1360 จุด เป็นจุดติดตาม หากต่ำกว่า จะกลับมาเป็นสัญญาณลบต่อ โดยมีแนวรับถัดไปที่บริเวณจุดต่ำเดิม 1353 จุด ด้านกรอบบบนอยู่ที่บริเวณแนวต้าน 1380 จุด หากขึ้นทะลุผ่านได้ เป็นสัญญาณฟื้นตัวต่อ โดยมีแนวต้านถัดไปที่ 1386 จุด

ประเด็นสำคัญ

• ดัชนี Core PCE ธ.ค. ของสหรัฐ +2.9%YoY และ 0.2%MoM ต่ำกว่าคาดและต่ำกว่าระดับ 3% เป็นเดือนที่ 3 ติดต่อกันหนุนแนวโน้มปรับลด ดบ. ในปีนี้

• จีนรายงานกำไรภาคอุตสาหกรรม ธ.ค. เพิ่มขึ้น 16.8%YoY แต่ทั้งปี 2566 ลดลง 2.3%YoY สู่ระดับ 7.69 ล้านล้านหยวน

• ฐานทัพสหรัฐในจอร์แดนถูกโดรนโจมตี ส่งผลให้ทหารสหรัฐเสียชีวิต 3 ราย และผู้นำสหรัฐประกาศว่าจะใช้มาตรการตอบโต้ ซึ่งทำให้เกิดความกังวลว่าสถานการณ์ตึงเครียดในตะวันออกกลางอาจทวีความรุนแรงมากขึ้น

• ราคาหุ้น Intel Corp. ร่วงลงแรง หลังเปิดเผยตัวเลขคาดการณ์กำไรและรายได้ใน 1Q67 ต่ำกว่าตลาดคาด

• เมื่อวันที่ 28 ม.ค. ไทย-จีน มีพิธีลงนามความตกลงยกเว้นวีซ่าซึ่งกันและกัน โดยจะเริ่มมีผล 1 มี.ค. 67 ไปเยือนกันไม่ต้องขอวีซ่า พำนักได้สูงสุดไม่เกิน 30 วัน ช่วยกระตุ้นท่องเที่ยว ศก. การค้าการลงทุน

• กรมการค้าต่างประเทศระบุปี 2566 ยอดการค้าชายแดนและผ่านแดนมีมูลค่ารวมราว 1.74 ล้านลบ. ลดลง 2.6%YoY จาก ศก. สปป.ลาว ชะลอตัว เมียนมาสู้รบ และกัมพูชาการบริโภคยังไม่ฟื้นตัว

• ส.อ.ท. ระบุกลุ่มอุตสาหกรรมเฟอร์นิเจอร์ปี 2567 จะหดตัวลง 10%YoY เหตุอุปสงค์ใน ปท. ยังคงชะลอตัว ผู้บริโภคบางส่วนเลื่อนการซื้อเฟอร์นิเจอร์ใหม่แทนของเก่า ตลาดอสังหาฯ ยังไม่ฟื้นตัว และโดนสินค้าตลาดอาเซียนลดราคา

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นโลกมีโมเมนตัมปรับขึ้นได้จากตัวเลขเศรษฐกิจและผลประกอบการของ บจ. ที่คาดออกมาดี พร้อมกับคาดจะมีการปรับลดความคาดหวังต่อการปรับลดดอกเบี้ยของเฟดลง ทั้งนี้มองการประชุมเฟดสัปดาห์นี้จะยังไม่ส่งสัญญาณการลดดอกเบี้ยในเดือน มี.ค. ขณะที่ตลาดหุ้นไทยคาดมีแรงกดดันจากความกังวลผลประกอบการ 4Q66 ของ บจ. ไทยที่อาจออกมาอ่อนแอและยังขาดปัจจัยหนุนใหม่ ดังนั้นกลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้นมองตลาดหุ้นไทยคาดมีแรงกดดันจากความกังวลผลประกอบการ 4Q66 ของ บจ. ที่อาจออกมาอ่อนแอและยังขาดปัจจัยหนุนใหม่ ดังนั้นกลยุทธ์ลงทุนจึงเน้น “ตั้งรับ สะสมหุ้นพื้นฐานรอการฟื้นตัวของตลาด” ใน 3 ธีมหลัก ดังนี้

1) นักลงทุนระยะสั้น (3-4 เดือน) ที่ต้องการลงทุนในหุ้นปันผลคุณภาพดีในเทศกาลจ่ายเงินปันผลและขึ้น XD ในช่วง มี.ค.–พ.ค. นี้ โดยคาดให้ Div. Yield ปี 66 (หลังหักจ่ายระหว่างกาลแล้ว) เกิน 5% เลือก AP BCP KTB ขณะที่นักลงทุนระยะยาวที่ต้องการลงทุนในหุ้นปันผลคุณภาพดีเพื่อสร้างกระแสเงินสดที่ดีต่อเนื่อง โดยคาดให้ Div. Yield ปี 67 เกิน 5% เลือก AH AP BCP KTB PTT TTB

2) นักลงทุนที่กังวลตลาดผันผวนเชิงลบแนะนำลงทุนในหุ้นตั้งรับซึ่งคาดจะสามารถชนะตลาดได้ โดยมี Beta ต่ำกว่า 1, ราคาหุ้นปรับตัว YTD ดีกว่า SET เลือก ADVANC AOT BDMS TISCO

3) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

ระยะสั้นแนะนำระมัดระวังหุ้นที่คาดผลประกอบการ 4Q66 อาจอ่อนแอกว่าตลาดคาด ได้แก่ BJC HMPRO GLOBAL CRC ZEN CPF BTG ONEE AWC SIRI ส่วนระยะกลางแนะนำระมัดระวังหุ้นที่คาดได้รับผลกระทบจากภาวะเอลนีโญที่จะกระทบต่อกำลังซื้อภาคเกษตร ได้แก่ กลุ่มสินเชื่อ (MTC SAWAD) กลุ่มยานยนต์ (SAT STANLY) กลุ่มเครื่องดื่ม (CBG) รวมถึงกลุ่มเกษตรและอาหาร (CPF GFPT BTG)

DAILY TOP PICKS

AOT มองมีปัจจัยกระตุ้นราคาหุ้นระยะสั้นมาตรการฟรีวีซ่าไทย-จีน ส่วน 1QFY67 (ต.ค.-ธ.ค. 66) คาดกำไรปกติเพิ่มขึ้นก้าวกระโดด YoY และ 54%QoQ อีกทั้งราคาหุ้นซื้อขายที่ PEG 0.2 เท่า ต่ำกว่า PEG เฉลี่ยหุ้นกลุ่มเดียวกันในภูมิภาคที่ 0.3 เท่า แนะนำเข้าซื้อเก็งกำไรไม่เกิน 60.50 บาท

TOP 4Q66 คาดกำไรสุทธิ 2.7 พันลบ. ดีขึ้นมาก YoY หนุนปี 2566 กำไรสุทธิจะดีกว่าตลาดและเราคาด แนวโน้มกำไรปี 2567 ยังแข็งแกร่ง หนุนจาก market GRM และส่วนต่างราคาผลิตภัณฑ์ PX ที่ดี อีกทั้ง Valuation ปัจจุบัน PBV ปี 67 ที่ 0.6x (-1.6SD ค่าเฉลี่ย 5 ปี) คาด Div. Yield ราว 6%

ข่าวเด่น