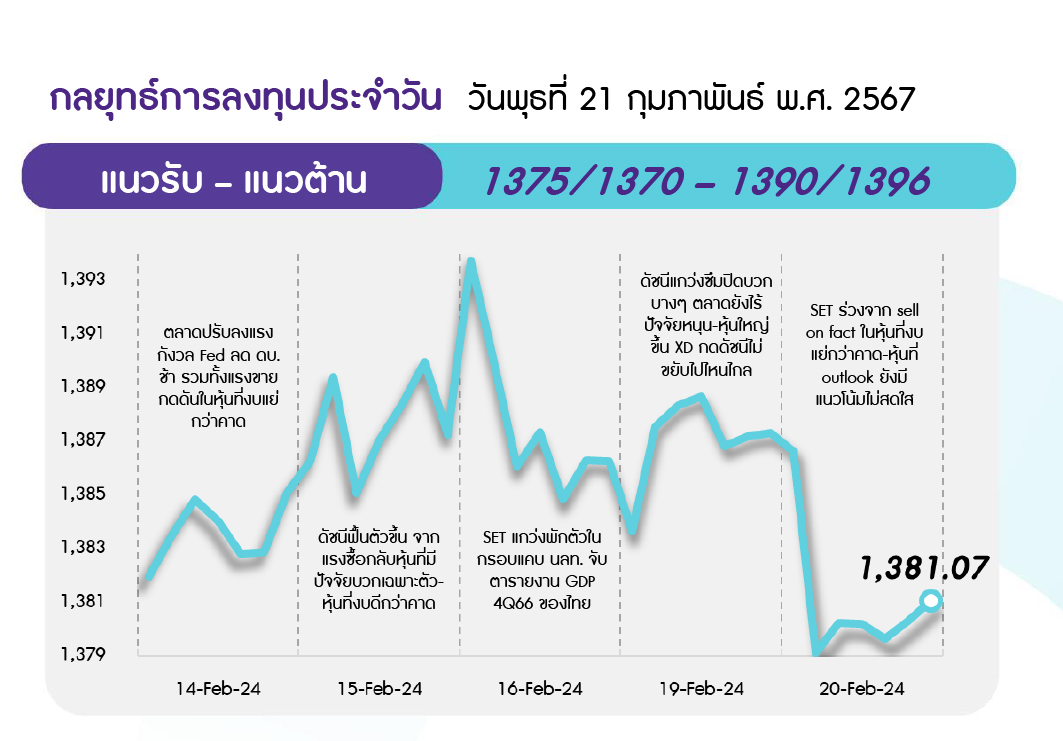

SET เริ่มหลุดต่ำกว่าบริเวณ 1380 จุด ซึ่งเป็นแนวรับก่อนหน้านี้ สร้างสัญญาณลบทางเทคนิค และตลาดที่ขาดปัจจัยหนุน ทำให้คาดดัชนีปรับลงได้ต่อ โดยมีแนวรับถัดไปที่ 1375 และ 1370 จุด ตามลำดับ ขณะที่การฟื้นตัวสลับถูกจำกัด โดยมีกรอบบนบริเวณแนวต้าน 1390 และ 1396 จุด ตามลำดับ

ประเด็นสำคัญ

• PBOC มีมติปรับลด ดบ. (LPR) ประเภท 5 ปีลง 0.25% สู่ระดับ 3.95% ซึ่งเป็นการปรับลด ดบ. ประเภทดังกล่าวเป็นครั้งแรกในรอบ 8 เดือนหรือนับตั้งแต่ มิ.ย. 2566

• กลุ่มบริษัทผู้ผลิตอุปกรณ์เซมิคอนดักเตอร์ญี่ปุ่นกำลังได้ประโยชน์จากอุปสงค์ของจีน ปัจจัยส่วนหนึ่งมาจากสหรัฐออกมาตรการควบคุมการค้าและจีนพยายามส่งเสริมอุตสาหกรรมชิปใน ปท.

• ราคาแร่เหล็กร่วงลงสู่ระดับต่ำสุดในรอบ 3 เดือน แม้จีนประกาศมาตรการสนับสนุนเพิ่มเติมสำหรับตลาดที่อยู่อาศัย เนื่องจาก นลท. กังวลอุปสงค์เหล็กจะยังไม่ฟื้นตัวอย่างแข็งแกร่งหลังตรุษจีน

• กลุ่มฮูตีซึ่งเป็นกลุ่มติดอาวุธในเยเมนและได้รับการหนุนหลังโดยอิหร่าน ประกาศว่าได้ใช้ขีปนาวุธโจมตีเรือสหรัฐ 2 ลำในอ่าวเอเดนและเป็นการโจมตีอย่างแม่นยำ

• สมาคมผู้ผลิตรถยนต์ยุโรป (ACEA) ระบุยอดจดทะเบียนรถยนต์ใหม่เพิ่มขึ้น 11% แตะ 1.02 ล้านคันในเดือน ม.ค. โดยได้รับอานิสงส์จากอุปสงค์รถยนต์ไฟฟ้า (EV) ที่ฟื้นตัวขึ้น

• หุ้น NVDA ถูกขายทำกำไรจากความกังวลด้าน valuation ก่อนประกาศผลประกอบการในคืนวันพุธ ทำให้มีแรงขายทำกำไรในหุ้นกลุ่ม Tech และ Semiconductor

• ครม. มีมติขยายการยกเว้นการตรวจลงตราเพื่อการท่องเที่ยวให้กับนักท่องเที่ยวคาซัคสถานไปอีก 6 เดือน จนถึงวันที่ 31 ส.ค. 67 เพราะถือว่านักท่องเที่ยวกลุ่มนี้ เป็นกลุ่มที่เข้ามาแล้วจับจ่ายใช้สอยได้ดี ช่วยส่งเสริมการท่องเที่ยวของไทย

กลยุทธ์การลงทุน

ช่วงสั้นตลาดหุ้นไทยยังแกว่งตัวอยู่ในกรอบแคบ เนื่องจากไร้ปัจจัยหนุนใหม่ทั้งในและต่างประเทศ อีกทั้งยังอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ. ไทยที่จะทยอยออกมาซึ่งคาดยังมีแนวโน้มอ่อนแอ นอกจากนั้นตัวเลขเศรษฐกิจของสหรัฐที่กำลังจะทยอยออกมามองตลาดรับรู้ไปแล้วในระดับหนึ่ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้น SET แกว่งตัวในกรอบแคบ หลังไร้ปัจจัยหนุนใหม่และอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ.ไทย กลยุทธ์ลงทุนจึงคงเน้น “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นที่คาดได้อานิสงส์บวกจากตลาดนักท่องเที่ยวต่างชาติมาในไทยฟื้นตัวได้ดีต่อเนื่อง ขณะที่ราคาหุ้นยังไม่ตอบสนองมากนัก เลือก AOT MINT

2) หุ้นปันผลคุณภาพดีที่คาดประกาศจ่ายเงินปันผลในสัปดาห์นี้ (XD ในช่วง มี.ค.–พ.ค. นี้) โดยคาดให้ Div. Yield ปี 66 (หลังหักจ่ายระหว่างกาลแล้ว) เกิน 5% เลือก AP BCP KTB

3) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

ระยะสั้นแนะนำระมัดระวังหุ้นที่คาดผลประกอบการ 4Q66 อาจอ่อนแอกว่าตลาดคาด ได้แก่ BJC HMPRO ZEN CPF BTG AU AWC SIRI

DAILY TOP PICKS

GFPT ประกาศกำไรปกติดีกว่าคาด 10% เพราะส่วนแบ่งกำไรแข็งแกร่ง ทำให้คาดว่ากำไร 1Q67 จะเติบโต YoY โดยเกิดจากปริมาณการส่งออกที่ดีขึ้นโดยเฉพาะในยุโรปและมาร์จิ้นที่กว้างขึ้น จากยอดขายส่งออกที่มีมาร์จิ้น สูงปรับตัวเพิ่มขึ้นและต้นทุนอาหารสัตว์ลดลง

GULF กำไรสุทธิ 4Q66 แข็งแกร่ง ขณะที่ 1Q67 คาดกำไรโต QoQ จากความต้องการใช้ไฟฟ้าของลูกค้าอุตสาหกรรมฟื้นตัว และอีก 1 หน่วยผลิตไฟฟ้าของ Gulf PD (IPP) เปิดดำเนินการเชิงพาณิชย์ใน มี.ค. 67 อีกทั้งแผน PDP ใหม่คาดมีการก่อสร้างโรงไฟฟ้า RE สูง เป็นปัจจัยหนุนเติบโตระยะยาว

ข่าวเด่น