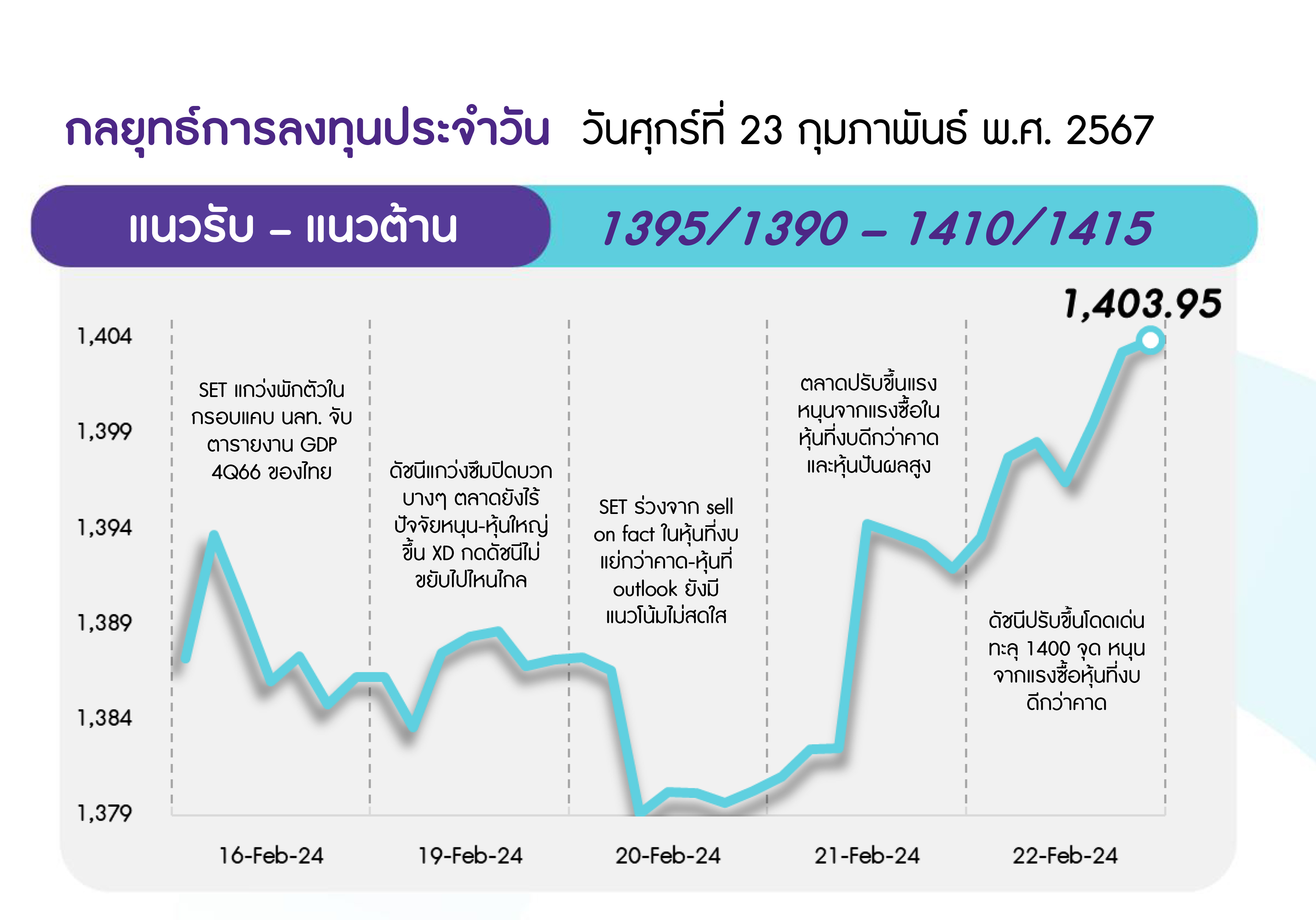

SET คาดมีการชะลอตัวสลับบ้าง เพื่อลดความร้อนแรงจากภาวะ overbought ในระยะสั้น ทำให้ในระยะสั้นมี upside จำกัด บริเวณแนวต้าน 1410 และ 1415 จุด ตามลำดับ อย่างไรก็ตาม ในภาพรวมยังมีสัญญาณที่ดี ทำให้การชะลอตัวมีแนวรับบริเวณ 1395 และ 1390 จุด ตามลำดับ เป็นจุดรองรับ หากไม่ต่ำกว่า ยังเป็นสัญญาณที่ดี

ประเด็นสำคัญ

• ตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วของสหรัฐลดลง 1.2 หมื่นราย สู่ 2.01 แสนราย ต่ำสุดในรอบ 5 สัปดาห์ ขณะที่ดัชนี PMI รวมภาคการผลิตและการบริการเบื้องต้น ก.พ. ลดลงต่ำสุดในรอบ 2 เดือน

• EIA รายงานสต็อกน้ำมันดิบสหรัฐพุ่งขึ้น 3.5 ล้านบาร์เรลในสัปดาห์ที่แล้ว ต่ำกว่าที่ตลาดคาด

• กลุ่มฮูตีประกาศยกระดับโจมตีเรือสินค้าด้วยการใช้อาวุธใต้น้ำ โดยจะโจมตีเรือสินค้าที่เกี่ยวข้องกับอิสราเอล สหรัฐ และอังกฤษ ขณะที่ UNCTAD ระบุปริมาณการเดินเรือขนส่งสินค้ารายสัปดาห์ผ่านทางคลองสุเอซลดลง 67% เทียบกับระดับที่มีการสัญจรหนาแน่นสุด ผลกระทบจากการโจมตีของกลุ่มฮูตีในทะเลแดง

• ส.อ.ท. รายงานยอดขายรถยนต์ใน ปท. ม.ค. 67 ลดลง 16.42% โดยยอดขายรถกระบะอยู่ที่ 14,864 คัน ลดลงถึง 43.47% หลังสถาบันการเงินเข้มงวดอนุมัติสินเชื่อ ส่วน EV เพิ่มขึ้น 238% ขณะที่ยอดส่งออกรถยนต์สำเร็จรูป ม.ค. 67 อยู่ที่ 86,716 คัน ลดลง 0.08% เพราะเรือมีพื้นที่ไม่เพียงพอจึงส่งออกลดลง โดยยังคงเป้าผลิตรถยนต์ปี 2567 อยู่ที่ 1.9 ล้านคัน เพิ่มขึ้น 3.17%YoY

• รัฐบาลอินเดียได้ขอให้รัฐบาลไทยขยายเวลาการยกเว้นการยื่นวีซ่า ที่จะสิ้นสุดในวันที่ 10 พ.ค.นี้ ออกไปอีก 2 ปี เพื่ออำนวยความสะดวกให้กับนักท่องเที่ยวอินเดีย

• ตลท. เห็นชอบมาตรการกำกับดูแลการขายชอร์ต และการใช้โปรแกรม เทรดดิ้ง และเพิ่มการเปิดเผยข้อมูลแก่สาธารณชน

กลยุทธ์การลงทุน

ช่วงสั้นตลาดหุ้นไทยยังแกว่งตัวอยู่ในกรอบแคบ เนื่องจากไร้ปัจจัยหนุนใหม่ทั้งในและต่างประเทศ อีกทั้งยังอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ. ไทยที่จะทยอยออกมาซึ่งคาดยังมีแนวโน้มอ่อนแอ นอกจากนั้นตัวเลขเศรษฐกิจของสหรัฐที่กำลังจะทยอยออกมามองตลาดรับรู้ไปแล้วในระดับหนึ่ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้น SET แกว่งตัวในกรอบแคบ หลังไร้ปัจจัยหนุนใหม่และอยู่ระหว่างรอดูผลประกอบการ 4Q66 ของ บจ.ไทย กลยุทธ์ลงทุนจึงคงเน้น “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นที่คาดได้อานิสงส์บวกจากตลาดนักท่องเที่ยวต่างชาติมาในไทยฟื้นตัวได้ดีต่อเนื่อง ขณะที่ราคาหุ้นยังไม่ตอบสนองมากนัก เลือก AOT MINT

2) หุ้นปันผลคุณภาพดีที่คาดประกาศจ่ายเงินปันผลในสัปดาห์นี้ (XD ในช่วง มี.ค.–พ.ค. นี้) โดยคาดให้ Div. Yield ปี 66 (หลังหักจ่ายระหว่างกาลแล้ว) เกิน 5% เลือก AP BCP KTB

3) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

DAILY TOP PICKS

CPALL 4Q66 คาดกำไรปกติที่ 4.8 พันลบ. เติบโต 59%YoY ดีสุดในกลุ่มพาณิชย์ หนุนจากยอดขายและมาร์จิ้นธุรกิจ CVS ดีขึ้น ค่าใช้จ่ายโบนัสที่ลดลงจากฐานสูงปีก่อน และส่วนแบ่งกำไรที่เพิ่มขึ้นจาก CPAXT (ดอกเบี้ยจ่ายลดหลังรีไฟแนนซ์หนี้เสร็จ) คาดกำไรปกติปี 2566 เติบโตสูง 36%YoY

KTB คาดกำไรปี 2567 โต 12%YoY หนุนจาก Credit cost ลดลงจากการตั้งสำรอง management overlay น้อยลง และการเติบโตสินเชื่อฟื้นตัว อีกทั้ง NIM เพิ่มขึ้นเล็กน้อย ขณะที่ Valuation ยังถูก และมี Div. Yield ที่ดี คาดมีเงินปันผลจ่ายจากกำไรปี 66 ที่ 0.92 บ./หุ้น คิดเป็น Div. Yield 5.5%

ข่าวเด่น