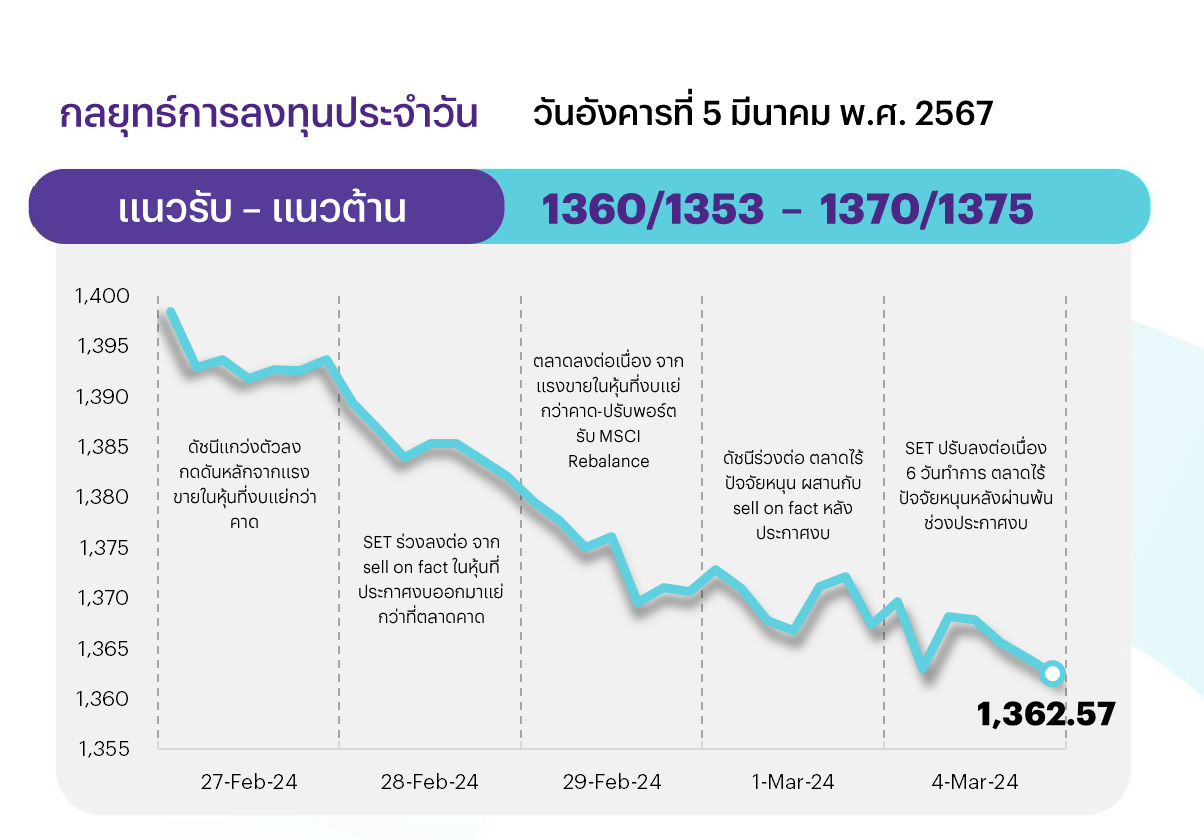

SET ยังปรับลงต่อเนื่อง และสัญญาณทางเทคนิคที่ดูอ่อนแรง อย่างไรก็ตาม ล่าสุดลงมาใกล้แนวรับสำคัญบริเวณจุดต่ำเดิม 1353-1360 จุด ขณะที่สัญญาณเทคนิคเข้าสู่ภาวะ oversold ทำให้คาดดัชนีมีโอกาสรีบาวด์จากแนวรับดังกล่าว ด้านแนวต้านอยู่ที่ 1370 และ 1375 จุด ตามลำดับ

ประเด็นสำคัญ

• OPEC+ มีมติขยายเวลาลดกำลังการผลิตน้ำมันโดยสมัครใจไปจนสิ้น 2Q67 โดยซาอุดีอาระเบียจะปรับลดกำลังการผลิตโดยสมัครใจจำนวน 1 ล้านบาร์เรล/วัน ขณะที่รัสเซียจะปรับลดกำลังการผลิตและการส่งออกน้ำมันรวม 471,000 บาร์เรล/วัน

• วันนี้จีนเตรียมเปิดประชุมสภาฯ โดยตลาดจับตาการส่งสัญญาณการออกมาตรการกระตุ้น ศก.

• Moody’s ปรับเพิ่มการคาดการณ์ ศก. อินเดียปี 67 สู่ระดับ 6.8% จากเดิมที่ระดับ 6.1% หลัง ศก. เติบโตต่อเนื่อง ซึ่งคาดว่าอินเดียจะยังคงรักษาตำแหน่งประเทศที่ ศก. เติบโตเร็วที่สุดในกลุ่ม G-20

• สศช. ระบุ 3Q66 หนี้ครัวเรือนไทยสูงกว่า 16.2 ล้านลบ. เพิ่มขึ้น 3.3%QoQ สัดส่วนหนี้ครัวเรือนอยู่ที่ 90.9% ของ GDP โดยแนวโน้มหนี้ครัวเรือนเพิ่มขึ้นในอัตราชะลอลง หลัง ปชช. ลดการก่อหนี้เกือบทุกประเภทสินเชื่อ ยกเว้นหนี้จำนำทะเบียนรถที่เพิ่มขึ้น 40.2% สะท้อนครัวเรือนขาดสภาพคล่อง

• ก. ท่องเที่ยวฯ ระบุนายกฯ เตรียมเข้าร่วมงานเทรดโชว์ท่องเที่ยว ไอทีบี เบอร์ลิน ที่เยอรมนี 5-7 มี.ค. เตรียมแถลงนโยบายขับเคลื่อนภาคท่องเที่ยว ด้าน ททท. คาด 1Q67 มีจำนวน นทท. ราว 10 ล้านคน เตรียมปรับเป้าปี 67 ขึ้น

• พาณิชย์ร่วมมือกับสมาคมผู้เลี้ยงสุกรแห่งชาติเร่งลดจำนวนลูกหมูที่จะเข้าสู่ระบบการผลิตจนส่งผลกระทบต่อราคาที่เกษตรกรขายได้ เบื้องต้นจะตัดวงจรลูกหมูส่วนเกินเฉลี่ยวันละ 8,000 ตัว หลังปัจจุบันผลิตลูกหมูได้เฉลี่ยวันละ 58,000 ตัว

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยยังได้รับแรงกดดันจากตัวเลขเศรษฐกิจของจีนที่มีความเสี่ยงเข้าสู่ภาวะเงินฝืดและการผลิตที่หดตัวต่อเนื่อง ขณะที่ตลาดคาดตัวเลขเงินเฟ้อ ก.พ. ของไทยจะมีแนวโน้มติดลบเป็นเดือนที่ 5 ติดต่อกัน ซึ่งอาจจะส่งผลให้มีแรงหนุนจากความคาดหวังต่อการปรับลดดอกเบี้ยนโยบายในระยะถัดไป ส่วนการประชุมนโยบายการเงินของ ECB ตลาดคาดจะยังคงที่ระดับ 4.0% ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

Weekly Portfolio : ช่วงสั้น SET ยังรอปัจจัยหนุนใหม่เข้ามากระตุ้นบรรยากาศลงทุน และจับตาแรงกดดันจากความเสี่ยงโลก โดยเฉพาะจีน กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรจากแรงซื้อกลับจากทำ Cover Short และ Fund Flow ไหลกลับ อีกทั้ง ตลท. มีแผนออกมาตรการคุม Short Sales มากขึ้น ขณะที่พื้นฐานยังแข็งแกร่ง เลือก AOT KBANK BBL PTT

2) หุ้นขนาดเล็กที่ปัจจัยพื้นฐานแข็งแกร่ง โดยกำไรปี 2567 ยังเติบโตดี YoY และมองราคาหุ้นผ่านจุดต่ำสุดแล้ว เลือก AU ONEE SECURE KLINIQ HTC

3) หุ้นปันผลที่คาดให้ Div. Yield สูงกว่า 4% อีกทั้ง DPS และ Div. payout ratio มีแนวโน้มเพิ่มขึ้น ซึ่งมองหนึ่งในทางเลือกลงทุนเพื่อสร้างกระแสเงินสดที่ดีให้แก่พอร์ตลงทุน แนะนำ BBL KTB AP ADVANC RJH DRT

4) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA เนื่องจากมองเป็นจังหวะที่ดีที่สุด หลัง SET ปรับลงแรงจนความเสี่ยงลดลงไปมาก และราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

DAILY TOP PICKS

SPRC มองราคาหุ้นยัง Laggard กลุ่ม และการเข้าสู่ฤดูกาลขับขี่สหรัฐจะช่วยหนุนราคาน้ำมันเบนซิน คาดกำไรปกติ 1Q67 จะดีขึ้น QoQ จากการฟื้นตัวของ GRM และคาดธุรกิจการตลาดน้ำมันช่วยหนุน EBITDA ปรับตัวเพิ่มขึ้น แม้ว่าจะถูกลดทอนโดย ดบ. จ่ายที่สูงขึ้นจากการกู้ยืมเพิ่มเพื่อเข้าซื้อธุรกิจเมื่อ ม.ค. 67

BH 2 สัปดาห์ที่ผ่านมาราคาหุ้นปรับลง 6% มองสะท้อนกำไร 4Q66 ที่ออกมาต่ำกว่าตลาดคาดแล้ว ขณะที่ปี 2567 คาดกำไรจะกลับมาเติบโตในระดับปกติที่ 5% สู่ 7.3 พันลบ. อิงกับ EBITDA margin ที่กลับสู่ระดับปกติจาก 37.0% ในปี 2566 สู่ 36.3% ในปี 2567 เนื่องจาก pent-up demand ถูกปลดปล่อยออกมาแล้ว

ข่าวเด่น