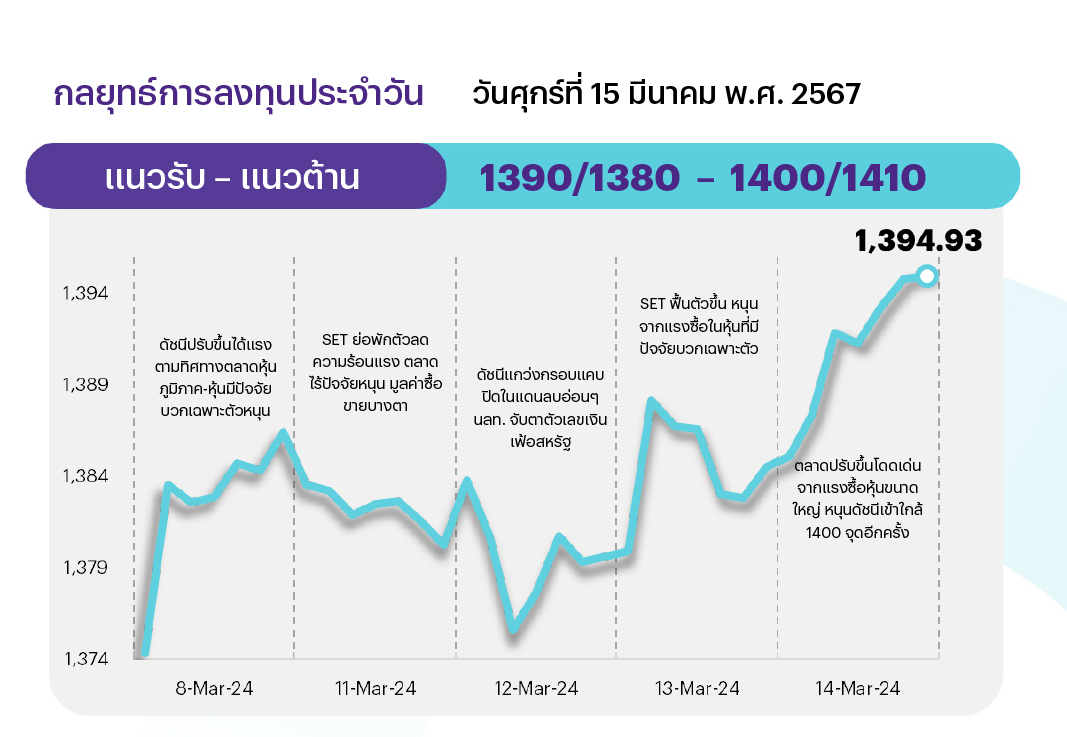

SET ปรับขึ้นด้วยแรงหนุนจากกลุ่มพลังงาน หลังราคาน้ำมันปรับตัวขึ้น และยังมีโมเมนตัมต่อเนื่อง หนุนดัชนีให้คาดขึ้นทดสอบบริเวณแนวต้านสำคัญ 1400 จุด อีกครั้ง ซึ่งหากขึ้นทะลุผ่านได้ จะเป็นสัญญาณบวกต่อ โดยมีแนวต้านถัดไปที่ 1410 จุด ด้านแนวรับอยู่ที่ 1390 และ 1380 จุด ตามลำดับ

ประเด็นสำคัญ

• สหรัฐรายงานดัชนี PPI ทั่วไป ก.พ. ปรับขึ้น 1.6%YoY และดัชนี PPI พื้นฐาน ก.พ. ปรับขึ้น 2.0%YoY สูงกว่าตลาดคาด ทำให้นักลงทุนกังวล Fed อาจจะตรึง ดบ. ที่ระดับสูงเป็นเวลานานกว่าที่คาดไว้ ขณะที่จำนวนผู้ยื่นขอสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วลดลงสู่ 2.09 แสนราย ต่ำกว่าคาด ส่วนยอดค้าปลีก ก.พ. เพิ่มขึ้น 0.6% ต่ำกว่าคาด

• IEA คาดอุปสงค์น้ำมันจะเพิ่มขึ้น 1.3 ล้านบาร์เรล/วันในปี 2567 ซึ่งเพิ่มขึ้น 1.1 แสนบาร์เรล/วัน จากการคาดการณ์ในเดือนที่แล้ว อีกทั้งปรับลดคาดการณ์อุปทานน้ำมันในปี 2567 สู่ระดับ 102.9 ล้านบาร์เรล/วัน ต่ำกว่าคาดการณ์เดิมที่ระดับ 103.8 ล้านบาร์เรล/วัน

• ผู้นำเข้าข้าวสาลีของจีนหลายรายยกเลิกหรือชะลอการนำเข้าข้าวสาลีออสเตรเลียราว 1 ล้านเมตริกตัน ขณะที่อุปทานข้าวสาลีที่เพิ่มขึ้นทั่วโลกฉุดให้ราคาลดลง

• ทางการจีนประกาศจะใช้ทุกมาตรการที่จำเป็น เพื่อปกป้องผลประโยชน์ของบริษัทจีนในต่างประเทศ หลังสภาผู้แทนราษฎรสหรัฐมีมติผ่านร่างกฎหมายระบุให้ ByteDance ขายกิจการ TikTok ภายในเวลา 6 เดือน

• กองทุนของรัฐบาลจีนระงับการซื้อ ETF หลังใช้เงินซื้อไปกว่า 5 หมื่นล้านเหรียญในช่วง 5 เดือนที่ผ่านมา

• ก.ล.ต. จับตาหุ้นกู้ความเสี่ยงสูง ปรับเกณฑ์ก่อนออก แสดงข้อมูลเป็น filing เปิดเผยข้อมูลการเงินอย่างละเอียด แจ้งการบริหารเงินทุก 6 เดือน เตรียมเปิดรับฟังความคิดเห็น เพื่อสร้างความเชื่อมั่น หลังพบปัญหาเหตุผิดนัดชำระหนี้สูง

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยยังผันผวนในกรอบ โดยยังมีแนวต้านสำคัญที่บริเวณ 1400 จุด หลังในประเทศยังไร้ปัจจัยใหม่ชี้นำ ขณะที่มองว่าตัวเลขเศรษฐกิจของต่างประเทศที่ประกาศสัปดาห์นี้ อาทิ GDP 4Q66 ของญี่ปุ่น ออกมาแย่กว่าตลาดคาด ขณะที่ยอดค้าปลีกของสหรัฐยังอ่อนแอกว่าคาด และดัชนี CPI (เงินเฟ้อ) ก.พ. ของสหรัฐ ออกมาสูงกว่าตลาดคาด สร้างแรงกดดันต่อความคาดหวังการปรับลดดอกเบี้ยนโยบายของเฟด ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

ช่วงสั้น SET ยังผันผวนในกรอบ หลังยังไร้ปัจจัยชี้นำใหม่ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรจากแรงซื้อกลับจากทำ Cover Short และ Fund Flow ไหลกลับ อีกทั้ง ตลท. มีแผนออกมาตรการคุม Short Sales มากขึ้น ขณะที่พื้นฐานยังแข็งแกร่ง เลือก AOT KBANK BBL PTT

2) หุ้นเก็งกำไรขนาดเล็กที่มีปัจจัยพื้นฐานแข็งแกร่ง โดยกำไรปี 2567 ยังเติบโตดี YoY และมองราคาหุ้นผ่านจุดต่ำสุดแล้ว เลือก AU ONEE SECURE KLINIQ HTC

3) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA หลังราคาหุ้นอยู่ในระดับ Undervalue มาก โดยเลือก BBL BDMS BEM CPALL PTT และ SCC ซึ่งเป็นหุ้น SET100 ซึ่งเป็นผู้นำในแต่ละอุตสาหกรรม และมี ESG Ratings ระดับ AAA/AA, Valuation ต่ำกว่าค่าเฉลี่ยในรอบ 10 ปี และผลการดำเนินงานยังแข็งแกร่ง

DAILY TOP PICKS

PTTEP ช่วงสั้นคาดราคาหุ้นได้อานิสงส์บวกจากราคาน้ำมันดิบที่ปรับขึ้น โดย Brent +1.65%DoD ปิดที่ $85.42/bbl และ WTI +1.93%DoD ปิดที่ $81.26/bbl สูงสุดนับตั้งแต่ พ.ย. 66 หลังปีนี้ IEA คาดอุปทานน้ำมันในตลาดโลกตึงตัวมากขึ้น พร้อมปรับเพิ่มคาดการณ์อุปสงค์ แนะนำซื้อเก็งกำไรวันนี้ราคาไม่เกิน 155 บ.

BCH มองเป็นหุ้นเด่นของเราในฐานะ earnings play โดยปี 2567 คาดกำไรปกติจะเติบโต 18%YoY สู่ 1.8 พันลบ. แข็งแกร่งที่สุดในกลุ่มการแพทย์ แรงหนุนจากการดำเนินงานที่เติบโตเพิ่มขึ้นที่โรงพยาบาลเปิดใหม่ 3 แห่ง สำหรับ 1Q67 คาดกำไรปกติจะเติบโต YoY และ QoQ จากปัจจัยฤดูกาล

ข่าวเด่น