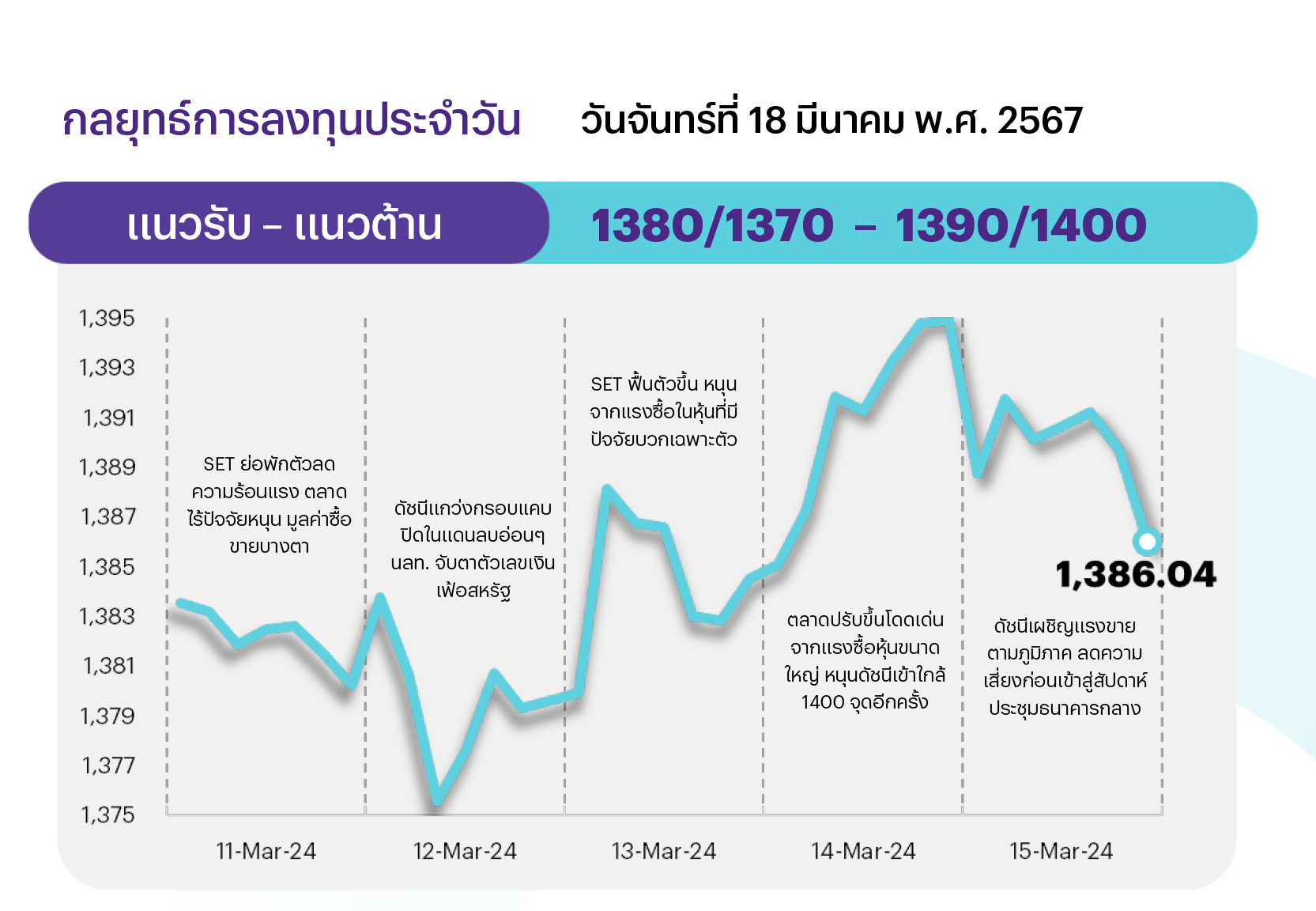

คาด SET มีโอกาสเผชิญแรงขายลดความเสี่ยงก่อนการประชุมเฟดในสัปดาห์นี้ วันที่ 19-20 มี.ค. จากความไม่แน่นอนเรื่องช่วงเวลาในการลดดอกเบี้ย ในขณะที่สัญญาณทางเทคนิค เริ่มแสดงภาพการอ่อนตัว ตั้งแต่ปลายสัปดาห์ก่อน ด้านแนวรับอยู่ที่ 1380 และ 1370 จุด ตามลำดับ ส่วนกรอบบนถูกจำกัดที่แนวต้าน 1390 และ 1400 จุด

ประเด็นสำคัญ

• วานนี้โดรนยูเครนหลายลำเข้าโจมตีโรงกลั่นน้ำมันสลาเวียนสค์ในดินแดนครัสโนดาร์ของรัสเซีย ส่งผลให้เกิดเพลิงไหม้และมีผู้เสียชีวิต

• สัญญาทองแดงเพิ่มขึ้น 2%DoD จากคาดอุปทานทองแดงในตลาดโลกจะเผชิญภาวะตึงตัว หลังบริษัทถลุงแร่ทองแดงรายใหญ่ของจีนหลายแห่งได้บรรลุข้อตกลงปรับลดกำลังการผลิตและเลื่อนเวลาการดำเนินโครงการผลิตทองแดงครั้งใหม่

• สัญญาข้าวสาลีลดลงอย่างต่อเนื่อง จากกังวลอุปสงค์ชะลอตัว หลังกลุ่มผู้ส่งออกของสหรัฐได้ยกเลิกขายข้าวสาลีให้กับจีนกว่า 5 แสนตัน อีกทั้งกลุ่มผู้นำเข้าของจีนได้ยกเลิกและเลื่อนเวลาการซื้อข้าวสาลีจากออสเตรเลียในปริมาณกว่า 1 ล้านตัน

• จีนกำลังพิจารณาคุมความผันผวนของตลาดหุ้นเพื่อเพิ่มความเชื่อมั่นแก่นักลงทุนรายย่อย โดยหน่วยงานกำกับดูแลจะตรวจสอบการเสนอขายหุ้น IPO อย่างใกล้ชิดยิ่งขึ้น ปราบปรามการฉ้อโกงหลักทรัพย์อย่างหนัก และสนับสนุนให้บจ. เพิ่มการจ่ายเงินปันผลและซื้อหุ้นคืน

• BOI คาดมาตรการหนุน EV ไทยพร้อมรับการลงทุนระยะยาว ระบุอุปสงค์รถ EV ในไทยยังเพิ่มขึ้น ขณะที่สภาพัฒน์ระบุโอกาสขยายตัวรถ EV ในไทยยังเปิดกว้าง แม้เริ่มเห็นสงครามราคา หวังเห็นการพัฒนาห่วงโซ่อุปทาน EV ในไทยโตต่อเนื่อง

• ททท. ระบุมาตรการวีซ่าฟรีหนุน นทท. จีนเที่ยวไทยเพิ่ม พร้อมทั้งจะทำตลาดอย่างต่อเนื่อง ดีง นทท. ญี่ปุ่นให้มากขึ้น ตั้งเป้าปี 67 นทท. ญี่ปุ่นเที่ยวไทย 1.26 ล้านคน เพื่อให้ขาดดุลน้อยลง

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัวต่อเนื่องและลุ้นกลับมายืนเหนือ 1400 จุด โดยในประเทศจะมีความคาดหวังต่อการเบิกจ่ายงบประมาณ ขณะที่ต่างประเทศคาดว่าการประชุมนโยบายการเงินของ FED จะมีมติคงอัตราดอกเบี้ยนโยบายและมีแนวโน้มปรับลดดอกเบี้ยนโยบายในช่วงครึ่งปีหลัง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัวต่อเนื่องและลุ้นกลับมายืนเหนือ 1400 จากความคาดหวังเฟดจะส่งสัญญาณหรือท่าทีปรับลดดอกเบี้ยในเดือน มิ.ย. นี้ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรจากราคาหุ้น Laggard, มีแนวโน้มจ่ายปันผลดีและให้ Div. payout ratio เพิ่มขึ้น และมีโอกาสซื้อขายด้วย PER Multiple สูงขึ้น เลือก กลุ่มแบงก์ (BBL KBANK) กลุ่มอสังหา (AP) กลุ่มสื่อสาร (ADVANC)

2) หุ้นเก็งกำไรเชิงเทคนิคหลังราคหุ้น Breakout Downtrend และเริ่มเห็น NVDR พลิกกลับมา Net Buy ในเดือน มี.ค. เลือก IVL GULF BDMS

3) หุ้นเก็งกำไรจากคาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ซึ่งสอดคล้องกับ Top Pick 2Q67 เลือก AOT GFPT GULF KCE SCGP

4) นักลงทุนระยะยาวแนะนำลงทุนสะสมแบบ DCA หลังราคาหุ้นอยู่ในระดับ Undervalue มาก และผลการดำเนินงานยังแข็งแกร่ง เลือก BBL BDMS BEM CPALL PTT และ SCC

DAILY TOP PICKS

BCP มองได้ sentiment บวกจากราคาน้ำมันที่ปรับขึ้น ขณะที่ 1Q67 คาดกำไรจะได้รับแรงหนุนจาก GRM ที่แข็งแกร่งขึ้นและราคาน้ำมันที่มีเสถียรภาพมากขึ้น โดยปี 2567 คาดกำไรปกติจะพลิกเติบโต 12%YoY จากส่วนแบ่งกำไรจาก BSRC และธุรกิจ E&P ที่ดีขึ้น อีกทั้ง Valuation ยังไม่แพง ที่ PER 67F < 5 เท่า

CPALL 1Q67TD ยอดขายสาขาเดิมโตเด่นสุดในกลุ่ม คาดหนุนให้ 1Q67 กำไรจะเติบโต YoY ขณะที่ปี 2567 คาดกำไรเติบโตต่อเนื่อง 17.4%YoY สู่ระดับ 2.1 หมื่นลบ. หนุนจากยอดขายและมาร์จิ้นที่ดีขึ้นจากธุรกิจ CVS และส่วนแบ่งกำไรที่ดีขึ้นของ CPAXT ซึ่งยังไม่ได้รวม upside จากมาตรการกระตุ้น ศก. ใหม่ๆ

ข่าวเด่น