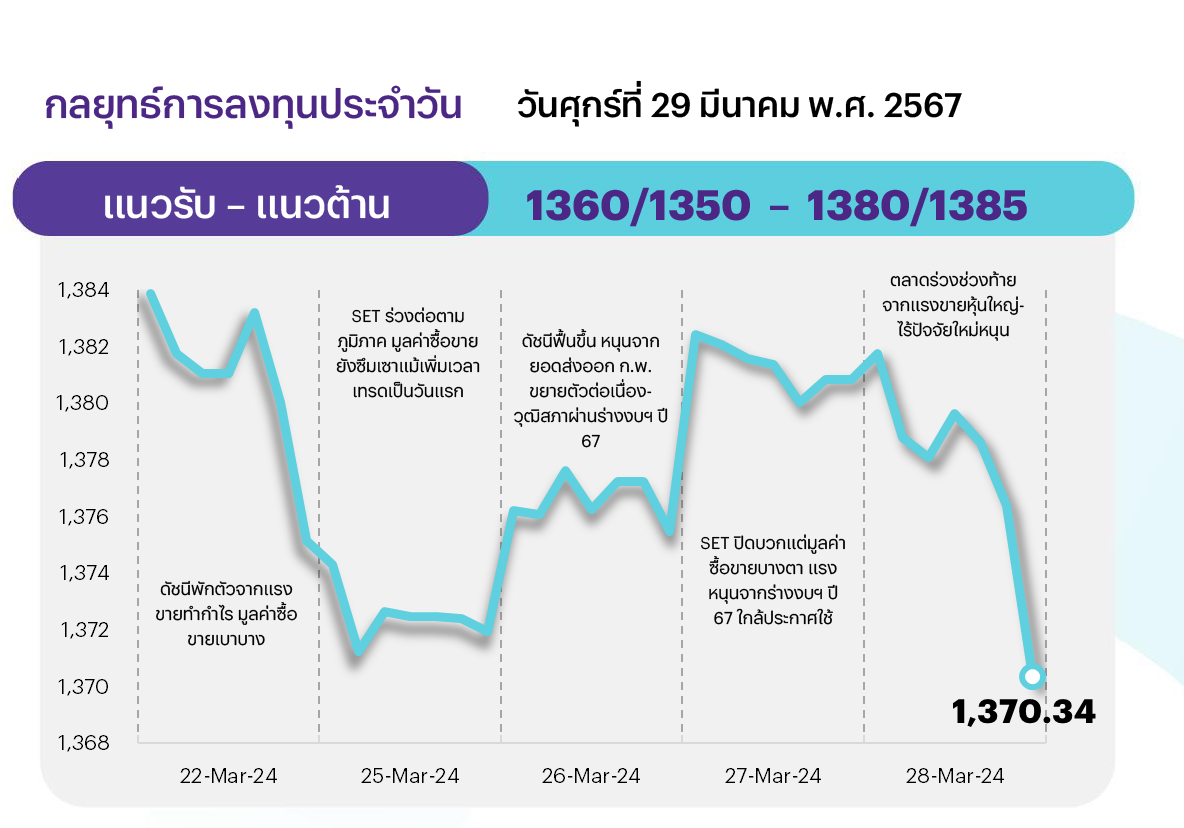

SET สัญญาณยังอ่อนแรง ทำให้การฟื้นตัวยังถูกจำกัด โดยมีกรอบบนที่เป็นแนวต้านอยู่ที่ 1380 และ 1385 จุด ตามลำดับ ขณะที่แนวโน้มปรับตัวลงได้อยู่ โดยมีแนวรับถัดไปที่ 1360 และจุดต่ำเดิมบริเวณ 1350 จุด ประเด็นสำคัญ ติดตามตัวเลข PCE ของสหรัฐ ในวันนี้

ประเด็นสำคัญ

• สหรัฐรายงานตัวเลขประมาณการครั้งที่ 3 ของ GDP 4Q66 ขยายตัว 3.4% สูงกว่าตัวเลขประมาณการครั้งที่ 1 และ 2 ที่ระดับ 3.3% และ 3.2% ตามลำดับ และสูงกว่าตลาดคาด แรงหนุนจากการใช้จ่ายของผู้บริโภคและรัฐบาล รวมทั้งการลงทุนของภาคธุรกิจ

• สศอ. รายงานดัชนีผลผลิตอุตสาหกรรม (MPI) ก.พ .67 อยู่ที่ระดับ 99.27 ลดลง 2.84%YoY จากการผลิตยานยนต์ลดลงเป็นเดือนที่ 7 ศก. ปท. คู่ค้าชะลอตัวโดยเฉพาะจีน และหนี้ภาคครัวเรือนอยู่ในระดับสูง

• ก. คลังพิจารณาทบทวนขยายมาตรการช่วยเหลือภาคอสังหาริมทรัพย์ โดยลดค่าจดทะเบียนการโอนจากเดิม 2% เหลือ 1% และค่าจดจำนองจากเดิม 1% เหลือ 0.01% ให้กับราคาซื้อขายอสังหาฯ เกิน 3 ลบ. มีสิทธิเข้าร่วมมาตรการด้วย แต่ให้สิทธิเฉพาะ 3 ลบ.แรก

• BOI ปรับปรุงมาตรการส่งเสริมลงทุนสำหรับแผงวงจรอิเล็กทรอนิกส์ 3 มาตรการ ส่งเสริมลงทุนคลัสเตอร์ซัพพลายเชน PCB คาดดึงดูดการลงทุนอีกกว่า 10 บริษัทรายใหญ่ของโลก หลังเข้ามาลงทุนแล้วราว 40 ราย มูลค่าลงทุนรวมกันกว่า 1 แสนลบ.

• PwC รายงานผลสำรวจความเชื่อมั่น CEO ไทย พบว่า 67% กังวลธุรกิจของตนจะไปไม่รอดในอีก 10 ปีข้างหน้าหากยังดำเนินธุรกิจในรูปแบบเดิมๆ จากแรงกดดันทั้งเงินเฟ้อ ศก. โลกชะลอตัว การเปลี่ยนแปลงสภาพอากาศ และการเข้ามาของเทคโนโลยี GenAI

• ศาลปกครองสูงสุดมีคำสั่งกลับคำสั่งของศาลปกครองชั้นต้นเป็นให้ยกคำขอของ บจ. วินด์ ขอนแก่น 2 ในกลุ่ม EA ที่ขอให้ระงับผลคัดเลือกรับซื้อไฟพลังลมตามมติของ กกพ. มองเป็น Sentiment บวกต่อหุ้นกลุ่มโรงไฟฟ้าและกลุ่มพลังงานหมุนเวียน

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัว หลังเศรษฐกิจจีนส่งสัญญาณฟื้นตัวในภาคการผลิตและการลงทุน ขณะที่เฟดส่งสัญญาณปรับลดดอกเบี้ย 3 ครั้งในปีนี้เป็นไปตามตลาดคาด ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัว หลังข้อมูลเศรษฐกิจจีนดีขึ้นและเฟดส่งสัญญาณผ่อนคลายการเงิน ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรหลังราคาน้ำมันดิบ Brent ปรับขึ้นทะลุ US$85 /bbl จากกังวลเศรษฐกิจถดถอยลดลงหนุนอุปสงค์ ด้านอุปทานได้ผลบวกจากสถานการณ์ตึงเครียดระหว่างรัสเซีย-ยูเครน โดยผู้รับความเสี่ยงได้สูง แนะนำ Trading PTTEP (ราคาน้ำมันระยะยาวเพิ่มทุก US$1 /bbl บวกต่อราคาเป้าหมาย 5 บาทต่อหุ้น) และ TOP (ค่าการกลั่นและกำไรสต๊อก) ขณะที่มองลบต่อกลุ่มค้าปลีกน้ำมัน (ค่าการตลาดแคบ) และกลุ่มสายการบิน (ต้นทุนเพิ่ม)

2) หุ้นเก็งกำไรจากภาวะดอกเบี้ยที่มีแนวโน้มกำลังจะปรับตัวลง เลือก กลุ่มไฟแนนซ์ (TIDLOR) กลุ่มสาธารณูปโภค (GULF) กลุ่มขนส่ง (AOT)

3) หุ้นเก็งกำไรเชิงเทคนิคหลังราคาหุ้น Breakout Downtrend และเริ่มเห็น NVDR พลิกกลับมา Net Buy ในเดือน มี.ค. เลือก IVL GULF PTTGC GPSC

DAILY TOP PICKS

GULF มองเป็นหุ้นที่จะได้ผลบวกจากภาวะดอกเบี้ยที่มีแนวโน้มปรับตัวลง ขณะที่ 1Q67 คาดกำไรจะปรับตัวดีขึ้น QoQ จากความต้องการใช้ไฟฟ้าของลูกค้าอุตสาหกรรมฟื้นตัวหลังพ้นช่วงโลว์ซีซั่น และหน่วยผลิตไฟฟ้าอีกหนึ่งหน่วยของ Gulf PD (IPP) จะเปิดดำเนินการเชิงพาณิชย์ในเดือน มี.ค. 67

TOP 1Q67 คาดกำไรจะปรับตัวดีขึ้น QoQ จากการฟื้นตัวของ GRM โดยได้แรงหนุนจาก crack spread ที่สูงขึ้นของน้ำมันเบนซินและน้ำมันเตา อีกทั้งคาดมีผลขาดทุนสต๊อกระดับต่ำ ขณะที่ราคาหุ้นปัจจุบันคิดเป็น PBV ที่ 0.7 เท่า (-1.4SD) ซึ่งสูงกว่าระดับ 0.5 เท่าในปีที่เกิดสถานการณ์โควิดอยู่เล็กน้อย

ข่าวเด่น