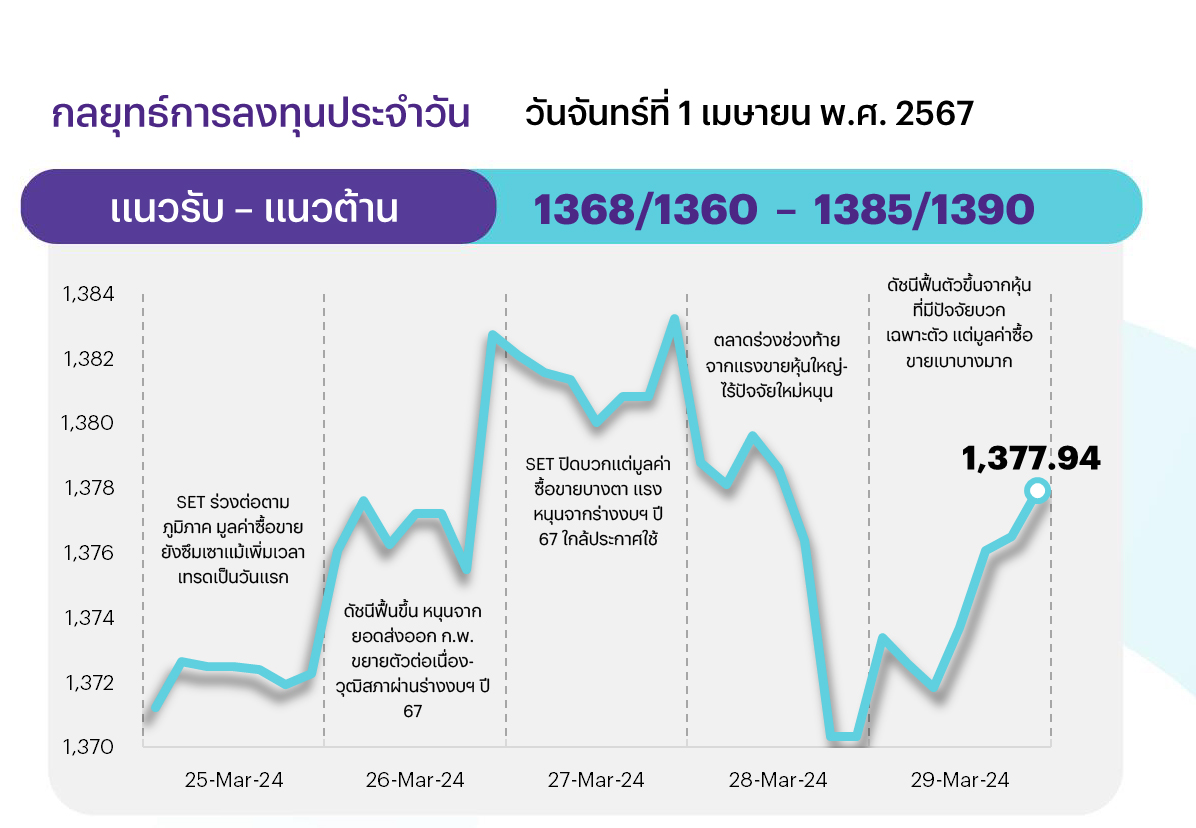

SET สัญญาณเทคนิคยังอ่อนแรง ทำให้การฟื้นตัวยังถูกจำกัด โดยมีกรอบบนที่เป็นแนวต้านอยู่ที่ 1385 และ 1390 จุด ตามลำดับ ขณะที่กรอบล่างมีแนวรับ 1368 จุด เป็นจุดติดตาม หากต่ำกว่า จะเป็นสัญญาณลบต่อ โดยมีแนวรับถัดไปที่ 1360 จุด ทั้งนี้ วันนี้หลายตลาดปิดทำการ เนื่องในวัน Easter

ประเด็นสำคัญ

• สหรัฐรายงานดัชนี Headline PCE ก.พ. 67 ปรับขึ้น 2.5%YoY และดัชนี Core PCE ก.พ. 67 ปรับขึ้น 2.8%YoY สอดคล้องกับตลาดคาด ขณะที่ ปธ. Fed ระบุสอดคล้องกับสิ่งที่ Fed ต้องการจะเห็นและคาดการณ์ไว้

• จีนรายงานดัชนี PMI ภาคการผลิต มี.ค. 67 พลิกกลับมาขยายตัวเป็นครั้งแรกในรอบ 6 เดือน โดยเพิ่มขึ้นสู่ระดับ 50.8 สูงกว่าตลาดคาด และบ่งชี้ว่ากิจกรรมทางธุรกิจอยู่ในภาวะขยายตัว ส่วนดัชนี PMI นอกภาคการผลิต มี.ค. 67 ปรับขึ้นสู่ 53.0 สูงสุดนับตั้งแต่ ก.ย. 66

• EIA ระบุการผลิตน้ำมันดิบของสหรัฐลดลง ม.ค. 67 เหลือ 12.5 ล้านบาร์เรลต่อวัน ซึ่งลดลง 6% จากระดับสูงสุดเป็นประวัติการณ์ในเดือน ธ.ค. 66 หลังสภาพอากาศหนาวเย็นจัด

• สภาคองเกรสสหรัฐได้สั่งห้ามอย่างเข้มงวดไม่ให้เจ้าหน้าที่ของรัฐสภาสหรัฐใช้งาน Copilot ของ Microsoft โดยระบุเป็นความเสี่ยงต่อผู้ใช้งานเนื่องจากมีภัยคุกคามจากการรั่วไหลของข้อมูล

• คณะบริหารของ ปธน. สหรัฐได้แก้ไขกฎเกณฑ์ต่าง ๆ โดยมีเป้าหมายเพื่อทำให้จีนเข้าถึงชิป AI และเครื่องมือผลิตชิปของสหรัฐได้ยากมากขึ้น ซึ่งเป็นส่วนหนึ่งของความพยายามในการสกัดกั้นอุตสาหกรรมการผลิตชิปของจีน

• ททท. ระบุ 3 เดือนแรก นทท. ต่างชาติเกินกว่า 9 ล้านคน คาดปีนี้มีแนวโน้มมากกว่าเป้าหมาย 35 ล้านคน พร้อมเดินหน้าแคมเปญสุขทันทีที่เที่ยวไทย กระตุ้นคนไทยเที่ยวไทย

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัวได้ จากความคาดหวังเชิงบวกที่มีต่อดัชนี PMI ภาคการผลิตของจีนและสหรัฐจะฟื้นตัว อีกทั้งเงินเฟ้อของไทยคาดยังอยู่ในระดับต่ำเพียงพอที่จะคาดหวังต่อการปรับลดดอกเบี้ยนโยบายของ ธปท. ได้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัว จากความคาดหวังเชิงบวกที่มีต่อดัชนี PMI ภาคการผลิตของจีนและสหรัฐจะฟื้นตัว ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรหลังราคาน้ำมันดิบ Brent ปรับขึ้นทะลุ US$85 /bbl จากกังวลเศรษฐกิจถดถอยลดลงหนุนอุปสงค์ ด้านอุปทานได้ผลบวกจากสถานการณ์ตึงเครียดรหว่างรัสเซีย-ยูเครน โดยผู้รับความเสี่ยงได้สูง แนะนำ Trading PTTEP (ราคาน้ำมันระยะยาวเพิ่มทุก US$1 /bbl บวกต่อราคาเป้าหมาย 5 บาทต่อหุ้น) และ TOP (ค่าการกลั่นและกำไรสต๊อก) ขณะที่มองลบต่อกลุ่มค้าปลีกน้ำมัน (ค่าการตลาดแคบ) และกลุ่มสายการบิน (ต้นทุนเพิ่ม)

2) หุ้นที่ได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก GFPT KCE SCGP IVL PTTGC

3) หุ้นที่ได้อานิสงส์บวกจากธุรกิจท่องเที่ยวไทยที่จะดีขึ้นตามผลฤดูกาล เนื่องจากกำลังเข้าสู่ช่วงเทศกาลสงกรานต์ไทย ซึ่งปีนี้รัฐบาลประกาศจัด 21 วัน เริ่ม 1-21 เม.ย.นี้ (จากข้อมูลในอดีต 13 ปีทีผ่านมาหุ้นกลุ่มท่องเที่ยวมักจะให้ผลตอบแทนที่ดีในเดือน เม.ย. เฉลี่ยราว 2.5%MoM) เลือก AOT ERW MINT CPALL

4) หุ้นเก็งกำไรจากภาวะดอกเบี้ยที่จะกำลังปรับตัวลง โดยเฉพาะหากอัตราเงินเฟ้อไทย มี.ค. ยังรายงานมาอยู่ในระดับต่ำ เลือก กลุ่มไฟแนนซ์ (TIDLOR) กลุ่มสาธารณูปโภค (GULF) กลุ่มขนส่ง (AOT)

DAILY TOP PICKS

TU คาดกำไรปกติอยู่ที่ 922 ลบ. เติบโต 15%YoY แรงหนุนจากยอดขายและมาร์จิ้นที่ดีขึ้น นำโดยธุรกิจอาหารสัตว์เลี้ยง แต่ -25%QoQ จากปัจจัยฤดูกาล ส่วนโมเมนตัมกำไร 2Q67 จะแข็งแกร่งขึ้น โดยจะเพิ่มขึ้น QoQ และ YoY อีกทั้งยังมีโครงการซื้อหุ้นคืนจะช่วยพยุงราคาหุ้นไม่ให้ปรับตัวลดลง

SCGP เป็นหุ้นที่ได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว คาด 1Q67 กำไรปกติจะเพิ่มขึ้นสู่ ~1.5 พันลบ. เพิ่มขึ้น 13.8%QoQ และ 40.5%YoY จากการดำเนินงานในอินโดนีเซียดูดีขึ้น และคาด downside มีจำกัดหลังราคาหุ้นลดลงมาอยู่ที่ -2SD ของ PER mean

ข่าวเด่น