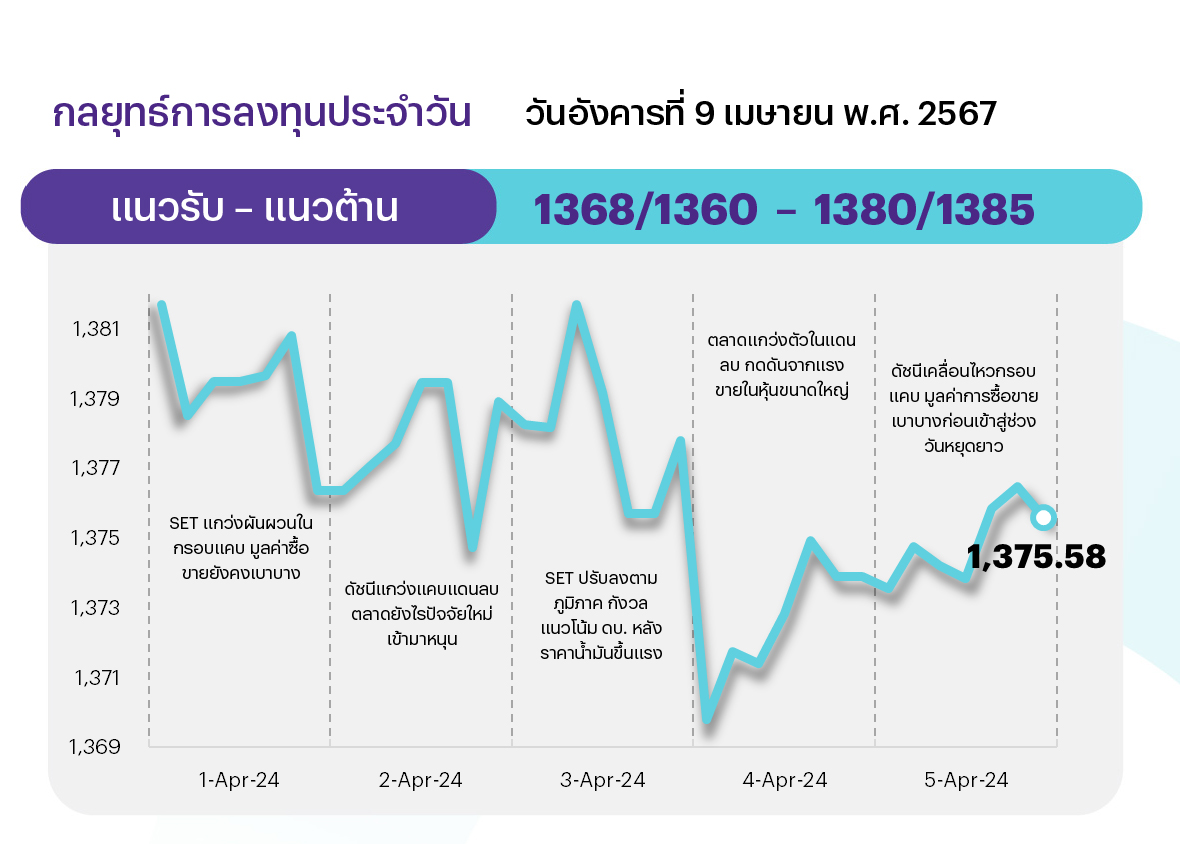

คาด SET แกว่งในกรอบระหว่าง 1368-1385 จุด โดยในสัญญาณทางเทคนิค รอเลือกทางเพื่อทิศทางที่ชัดขึ้น โดยกรณีขึ้นทะลุ 1385 จุด จะเป็นสัญญาณบวกในระยะสั้น เพื่อรอทดสอบ 1400 จุด เป็นลำดับถัดไป ส่วนกรณีต่ำกว่า 1368 จุด จะเปิดด้าน downside และมีแนวรับถัดไปที่ 1360 จุด

ประเด็นสำคัญ

• สหรัฐรายงานตัวเลขการจ้างงานนอกภาคเกษตร มี.ค. เพิ่มขึ้น 3.03 แสน ตำแหน่ง สูงกว่าคาด ส่วนอัตราว่างงานปรับตัวลงสู่ 3.8% ต่ำกว่าคาด ทำให้ นลท. กังวล Fed อาจเลื่อนปรับลด ดบ. ลงในปีนี้

• สหรัฐเตรียมให้เงินอุดหนุนเงิน TSMC สูงสุด 6.6 พันล้านเหรียญ และเงินกู้เพิ่มเติมอีก 5 พันล้านเหรียญ เพื่อผลิตเทคโนโลยีเซมิคอนดักเตอร์ล้ำสมัยที่สุดในสหรัฐ

• จอห์น ลี ผบห. ฮ่องกงประกาศว่าทางการกำลังพิจารณาออกมาตรการเพิ่มเติมเพื่อกระตุ้นตลาดหลักทรัพย์ ซึ่งได้รับผลจาก ศก. จีนชะลอตัวและความตึงเครียดด้านภูมิรัฐศาสตร์

• จีนระบุปริมาณการผลิตสมาร์ตโฟน ม.ค.-ก.พ. อยู่ที่ 172 ล้านเครื่อง เพิ่มขึ้น 31.3%YoY หลังกลุ่มผู้ผลิตสมาร์ตโฟนใน ปท. เปิดตัวสมาร์ตโฟนรุ่นใหม่ต่อเนื่อง สะท้อนความพยายามแสวงหานวัตกรรมใหม่

• พาณิชย์รายงานเงินเฟ้อ มี.ค. 67 ติดลบ 0.47%YoY ลดลงเป็นเดือนที่ 6 คาด เม.ย. เงินเฟ้อมีแนวโน้มทั้งบวกและลบที่ 0.1% ส่วน พ.ค.-มิ.ย. คาดพลิกกลับมาเป็นบวก พร้อมปรับเป้าทั้งปีอยู่ที่ 0-1%

• รัฐบาลประกาศจัดงานสงกรานต์ 21 วัน คาดรายได้ท่องเที่ยวราว 1 แสนลบ. จำนวนเที่ยวบินราว 1.63 หมื่นเที่ยวบิน ขยายตัว 20%

• วันนี้จับตา ก. คลังเสนอ ครม. พิจารณามาตรการกระตุ้น ศก. ผ่านภาคอสังหาริมทรัพย์ โดยให้ปรับปรุงมาตรการลดค่าธรรมเนียมจดทะเบียนสิทธิและนิติกรรมสำหรับที่อยู่อาศัยปี 67 ในราคาไม่เกิน 7 ลบ. จากเดิมราคาไม่เกิน 3 ลบ.

กลยุทธ์การลงทุน

ช่วงสั้นมองตลาดหุ้นไทยยังมีโอกาสฟื้นตัว จากความคาดหวังเชิงบวกต่อการฟื้นตัวของเศรษฐกิจและภาคการผลิตของจีนและสหรัฐ ขณะที่ในประเทศติดตามผลการประชุมนโยบายการเงินของ กนง. และการประชุมบอร์ดดิจิทัลวอลเล็ตชุดใหญ่ในวันที่ 10 เม.ย. ซึ่งหากมีมติปรับลดดอกเบี้ยนโยบาย และ/หรือ ได้ข้อสรุปแจกเงินดิจิทัลที่ชัดเจนขึ้น คาดจะเป็นปัจจัยกระตุ้นบรรยากาศลงทุนในตลาดหุ้นไทยได้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อคเป้าลงทุน

ช่วงสั้นมองตลาดหุ้นไทยมีโอกาสฟื้นตัวแต่ Upside จำกัด เนื่องจากรอผลประชุมนโยบายการเงินของ กนง. และการประชุมบอร์ดดิจิทัลวอลเล็ตชุดใหญ่ในวันที่ 10 เม.ย. นี้ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นเก็งกำไรหลังราคาน้ำมันดิบ Brent ปรับขึ้นทะลุ US$85/bbl หลังกังวลอุปทานตึงตัวจากสถานการณ์ตึงเครียดในตะวันออกกลาง ขณะที่หวังเศรษฐกิจที่แข็งแกร่งของสหรัฐและจีนจะหนุนอุปสงค์ โดยผู้รับความเสี่ยงได้สูง แนะนำ Trading PTTEP (ราคาน้ำมันระยะยาวเพิ่มทุก US$1 /bbl บวกต่อราคาเป้าหมาย 5 บาทต่อหุ้น) และ TOP (ค่าการกลั่นและกำไรสต๊อก) ขณะที่มองลบต่อกลุ่มค้าปลีกน้ำมัน (ค่าการตลาดแคบ) และกลุ่มสายการบิน (ต้นทุนเพิ่ม) อย่างไรก็ดี หากราคาน้ำมันปรับขึ้นเกิน US$95/bbl แนะนำให้ “ทยอยขายทำกำไร”

2) หุ้นที่ได้อานิสงส์บวกจากธุรกิจท่องเที่ยวไทยที่จะดีขึ้นตามผลฤดูกาล เนื่องจากกำลังเข้าสู่ช่วงเทศกาลสงกรานต์ไทย ซึ่งปีนี้รัฐบาลประกาศจัด 21 วัน เริ่ม 1-21 เม.ย.นี้ (จากข้อมูลในอดีต 13 ปีทีผ่านมาหุ้นกลุ่มท่องเที่ยวมักจะให้ผลตอบแทนที่ดีในเดือน เม.ย. เฉลี่ยราว 2.5%MoM) เลือก AOT ERW MINT CPALL

3) หุ้นที่ได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก GFPT KCE SCGP IVL

4) หุ้นเก็งกำไรจากภาวะดอกเบี้ยที่มีแนวโน้มจะอยู่ในช่วงขาลง เลือก กลุ่มไฟแนนซ์ (TIDLOR) กลุ่มสาธารณูปโภค (GULF)

DAILY TOP PICKS

CPALL มองราคาหุ้นจะปรับตัว outperform จากแรงหนุนกำไร 1Q67 คาดจะเติบโต YoY ดีที่สุดในกลุ่มพาณิชย์ และ SSS ของธุรกิจ CVS มีแนวโน้มเติบโตแข็งแกร่งใน 2Q67 จากนักท่องเที่ยวที่เพิ่มขึ้นและอากาศร้อน อีกทั้งยังมี upside จากมาตรการ digital wallet และการปรับลดดอกเบี้ยนโยบาย

AP เป็นหุ้นเด่นกลุ่มอสังหาฯ โดยปี 2567 คาดกำไรสุทธิจะทำจุดสูงสุดใหม่อีกครั้งที่ 6.3 พันลบ. เติบโต 4.8%YoY แรงสนับสนุนจะมาจากการเติบโตและ backlog ที่แข็งแกร่ง อีกทั้งยังมองเป็นหุ้นที่มีสถานะทางการเงินที่มั่นคงและเป็นหุ้นปันผลคุณภาพดี โดยคาดให้ Div. Yield เฉลี่ยสูงราวปีละ 6.9%

ข่าวเด่น