สหรัฐ

เศรษฐกิจสหรัฐชะลอมากกว่าคาดภายใต้เงินเฟ้อที่เร่งตัวขึ้นในไตรมาส 1 เพิ่มความเสี่ยง stagflation ตัวเลข GDP ไตรมาส 1 ขยายตัว 1.6% QoQ annualized ต่ำกว่าคาดที่ 2.5% ส่วนหนึ่งจากการใช้จ่ายของผู้บริโภคที่ชะลอตัว ขณะที่ ดัชนีราคา PCE ทั่วไปเร่งตัวขึ้นจาก 1.8% YoY ในไตรมาสก่อนหน้าสู่ระดับ 3.4% เช่นเดียวกับดัชนีราคา PCE พื้นฐานที่เพิ่มขึ้นสู่ระดับ 3.7% (ในเดือนมีนาคม ดัชนีราคา PCE ทั่วไปและพื้นฐานใกล้เคียงกับปีก่อนที่ 2.7% และ 2.8% YoY ตามลำดับ) นอกจากนี้ ดัชนี PMI รวมภาคการผลิตและบริการชะลอลงสู่ระดับต่ำสุดในรอบ 4 เดือนที่ 50.9 ในเดือนเมษายน

การเติบโตทางเศรษฐกิจที่อ่อนแอลงพร้อมกับแรงกดดันเงินเฟ้อที่เร่งตัวขึ้นในไตรมาส 1 เพิ่มความเสี่ยงที่สหรัฐจะเข้าสู่ภาวะ stagflation โดยเศรษฐกิจสหรัฐเริ่มส่งสัญญาณชะลอตัวชัดเจนมากขึ้นในช่วงที่ผ่านมาจากการปรับตัวลงของดัชนี PMI รวมภาคการผลิตและบริการ สู่ระดับต่ำสุดในรอบ 4 เดือน รวมถึงค่าจ้างที่ชะลอลง แต่ภาพดังกล่าวยังคงไม่สามารถช่วยเพิ่มโอกาสที่เฟดจะปรับลดอัตราดอกเบี้ยลงได้ในช่วงกลางปี หลังตัวเลขเงินเฟ้อยังห่างจากเป้าหมายของเฟดที่ 2% อย่างไรก็ตาม วิจัยกรุงศรีประเมินว่าจากกิจกรรมภาคบริการที่เริ่มส่งสัญญาณชะลอตัวลง ประกอบกับอัตราดอกเบี้ยที่แท้จริง ณ ปัจจุบันที่อยู่ในระดับสูง (มากกว่า 2%) จะยังคงเป็นสาเหตุที่ทำให้เฟดเริ่มปรับลดอัตราดอกเบี้ยในช่วงครึ่งหลังของปีนี้ แต่ยังต้องให้ความระมัดระวังต่อสถานการณ์ความไม่สงบในตะวันออกกลางที่อาจสร้างความผันผวนต่อทิศทางราคาพลังงานและเงินเฟ้อในระยะต่อไป

ยูโรโซน

เศรษฐกิจยูโรโซนทยอยฟื้นตัว คาด ECB เริ่มลดดอกเบี้ยในเดือนมิถุนายน ดัชนี PMI รวมภาคการผลิตและบริการในเดือนเมษายน เพิ่มขึ้นสู่ระดับ 51.4 จากแรงหนุนของกิจกรรมภาคบริการที่ขยายตัวแม้กิจกรรมในภาคการผลิตยังเผชิญภาวะหดตัว โดยดัชนี PMI ภาคบริการขั้นต้นเพิ่มขึ้นสู่ระดับ 52.9 จากเดือนก่อนที่ 51.5 นอกจากนี้ ปริมาณเงิน M3 ขยายตัวดีขึ้น 0.9% YoY ในเดือนมีนาคม สอดคล้องกับรายงานยอดสินเชื่อภาคธุรกิจที่ไม่ใช่สถาบันการเงินที่ทยอยฟื้นตัวอย่างช้าๆ (+0.4% YoY จากเดือนก่อนที่ +0.3%) แต่สินเชื่อภาคเอกชนยังคงชะลอตัวต่อเนื่อง (+0.2% YoY จากเดือนก่อนที่ +0.3%)

แม้ว่าเศรษฐกิจยูโรโซนอาจต้องเผชิญกับภาวะซบเซา (stagnation) ตลอดช่วงครึ่งแรกของปีนี้ แต่คาดว่าโมเมนตัมจะทยอยปรับดีขึ้นก่อนที่จะกลับเข้าสู่เฟสของการฟื้นตัวในช่วงครึ่งปีหลังสะท้อนจาก (i) ดัชนี PMI รวมภาคการผลิตและบริการขยายตัวติดต่อกันเป็นเดือนที่ 2 (ii) ความเชื่อมั่นทางเศรษฐกิจ (ZEW) ทำระดับสูงสุดนับตั้งแต่เดือนกุมภาพันธ์ 2565 และ (iii) อัตราเงินเฟ้อที่ชะลอตัวเข้าใกล้ระดับเป้าหมายที่ 2% อย่างไรก็ตาม ยังต้องให้ความระมัดระวังเกี่ยวกับสถานการณ์ความไม่สงบในตะวันออกกลางที่อาจส่งผลให้ราคาพลังงานมีความผันผวนสูงและกระทบต่อการฟื้นตัวทางเศรษฐกิจรวมถึงทิศทางนโยบายการเงินได้ ทั้งนี้ วิจัยกรุงศรียังคงมุมมองว่า ECB จะเริ่มปรับลดอัตราดอกเบี้ยครั้งแรกในการประชุมเดือนมิถุนายน

จีน

GDP จีนขยายมาตรการทางการคลังเพื่อกระตุ้นเศรษฐกิจมากขึ้น ขณะที่การดำเนินมาตรการทางการเงินเป็นไปอย่างระมัดระวัง ส่วนความขัดแย้งทางการค้ายังคงกดดันเศรษฐกิจจีน จีนออกมาตรการอุดหนุนการซื้อเครื่องใช้ไฟฟ้าและเครื่องจักรรุ่นใหม่โดยนำรุ่นเก่าไปแลก (Trade-in program) เพื่อกระตุ้นการบริโภคภายในประเทศและการลงทุน โดยตั้งเป้าให้การใช้จ่ายสำหรับการปรับเปลี่ยนเครื่องจักรใหม่เพิ่มขึ้น 25% ภายในปี 2570 ขณะเดียวกันทางการดำเนินมาตรการทางการเงินอย่างระมัดระวัง โดยล่าสุดยังประกาศคงอัตรา ดอกเบี้ยอ้างอิง Loan Prime Rate หรือ LPR ระยะ 1 ปีไว้ที่ 3.45% ติดต่อกันเป็นเดือนที่แปด และคงอัตรา LPR ระยะ 5 ปีไว้ที่ 3.95% หลังการปรับลดในเดือนกุมภาพันธ์จากอัตราเดิมที่ 4.2%

ส่วนความขัดแย้งทางการค้าระหว่างจีน สหรัฐ และสหภาพยุโรปยังดำเนินต่อเนื่อง โดยสหรัฐมีแผนที่จะปรับขึ้นภาษีศุลกากรสำหรับเหล็กและอะลูมิเนียมจากจีนถึง 3 เท่าจาก 7.5% เป็น 22.5% ด้านสหภาพยุโรปจะตรวจสอบการอุดหนุนเครื่องมือทางการแพทย์ของจีนเพิ่มเติมจากกลุ่มสินค้าเดิม ได้แก่ พลังงานลม แผงโซลาร์ และยานยนต์ไฟฟ้า ซึ่งอาจนำไปสู่การขึ้นภาษีขาเข้าในอัตราที่สูงเพื่อลงโทษ (Punitive Tariff) อย่างไรก็ตาม ล่าสุด จีนกลับส่งสัญญาณผ่อนคลายกฎระเบียบการนำเข้าสินค้าเกษตรจากเยอรมนีเพิ่มเติมจากที่ได้อนุมัติสเปน เบลเยียม และออสเตรียไปเมื่อต้นปีนี้

มาตรการอุดหนุน Trade-in program มีแนวโน้มช่วยลดภาวะอุปทานส่วนเกิน (Oversupply) และกระตุ้นการบริโภคภาคเอกชน รวมถึงการขยายตัวของภาคการผลิตและการลงทุน โดยคาดว่าจะทำให้ยอดค้าปลีกและการลงทุนในปีนี้เพิ่มขึ้น 0.5% และ 0.4% ตามลำดับ ขณะที่การดำเนินมาตรการทางการเงินของจีนยังทำได้จำกัด ส่วนหนึ่งมาจากความกังวลต่อการอ่อนค่าของเงินหยวนและเงินทุนไหลออก ท่ามกลางแนวโน้มการชะลอปรับลดอัตราดอกเบี้ยของสหรัฐฯ ดังนั้น ในช่วงต้นถึงกลางไตรมาสที่ 2 ทางการจึงน่าจะยังคงอัตราดอกเบี้ยนโยบายไว้ ส่วนท่าทีของจีนในด้านความขัดแย้งทางการค้าสะท้อนถึงความพยายามในการผ่อนคลายความตึงเครียดกับสหภาพยุโรปซึ่งเป็นหนึ่งในคู่ค้ารายใหญ่ของจีน ท่ามกลางแรงกดดันจากสหรัฐฯ ขณะที่ผลกระทบเชิงลบต่อจีนหากสหภาพยุโรปขึ้นภาษีขาเข้าเพื่อลงโทษอาจไม่มากนัก เนื่องจากราคาสินค้าส่งออกของจีนบางกลุ่มอยู่ในระดับที่ต่ำเมื่อเทียบกับราคาของประเทศคู่แข่งและตลาดโลก

เศรษฐกิจไทย

คาดธปท.จับตา GDP ไตรมาสแรกก่อนตัดสินใจทิศทางอัตราดอกเบี้ยนโยบายในปีนี้ ขณะที่การลงทุนจากต่างประเทศมีสัญญาณฟื้นตัวแต่ยังเปราะบาง

ความธปท.ชี้อัตราดอกเบี้ยนโยบายยังมีความเหมาะสมกับสภาพเศรษฐกิจ แต่พร้อมทบทวนหากภาวะเศรษฐกิจไม่เป็นไปตามคาด ธนาคารแห่งประเทศไทยระบุการดำเนินนโยบายการเงินด้วยการตรึงอัตราดอกเบี้ยที่ระดับ (2.50%) มีความเหมาะสมกับกับภาพรวมของเศรษฐกิจและจะช่วยเสริมสร้างเสถียรภาพของเศรษฐกิจการเงินระยะยาว อีกทั้งเป็น robust policy ที่สามารถรองรับความเสี่ยงต่างๆ ในระยะข้างหน้า นอกจากนี้ ธปท.ยังมีมุมมองว่าอัตราดอกเบี้ยที่อยู่ในระดับต่ำต่อเนื่องจะมีส่วนเพิ่มการสะสมความเปราะบางของเศรษฐกิจ ทั้งนี้ การปรับลดอัตราดอกเบี้ยสามารถช่วยลดภาระหนี้ในระยะสั้นได้ แต่จะทำให้ระดับหนี้ปรับเพิ่มสูงขึ้นในระยะยาว

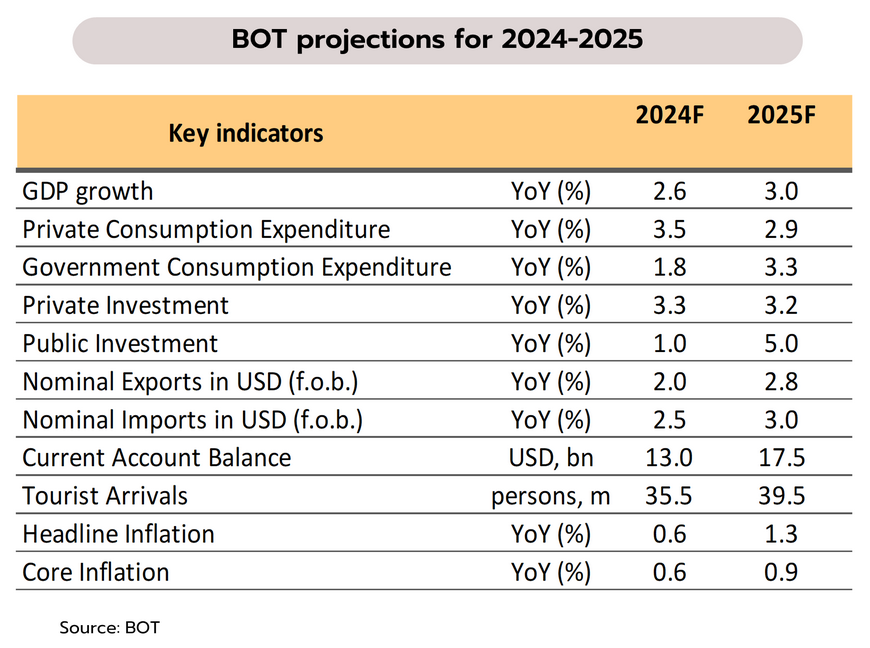

ล่าสุดธนาคารพาณิชย์ทยอยปรับลดอัตราดอกเบี้ยสำหรับลูกค้ารายย่อย (MRR) สำหรับกลุ่มเปราะบางทั้งลูกค้าบุคคล และ SME เป็นเวลา 6 เดือน ความเคลื่อนไหวดังกล่าวสอดคล้องกับธปท.ที่พยายามผลักดันและให้เน้นช่วยเหลือแก่กลุ่มเปราะบางผ่าน targeted policy อย่างไรก็ตาม วิจัยกรุงศรีประเมินว่าแม้ธปท.ส่งสัญญาณคงดอกเบี้ยก็ตาม แต่ยังไม่ปิดโอกาสที่จะปรับลดอัตราดอกเบี้ยนโยบายลงในระยะข้างหน้า โดยระบุว่า”พร้อมที่จะทบทวนนโยบายการเงิน หากมีข้อมูลใหม่เข้ามาเพิ่มเติม และส่งผลต่อการเปลี่ยนแปลงของประมาณการเศรษฐกิจปี 2567” ซึ่งธปท.คาดการณ์ GDP ไตรมาสแรกขยายตัวที่ 1% เมื่อเทียบกับไตรมาสก่อน (QoQ sa) ทั้งนี้ ข้อมูลสำคัญ อาทิ อัตราการขยายตัวของเศรษฐกิจไตรมาสแรกที่มีความเสี่ยงที่จะเติบโตต่ำ (สภาพัฒน์ฯจะประกาศตัวเลข GDP ไตรมาสแรกวันที่ 20 พฤษภาคม) และอัตราเงินเฟ้อพื้นฐานที่อาจปรับลดลงต่อเนื่อง (ล่าสุดเดือนมีนาคมลดลง 0.1% MoM) สะท้อนความอ่อนแอของอุปสงค์ในประเทศ ข้อมูลเหล่านี้จะมีผลต่อการตัดสินใจของคณะกรรมการนโยบายการเงินที่จะมีการประชุมครั้งถัดไปในวันที่ 12 มิถุนายนนี้

เงินลงทุนจากต่างประเทศไตรมาสแรกเติบโต 9% โดยเป็นการขยายตัวจากการลงทุนจากญี่ปุ่นเป็นสำคัญ ล่าสุดกระทรวงพาณิชย์รายงานว่าภายใต้พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว พ.ศ.2542 มีการอนุญาตให้คนต่างชาติประกอบธุรกิจในช่วงไตรมาสแรกของปี 2567 จำนวน 178 ราย (+2%YoY) เงินลงทุนรวม 35,902 ล้านบาท (+9%) โดยประเทศที่เข้ามาลงทุนที่สำคัญ ได้แก่ ญี่ปุ่น (40 ราย เงินลงทุน 19,006 ล้านบาท) สิงคโปร์ (32 ราย, 3,294 ล้านบาท) สหรัฐ (29 ราย, 1,048 ล้านบาท) จีน (20 ราย, 2,886 ล้านบาท) และฮ่องกง (11 ราย, 1,017 ล้านบาท)

การลงทุนจากต่างประเทศมีแนวโน้มทยอยปรับดีขึ้นต่อเนื่อง โดยหากพิจารณาในเดือนมีนาคม พบว่ามีมูลค่าเงินลงทุนรวมอยู่ที่ 18,632 ล้านบาท เพิ่มขึ้นจาก 10,099 ล้านบาท และ 7,171 ล้านบาท ในเดือนกุมภาพันธ์และมกราคม ตามลำดับ แต่หากพิจารณาเป็นรายประเทศ พบว่าญี่ปุ่นยังเป็นประเทศที่มีมูลค่าการลงทุนในไทยสูงสุดเป็นอันดับหนึ่งในไตรมาสแรกของปีนี้ และเพิ่มขึ้นเกือบ 50% เมื่อเทียบกับช่วงเดียวกันปีก่อน โดยลงทุนในธุรกิจ อาทิ ธุรกิจโฆษณา ธุรกิจบริการจัดหาและติดตั้งอุปกรณ์สำหรับโรงงานผลิตอะเซทีลีนแบล็ก ธุรกิจบริการรับจ้างผลิตไฟฟ้าจากพลังงานแสงอาทิตย์ ธุรกิจบริการรับจ้างผลิตสินค้า (ชิ้นส่วนอุปกรณ์ใยแก้วนำแสง/ชิ้นส่วนรถยนต์/ชิ้นส่วนโลหะ) ขณะที่มูลค่าการลงทุนจากสิงคโปร์ สหรัฐ และจีน ลดลงจากช่วงเดียวปีก่อนที่ -27%, -38% และ -74% ตามลำดับ จึงอาจสะท้อนการลงทุนจากต่างประเทศที่ยังมีความเปราะบางอยู่แม้จะสัญญาณเชิงบวกอยู่บ้างก็ตาม

ข่าวเด่น