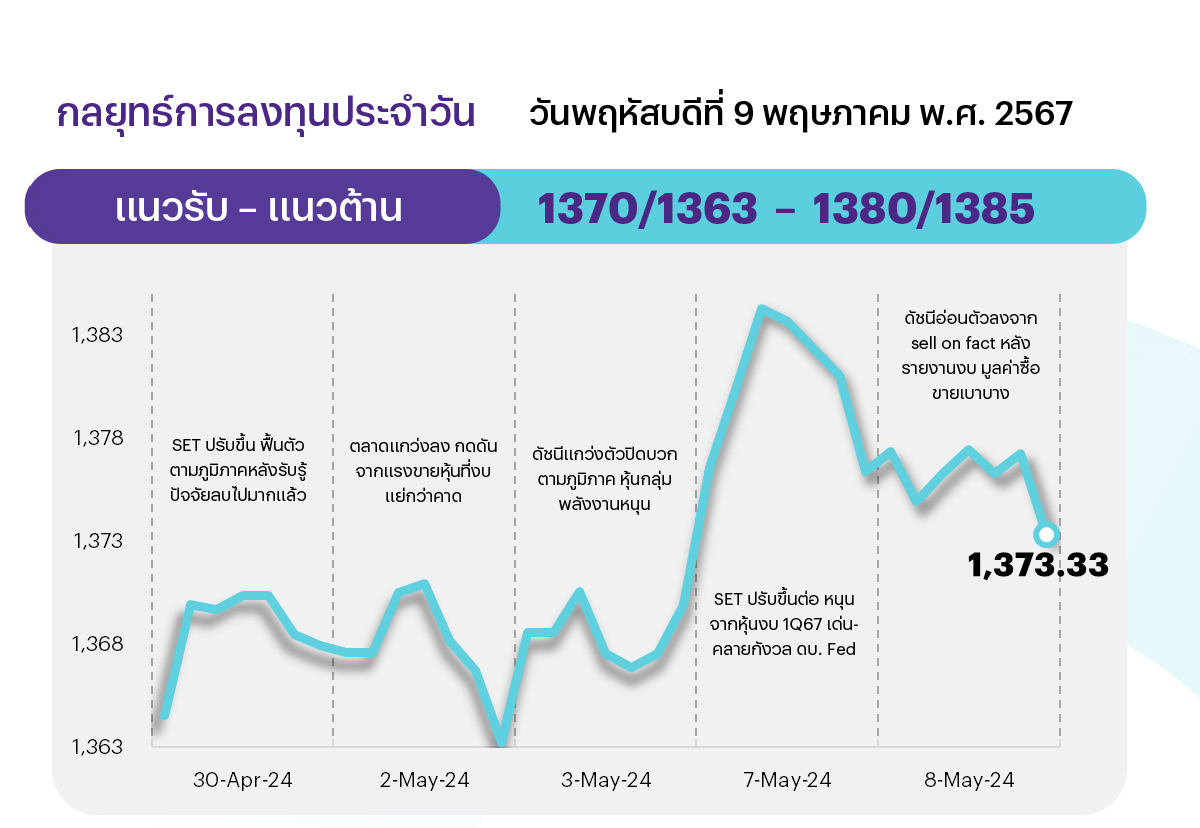

SET เริ่มแสดงสัญญาณชะลอตัวทางเทคนิค โดยวันนี้มีจุดติดตามบริเวณ 1370 จุด หากต่ำกว่า จะเริ่มเป็นสัญญาณลบ และเห็นการเคลื่อนไหวลงมาในแดนลบมากขึ้น โดยมีแนวรับถัดไปที่ 1363 จุด ส่วนกรณียืน 1370 จุดได้ จะเป็นการเคลื่อนไหวในกรอบระหว่าง 1370-1380 จุด

ประเด็นสำคัญ

• นางซูซาน คอลลินส์ ปธ. Fed สาขาบอสตันระบุนโยบายการเงินของ Fed ในปัจจุบันมีแนวโน้มที่จะช่วยให้ ศก. ชะลอตัวลงจนทำให้เงินเฟ้อกลับสู่เป้าหมายของ Fed ที่ระดับ 2%

• EIA รายงานสต็อกน้ำมันดิบสหรัฐสัปดาห์ที่แล้ว ลดลง 1.4 ล้านบาร์เรล ลดลงมากกว่าตลาดคาดว่าจะลดลงเพียง 1.1 ล้านบาร์เรล หลังจากโรงกลั่นในสหรัฐเพิ่มการผลิตอย่างช้าๆ ก่อนที่จะถึงฤดูการขับขี่ยานยนต์ในช่วงฤดูร้อน

• กกร. ปรับลดประมาณการ GDP ไทยปีนี้ลงเหลือเติบโต 2.2-2.7% จากเดิมคาด 2.8-3.3% คาดการส่งออกเติบโตเพียง 0.5-1.5% ลดลงจากเดิม 2-3% ตามทิศทางการค้าโลกที่ได้รับผลกระทบจากความขัดแย้งด้านภูมิรัฐศาสตร์ นอกจากนี้ยังเตรียมส่งหนังสือถึง ก. แรงงานคัดค้านปรับขึ้นค่าแรงขั้นต่ำ 400 บ. ทั่ว ปท. กังวลธุรกิจเลิกจ้างปิดกิจการ โดยระบุปีนี้ปรับขึ้นค่าแรงขั้นต่ำประจำปีไปแล้ว 2 ครั้ง ไม่ควรปรับเป็นครั้งที่ 3 ด้านปลัดแรงงานนัดประชุมบอร์ดค่าจ้างพิจารณาข้อเสนอเอกชน 13 พ.ค.นี้

• เครดิตบูโรระบุพอร์ตสินเชื่อบัตรเครดิต 1Q67 พบเป็นหนี้เสียแล้ว 1 ล้านใบ และมีหนี้ค้างชำระอีกเกือบ 2 แสนใบ เพิ่มขึ้น 32% หลังตั้งแต่วันที่ 1 ม.ค. 67 ปรับการจ่ายขั้นต่ำบัตรเครดิตเพิ่มจาก 5% มาอยู่ที่ 8% ส่งผลให้ลูกหนี้มีภาระดอกเบี้ยเพิ่มขึ้น

• FETCO ระบุดัชนีความเชื่อมั่น นลท. อยู่ในเกณฑ์ทรงตัวต่อเนื่องเป็นเดือนที่ 3 คาดหวังปัจจัยหนุนจากมาตรการกระตุ้น ศก. และ ศก. ไทยพื้นตัว ขณะที่ปรับลดเป้า SET สิ้นปีนี้เหลือ 1,537 จุด นอกจากนี้เตรียมเสนอ ก. คลังนำ LTF กลับมาใช้แทน SSF และปรับเงื่อนไข ThaiESG

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET จะเคลื่อนไหวในกรอบ หลังขาดปัจจัยชี้นำที่ชัดเจน โดยปัจจัยในประเทศยังอยู่ระหว่างรอดูผลประกอบการ 1Q67 ของกลุ่ม Real Sector ที่กำลังทยอยประกาศภายในกลาง พ.ค. นี้ ขณะที่การประชุมของเฟดที่มีมติคงดอกเบี้ยนโยบายและส่งสัญญาณว่าเฟดจะไม่ปรับขึ้นอัตราดอกเบี้ยในการประชุมครั้งต่อไปซึ่งจะมีขึ้นในวันที่ 11-12 มิ.ย. เป็นไปตามตลาดคาด ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยยังขาดปัจจัยชี้นำที่ชัดเจน โดยปัจจัยหลักยังอยู่ระหว่างรอดูผลประกอบการ 1Q67 ของกลุ่ม Real Sector ที่กำลังทยอยประกาศภายในกลาง พ.ค. นี้ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีมหลัก ดังนี้

1) หุ้นธีม Earning Play สำหรับเก็งกำไรผลประกอบการ 1Q67 ซึ่งคาดจะเติบโตดี YoY และจะประกาศในช่วงสองสัปดาห์หน้า อีกทั้งมองราคาหุ้นยังไม่ได้ปรับตัวขึ้นไม่มาก เลือก AOT ERW MINT KCE OSP ขณะที่แนะนำระมัดระวังการลงทุนในหุ้นกลุ่มโรงไฟฟ้า ซึ่งมีความเสี่ยงค่าเงินบาทอ่อนจะกดดันผลประกอบการ 1Q67

2) หุ้นธีม Defensive Stock สำหรับนักลงทุนที่รับความเสี่ยงได้ต่ำ ซึ่งผลประกอบการไม่ผันผวนตามเศรษฐกิจ เลือก หุ้นการแพทย์ (BDMS) หุ้นขนส่งทางบก (BEM) หุ้นค้าปลีก (CPALL CPAXT) หุ้นสื่อสาร (ADVANC) หุ้นอสังหาปันผลดี (AP)

3) สำหรับนักลงทุนที่รับความเสี่ยงได้สูงและต้องการเก็งกำไรในหุ้น Mid- Small Cap. ซึ่งคาดมีโมเมนตัมกำไร 1Q-2Q67 เติบโตดีทั้ง YoY และ QoQ เลือก THRE TIDLOR

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง และรายงานสต๊อกน้ำมันที่เพิ่มมากกว่าคาดในสัปดาห์ที่ผ่านมา ซึ่งยังเป็นทิศทางตามฤดูกาล ในกรณีฐานที่เป็นสงครามเงา ราคาน้ำมันดิบ Bent จะอยู่ในระดับที่ 90 ดอลลาร์ต่อบาร์เรล ดังนั้นการมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) จากกรณีความไม่สงบในตะวันออกกลาง สำหรับนักลงทุนที่รับความเสี่ยงได้สูง เลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

BBL มองมีหลายปัจจัยกระตุ้น อาทิ credit cost มีแนวโน้มลดลงในช่วงที่เหลือของปีนี้ การเติบโตของสินเชื่อโดดเด่นจากความต้องการสินเชื่อธุรกิจขนาดใหญ่เพิ่มขึ้น และมี upside risk ต่อ NIM จากโอกาสที่จะไม่มีการปรับลด ดบ. นโยบายในปีนี้ อีกทั้ง valuation ยังถูกและความเสี่ยงด้านคุณภาพสินทรัพย์ต่ำ

SCGP มองเป็นหุ้นที่ได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และในช่วงที่เหลือของปี 2567 คาดผลประกอบการจะปรับตัวดีขึ้น ด้วยแรงหนุนจากราคาและความต้องการกระดาษบรรจุภัณฑ์ที่สูงขึ้น (โดยเฉพาะในอินโดนีเซีย) ซึ่งน่าจะช่วยหนุนให้ราคาหุ้นมีโมเมนตัมเป็นบวกมากขึ้น

ข่าวเด่น