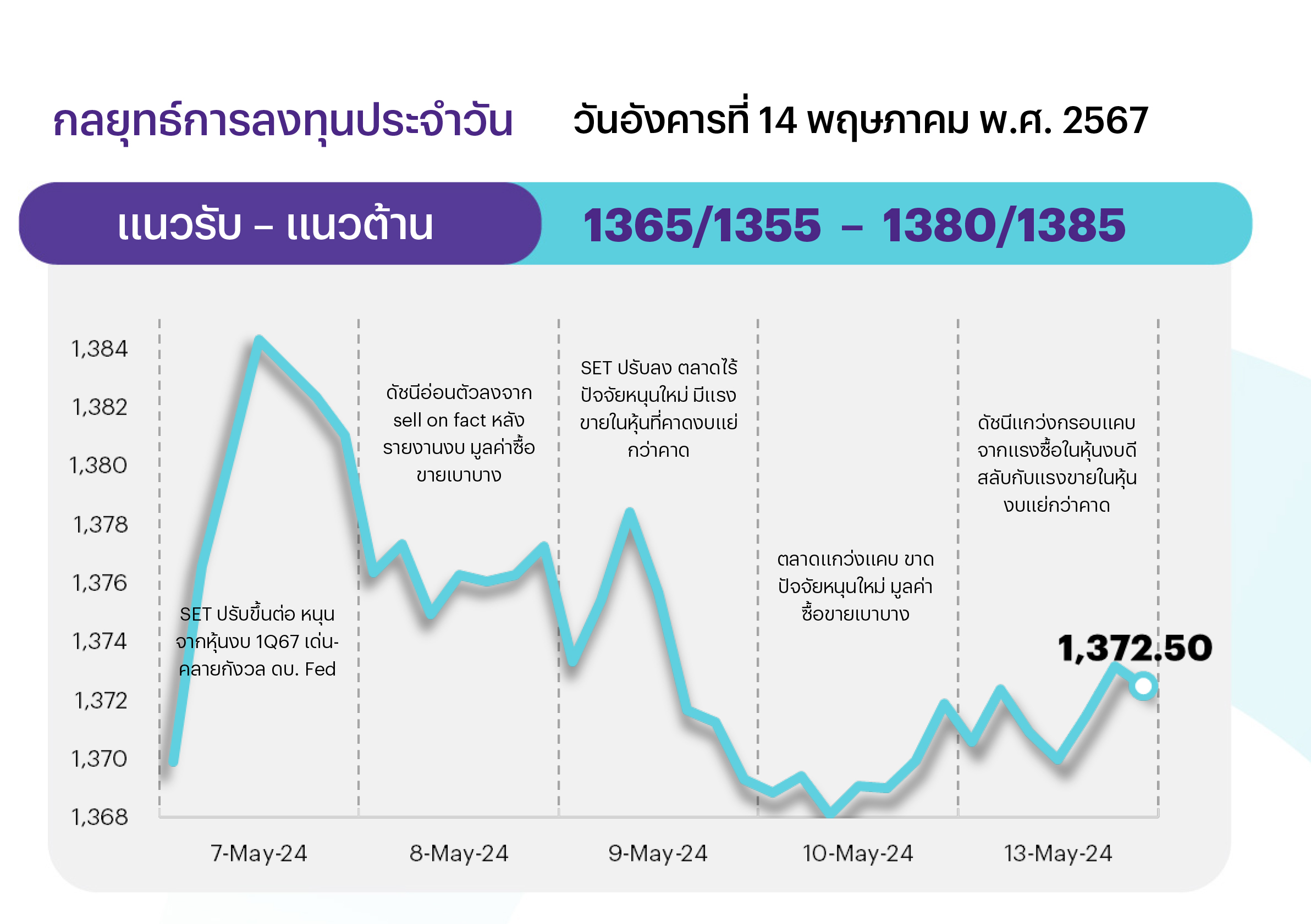

ตลาดยังขาดปัจจัยใหม่ๆ ที่มีอิทธิพลต่อการเคลื่อนไหวของดัชนี และนักลงทุนรอติดตามประเด็นสำคัญในวันพุธนี้ สำหรับตัวเลข GDP ไทย ในไตรมาส 1 และตัวเลขเงินเฟ้อสหรัฐในเดือน เม.ย. ทำให้คาดดัชนียังเคลื่อนไหวอยู่ภายในกรอบ โดยกรอบบนมีแนวต้านที่ 1380-1385 จุด ส่วนกรอบล่างมีแนวรับอยู่ที่ 1365 จุด

ประเด็นสำคัญ

• ปธน. โจ ไบเดน เตรียมประกาศมาตรการภาษีสินค้านำเข้าจากจีนสัปดาห์หน้า ซึ่งส่วนใหญ่คงอัตราภาษี เว้นแต่สินค้าที่เกี่ยวกับรถยนต์ไฟฟ้า เซมิคอนดักเตอร์ อุปกรณ์พลังงานแสงอาทิตย์ ที่จะปรับขึ้นภาษีสูงกว่าเดิมถึง 4 เท่า ซึ่งอาจทำให้จีนออกมาตรการตอบโต้

• Fed สาขานิวยอร์กรายงานผลสำรวจตัวเลขคาดการณ์เงินเฟ้อ เม.ย.ของผู้บริโภคสหรัฐในระยะเวลา 1 ปีข้างหน้าอยู่ที่ 3.3% สูงสุดนับตั้งแต่ พ.ย. 2566 และเพิ่มขึ้นจาก 3.0% ที่คาดการณ์ใน มี.ค.

• ก. คลังของจีนเตรียมจำหน่ายพันธบัตรอายุไถ่ถอนยาวนานพิเศษวงเงิน 1 ล้านล้านหยวน เป็นการจำหน่ายพันธบัตรครั้งที่ 4 ในรอบ 26 ปี เพื่อพยุง ศก. ทำให้คาดว่ารัฐบาลจีนจะเพิ่มการใช้จ่ายด้านการคลัง

• ราคาหุ้น Apple ปรับขึ้น 1.8% หลังมีรายงานว่า Apple ใกล้บรรลุข้อตกลงกับ OpenAI ในการใช้ฟีเจอร์ ChatGPT ในผลิตภัณฑ์ iPhone

• สภาหอการค้าแห่งประเทศไทย ผู้แทนหอการค้าจังหวัด และตัวแทนสมาคมการค้า 94 แห่ง เข้ายื่นหนังสือคัดค้าน รมว.แรงงาน แสดงจุดยืนไม่เห็นด้วยกับการปรับค่าขึ้นจ้างขั้นต่ำ 400 บ. ต่อวันทั่ว ปท. พร้อมยื่นข้อเสนอก่อนประชุมไตรภาคีวันนี้

• เครดิตบูโร ระบุหนี้ครัวเรือนไทยปัจจุบันอยู่ที่ 91.3% ของ GDP มีความอันตรายต่อระบบ ศก. โดยข้อมูลหนี้สินครัวเรือน 1Q67 มีมากถึง 13.64 ล้านลบ. ไม่นับรวมหนี้สหกรณ์ออมทรัพย์และหนี้ กยศ. ซึ่งเป็น NPL 8% ของหนี้รวม โดยมากที่สุดเป็นหนี้เสียรถยนต์

• ประชุม ครม. วันนี้ คาด ก. คลัง จะนำเรื่องการแก้ไขกฎหมายจัดเก็บ VAT 7% สำหรับสินค้าที่สั่งซื้อออนไลน์นำเข้าจาก ตปท. ที่มีมูลค่าต่ำกว่า 1,500 บ. เพื่อพิจารณาอนุมัติ

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET จะเคลื่อนไหวในกรอบ โดยยังให้น้ำหนักกับการติดตามโค้งสุดท้ายของการประกาศผลประกอบการ 1Q67 ของกลุ่ม Real Sector ที่จะทยอยออกมาในสัปดาห์นี้เป็นสัปดาห์สุดท้าย ซึ่งคาดว่าจะยังเห็นภาพการฟื้นตัวของผลการดำเนินงานที่ช้า ขณะที่ตัวเลขเงินเฟ้อของสหรัฐและยูโรโซนที่จะประกาศออกมาคาดยังไม่เห็นสัญญาณการปรับลง ซึ่งอาจกดดันตลาดการเงินในช่วงสั้นได้ แต่อย่างไรก็ดี ภาพการผลิตของจีนคาดจะเริ่มเห็นการฟื้นตัวอย่างช้าๆ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยจะเคลื่อนไหวในกรอบ โดยให้น้ำหนักกับการติดตามโค้งสุดท้ายของการประกาศผลประกอบการ 1Q67 ของกลุ่ม Real Sector ในสัปดาห์นี้ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นธีม Earnings Play สำหรับเก็งกำไรผลประกอบการ 1Q67 ซึ่งคาดจะเติบโตดี YoY และจะประกาศในสัปดาห์นี้ อีกทั้งมองราคาหุ้นยังไม่ได้ปรับตัวขึ้นไม่มาก เลือก AOT BDMS BEM ERW MINT BCH OSP

2) สำหรับนักลงทุนที่รับความเสี่ยงได้สูงและต้องการเก็งกำไรในหุ้นคาดมีโมเมนตัมกำไร 2Q67 เติบโตดีทั้ง YoY และ QoQ เลือก BEM KCE HMPRO THRE TIDLOR

3) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง และรายงานสต๊อกน้ำมันที่เพิ่มมากกว่าคาดในสัปดาห์ที่ผ่านมา ซึ่งยังเป็นทิศทางตามฤดูกาล ในกรณีฐานที่เป็นสงครามเงา ราคาน้ำมันดิบ Bent จะอยู่ในระดับที่ 90 ดอลลาร์ต่อบาร์เรล ดังนั้นการมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) จากกรณีความไม่สงบในตะวันออกกลาง สำหรับนักลงทุนที่รับความเสี่ยงได้สูง เลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

CPF 1Q67 พลิกมีกำไรปกติ 532 ลบ. ดีกว่าคาด ส่วน 2Q67 คาดกำไรโต QoQ จากราคาสัตว์บกปรับตัวดีขึ้น 2Q67TD ในไทยและเวียดนาม ขณะที่ต้นทุนอาหารสัตว์ลดลง เราปรับเพิ่มประมาณการกำไรปกติปี 2567 จาก 1 พันลบ. สู่ 6 พันลบ. เพื่อสะท้อนอัตรากำไรขั้นต้นที่สูงขึ้น ค่าใช้จ่ายลดลง และส่วนแบ่งกำไรที่ขึ้น

AOT 2QFY67 (ม.ค.-มี.ค. 67) คาดกำไรปกติที่ 5.8 พันลบ. เพิ่มขึ้น 203%YoY และ 25%QoQ ขณะที่ปี FY2567 (ต.ค. 66 – ก.ย. 67) คาดกำไรจะกลับสู่แนวโน้มขาขึ้นอีกครั้ง คาดกำไรปกติจะเพิ่มขึ้นก้าวกระโดดสู่ 2.3 หมื่นลบ. อิงกับจำนวนผู้โดยสารระหว่างประเทศ 75.6 ล้านคน (90% ของระดับก่อนเกิดโควิด-19)

ข่าวเด่น