สหรัฐยูโรโซน

แม้เศรษฐกิจสหรัฐมีแนวโน้มชะลอตัวมากขึ้น สวนทางกับยุโรปที่ฟื้นตัว แต่ด้วยความแตกต่างเรื่องเงินเฟ้อ คาด ECB เริ่มเดินหน้าลดดอกเบี้ยก่อน FED ด้านยูโรโซน ยอดค้าปลีกเดือนมีนาคมกลับมาขยายตัวได้เป็นครั้งแรกนับตั้งแต่เดือนกันยายน 2565 ที่ 0.7% YoY ขณะที่ดัชนี PMI ภาคบริการขยายตัวมากที่สุดในรอบเกือบ 1 ปีที่ระดับ 53.3 ในเดือนเมษายน สวนทางกับสหรัฐที่ภาคบริการชะลอตัวลงมากที่สุดในรอบ 5 เดือน ในส่วนของจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกในสัปดาห์ที่แล้วเพิ่มขึ้นสู่ระดับ 2.31 แสนตำแหน่ง สูงสุดนับตั้งแต่เดือนพฤศจิกายน 2566 นอกจากนี้ ในเดือนพฤษภาคม ด้านความเชื่อมั่นผู้บริโภคในสหรัฐปรับตัวลงสู่ระดับต่ำสุดในรอบ 5 เดือน ที่ 67.4 โดยผู้บริโภคคาดการณ์ว่าเงินเฟ้อในช่วง 1 ปีข้างหน้าจะเพิ่มขึ้น 3.5% จากในเดือนเมษายนที่ 3.2%

เศรษฐกิจยูโรโซนมีแนวโน้มผ่านจุดแย่ที่สุดไปแล้วก่อนที่จะทยอยฟื้นตัวอย่างช้าๆ ในช่วงที่เหลือของปีนี้ สะท้อนจาก (i) ดัชนี PMI รวมภาคการผลิตและบริการที่กลับมาขยายตัวได้ต่อเนื่องเป็นเดือนที่ 2 จากการเติบโตของกิจกรรมภาคบริการ และ (ii) แรงกดดันเงินเฟ้อที่ปรับลดลงและเข้าใกล้กรอบเป้าหมายที่ 2.0% ซึ่งช่วยหนุนรายได้แท้จริง (real income) ตลอดจนการบริโภคทยอยฟื้นตัว สอดคล้องกับดัชนีความเชื่อมั่นทางธุรกิจที่ปรับเพิ่มขึ้นต่อเนื่องนับตั้งแต่เดือนตุลาคม 2566 ทั้งนี้แตกต่างกับเศรษฐกิจสหรัฐที่เคยเติบโตแกร่งแต่เริ่มเห็นสัญญาณชะลอตัวที่ชัดเจนมากขึ้น โดยเฉพาะในกิจกรรมภาคบริการรวมถึงตลาดแรงงาน จาก (i) ดัชนี PMI ภาคบริการที่ปรับลดลงต่อเนื่องนับตั้งแต่ต้นปี (ii) ตัวเลขการจ้างงานและค่าจ้างที่ชะลอลง และ (iii) อัตราเงินเฟ้อที่ลงช้าอาจนำไปสู่ภาวะดอกเบี้ยที่อยู่ในระดับสูงนานและสร้างแรงกดดันต่อเศรษฐกิจมากขึ้นในระยะข้างหน้า ทั้งนี้ จากภาพดังกล่าว วิจัยกรุงศรีประเมินว่าธนาคารกลางยุโรป (ECB) จะเริ่มพิจารณาปรับลดดอกเบี้ยครั้งแรกในการประชุมเดือนมิถุนายน ซึ่งจะเร็วกว่าธนาคารกลางสหรัฐ (FED) ที่คาดว่าจะปรับลดในเดือนกันยายน ด้วยอัตราเงินเฟ้อยูโรโซนที่ลดลงเร็วกว่าของสหรัฐ โดยล่าสุดอัตราเงินเฟ้อของยูโรโซนอยู่ที่ 2.4% YoY ส่วนของสหรัฐอยู่ที่ 3.5% ในเดือนมีนาคม

ญี่ปุ่น

เงินเยนอ่อนค่ามากสุดในรอบ 33 ปี เพิ่มแรงกดดันต่อ BOJ ในการแทรกแซงตลาดอัตราแลกเปลี่ยน ในเดือนมีนาคม ตัวเลขค่าจ้างแรงงานชะลอตัวมากสุดในรอบ 6 เดือนที่ 0.6% YoY ขณะที่ยอดการใช้จ่ายภาคครัวเรือนยังคงหดตัวต่อเนื่องเป็นเดือนที่ 13 ที่ -1.2% YoY ด้านค่าเงินเยนเมื่อเทียบกับดอลลาร์สหรัฐล่าสุด (วันที่ 10 พฤษภาคม) อยู่ที่ 155.78 (อ่อนค่า 9.45% YTD)

แม้ว่าเศรษฐกิจญี่ปุ่นคาดว่าจะยังโตต่ำในช่วงครึ่งปีแรก แต่ดัชนีชี้วัดหลายตัวบ่งชี้ถึงภาพการฟื้นตัวที่มีแนวโน้มชัดเจนมากขึ้นในไตรมาส 2 อาทิ (i) การบริโภคภายในประเทศที่กลับมาขยายตัวจากผลบวกของการปรับขึ้นค่าจ้างแรงงานที่มากสุดในรอบกว่า 3 ทศวรรษ รวมถึงภาคท่องเที่ยวที่ขยายตัวต่อเนื่อง (ii) ยอดการส่งออกที่ฟื้นตัวแข็งแกร่งในไตรมาส 1 และ (iii) แรงสนับสนุนต่อเนื่องจากนโยบายการเงินที่ผ่อนคลาย ขณะที่ผู้ว่าการธนาคารกลางญี่ปุ่น (BOJ) คาซูโอะ อุเอดะ ส่งสัญญาณปรับนโยบายการเงินหากค่าเงินเยนอ่อนกระทบเงินเฟ้อและเศรษฐกิจของญี่ปุ่น อย่างไรก็ตาม วิจัยกรุงศรีมองว่าถ้อยแถลงดังกล่าวยังไม่ใช่การส่งสัญญาณเตรียมปรับขึ้นอัตราดอกเบี้ยเชิงรุกของ BOJ ตราบใดที่ผลกระทบจากการอ่อนค่าของเงินเยนต่อเศรษฐกิจญี่ปุ่นยังไม่ชัดเจนมากพอ (อัตราเงินเฟ้อพื้นฐานในเดือนเมษายนลดลงต่ำกว่า 2.0% ถือเป็นระดับต่ำสุดนับตั้งแต่เดือนมีนาคม 2565)

จีน

การบริโภคภายในประเทศของจีนยังเปราะบาง ขณะที่ความขัดแย้งทางการค้าที่เพิ่มขึ้นอาจส่งผลลบต่อการส่งออกและภาคการผลิต การใช้จ่ายต่อหัวช่วงหยุดยาวเมื่อต้นเดือนพฤษภาคมลดลง 11.5% เมื่อเทียบกับปี 2562 หรือนเกิดโควิด-19 ส่วนหนึ่งเป็นผลจากการที่ผู้บริโภคเลือกเดินทางไปยังเมืองรองมากขึ้น ซึ่งมีค่าใช้จ่ายที่ถูกกว่า นอกจากนี้ การสำรวจของธนาคารกลางจีนในช่วงไตรมาสแรกยังพบว่า 61.8% ของผู้บริโภคต้องการฝากเงินเพิ่มขึ้น ขณะที่ความเชื่อมั่นของผู้บริโภคยังอยู่ในระดับที่ต่ำกว่าปี 2562 ถึง 28% ส่วนอัตราการว่างงานในกลุ่มผู้มีอายุ 16-24 ปีสูงถึง 15.3% ด้านการส่งออกในเดือนเมษายนขยายตัว 1.5% YoY ใกล้เคียงกับค่าเฉลี่ยในไตรมาสแรก อย่างไรก็ตาม การส่งออกของสามอุตสาหกรรมใหม่ (ยานยนต์ไฟฟ้า แบตเตอรี่ลิเธียมไอออนและแผงโซลาร์) กลับลดลงถึง 18.5% YoY ในไตรมาสแรก ส่วนหนึ่งเป็นผลจากปัจจัยด้านราคาที่ลดลง นอกจากนี้ สหภาพยุโรปยังส่งสัญญาณการออกมาตรการตอบโต้การอุดหนุนในยานยนต์ไฟฟ้าและเหล็ก ขณะที่สหรัฐมีแผนกำหนดภาษีศุลกากรเพิ่มเติม โดยเน้นกลุ่มสินค้าสามอุตสาหกรรมใหม่ของจีน

พฤติกรรมการจับจ่ายใช้สอยอย่างระมัดระวัง ระดับความเชื่อมั่นของผู้บริโภคที่ต่ำ และอัตราการว่างงานที่สูง สะท้อนแนวโน้มการบริโภคภายในประเทศที่อาจเปราะบางต่อเนื่องในไตรมาสที่ 2 แม้จะได้แรงหนุนบางส่วนจากมาตรการอุดหนุนการซื้อเครื่องใช้ไฟฟ้าใหม่โดยนำรุ่นเก่าไปแลก (Trade-in program) ขณะที่การปรับขึ้นภาษีศุลกากรจากความขัดแย้งทางการค้าระหว่างจีน-สหรัฐฯ และจีน-สหภาพยุโรป อาจส่งผลกระทบต่อการฟื้นตัวในภาคอุตสาหกรรมของจีน โดยเฉพาะอุตสาหกรรมที่พึ่งพาการส่งออกเพื่อทดแทนการบริโภคภายในประเทศที่ยังเปราะบาง

เศรษฐกิจไทย

BOI เผยยอดขอรับส่งเสริมการลงทุนมีทิศทางเพิ่มขึ้น ขณะที่คณะกรรมการไตรภาคีเตรียมประชุมหารือการปรับขึ้นค่าจ้างขั้นต่ำเป็น 400 บาททั่วประเทศในสัปดาห์นี้

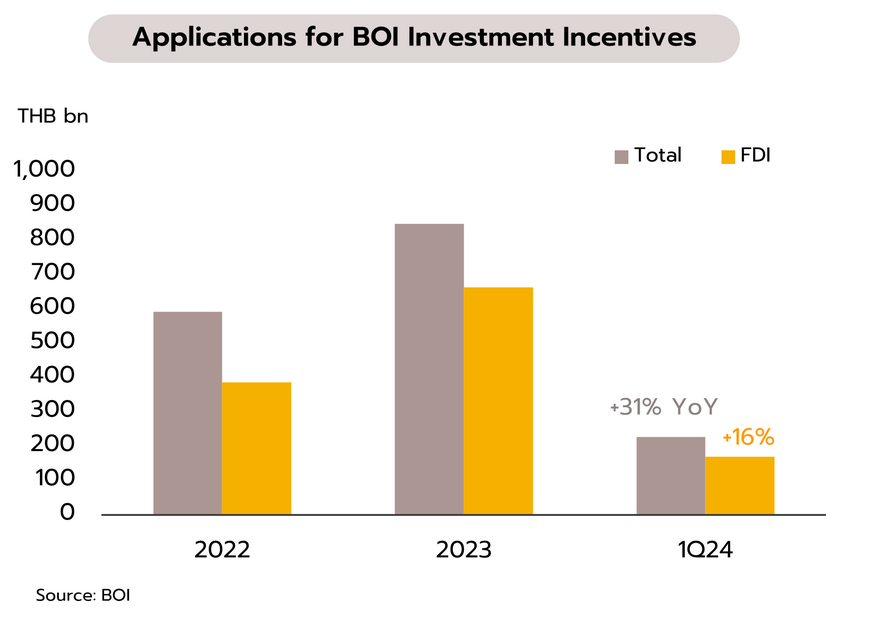

มูลค่ายอดขอรับส่งเสริมการลงทุนในไตรมาสแรกขยายตัวกว่า 30% แต่เครื่องชี้อื่นๆ สะท้อนว่าการลงทุนในระยะนี้ยังเติบโตต่ำ สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) เผยในไตรมาสแรก มียอดขอรับส่งเสริมการลงทุนจำนวน 724 โครงการ (+94% YoY) เงินลงทุน 228.21 พันล้านบาท (+31% YoY) กลุ่มอุตสาหกรรมที่เข้ามาลงทุนสูงสุด 3 อันดับแรก ได้แก่ อิเล็กทรอ นิกส์และเครื่องใช้ไฟฟ้า ยานยนต์และชิ้นส่วน และปิโตรเคมีและเคมีภัณฑ์ สำหรับการลงทุนจากต่างประเทศ (FDI) มีโครงการยื่นขอรับส่งเสริมจำนวน 460 โครงการ (+130% YoY) เงินลงทุน 169.32 พันล้านบาท (+16% YoY) ประเทศที่มีมูลค่าลงทุนสูงสุด ได้แก่ สิงคโปร์ จีน ฮ่องกง ไต้หวัน และออสเตรเลีย

ทิศทางการลงทุนในระยะปานกลางมีสัญญาณเชิงบวกมากขึ้นในบางอุตสาหกรรม สะท้อนจากข้อมูลทั้งยอดขอรับส่งเสริมที่ขยายตัวทั้งทางด้านจำนวนและมูลค่าเงินลงทุน รวมถึงข้อมูลการอนุมัติให้การส่งเสริมจำนวน 785 โครงการ เงินลงทุน 255 พันล้านบาท (+6%YoY) นอกจากนี้ การออกบัตรส่งเสริมการลงทุนซึ่งเป็นขั้นตอนที่ใกล้เคียงกับการลงทุนจริงที่อาจจะเกิดขึ้นในระยะ 1-2 ปีข้างหน้า มีจำนวน 647 โครงการ เงินลงทุนรวม 257 พันล้านบาท (+107% YoY) อย่างไรก็ตาม จากข้อมูลธปท.รายงานดัชนีการลงทุนภาคเอกชนในไตรมาสแรกของปีนี้ยังอ่อนแอ (+0.2% YoY) ดัชนีผลผลิตภาคอุตสาหกรรมหดตัวต่อเนื่องนานกว่า 1 ปี (-3.7% YoY) และอัตราการใช้กำลังการผลิตในระดับต่ำกว่า 60% อาจชี้ว่าการลงทุนภาคเอกชนในระยะนี้ยังฟื้นตัวไม่ชัดเจน

รัฐบาลขยายมาตรการบรรเทาค่าใช้จ่ายด้านพลังงาน และเตรียมผลักดันปรับขึ้นค่าจ้างขั้นต่ำทั่วประเทศ 400 บาทต่อวันในปีนี้ การประชุมคณะรัฐมนตรีล่าสุด (วันที่ 7 พฤษภาคม) มีมติเห็นชอบมาตรการบรรเทาภาระครองชีพจากค่าใช้จ่ายด้านพลังงานให้แก่ประชาชน ดังนี้ (i) ตรึงราคาน้ำมันดีเซลขายปลีกไว้ไม่เกิน 33 บาท/ลิตร (มีผลตั้งแต่วันที่ 20 เมษายนถึงวันที่ 31 กรกฏาคม 2567) (ii) ตรึงราคา LPG ก๊าซหุงต้มไว้ที่ 423 บาทต่อถัง 15 กิโลกรัม (มีผลตั้งแต่วันที่ 1 เมษายนถึงวันที่ 30 มิถุนายน 2567) และ (iii) คงค่าไฟฟ้าที่ 3.99 บาทต่อหน่วย สำหรับกลุ่มเปราะบางที่ใช้ไฟฟ้าไม่เกิน 300 หน่วยต่อเดือน (มีผลเดือนพฤษภาคมถึงเดือนสิงหาคม 2567)

มาตรการบรรเทาภาระค่าใช้จ่ายด้านพลังงานช่วยพยุงกำลังซื้อของประชาชนในบางกลุ่ม ท่ามกลางความอ่อนแอของอุปสงค์ในประเทศ (ดัชนีการบริโภคภาคเอกชนในเดือนมีนาคม -0.6% YoY และ -0.8% MoM) ขณะเดียวกันในด้านการเพิ่มรายได้ให้แก่ประชาชน รัฐบาลเตรียมผลักดันการปรับขึ้นค่าจ้างขั้นต่ำทั่วประเทศ เป็น 400 บาทต่อวัน มีแผนจะเริ่มในเดือนตุลาคมปีนี้ ซึ่งจะนับเป็นการปรับขึ้นครั้งที่ 3 ในรอบปีนี้ อย่างไรก็ตาม ยังต้องติดตามการประชุมของคณะกรรมการค่าจ้าง (ไตรภาคี) ในวันที่ 14พฤษภาคมนี้ ท่ามกลางกระแสคัดค้านจากภาคธุรกิจ อาทิ สภาหอการค้าแห่งประเทศไทยที่มีความเห็นว่าการปรับขึ้นค่าจ้างขั้นต่ำควรให้สอดคล้องกับปัจจัยทางเศรษฐกิจของแต่ละพื้นที่ และประสิทธิภาพของแรงงาน จากการศึกษาของวิจัยกรุงศรีพบว่า หลังจากเกิดการระบาดของโรคโควิด-19 อัตราการเติบโตของประสิทธิภาพแรงงาน (Labor productivity) ลดลง 1.6% ต่อปี (CAGR) โดยเฉพาะในภาคอุตสาหกรรมหลายกลุ่มที่ค่าจ้างเติบโตเร็วกว่าประสิทธิภาพของแรงงาน การปรับขึ้นค่าจ้างที่สูงเกินไปอาจกระทบต่อการเติบโต และการแข่งขันของหลายอุตสาหกรรมในไทย

ข่าวเด่น