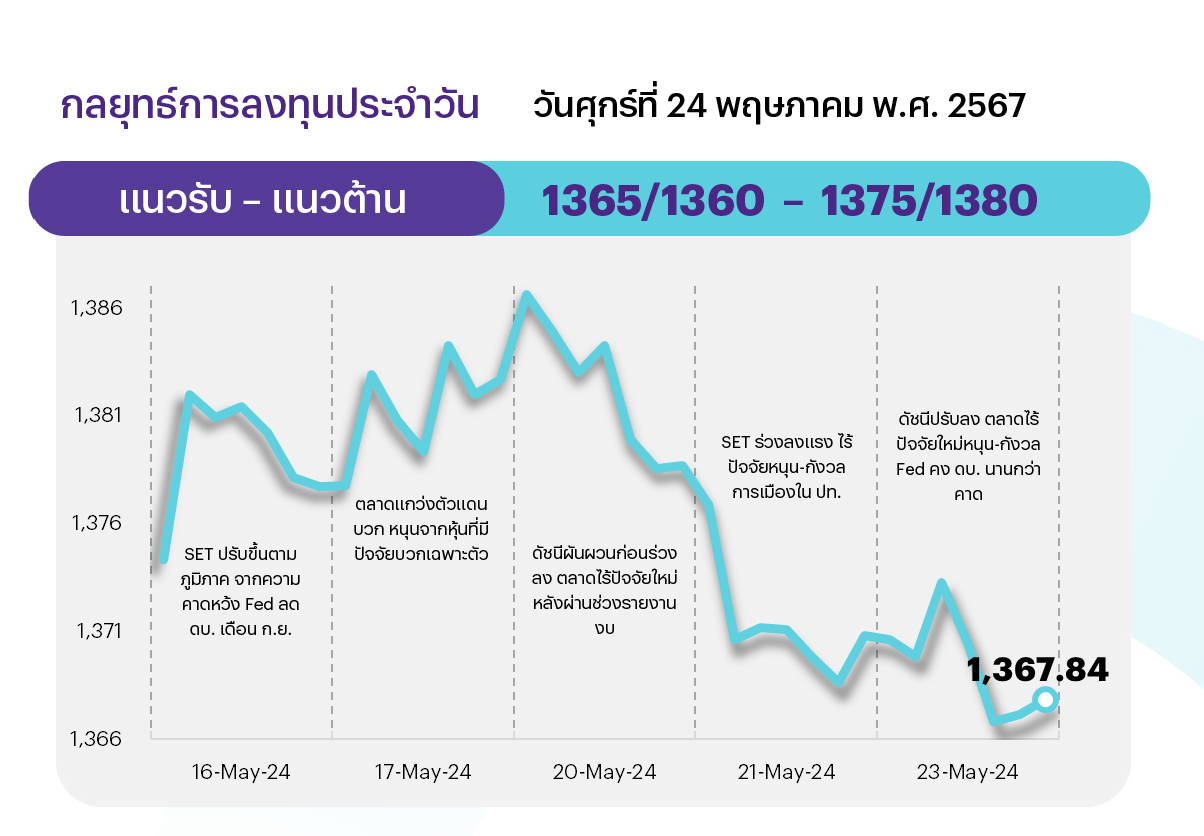

SET ลงมาใกล้แนวรับบริเวณ 1365 จุด ซึ่งอาจมีการดีดขึ้นสลับในระยะสั้นได้บ้าง อย่างไรก็ตาม สัญญาณเทคนิคในภาพรวมที่เป็นลบ ทำให้กรอบบนถูกจำกัดบริเวณแนวต้าน 1375 และ 1380 จุด ตามลำดับ ขณะที่หากหลุดต่ำกว่า 1365 จุด จะเป็นสัญญาณลบต่อ โดยมีแนวรับถัดไปที่ 1360 จุด

ประเด็นสำคัญ

• ดัชนี PMI รวมภาคการผลิตและภาคบริการเบื้องต้นของสหรัฐ พ.ค. ปรับขึ้นสู่ระดับ 54.4 ซึ่งเป็นระดับสูงสุดในรอบ 25 เดือน จากระดับ 51.3 ในเดือน เม.ย. โดยได้รับแรงหนุนจากการเพิ่มขึ้นของคำสั่งซื้อใหม่ ขณะที่ภาคธุรกิจมีความเชื่อมั่นมากขึ้น

• คณะบริหาร ปธน. สหรัฐระบุมาตรการเรียกเก็บภาษีนำเข้าจากจีนรอบใหม่มูลค่า 1.8 หมื่นล้านเหรียญจะเริ่มมีผลบังคับใช้ 1 ส.ค. นี้ พุ่งเป้าไปที่ภาคส่วนที่สำคัญต่อ ศก. จีนในอนาคตรวมถึงอุตสาหกรรม EV และชิป

• Tesla แจ้งให้บรรดา supplier ผลิตชิ้นส่วนรถยนต์นอกเขตแดนจีนและไต้หวันภายในปีหน้า จากความไม่แน่นอนด้านภูมิรัฐศาสตร์ที่เพิ่มสูงขึ้น

• ส.อ.ท. รายงานยอดผลิตและยอดส่งออกรถยนต์สำเร็จรูป เม.ย.67 อยู่ที่ 104,667 คัน (-11.02%YoY) และ 70,160 คัน (-12.23%YoY) ตามลำดับ อาจปรับลดเป้าผลิตหลังยอดขายใน ปท. และส่งออกลดลง

• พาณิชย์รายงานมูลค่าการส่งออก เม.ย.67 พลิกขยายตัว 6.8%YoY จากออเดอร์สินค้าอุตสาหกรรม-สินค้าเกษตรราคาดี พร้อมยังคงเป้าหมายการส่งออกทั้งปี 2567 ไว้ที่ 1-2%

• ศาล รธน. มติ 5:4 รับคำร้อง 40 สว. ให้วินิจฉัยสถานะตำแหน่งนายกฯ แต่ไม่ต้องหยุดปฎิบัติหน้าที่ โดยให้ชี้แจงข้อกล่าวหาภายใน 15 วัน

• รมช. คลังสั่งตั้ง คกก. ศึกษาความคุ้มค่าของหุ้นที่ ก. คลังถือจำนวน 100 หุ้น มูลค่า 3 หมื่นลบ. จากกลุ่มที่ได้จากยึดทรัพย์หรือนิติเหตุ เตรียมจำหน่ายหุ้นกลุ่มประสิทธิภาพต่ำออกเพื่อบริหารพอร์ตลงทุนให้มีประโยชน์สูงสุดกับภาครัฐ

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังแกว่งตัวเคลื่อนไหวในกรอบ หลังขาดปัจจัยชี้นำและสิ้นสุดเทศกาลประกาศผลประกอบการ 1Q67 ของ บจ. แล้ว ขณะที่ประเด็นในประเทศลุ้นอาจมีแรงเก็งกำไรในหุ้นขนาดใหญ่จากความคาดหวังข่าวความคืบหน้าการจัดตั้งกองทุน LTF นอกจากนั้นตัวเลขเศรษฐกิจในต่างประเทศเองก็มีแนวโน้มชะลอตัวลง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยจะแกว่งตัวในกรอบ หลังขาดปัจจัยชี้นำและสิ้นสุดเทศกาลประกาศงบ 1Q67 โดยสัปดาห์นี้รอลุ้นข่าวความคืบหน้าการฟื้น LTF กลับมาอีกครั้ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้น Big Cap. ซึ่งกำไร 1Q67 ออกมาดีกว่าตลาดคาด และ 2Q67 มองกำไรจะยังสามารถเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง เลือก MINT ADVANC TU BEM CPF

2) สำหรับนักลงทุนที่รับความเสี่ยงได้สูงและต้องการเก็งกำไรหุ้น Mid-Small Cap. ซึ่งคาดกำไร 2Q67 จะมีแนวโน้มเติบโตดีทั้ง YoY และ QoQ เลือก KCE BTG OSP HMPRO TIDLOR

3) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

ADVANC 2Q67 คาดกำไรจะเติบโต YoY จากรายได้ที่เกี่ยวกับการท่องเที่ยวและรายได้จากธุรกิจโทรศัพท์เคลื่อนที่ที่ปรับตัวดีขึ้นอย่างต่อเนื่อง อีกทั้งคาดค่าใช้จ่ายในการบริหารจะไม่เพิ่มขึ้นอย่างมีนัยสำคัญ เนื่องจาก synergy ด้านต้นทุนเริ่มเห็นผลแล้ว คาดกำไรปี 2567 จะเพิ่มขึ้นสู่ 3.16 หมื่นลบ. (+10.9%YoY)

BCH 2Q67 คาดกำไรจะเติบโต YoY เพิ่มขึ้นเล็กน้อย QoQ และคาดจะเห็นการดำเนินงานที่ดีขึ้นอย่างมีนัยสำคัญใน 2H67 หนุนจากการเปิดศูนย์การแพทย์เพิ่ม การปรับปรุงโรงพยาบาลแล้วเสร็จ และการดำเนินงานที่ดีขึ้นของ รพ. ใหม่ valuation ระดับไม่แพง คาดกำไรปี 2567 โต 20%YoY ดีสุดในกลุ่มการแพทย์

ข่าวเด่น