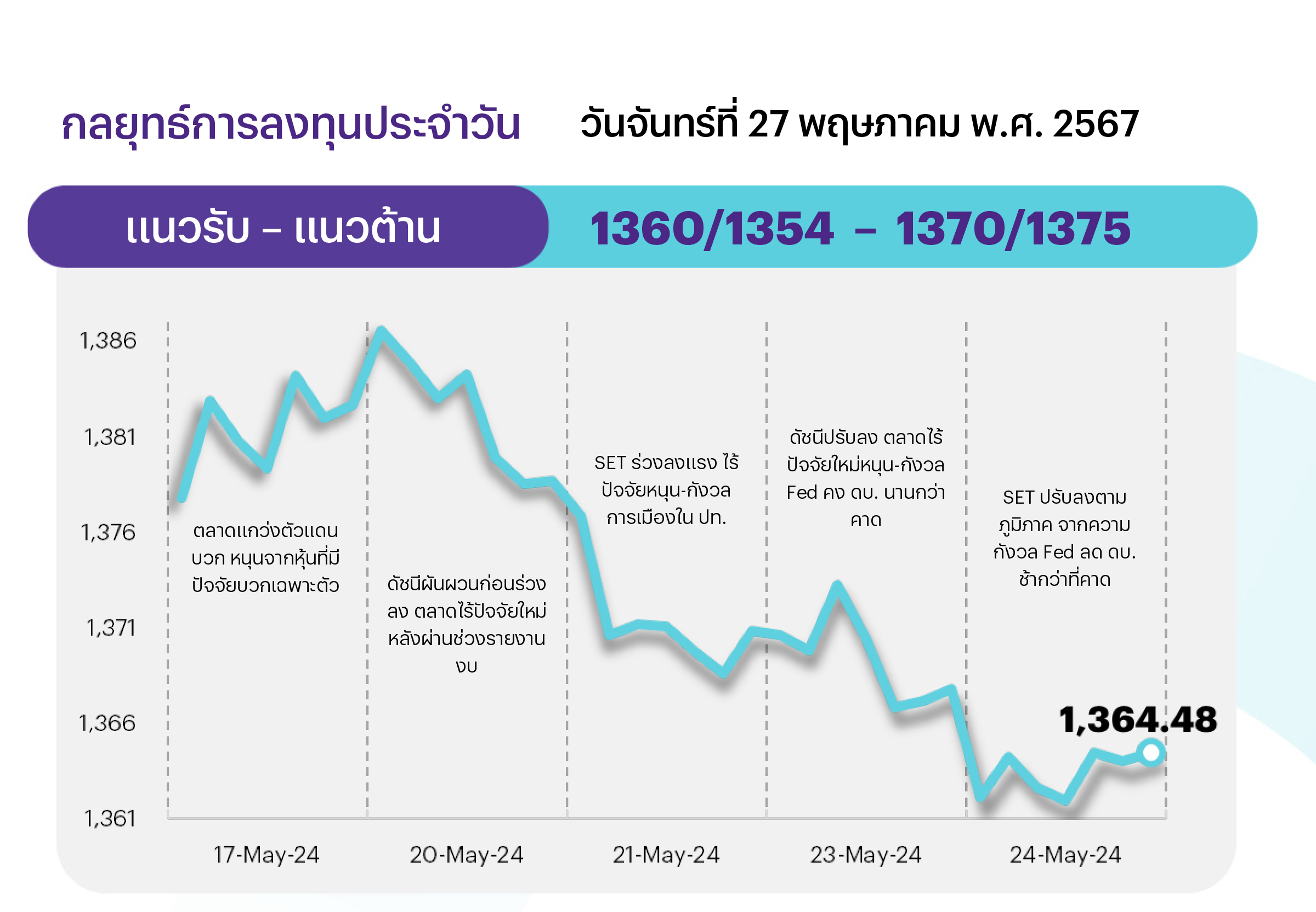

คาด SET มีโอกาสรีบาวด์ในช่วงสั้นได้บ้าง อย่างไรก็ตาม สัญญาณเทคนิคในภาพรวมที่เป็นลบ ทำให้กรอบบนถูกจำกัดบริเวณแนวต้าน 1370 และ 1375 จุด ตามลำดับ ขณะที่ในภาพรวม ยังมีแนวโน้มปรับตัวลงได้อยู่ โดยมีแนวรับถัดไปที่ 1360 และ 1354 จุด ตามลำดับ

ประเด็นสำคัญ

• USTR ประกาศว่า ปธน. ไบเดน จะสั่งเก็บภาษีสินค้าหลายร้อยรายการที่นำเข้าจากจีน ซึ่งเป็นส่วนหนึ่งของแผนการเก็บภาษีในภาคธุรกิจที่สำคัญ และเพื่อปกป้องภาคการผลิตของสหรัฐ

• อุตสาหกรรมของจีนวางแผนขอให้ทางการสอบสวนการทุ่มตลาดในการนำเข้าเนื้อหมูจาก EU หลังจีนนำเข้าเนื้อหมู 1.55 ล้านตันในปีที่แล้วและมากกว่าครึ่งหนึ่งมาจากยุโรป ส่งผลให้ความตึงเครียดทางการค้าทวีความรุนแรงขึ้น

• จีนประกาศยุติการซ้อมรบเป็นเวลา 2 วันรอบเกาะไต้หวัน ซึ่งจีนถือเป็นการทดสอบความสามารถในการยึดครองเกาะไต้หวัน

• กบน. เห็นชอบขึ้นราคาดีเซลอีก 50 สตางค์/ลิตร ส่งผลราคาขายปลีกอยู่ที่ 32.44 บ./ลิตร ขณะที่กองทุนน้ำมันยังติดลบกว่า 1 แสนลบ.

• สศค. ระบุ ยอดผิดนัดชำระหนี้ตั้งแต่ 1-3 เดือน ที่มีแนวโน้มเป็นหนี้เสียของ 6 แบงก์รัฐอยู่ที่ 2.75 แสนลบ. คิดเป็น 4.03% ของสินเชื่อรวม ส่วนใหญ่เป็นหนี้จากสินเชื่อที่อยู่อาศัยบ้านคอนโดมิเนียม

• ก. คลัง สั่งการ สคร. ศึกษาจำหน่ายหุ้นกว่า 3 หมื่นลบ. เน้นที่หลักทรัพย์ที่ได้จากนิติเหตุ-ยึดทรัพย์ โดยจะพิจารณาจากความคุ้มค่าด้านเศรษฐศาสตร์

• วันนี้ติดตามรัฐบาลเตรียมออกมาตรการกระตุ้น ศก. รอบใหม่ในการประชุม ครม. ศก. ครั้งแรก โดย รมว.คลังได้สั่งการให้ ก. คลังพิจารณามาตรการเข้าไปสนับสนุนด้วย

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังแกว่งตัวในกรอบ หลังไร้ปัจจัยชี้นำ โดยใน ปท. ติดตามการประชุม ครม. ศก. นัดแรก 27 พ.ค. และตัวเลข ศก. คาดยังมีแนวโน้มชะลอตัวลง ส่วนปัจจัย ตปท. ดัชนี PCE เม.ย. สหรัฐคาดสะท้อนอยู่ในราคาไปแล้ว และดัชนี PMI ภาคการผลิตจีนคาดปรับตัวดีขึ้น หลังออกมาตรการกระตุ้น ศก. ต่อเนื่อง ขณะที่ผลประกอบการ 1Q67 ของ บจ. ทั่วโลกยังค่อนข้างดี แม้ บจ. ไทยจะเติบโตได้น้อยใน 1Q67 แต่คาด 2Q67 จะเติบโตดีขึ้น ช่วยหนุน SET Index ปรับขึ้นได้ตั้งแต่ 3Q67 ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยยังแกว่งตัวในกรอบ หลังยังขาดปัจจัยชี้นำใหม่ อย่างไรก็ดี 2Q67 คาดผลประกอบการของ บจ. ไทยจะเติบโตดีขึ้นซึ่งจะหนุนการปรับตัวขึ้นของ SET Index ได้ตั้งแต่ 3Q67 กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 3 ธีมหลัก ดังนี้

1) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

2) หุ้นที่คาด 2Q67 กำไรจะยังสามารถเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง เลือก MINT ADVANC TU BEM CPF BTG OSP TILDOR

3) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP ทั้งนี้ติดตาม OPEC+ เตรียมจัดประชุมออนไลน์ 2 มิ.ย.นี้ หารือนโยบายผลิตน้ำมัน

DAILY TOP PICKS

BEM กำไรปี 2567 คาดเติบโต 15.6%YoY และมีหลายปัจจัยกระตุ้นที่จะทยอยเข้ามา ทั้งข้อสรุปโครงการรถไฟฟ้าสายสีส้มตะวันตก โครงการ double deck อีกทั้งมองโครงการซื้อหุ้นคืนจะช่วยป้องกัน downside ราคาหุ้น ปัจจุบันซื้อหุ้นคืนแล้ว ~1 พันลบ. ต้นทุน 8.22 บ./หุ้น และยังมีงบซื้อหุ้นคืนเหลืออยู่ ~3 พันลบ.

TOP ได้ปัจจัยบวกจากค่าการกลั่นฟื้นตัวตามความต้องการใช้น้ำมันเบนซินและน้ำมันเครื่องบิน มอง Downside ค่าการกลั่นระดับปัจจุบัน 2-3 เหรียญ/บาร์เรล อยู่ในระดับต่ำ คาดผลการดําเนินงานของธุรกิจอะโรเมติกส์คาดจะปรับตัวดีขึ้น จากส่วนต่างราคาผลิตภัณฑ์ที่แข็งแกร่ง หนุนจากอุปทานที่ตึงตัวในเอเชีย

ข่าวเด่น