สหรัฐ

เฟดยังคงสงวนท่าทีในการประกาศลดอัตราดอกเบี้ยเพื่อรอดูข้อมูลเพิ่มเติมเกี่ยวกับทิศทางการชะลอตัวของเงินเฟ้อ (data dependence) ประธานาธิบดีโจ ไบเดนประกาศว่าสหรัฐฯ จะสั่งเก็บภาษีสินค้าหลายร้อยรายการที่นำเข้าจากประเทศจีน ซึ่งเป็นส่วนหนึ่งของแผนการเก็บภาษีในภาคธุรกิจที่สำคัญและเพื่อปกป้องภาคการผลิตของสหรัฐฯ ขณะที่ในเดือนพฤษภาคม ดัชนี PMI รวมภาคการผลิตและบริการปรับตัวขึ้นสู่ระดับ 54.4 สูงสุดในรอบ 25 เดือน เช่นเดียวกับ PMI ภาคบริการที่ปรับตัวขึ้นสู่ระดับ 54.8 สูงสุดในรอบ 12 เดือน อย่างไรก็ตาม ดัชนีความเชื่อมั่นผู้บริโภคปรับตัวลงสู่ระดับต่ำสุดในรอบ 6 เดือนที่ 69.1

รายงานการประชุมเฟด (FED minutes) ชี้ว่ากรรมการส่วนใหญ่ยังคงไม่เห็นด้วยกับการรีบปรับลดอัตราดอกเบี้ยในเร็วๆ นี้จนกว่าจะมั่นใจว่าเงินเฟ้อชะลอตัวลงต่อเนื่องและมีแนวโน้มแตะระดับเป้าหมายที่ 2% สำหรับเศรษฐกิจและการจ้างงานของสหรัฐฯ แม้ดัชนี PMI ดีกว่าคาดแต่โดยภาพรวมการเติบโตยังคงชะลอตัวอย่างช้าๆ เมื่อประกอบกับการชะลอตัวของค่าจ้าง คาดว่าแรงกดดันเงินเฟ้อด้านอุปสงค์ (Demand-pull inflation) น่าจะทยอยลดลง ซึ่งจะเปิดทางให้เฟดเริ่มลดดอกเบี้ยในปีนี้ ด้วยเหตุนี้ วิจัยกรุงศรีประเมินว่าเฟดจะเริ่มปรับลดอัตราดอกเบี้ยในการประชุมเดือนกันยายน โดยอาจปรับลด 3 ครั้งในปีนี้ ส่งผลให้อัตราดอกเบี้ยนโยบาย ณ สิ้นปี 2567 อยู่ที่ระดับ 4.50-4.75%

ยูโรโซน

ประธาน ECB ประกาศเตรียมลดอัตราดอกเบี้ยในเดือนมิถุนายนหลังเงินเฟ้อชะลอตัวตามแผน ในเดือนพฤษภาคม ดัชนี PMI รวมภาคการผลิตและบริการปรับตัวขึ้นสู่ระดับ 52.3 สูงสุดในรอบ 11 เดือน โดยได้แรงหนุนจากภาคบริการที่ขยายตัวแข็งแกร่งต่อเนื่องและช่วยชดเชยภาคการผลิตที่ยังคงหดตัว

แม้เศรษฐกิจยูโรโซนมีสัญญาณปรับดีขึ้นบ้าง แต่ภายใต้ภาพการเติบโตทางเศรษฐกิจของยูโรโซนที่มีแนวโน้มซบเซาจนถึงช่วงกลางปี 2567 อีกทั้งล่าสุดเงินเฟ้อพื้นฐานชะลอตัวต่อเนื่องจาก 2.9% YoY ในเดือนมีนาคม เป็น 2.7% ในเดือนเมษายน ซึ่งเปิดทางให้ธนาคารกลางยุโรป (ECB) เตรียมผ่อนคลายนโยบายการเงิน ล่าสุด คริสตีน ลาการ์ด ประธาน ECB ส่งสัญญาณปรับลดอัตราดอกเบี้ยนโยบายในการประชุมเดือนมิถุนายนนี้หลังเงินเฟ้อชะลอตัวลงตามแผนและจะแตะระดับเป้าหมายที่ 2% ได้ในช่วงครึ่งปีหลัง ทั้งนี้ วิจัยกรุงศรียังคงยืนยันมุมมองตามเดิมว่า ECB จะเริ่มปรับลดอัตราดอกเบี้ยในการประชุมเดือนมิถุนายน เร็วกว่าเฟดที่คาดว่าจะปรับลดในเดือนกันยายน ซึ่งคาดว่า ECB จะปรับลดอัตราดอกเบี้ยนโยบาย ณ สิ้นปี 2567 สู่ระดับ 3.75%

จีน

จีนส่งสัญญาณขึ้นภาษีสินค้านำเข้าตอบโต้สหรัฐฯ และสหภาพยุโรป สหรัฐฯ เริ่มประกาศใช้อัตราภาษีใหม่สำหรับการนำเข้าสินค้าหลายรายการจากจีน เช่น ยานยนต์ไฟฟ้า (102.5% จาก 27.5%) แบตเตอรี่ลิเธียมไอออนสำหรับยานยนต์ไฟฟ้า (25% จาก 7.5%) และอุปกรณ์ทางการแพทย์ (25-50% จาก 0-7.5%) โดยมีผลตั้งแต่วันที่ 1 สิงหาคม 2567 ส่วนภาษีนำเข้าใหม่สำหรับเซมิคอนดัคเตอร์ (50% จาก 25%) และแบตเตอรี่ลิเธียมไอออนประเภทอื่น (25% จาก 7.5%) จะเริ่มบังคับใช้วันที่ 1 มกราคม 2568 และ 2569 ขณะเดียวกันจีนเริ่มใช้มาตรการตอบโต้สหรัฐฯ และสหภาพยุโรป ผ่านการตรวจสอบการตอบโต้การทุ่มตลาดในวัสดุ Polyformaldehyde (POM) ซึ่งเป็นพลาสติกวิศวกรรมที่ใช้ในอุตสาหกรรมยานยนต์ อิเล็กทรอนิกส์ และเครื่องมือทางการแพทย์ นอกจากนี้ จีนยังส่งสัญญาณขึ้นภาษีนำเข้ายานยนต์ขนาดใหญ่จากสหภาพยุโรป ซึ่งอาจสูงขึ้นเป็น 25% จาก 15% ในจังหวะที่สหภาพยุโรปจะประกาศผลการตรวจสอบการตอบโต้การอุดหนุนยานยนต์ไฟฟ้าของจีนในวันที่ 5 มิถุนายนที่จะถึงนี้

ความเคลื่อนไหวของจีนล่าสุดเป็นความพยายามกดดันและส่งสัญญาณไปยังสหภาพยุโรป ซึ่งจะได้รับผลกระทบค่อนข้างมาก หากจีนขึ้นภาษีนำเข้ายานยนต์ขนาดใหญ่ นอกจากนี้ ยังสะท้อนถึงแนวโน้มการตอบโต้ทางภาษีในอนาคตระหว่างจีน สหรัฐฯ และชาติพันธมิตร ที่อาจรุนแรงขึ้นและขยายวงกว้างไปที่อุตสาหกรรมต้นน้ำ โดยเฉพาะแร่สำคัญที่ใช้ผลิตสินค้าอิเล็กทรอนิกส์ ซึ่งจีนเป็นหนึ่งในผู้เล่นรายใหญ่ ในท้ายที่สุด การตอบโต้ทางภาษีระหว่างกันอาจทำให้ต้นทุนการผลิตสินค้าโลกเพิ่มขึ้นอย่างมีนัยสำคัญ

เศรษฐกิจไทย

การฟื้นตัวของภาคส่งออกและการลงทุนในปีนี้ยังเผชิญกับปัจจัยท้าทายหลายๆ ด้าน ทั้งปัญหาเชิงโครงสร้าง และความไม่แน่นอนทางการเมือง

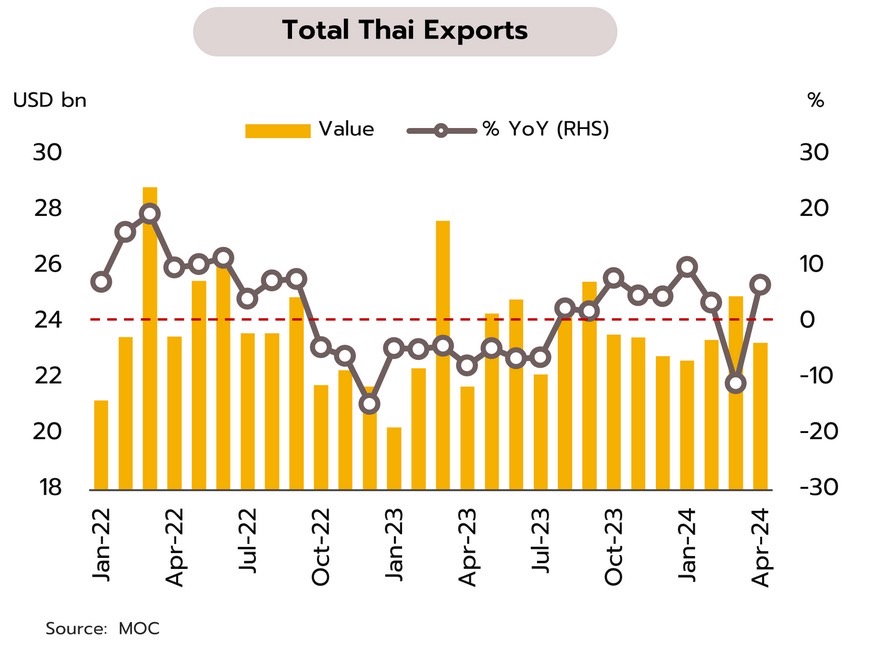

แม้มูลค่าส่งออกเดือนเมษายนจะพลิกกลับมาขยายตัว แต่ปัญหาเชิงโครงสร้างในภาคการผลิตของไทยอาจเป็นข้อจำกัดในการฟื้นตัว กระทรวงพาณิชย์รายงานมูลค่าส่งออกในเดือนเมษายนอยู่ที่ 23.3 พันล้านดอลลาร์ ขยายตัว 6.8% YoY จากหดตัว 10.9% ในเดือนมีนาคม และหากหักสินค้าที่เกี่ยวเนื่องกับน้ำมันและทองคำ มูลค่าส่งออกขยายตัว 11.4% โดยการส่งออกสินค้าสำคัญที่ขยายตัว อาทิ ข้าว (+91.5%) เครื่องคอมพิวเตอร์และอุปกรณ์ (+62.0%) เครื่องจักรกลและส่วนประกอบ (+58.8%) ยางพารา (+36.2%) และรถยนต์ อุปกรณ์และส่วนประกอบ (+20.4%) ขณะที่การส่งออกในบางกลุ่มหดตัว อาทิ ผลไม้สด แช่เย็น แช่แข็งและแห้ง (-29.8%) แผงวงจรไฟฟ้า (-9.2%) และน้ำตาลทราย (- 9.1%) ด้านตลาดส่งออกพบว่าขยายตัวในตลาดสำคัญ อาทิ สหรัฐฯ สหภาพยุโรป อาเซียน-5 และ CLMV ขณะที่การส่งออกไปจีนและญี่ปุ่นหดตัว สำหรับในช่วง 4 เดือนแรกของปี 2567 มูลค่าการส่งออกขยายตัวเพียง 1.4%

แม้การส่งออกของไทยในเดือนเมษายนจะสามารถพลิกกลับมาขยายตัว แต่มูลค่าการส่งออกเฉลี่ยต่อเดือนในช่วง 4 เดือนแรกของปีนี้อยู่ที่ 23.6 พันล้านดอลลาร์ ต่ำกว่าเล็กน้อยเมื่อเทียบกับค่าเฉลี่ยในปีก่อนที่ 23.7 พันล้านดอลลาร์ สำหรับในช่วงที่เหลือของปีนี้การส่งออกยังเผชิญปัจจัยท้าทาย เนื่องจากแรงกดดันจากปัญหาเชิงโครงสร้างในภาคการผลิตของไทย สะท้อนจากดัชนีผลผลิตภาคอุตสาหกรรมที่หดตัวติดต่อกันนาน 18 เดือน รวมถึงดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ภาคการผลิตของไทยเดือนเมษายนที่อยู่ในแดนหดตัว (< 50) ต่อเนื่องเป็นเดือนที่ 9 สวนทางกับ PMI ภาคการผลิตของโลกและอาเซียนที่ยังอยู่ในแดนขยายตัว (> 50) อย่างต่อเนื่อง นอกจากนี้ ในองค์ประกอบของ PMI ภาคการผลิตของไทยยังพบว่ายอดคำสั่งซื้อสินค้าส่งออกใหม่ลดลงในอัตราแรงสุดในรอบกว่า 3 ปี สะท้อนว่าการผลิตในหลายภาคอุตสาห-กรรมของไทยอาจสูญเสียความสามารถในการแข่งขันและไม่สามารถปรับตัวตอบสนองต่อความต้องการของประเทศคู่ค้าในตลาดโลก การฟื้นตัวของการส่งออกในปีนี้จึงยังมีความมีเปราะบางและมีแนวโน้มอาจเติบโตต่ำกว่าที่เคยคาดการณ์ไว้ที่ 2.5%

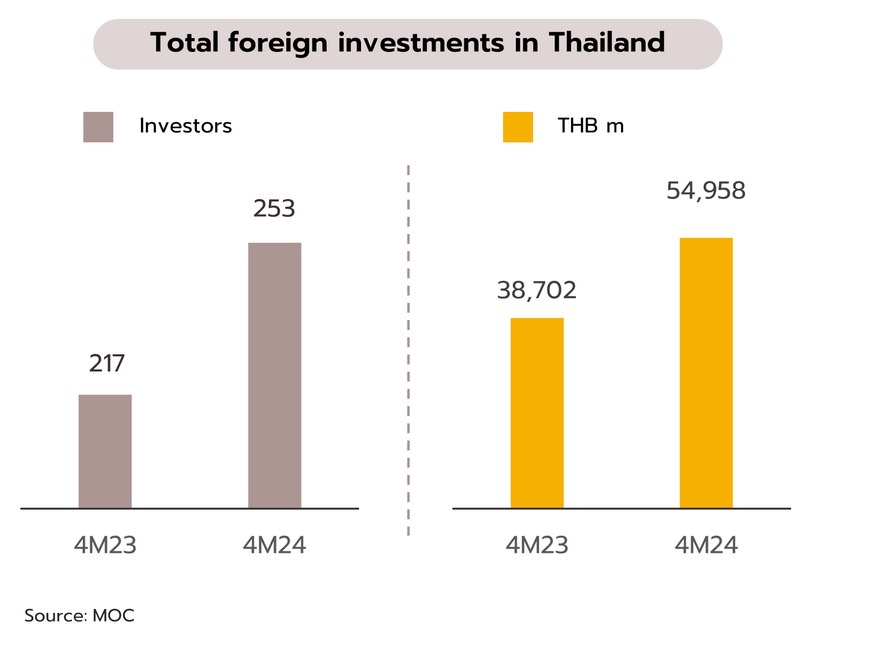

เงินลงทุนจากต่างประเทศในช่วง 4 เดือนแรกโตสูงกว่า 40% นำโดยการลงทุนจากญี่ปุ่นเป็นสำคัญ กระทรวงพาณิชย์รายงานว่าภายใต้พระราชบัญญัติการประกอบธุรกิจของคนต่างด้าว พ.ศ. 2542 มีการอนุญาตให้คนต่างชาติประกอบธุรกิจในช่วง 4เดือนแรกของปี 2567 จำนวน 253 ราย (+17%YoY) เงินลงทุนรวม 54,958 ล้านบาท (+42%) โดยประเทศที่เข้ามาลงทุนที่สำคัญ ได้แก่ ญี่ปุ่น (63 ราย เงินลงทุน 34,055 ล้านบาท) สิงคโปร์ (42 ราย, 4,499 ล้านบาท) สหรัฐฯ (41 ราย, 1,148 ล้านบาท) จีน (20 ราย, 2,886 ล้านบาท) และฮ่องกง (11 ราย, 1,017 ล้านบาท)

การลงทุนจากต่างประเทศมีแนวโน้มทยอยปรับดีขึ้นต่อเนื่อง โดยหากพิจารณาในเดือนเมษายน พบว่ามีมูลค่าเงินลงทุนรวมอยู่ที่ 19,056 ล้านบาท ปรับเพิ่มขึ้นต่อเนื่องเป็นเดือนที่ 4 และสูงกว่ามูลค่าเฉลี่ยต่อเดือนที่ 10,628 ล้านบาท ในปี 2566 หากพิจารณาเป็นรายประเทศ พบว่าญี่ปุ่นยังคงเป็นประเทศที่มีมูลค่าการลงทุนในไทยสูงสุดเป็นอันดับหนึ่งในช่วง 4 เดือนแรกของปีนี้ (สัดส่วน 62% ของมูลค่าการลงทุนรวม) โดยเพิ่มขึ้นถึง 143% เมื่อเทียบกับช่วงเดียวกันปีก่อน โดยลงทุนในธุรกิจ อาทิ ธุรกิจโฆษณา ธุรกิจบริการตรวจสอบคุณภาพชิ้นส่วนอิเล็กทรอนิกส์ ธุรกิจบริการชุบเคลือบผิวด้วยโลหะ ธุรกิจบริการพัฒนาดิจิทัลคอนเทนต์ตามความต้องการของลูกค้า (เช่น แอนิเมชัน) และธุรกิจบริการรับจ้างผลิตสินค้า (ชิ้นส่วนอลูมิเนียมทุบขึ้นรูป/ ชิ้นส่วนรถยนต์/ ชิ้นส่วนโลหะ) ขณะที่มูลค่าการลงทุนจากสิงคโปร์ สหรัฐฯ และจีน ยังคงปรับลดลงจากช่วงเดียวกันปีก่อนที่ -7%, -33% และ -64% ตาม ลำดับ สะท้อนการลงทุนจากต่างประเทศที่กระจุกตัวอยู่เฉพาะบางประเทศ นอกจากนี้ ล่าสุดสถานการณ์การเมืองในประเทศมีความไม่แน่นอนมากขึ้น หลังจากศาลรัฐธรรมนูญรับคำร้องขอให้วินิจฉัยคุณสมบัติของนายกรัฐมนตรี นายเศรษฐา ทวีสิน ซึ่งยังต้องใช้เวลาอีกหลายเดือนกว่าจะทราบผลว่าจะมีการถอดถอนนายกฯ หรือไม่ ประเด็นดังกล่าวอาจบั่นทอนความเชื่อมั่นและเป็นปัจจัยลบต่อบรรยากาศการลงทุน

ข่าวเด่น