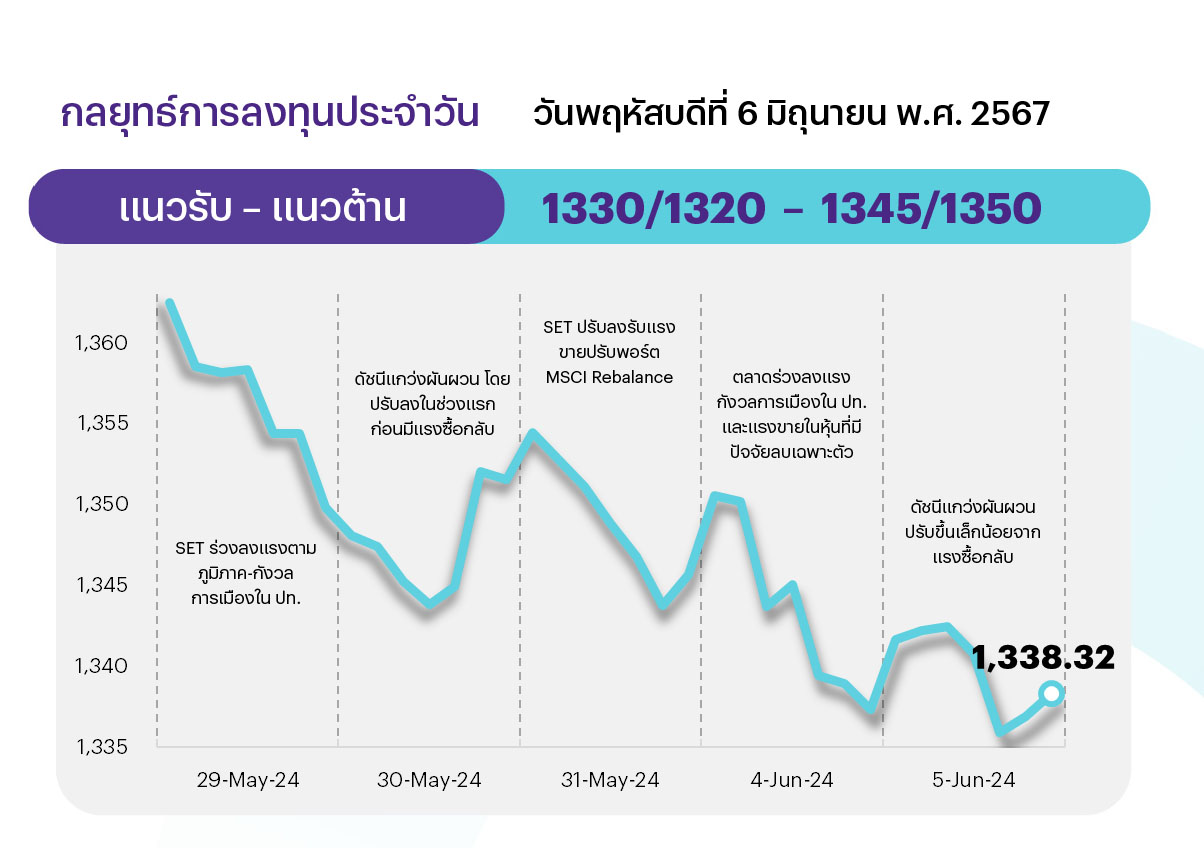

SET ได้ sentiment บวก หลังตลาดหุ้นสหรัฐปรับขึ้น จากความหวังการลดดอกเบี้ยของเฟด อย่างไรก็ตาม ความกังวลด้านปัจจัยการเมือง และทิศทาง fund flow ไหลออก ทำให้กรอบบนยังถูกจำกัดที่แนวต้าน 1345-1350 จุด ด้านแนวรับอยู่ที่ 1330 และ 1320 จุด ตามลำดับ

ประเด็นสำคัญ

• ISM รายงานดัชนี PMI ภาคบริการสหรัฐ พ.ค. ปรับขึ้นสูงสุดนับตั้งแต่ ส.ค. 66 และสูงกว่าตลาดคาด ด้าน ADP รายงานการจ้างงานของภาคเอกชนสหรัฐ พ.ค. เพิ่มขึ้นต่ำสุดนับตั้งแต่ ก.พ. และต่ำกว่าคาด ทำให้ตลาดคาดมีโอกาสที่ Fed จะลด ดบ. ในการประชุม ก.ย. เพิ่มขึ้น

• EIA รายงานสต็อกน้ำมันดิบสหรัฐสัปดาห์ที่แล้วเพิ่มขึ้นสวนทางกับที่คาดว่าจะลดลง บ่งชี้อุปสงค์เชื้อเพลิงอ่อนแอในช่วงวันหยุด Memorial Day ซึ่งเป็นวันเริ่มต้นฤดูการขับขี่รถยนต์ในฤดูร้อนของสหรัฐ

• BoC ปรับลด ดบ. ลง 0.25% สู่ระดับ 4.75% วานนี้ เป็นการลด ดบ. ครั้งแรกในรอบ 4 ปี หลังเงินเฟ้อชะลอตัว พร้อมส่งสัญญาณปรับลด ดบ. ต่อไป หากเงินเฟ้อยังคงชะลอตัวลง

• กกร. ประเมิน GDP ไทยปีนี้เติบโต 2.2-2.7% จากหลายปัจจัยเสี่ยงกระทบ ศก. ฟื้นตัวจำกัด เห็นด้วยกับมาตรการกระตุ้น ศก. ระยะสั้น ส่วนค่าแรงให้ปรับสอดคล้องกับ ศก. แต่กังวลการส่งออกได้รับผลกระทบทางอ้อมจากสงครามการค้าสหรัฐ-จีน ด้านนายกฯ คาด ศก. 4Q67 จะดีขึ้นมาก เตรียมออกมาตรการกระตุ้น-หารือกรมสรรพากร กรมสรรพสามิต และกรมศุลกากรขยายช่องทางจัดเก็บภาษีเพิ่ม

• รมว. คลัง ปฏิเสธข่าวแจกเงินโครงการดิจิทัลวอลเล็ตให้กลุ่มเปราะบาง 14.98 ล้านคนก่อน ยืนยันเป็นไปตามกำหนดเดิม เพียงแต่จะมีการแบ่งเป็นกลุ่มในการยืนยันตัวตนเท่านั้น

• ศาล รธน. กำหนดนัดพิจารณาต่อไปในคดีที่ กกต. ขอให้วินิจฉัยเพื่อมีคำสั่งยุบพรรคก้าวไกลในวันที่ 12 มิ.ย. นี้ หลังจากพรรคก้าวไกลยื่นคำชี้แจงข้อกล่าวหามาแล้วเมื่อ 4 มิ.ย. ที่ผ่านมา

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบางและแกว่งตัวในกรอบ โดยในประเทศยังขาดปัจจัยหนุนใหม่และมีปัจจัยการเมืองกดดันบรรยากาศลงทุน ทำให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค อย่างไรก็ดี ยังคาดหวังแรงหนุนดัชนีจากผลประกอบการของ บจ. ไทยที่จะเติบโตดีขึ้นตั้งแต่ 2Q67 และปัจจัยต่างประเทศสัปดาห์นี้จะเป็นบวก อาทิ ดัชนี PMI ภาคการผลิต พ.ค. ของจีนและสหรัฐคาดจะปรับตัวดีขึ้น หลังมีการออกมาตรการกระตุ้นเศรษฐกิจต่อเนื่อง และการประชุมนโยบายการเงินของ ECB ในวันที่ 6 มิ.ย. จะเริ่มมีการปรับลดดอกเบี้ยนโยบายครั้งแรก ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยยังเปราะบาง จากความเสี่ยงทางการเมืองในประเทศเพิ่มขึ้น อย่างไรก็ดีคาดหวังผลประกอบการ 2Q67 ของ บจ. ไทยที่จะเติบโตดีขึ้นและปัจจัยต่างประเทศสัปดาห์นี้จะเป็นบวกช่วยพยุงดัชนีได้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

2) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

3) สำหรับนักลงทุนที่รับความเสี่ยงได้และสนใจหุ้น Small Cap. ซึ่ง 2Q67 คาดกำไรจะเติบโตได้ดีทั้ง YoY และ QoQ และ Valuation ไม่แพง อีกทั้งยังมีศักยภาพจ่ายปันผลสม่ำเสมอ เลือก AMATA AU KLINIQ TPAC TNP

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

MINT เป็น 1 ในหุ้นเด่นกลุ่มท่องเที่ยว คาดผลการดำเนินงาน 2Q67 เพิ่มขึ้นทั้ง YoY และ QoQ จากการเข้าสู่ High Season ของยุโรป อีกทั้ง Valuation ยังไม่แพง โดยซื้อขายที่ PER 67F ระดับ 23 เท่า ใกล้เคียง -1SD ของ PER เฉลี่ยในอดีต และยังไม่สะท้อนกำไรปกติปี 2567 ที่คาดเติบโต 12%YoY สู่ระดับ 8 พันลบ.

MTC มองเป็นหุ้นที่ได้อานิสงส์จากภาวะดอกเบี้ยที่มีแนวโน้มจะปรับตัวลงซึ่งจะทำให้ต้นทุนทางการเงินลดลงได้ ทั้งนี้ปี 2567 คาดกำไรจะฟื้นตัวกลับมาเติบโตได้ดีที่ 22%YoY (หลังจากลดลง 4%YoY ในปี 2566) เป็นผลมาจากสินเชื่อที่เติบโต 19%, credit cost ที่ลดลง และ opex ที่เติบโตชะลอตัวลงจากขยายสาขาช้าลง

ข่าวเด่น