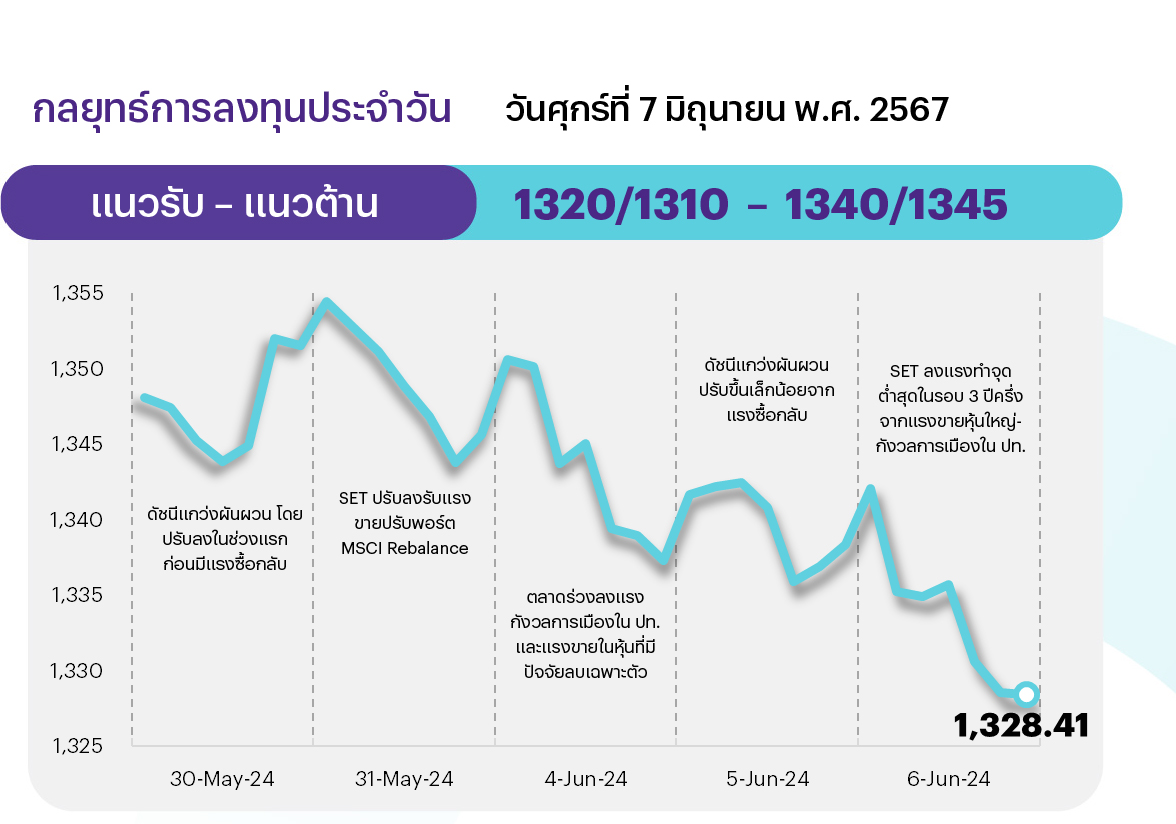

SET ปรับลงทำจุดต่ำใหม่ สร้างสัญญาณลบต่อเนื่อง จากปัจจัยภายในกังวลสถานการณ์ด้านการเมือง รวมถึงทิศทาง fund flow ไหลออก ด้านแนวรับถัดไปอยู่ที่ 1320 และ 1310 จุด ส่วนการฟื้นตัวยังถูกจำกัดที่แนวต้าน 1340-1345 จุด ต้องขึ้นทะลุผ่านก่อนถึงเกิดสัญญาณรีบาวด์

ประเด็นสำคัญ

• ECB มีมติปรับลด ดบ. 0.25% ส่งผลให้ ดบ. เงินฝากอยู่ที่ 3.75% ขณะที่ ดบ. เงินกู้อยู่ที่ 4.50% ส่วน ดบ. รีไฟแนนซ์อยู่ที่ 4.25% โดยเป็นการปรับลด ดบ. ครั้งแรกในรอบเกือบ 5 ปี หรือนับตั้งแต่ ก.ย. 2562

• ตัวเลขผู้ยื่นขอสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วของสหรัฐเพิ่มขึ้น 8 พันราย สู่ระดับ 2.29 แสนราย สูงกว่าตลาดคาด

• คกก. BOJ ระบุญี่ปุ่นอาจไม่สามารถบรรลุเป้าหมายเงินเฟ้อที่ระดับ 2% ของ BOJ ในปีหน้า หากการบริโภคยังคงซบเซา พร้อมเน้นย้ำถึงความไม่แน่นอนเกี่ยวกับกำหนดเวลาในการปรับขึ้น ดบ. อีก

• IEA คาดการลงทุนในด้านเทคโนโลยีและโครงสร้างพื้นฐานพลังงานสะอาดทั่วโลกจะพุ่งแตะ 2 ล้านล้านเหรียญในปีนี้ ขณะที่มูลค่ารวมการลงทุนพลังงานทั้งหมดคาดจะเกิน 3 ล้านล้านเหรียญเป็นครั้งแรกในปีนี้

• Saudi Aramco ปรับลดราคาขายน้ำมัน (OSP) มายังเอเชียในเดือน ก.ค. เป็นครั้งแรกที่ปรับลดลงตั้งแต่เดือน ก.พ. ที่ผ่านมา สะท้อนความต้องการเพิ่มส่วนแบ่งการตลาด และอุปสงค์ที่ชะลอตัว

• Salesforce เตรียมเปิดศูนย์ปัญญาประดิษฐ์ในกรุงลอนดอน 18 มิ.ย. แสดงให้เห็นถึงความเชื่อมั่นต่อศักยภาพของอังกฤษในฐานะศูนย์กลางด้านเทคโนโลยีระดับโลก

• สนพ. เตรียมเสนอแผนพลังงานชาติ PDP 2024 ฉบับใหม่เข้า ครม. พิจารณาใน ก.ย.นี้ โดยคาดว่าค่าไฟเฉลี่ยทั้งแผนจะไม่เกิน 4 บ./หน่วย

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบางและแกว่งตัวในกรอบ โดยในประเทศยังขาดปัจจัยหนุนใหม่และมีปัจจัยการเมืองกดดันบรรยากาศลงทุน ทำให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค อย่างไรก็ดี ยังคาดหวังแรงหนุนดัชนีจากผลประกอบการของ บจ. ไทยที่จะเติบโตดีขึ้นตั้งแต่ 2Q67 และปัจจัยต่างประเทศสัปดาห์นี้จะเป็นบวก อาทิ ดัชนี PMI ภาคการผลิต พ.ค. ของจีนและสหรัฐคาดจะปรับตัวดีขึ้น หลังมีการออกมาตรการกระตุ้นเศรษฐกิจต่อเนื่อง และการประชุมนโยบายการเงินของ ECB มีมติปรับลดอัตราดอกเบี้ยนโยบายเป็นครั้งแรกนับตั้งแต่เดือน ก.ย. 2562 ดังนั้น กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

ตลาดหุ้นไทยยังเปราะบาง จากความเสี่ยงทางการเมืองในประเทศเพิ่มขึ้น อย่างไรก็ดีคาดหวังผลประกอบการ 2Q67 ของ บจ. ไทยที่จะเติบโตดีขึ้นและปัจจัยต่างประเทศสัปดาห์นี้จะเป็นบวกช่วยพยุงดัชนีได้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

2) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

3) สำหรับนักลงทุนที่รับความเสี่ยงได้และสนใจหุ้น Small Cap. ซึ่ง 2Q67 คาดกำไรจะเติบโตได้ดีทั้ง YoY และ QoQ และ Valuation ไม่แพง อีกทั้งยังมีศักยภาพจ่ายปันผลสม่ำเสมอ เลือก AMATA AU KLINIQ TPAC TNP

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

BDMS คาดกําไรปกติปี 2567 จะเติบโต 13% YoY หนุนโดยรายได้ที่เพิ่มขึ้น 8% เทียบกับเป้าของบริษัทที่ 10-12% และจากความสามารถในการกำหนดราคา หนุน EBITDA margin หลังใช้กลยุทธ์เน้นให้บริการโรคร้ายแรงเพิ่ม กําไรปกติ 2Q24 คาดเติบโต YoY อย่างต่อเนื่อง แม้จะชะลอลง QoQ จากปัจจัยฤดูกาล

PTTEP ได้ประโยชน์ตรงจากราคาน้ำมันที่ฟื้นตัว หลังราคาหุ้นปรับลงตามราคาน้ำมันหลังการประชุม OPEC+ นอกจากนั้นยังเป็นหุ้นที่ใช้ป้องกันความเสี่ยงจากความไม่สงบในตะวันออกกลาง ขณะที่ผลการดำเนินงานและงบดุลยังแข็งแกร่ง คาดกำไร 2Q67 ดีขึ้นต่อเนื่องจากปริมาณการขายที่สูงขึ้นเป็นประวัติการณ์

ข่าวเด่น