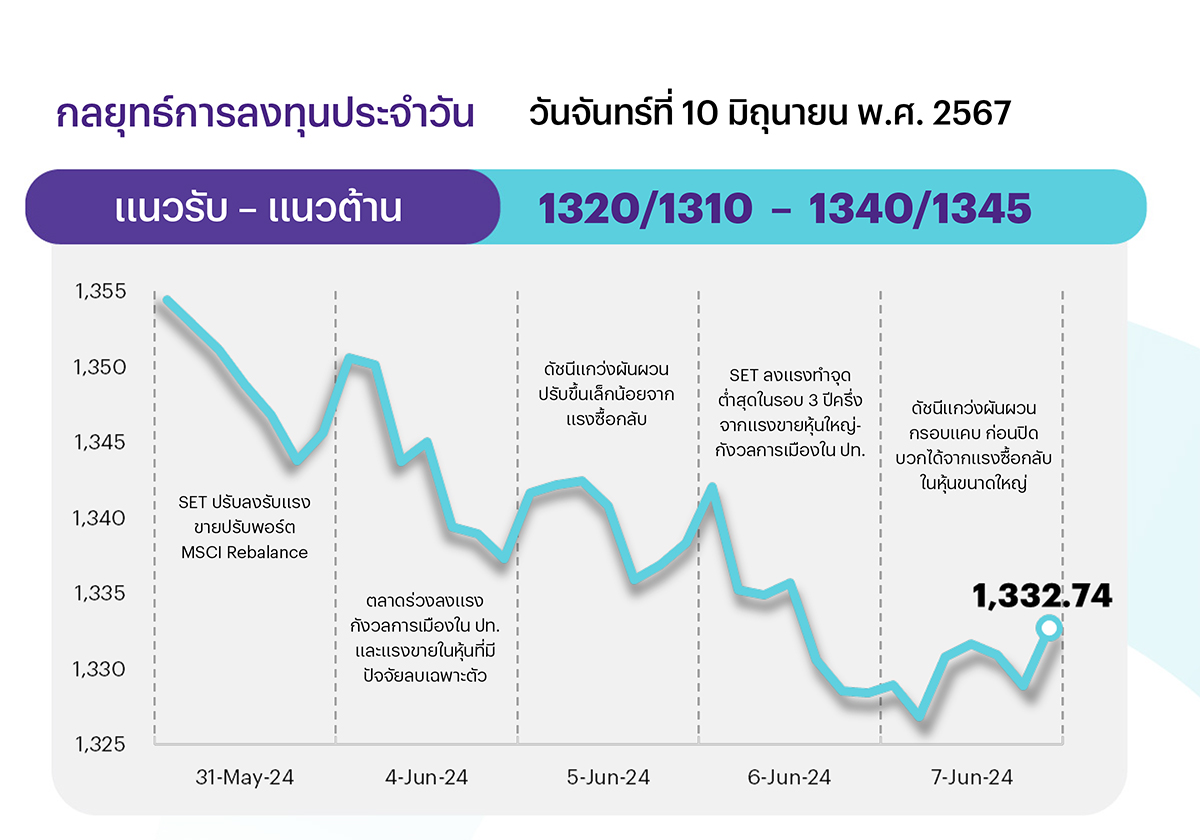

คาด SET เผชิญปัจจัยลบ หลังตัวเลขจ้างงานนอกภาคเกษตรของสหรัฐประจำเดือนพ.ค. สูงกว่าคาด หนุน bond yield สหรัฐ ปรับขึ้น สร้างความกังวลต่อความไม่แน่นอนการลดดอกเบี้ยเฟด ด้านแนวรับถัดไปอยู่ที่ 1320 และ 1310 จุด ตามลำดับ ส่วนการฟื้นตัวยังถูกจำกัดที่แนวต้าน 1340-1345 จุด ต้องขึ้นทะลุผ่านก่อนถึงเกิดสัญญาณรีบาวด์

ประเด็นสำคัญ

• ตัวเลขการจ้างงานนอกภาคเกษตร พ.ค. ของสหรัฐ เพิ่มขึ้น 2.72 แสนตำแหน่ง สูงกว่าตลาดคาด 1.85 แสนตำแหน่ง ส่วนอัตราว่างงาน พ.ค. ปรับขึ้นสู่ 4.0% สูงสุดนับตั้งแต่ ม.ค. 2565 และสูงกว่าคาดที่ 3.9%

• OPEC+ ส่งสัญญาณระงับการปรับเพิ่มกำลังผลิตหลัง 3Q67 หากราคาน้ำมันปรับตัวลง ขณะที่ Baker Hughes ระบุ บ. พลังงานของสหรัฐลดจำนวนแท่นขุดเจาะน้ำมันและก๊าซธรรมชาติลงสู่ระดับต่ำสุดในสัปดาห์ก่อนนับตั้งแต่ ม.ค. 2565

• PBOC ระงับการซื้อทองคำเข้ากองทุนสำรองใน พ.ค. หลังซื้อติดต่อกัน 18 เดือน เนื่องจากราคาทองสปอตสูงสุดเป็นประวัติการณ์ใน พ.ค.

• สัญญาข้าวสาลี -1.8%DoD หลังตุรกีระงับนำเข้าข้าวสาลี 21 มิ.ย.-15 ต.ค. เพื่อปกป้องกลุ่มผู้ผลิตข้าวสาลีใน ปท. ทำให้เกิดความกังวลอุปสงค์ทั่วโลก และตลาดยังคาดผลผลิตข้าวสาลีในสหรัฐจะปรับตัวสูงขึ้น

• เอ็มมานูเอล มาครง ปธน. ฝรั่งเศส ประกาศยุบสภาและจัดการเลือกตั้งใหม่ หลังพ่ายแพ้ในการเลือกตั้งของ EU ต่อฝ่ายขวาจัดเมื่อ 9 มิ.ย. ที่ผ่านมา โดยกำหนดเลือกตั้ง สส. รอบแรก 30 มิ.ย. รอบสอง 7 ก.ค.

• สนค. รายงานเงินเฟ้อทั่วไป พ.ค. +1.54%YoY สูงสุดรอบ 13 เดือน จากการสูงขึ้นของค่าไฟฟ้าจากฐานต่ำปีก่อน รวมทั้งราคาเชื้อเพลิงและอาหารสดสูงขึ้น ขณะที่เงินเฟ้อทั่วไป 5M67 ลดลง 0.13%YoY

• บ. ซูซูกิมอเตอร์คอร์ปอเรชั่น ประกาศยุติการผลิตรถยนต์ของ บจ. ซูซูกิ มอเตอร์ (ประเทศไทย) ภายในสิ้นปี 2568 ซึ่งเป็นส่วนหนึ่งของการทบทวนโครงสร้างการผลิตของซูซูกิทั่วโลก

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบาง โดยได้รับแรงกดดันจากประเด็นความเสี่ยงทางการเมืองในประเทศที่เพิ่มขึ้นซึ่งจะกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ส่วนการประชุมนโยบายการเงินของ กนง. คาดจะยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.50% เช่นเดิม ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ อาทิ เงินเฟ้อ พ.ค. ของสหรัฐและจีนคาดจะปรับตัวเพิ่มขึ้น MoM ส่วนการประชุมนโยบายการเงินของเฟดคาดจะมีมติคงดอกเบี้ยนโยบายที่ระดับ 5.50% แต่คาดจะมีปรับ dot plot ลดดอกเบี้ยในปีนี้น้อยกว่าคาดการณ์เดิมที่ 3 ครั้ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังได้รับแรงกดดันจากความเสี่ยงทางการเมืองในประเทศกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

2) หุ้นที่คาดได้อานิสงส์บวกจากการเข้าสู่บรรยากาศแข่งขันฟุตบอลชิงแชมป์แห่งชาติยุโรป (ยูโร 2024) ในช่วงวันที่ 14 มิ.ย.-14 ก.ค. 67 เลือก ADVANC TRUE CPALL CPAXT BJC MINT TU

3) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

HANA มองได้อานิสงส์บาทอ่อนค่า และผลการดำเนินงานจะทยอยฟื้นตัวใน 2Q67 และคาดจะฟื้นตัวชัดเจนใน 2H67 แรงหนุนจากวงจรการเปลี่ยนสมาร์ทโฟน AI ธุรกิจ RFID และธุรกิจ PMS ขณะที่คาดไม่ได้รับผลกระทบจากราคาทองแดงและทองคำที่เพิ่มขึ้น เพราะสามารถส่งผ่านต้นทุนวัตถุดิบไปยังลูกค้าได้

KBANK มองราคาหุ้นยัง Laggard และปี 2567 คาดกำไรจะยังอยู่ในระดับทรงตัวได้ YoY จากการเติบโตของสินเชื่อที่ 3%, NIM ที่หดตัวลง 3 bps, credit cost ที่ลดลง 13 bps, non-NII ที่ลดลง 9% และอัตราส่วนต้นทุนต่อรายได้ในระดับทรงตัว ขณะที่ยังมีแนวโน้มจ่ายปันผลดี คาดให้ Div. Yield ปีนี้ราว 5.3%

ข่าวเด่น