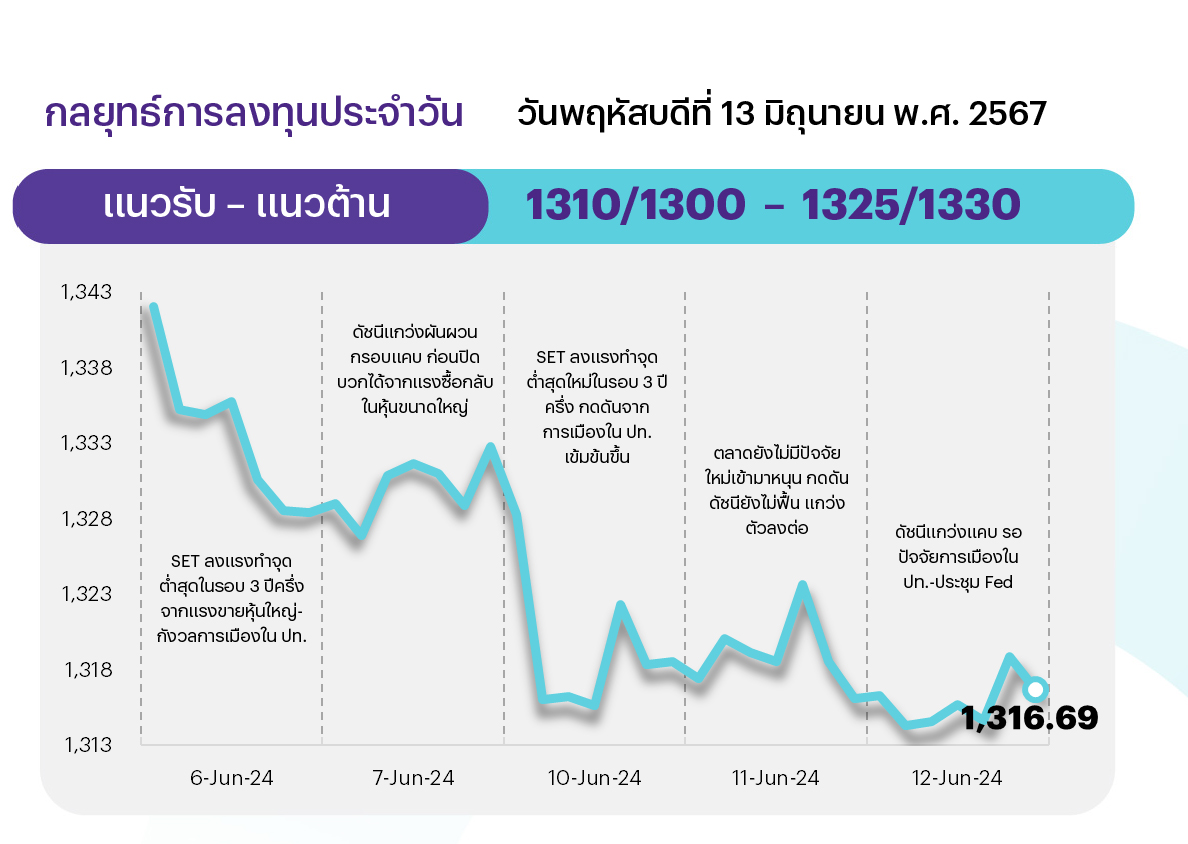

คาด SET การฟื้นตัวยังถูกจำกัด โดยมีแนวต้านบริเวณ 1325-1330 จุด โดยแม้เงินเฟ้อสหรัฐในเดือน พ.ค. ต่ำกว่าคาด แต่เฟดส่งสัญญาณลดดอกเบี้ยเหลือ 1 ครั้ง จากเดิม 3 ครั้ง ในปีนี้ ขณะที่ปัจจัยการเมืองยังกดดันดัชนี และทิศทาง fund flow ไหลออก ด้านแนวรับอยู่ที่ 1310 จุด หากต่ำกว่าเป็นลบต่อ และมีแนวรับถัดไปที่ 1300 จุด

ประเด็นสำคัญ

• Fed มีมติคง ดบ. ระยะสั้นที่ 5.25-5.50% ตามตลาดคาด แต่ Dot Plot จนท. Fed ส่งสัญญาณปรับลด ดบ. 0.25% เพียง 1 ครั้งในปี 2567 จากเดิมที่ส่งสัญญาณปรับลด ดบ. 3 ครั้งในการประชุม มี.ค. ที่ผ่านมา

• ดัชนี CPI พ.ค. ของสหรัฐ +3.3%YoY ทรงตัว MoM ต่ำกว่าตลาดคาด ส่วนดัชนี Core CPI พ.ค. +3.4%YoY +0.2%MoM ต่ำกว่าตลาดคาด

• EU ประกาศแผนการตั้งกำแพงภาษี EV ที่ผลิตในจีนเพิ่มเติมจากภาษีนำเข้าที่มีอยู่แล้วอีกไม่เกิน 38% โดยจะเริ่มตั้งแต่ 4 ก.ค. นี้ ขณะที่จีนเตือนจะใช้มาตรการที่จำเป็นทุกอย่างเพื่อปกป้องสิทธิ์และผลประโยชน์ตามกฎหมายของ ปท.

• กนง. มีมติ 6 ต่อ 1 เสียง คง ดบ. นโยบายที่ 2.50% เป็นการคง ดบ. ครั้งที่ 4 นับตั้งแต่ 29 พ.ย. 66 คกก. มอง ดบ. ปัจจุบันเหมาะสมกับ ศก. ไทย ขณะที่เงินเฟ้อมีแนวโน้มเพิ่มขึ้นและทยอยเข้ากรอบเป้าหมายใน 4Q67

• ก. พลังงานระบุหลังรับฟังความคิดเห็นร่าง PDP 2024 ประมาณการค่าไฟตลอดแผนเฉลี่ยที่ 3.8704 บ./หน่วย สัดส่วนเชื้อเพลิงผลิตไฟฟ้าจากพลังงานสะอาด 51% ก๊าซธรรมชาติ 41% ถ่านหินและลิกไนต์ 7%

• ททท. อยู่ระหว่างหารือกับสายการบิน 11 ปท. ทำการตลาดกระตุ้นการเดินทางเพื่อดึง นทท. ให้ได้ตามเป้าหมายของรัฐบาล ซึ่งตลาดระยะไกลต้องทำรายได้เพิ่มขึ้นอีก 2 แสนลบ. ในช่วง 2H67

• ผลประชุม กกร. มีมติต่ออายุสินค้าและบริการควบคุมทั้ง 57 รายการใน 11 หมวดต่อไปอีก 1 ปี เพื่อให้การกำกับดูแลเป็นไปอย่างเรียบร้อยตามเจตนารมณ์ของกฎหมาย พ.ร.บ.ว่าด้วยราคาสินค้าและบริการ พ.ศ. 2542

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบาง โดยได้รับแรงกดดันจากประเด็นความเสี่ยงทางการเมืองในประเทศที่เพิ่มขึ้นซึ่งจะกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ส่วนการประชุมนโยบายการเงินของ กนง. ยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.50% เช่นเดิม ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ โดยเงินเฟ้อ พ.ค. ของสหรัฐและจีนปรับตัวเพิ่มขึ้นต่ำกว่าคาด ส่วนการประชุมนโยบายการเงินของเฟดมีมติคงดอกเบี้ยนโยบายที่ระดับ 5.50% แต่ปรับ dot plot ลดดอกเบี้ยในปีนี้เหลือเพียง 1 ครั้ง จากคาดการณ์เดิมที่ 3 ครั้ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังได้รับแรงกดดันจากความเสี่ยงทางการเมืองในประเทศกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

2) หุ้นที่คาดได้อานิสงส์บวกจากการเข้าสู่บรรยากาศแข่งขันฟุตบอลชิงแชมป์แห่งชาติยุโรป (ยูโร 2024) ในช่วงวันที่ 14 มิ.ย.-14 ก.ค. 67 เลือก ADVANC TRUE CPALL CPAXT BJC MINT TU

3) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

AOT ราคาหุ้นปรับลง 11% จากจุดสูงสุดเมื่อ พ.ค. 67 เพราะถูกฉุดรั้งโดยตลาดที่อยู่ในภาวะ risk-off และการเข้าสู่ช่วงโลว์ซีซั่นของการท่องเที่ยวไทย มองราคาตลาดปัจจุบันสะท้อนประเด็นลบไปมากพอสมควรแล้ว ขณะที่คาดกำไรจะปรับตัวเพิ่มขึ้น YoY ต่อเนื่อง สอดคล้องกับอุตสาหกรรมท่องเที่ยวไทยที่เติบโตมากขึ้น

KCE ระยะสั้นมองได้ Sentiment บวกจากราคาทองแดงปรับลง ขณะที่ปี 2567 คาดกำไรปกติพลิกโต 44.7%YoY โดย 2Q67 คาดกำไรโต YoY และ QoQ จากคำสั่งซื้อค้างส่งที่แข็งแกร่งของ special grade PCB (HDI) ที่มีมาร์จิ้นสูง ส่วน 2H67 มองเข้าสู่ High Season และมาร์จิ้นดีขึ้นจากมาตรการลดต้นทุน

ข่าวเด่น