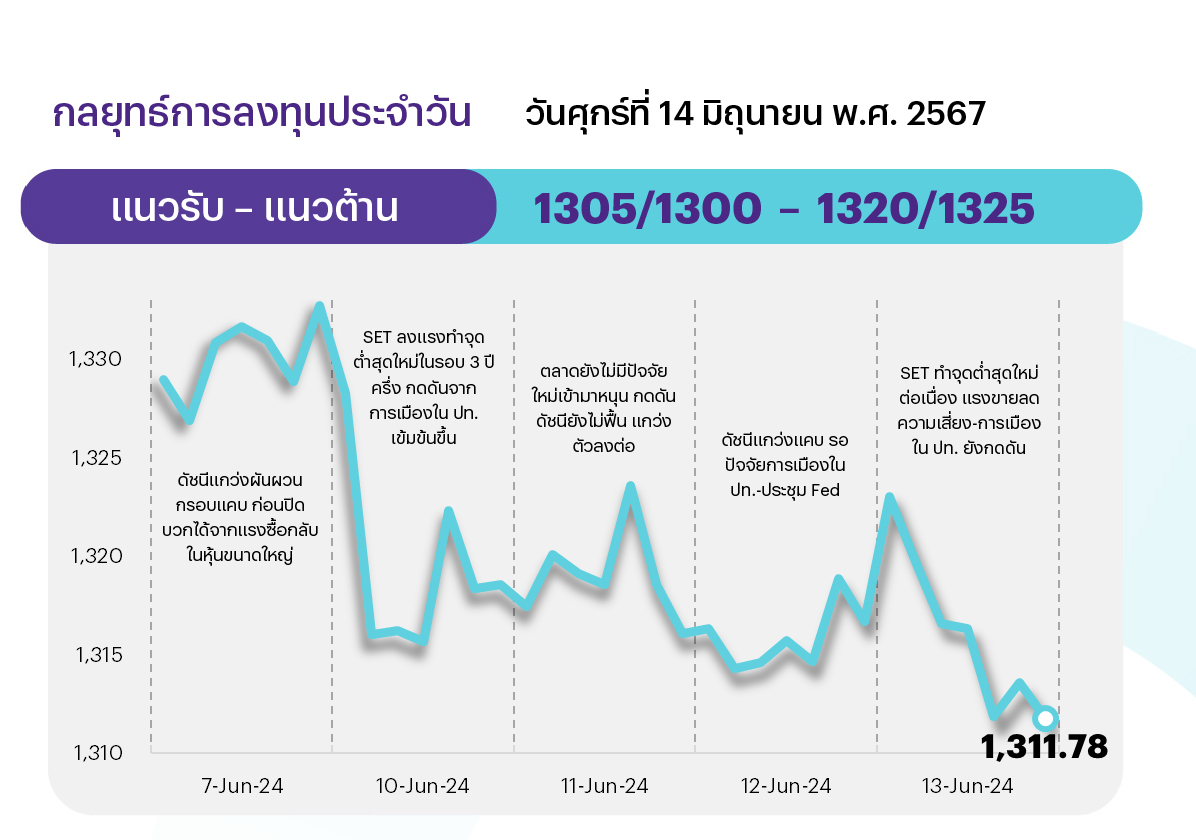

SET ยังอ่อนแรง และการฟื้นตัวถูกจำกัด โดยมีแนวต้านบริเวณ 1320 และ 1330 จุด ตามลำดับ จากปัจจัยการเมืองกดดันดัชนี โดยต้นสัปดาห์หน้าวันที่ 18 มิ.ย. มีหลายประเด็นที่ต้องติดตาม รวมถึงทิศทาง fund flow ไหลออก ด้านแนวรับถัดไปอยู่ที่ 1305 และ 1300 จุด ตามลำดับ

ประเด็นสำคัญ

• สหรัฐรายงานดัชนี PPI ทั่วไป พ.ค. +2.2%YoY และดัชนี PPI พื้นฐาน พ.ค. +2.3%YoY ต่ำกว่าตลาดคาด ส่วนตัวเลขผู้ขอสวัสดิการว่างงานครั้งแรกเพิ่มขึ้นสู่ 2.42 แสนราย สูงสุดรอบ 10 เดือน และสูงกว่าคาด

• OPEC คาดอุปสงค์น้ำมันจะพุ่งขึ้นที่ระดับ 116 ล้านบาร์เรล/วัน ภายในปี 2588 พร้อมกับตำหนิรายงานของ IEA ที่คาดการณ์ว่า อุปสงค์น้ำมันจะถึงจุดสูงสุดภายในปี 2572

• รัฐบาลจีนคาดหวัง EU จะทบทวนอัตราภาษีนำเข้า EV ของจีน และชะลอการดำเนินนโยบายปกป้องอุตสาหกรรมยานยนต์ยุโรปจากการแข่งขัน

• เกาหลีใต้ขยายเวลาการบังคับใช้คำสั่งห้ามขายชอร์ตออกไปจนถึงสิ้นเดือน มี.ค. 2568 และวางแผนใช้บทลงโทษที่รุนแรงขึ้นกับ นลท. ที่ขายชอร์ตหุ้นซึ่งถือเป็นสิ่งผิดกฎหมายในเกาหลีใต้ ทั้งการเพิ่มโทษทางการเงินและโทษจำคุก และมีโทษจำคุกตลอดชีวิต

• ม. หอการค้าไทยรายงานดัชนีความเชื่อมั่นผู้บริโภค พ.ค. ปรับลงเป็น 60.5 ลดลงต่อเป็นเดือนที่ 3 ต่ำสุดในรอบ 7 เดือน กังวลการเมืองไม่นิ่ง ราคาพลังงานเพิ่มขึ้น พร้อมแนะนำรัฐบาลเร่งเบิกจ่ายลงทุนเพื่อพยุง ศก. ฟื้นปลายปี พร้อมคงเป้า GDP ปีนี้ที่ 2.6%

• ครม. เตรียมออกประกาศส่งเสริมลงทุนตามกฎหมาย EEC ภายใน มิ.ย. มีภาคเอกชนรอใช้สิทธิ 30 ราย วงเงินลงทุนรวม 2.1 แสนลบ. ใน 5 กลุ่มฯ เตรียมขยายเมืองใหม่อัจฉริยะ ตั้งนิคมฯ สีเขียว 5 พันไร่

• นายกฯ ระบุรัฐบาลเตรียมหาแนวทางอื่นช่วยเหลือ ปชช. โดยการเร่งเบิกจ่ายงบประมาณ รวมถึงการกำหนดกรอบเงินเฟ้อใหม่ ซึ่งอาจจะสามารถทำให้ความยืดหยุ่นในแง่ของการลด ดบ. เป็นไปได้มากขึ้น

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบาง โดยได้รับแรงกดดันจากประเด็นความเสี่ยงทางการเมืองในประเทศที่เพิ่มขึ้นซึ่งจะกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ส่วนการประชุมนโยบายการเงินของ กนง. ยังคงอัตราดอกเบี้ยนโยบายที่ระดับ 2.50% เช่นเดิม ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ โดยเงินเฟ้อ พ.ค. ของสหรัฐและจีนปรับตัวเพิ่มขึ้นต่ำกว่าคาด ส่วนการประชุมนโยบายการเงินของเฟดมีมติคงดอกเบี้ยนโยบายที่ระดับ 5.50% แต่ปรับ dot plot ลดดอกเบี้ยในปีนี้เหลือเพียง 1 ครั้ง จากคาดการณ์เดิมที่ 3 ครั้ง ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังได้รับแรงกดดันจากความเสี่ยงทางการเมืองในประเทศกดดันให้ SET ยัง Underperform ตลาดหุ้นในภูมิภาค ขณะที่ปัจจัยต่างประเทศคาดยังไร้สัญญาณบวกใหม่ในสัปดาห์นี้ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

2) หุ้นที่คาดได้อานิสงส์บวกจากการเข้าสู่บรรยากาศแข่งขันฟุตบอลชิงแชมป์แห่งชาติยุโรป (ยูโร 2024) ในช่วงวันที่ 14 มิ.ย.-14 ก.ค. 67 เลือก ADVANC TRUE CPALL CPAXT BJC MINT TU

3) หุ้นที่คาดได้ประโยชน์จากการฟื้นตัวของการผลิต (โดยเฉพาะจีน) และผลประกอบการผ่านจุดต่ำสุดไปแล้ว ขณะที่ราคาหุ้นยังไม่ได้สะท้อนปัจจัยบวกดังกล่าว เลือก KCE SCGP PTTGC

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

BDMS 2Q67 คาดกำไรปกติโต YoY แต่จะลดลง QoQ จากปัจจัยฤดูกาล ขณะที่ปี 2567 คาดกำไรปกติโต 13%YoY สู่ 1.6 พันลบ. โดยการดำเนินงานและกำไรจะแข็งแกร่งขึ้นใน 2H67 ปัจจุบันซื้อขายที่ PER 67F ระดับ 27 เท่า ต่ำกว่าระดับ -2SD ของค่าเฉลี่ยในอดีต และต่ำกว่าค่าเฉลี่ยในตลาดภูมิภาคที่ 28 เท่า

BCP มองได้ประโยชน์จากราคาก๊าซในยุโรปที่ฟื้นตัว ค่าการกลั่นปรับตัวดีขึ้น จากความต้องการใช้น้ำมันเบนซินและน้ำมันเครื่องบินตามฤดูกาล ขณะที่มอง Downside ค่าการกลั่นระดับปัจจุบัน (2-3 ดอลล่าร์/บาร์เรล) อยู่ในระดับต่ำ อีกทั้ง Valuation ไม่แพง PER 67F เพียง 3.5 เท่า คาด Div. Yield น่าสนใจที่ 7%

ข่าวเด่น