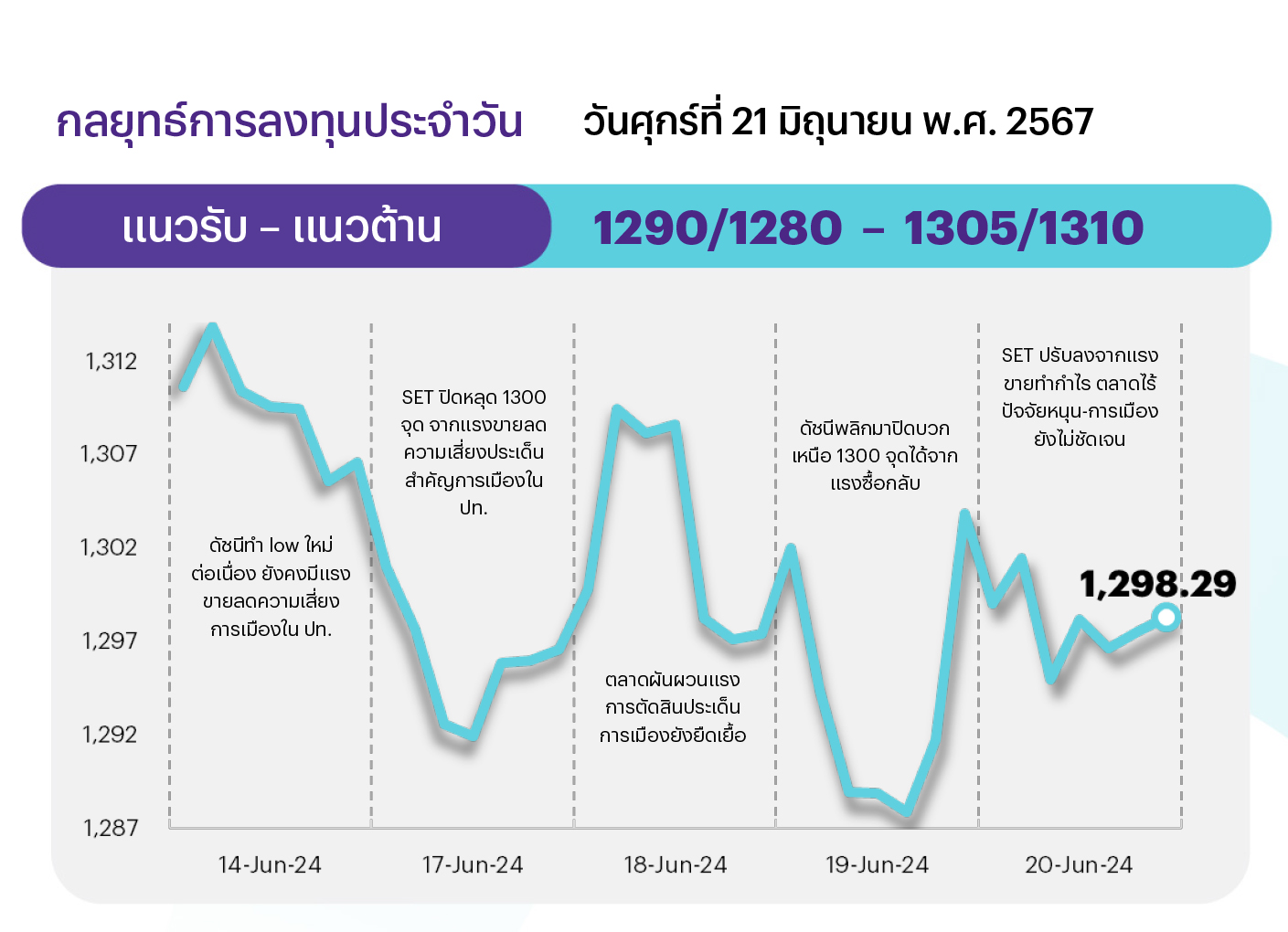

SET ยังขาดปัจจัยหนุน และปัจจัยการเมืองยังกดดัน รวมถึงทิศทาง fund flow ไหลออก ทำให้กรอบบนยังถูกจำกัดบริเวณแนวต้าน 1305-1310 จุด ขณะที่ภาวะ oversold ทางเทคนิค ทำให้แนวรับบริเวณ 1290 จุด ยังรองรับได้ ส่งผลให้คาดดัชนีจะเคลื่อนไหวในกรอบระหว่าง 1290-1310 จุด

ประเด็นสำคัญ

• จำนวนผู้ยื่นขอสวัสดิการว่างงานครั้งแรกสัปดาห์ที่แล้วของสหรัฐลดลงสู่ 2.38 แสนราย สูงกว่าตลาดคาด บ่งชี้การชะลอตัวของตลาดแรงงาน ทำให้ นลท. คาดหวัง Fed จะปรับลด ดบ. ในปีนี้

• BoE มีมติ 7-2 ในการคง ดบ. ที่ระดับ 5.25% สูงสุดในรอบ 16 ปี ก่อนการเลือกตั้งของอังกฤษในวันที่ 4 ก.ค.นี้ ซึ่งสอดคล้องกับตลาดคาด

• สัญญาน้ำมันดิบ WTI และ Brent วานนี้ขยับขึ้น หนุนจาก EIA รายงานสต็อกน้ำมันดิบรายสัปดาห์ของสหรัฐลดลงมากกว่าตลาดคาด รวมทั้งความตึงเครียดใน ตอ. กลาง หลังอิสราเอลโจมตีฉนวนกาซาวานนี้

• สมาคมผู้ผลิตรถยนต์ยุโรป ระบุยอดขายรถยนต์ BEV ใหม่ใน EU พ.ค. ลดลง 12%YoY ขณะที่ยอดขายรถยนต์ใหม่รวม พ.ค. ลดลง 3%YoY

• Syntun บริษัทด้านข้อมูลค้าปลีกดิจิทัล ระบุยอดขายในช่วงเทศกาลชอปปิงกลางปี 618 ของจีนลดลง 7%YoY เป็นครั้งแรกในรอบ 8 ปี ส่งสัญญาณว่าการฟื้นตัวของตลาดการบริโภคของจีนยังคงซบเซา

• ก. คลังระบุช่วง 8 เดือนแรกของปีงบประมาณ 67 (ต.ค.66-พ.ค.67) รัฐบาลจัดเก็บรายได้สุทธิจำนวน 1.67 ล้านลบ. ต่ำกว่าประมาณการตามเอกสารงบประมาณ 2.6 หมื่นลบ. หรือ 1.5% สาเหตุสำคัญเป็นผลจากการจัดเก็บรายได้ของกรมสรรพสามิตที่ต่ำกว่าประมาณการ

• ก. คมนาคม ระบุกรณีที่ DMT ประกาศขึ้นค่าผ่านทางดอนเมืองโทลล์เวย์อีก 5-10 บ. ตั้งแต่ 22 ธ.ค. นี้ โดยอ้างเป็นไปตามสัญญาสัมปทานนั้น ได้สั่งให้กรมทางหลวงหารือชะลอปรับขึ้นค่าผ่านทางเพื่อลดผลกระทบค่าครองชีพของ ปชช.

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังผันผวนและเปราะบาง จากกังวลความเสี่ยงการเมืองในประเทศยืดเยื้อ โดยเมื่อ 18 มิ.ย. ที่ผ่านมา ศาลรัฐธรรมนูญยังไม่ตัดสินคดีคุณสมบัตินายกรัฐมนตรีและคดียุบพรรคก้าวไกล โดยนัดพิจารณาต่อในเดือน ก.ค. จึงทำให้คาด SET จะยังมีแนวโน้ม Underperform ตลาดหุ้นในภูมิภาค ท่ามกลางตัวเลขยอดการผลิตรถยนต์และการส่งออกของไทยที่คาดจะยังอ่อนแอ ขณะที่การผลิตภาคอุตสาหกรรมของจีนและสหรัฐมีการฟื้นตัวต่อเนื่อง ส่วน BoE มีมติคงดอกเบี้ยนโยบายที่ระดับ 5.25% ตามตลาดคาด ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังผันผวนและเปราะบาง จากกังวลความเสี่ยงทางการเมืองในประเทศ ทำให้ SET ยังมีโอกาส Underperform ตลาดหุ้นในภูมิภาค กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้น Global Play ที่คาดผลประกอบการมีแนวโน้มฟื้นตัวต่อเนื่องและได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโลกมากกว่าที่จะขึ้นกับการเติบโตของเศรษฐกิจภายในประเทศที่ไม่แน่นอน เลือก KCE SCGP PTTGC

2) หุ้นที่คาด 2Q67 กำไรจะเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง นอกจากนี้ยังเป็นหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่ปรับตัวชนะตลาดได้ YTD เลือก ICT (ADVANC) TOURISM (MINT) และ FOOD (TU BTG OSP)

3) หุ้นที่คาดได้อานิสงส์บวกจากการเข้าสู่บรรยากาศแข่งขันฟุตบอลชิงแชมป์แห่งชาติยุโรป (ยูโร 2024) ในช่วงวันที่ 14 มิ.ย.-14 ก.ค. 67 เลือก ADVANC TRUE CPALL MINT TU

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

CPALL มองราคาหุ้น Undervalue ปัจจุบันซื้อขายบน PER 67F ระดับ 21.4 เท่า (-2S.D. ค่าเฉลี่ย PER 10 ปี) สวนทางกำไรที่แข็งแกร่ง โดยปี 2567 คาดมีกำไรปกติ 2.3 หมื่นลบ. โต 28%YoY จากยอดขายและมาร์จิ้นที่ดีขึ้น ดอกเบี้ยจ่ายที่ลดลง อีกทั้งประมาณการยังไม่รวม upside จากโครงการดิจิทัลวอลเล็ต

TOP ระยะสั้นคาดได้อานิสงส์จากราคาน้ำมันปรับขึ้น ขณะที่ค่าการกลั่นมองอยู่ที่จุดต่ำสุดแล้วและกำลังรอฟื้นตัว จากความต้องการใช้น้ำมันเบนซินและน้ำมันเครื่องบินตามฤดูกาล อีกทั้งผลการดําเนินงานธุรกิจอะโรเมติกส์คาดจะปรับตัวดีขึ้น จากส่วนต่างราคาผลิตภัณฑ์ที่แข็งแกร่ง หนุนจากอุปทานที่ตึงตัวในเอเชีย

ข่าวเด่น