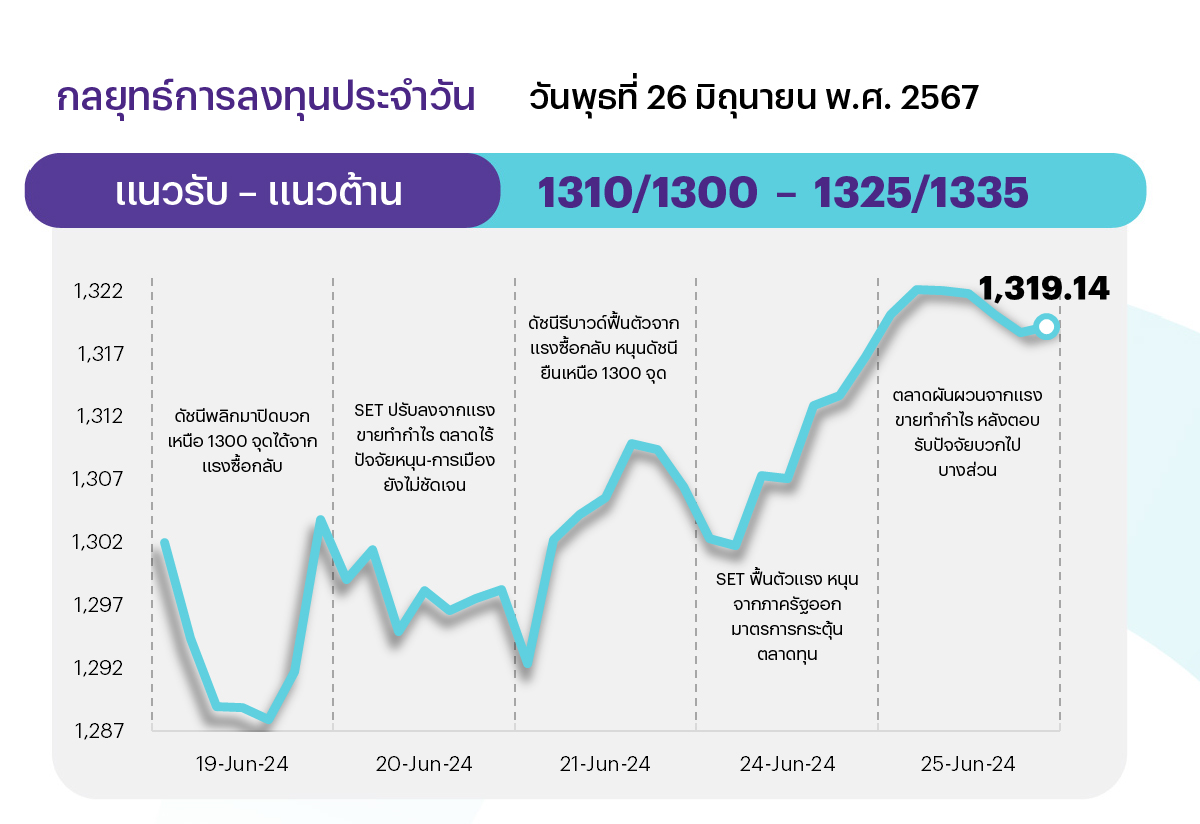

คาด SET การฟื้นตัว เริ่มชะลอตัว จากภาวะ overbought ในระยะสั้น และทิศทาง fund flow ยังไหลออก ทำให้คาดดัชนียังติดแนวต้าน 1325 จุด ต้องขึ้นทะลุผ่านให้ได้ก่อนถึงรีบาวด์ได้ต่อ โดยมีแนวต้านถัดไปที่ 1335 จุด ด้านแนวรับอยู่ที่ 1310 และ 1300 จุด ตามลำดับ หากต่ำกว่า เป็นสัญญาณลบต่อ

ประเด็นสำคัญ

• มิเชล โบว์แมน สมาชิก Fed และสมาชิกถาวรของ FOMC ระบุขณะนี้ยังไม่ถึงเวลาปรับลด ดบ. แต่เปิดกว้างต่อการปรับขึ้น ดบ. หากเงินเฟ้อยังคงไม่ปรับตัวลง

• ราคาหุ้น FedEx ปรับตัวขึ้นหลังรายงานผลประกอบการดีกว่าตลาดคาดในช่วงหลังตลาดปิด พร้อมประกาศซื้อหุ้นคืน 2.5 พันล้านเหรียญ

• ส.อ.ท. รายงานยอดผลิตรถยนต์ พ.ค. รวม 126,161 คัน ลดลง 16.19% คาดหวังนโยบายกระตุ้น ศก. ภาครัฐ-งบฯ 67-68 กระตุ้นกำลังซื้อ โดยเดือนหน้าจะทบทวนเป้าหมายยอกผลิตทั้งปีอีกครั้ง

• กพช. เห็นชอบโครงการนำร่องซื้อขายไฟฟ้าโดยตรงขนาด 2,000 MW เพื่อดึงดูดต่างชาติลงทุน Data Center ด้าน กกพ. เตรียมวางรายละเอียดหลักเกณฑ์ คาดเริ่มดำเนินโครงการได้ต้นปี 2568

• กกพ. ระบุแนวโน้มค่าไฟฟ้างวด ก.ย.-ธ.ค. ต้องติดตามสถานการณ์ต้นทุนราคาพลังงานอีกครั้ง โดยจะเร่งรวบรวมข้อมูลต้นทุนทุกด้านเพื่อคำนวณค่า Ft และประกาศรับฟังความคิดเห็นในเดือน ก.ค. นี้

• FETCO เตรียมหารือ ก. คลัง 28 มิ.ย. เกี่ยวกับเงื่อนไขรายละเอียดกองทุนภาษี โดย ก. คลังระบุมีหลายแนวคิดขับเคลื่อนตลาดทุนอีกหลายมาตรการ แต่ต้องใช้เวลา 6-9 เดือน คาด 2H67 มีกองทุนใหม่เพิ่ม

• GULF ส่ง บ. ลูกร่วมลงทุนกับ Google ในธุรกิจ Cloud ในไทย โดย ผบห. ระบุเป็นจุดเริ่มต้นของความร่วมมือเชิงกลยุทธ์ให้บริการที่หลากหลายรวมถึงด้านความปลอดภัย และต่อยอดสู่ AI

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังอยู่ในภาวะผันผวนและเปราะบางเช่นเดิม เนื่องจากปัจจัยการเมืองในประเทศยังยืดเยื้อทำให้ SET ยังมีโอกาส Underperform ตลาดหุ้นในภูมิภาค อย่างไรก็ดีมีความคาดหวังว่าปัจจัยเชิงเศรษฐกิจ อาทิเช่น ดัชนีอุตสาหกรรมและรายงานประชุม กนง. อาจจะส่งสัญญาณการฟื้นตัวของภาคการผลิตได้ นอกจากนั้นยังมีปัจจัยบวกจากการประกาศนโยบายสร้างความเชื่อมั่นตลาดทุน ทั้งการปรับเพิ่มวงเงินกองทุน T-ESG และมาตรการ Uptick ที่จะเริ่มใช้วันที่ 1 ก.ค. ส่วนปัจจัยต่างประเทศในสัปดาห์นี้คาดยังไร้ปัจจัยใหม่ โดยเน้นติดตามดัชนี PCE พ.ค. ของสหรัฐคาดทรงตัว MoM และปรับขึ้น 2.6%YoY (ชะลอตัวจาก 2.7%YoY ในเดือน เม.ย.) ซึ่งไม่น่ากดดันตลาดมากนัก ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังผันผวนและเปราะบาง จากกังวลความเสี่ยงทางการเมืองในประเทศ ส่วนปัจจัยต่างประเทศในสัปดาห์นี้คาดยังไร้ปัจจัยใหม่ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้น Global Play ที่คาดผลประกอบการมีแนวโน้มฟื้นตัวต่อเนื่องและได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโลกมากกว่าที่จะขึ้นกับการเติบโตของเศรษฐกิจภายในประเทศที่ไม่แน่นอน เลือก KCE SCGP TU MINT

2) หุ้นที่คาดได้อานิสงส์ Cover Short หลังตลท. เริ่มใช้มาตรการ Uptick ตั้งแต่ 1 ก.ค. 67 เลือก HANA TOP BEM KCE MINT OSP BBL SCGP AOT

3) หุ้นที่คาดได้อานิสงส์บวกจากการเข้าสู่บรรยากาศแข่งขันฟุตบอลชิงแชมป์แห่งชาติยุโรป (ยูโร 2024) ในช่วงวันที่ 14 มิ.ย.-14 ก.ค. 67 เลือก ADVANC TRUE CPALL MINT TU

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

CPF 2Q67 คาดกำไรมีแนวโน้มโตดีสุดในกลุ่มอาหาร โดยจะเติบโต QoQ จากราคาสัตว์บกที่ปรับตัวดีขึ้นในไทยและเวียดนาม ต้นทุนอาหารสัตว์ที่ลดลง และฟื้นตัวจากขาดทุนใน 2Q66 จากราคาสุกร ตปท. และราคาสัตว์บกใน ปท. ที่สูงขึ้น และได้ประโยชน์จากการขายธุรกิจที่สร้างผลขาดทุนออกไปใน 2H66

KCE มองเป็นหุ้น Global Play ผลประกอบการฟื้นตาม ศก. โลก ระยะสั้นได้ Sentiment บวกจากราคาทองแดงลดลง คาดปี 2567 กำไรปกติโต 44.7%YoY คาด 2Q67 กำไรโต YoY และ QoQ จากคำสั่งซื้อค้างส่งของ special grade PCB (HDI) ส่วน 2H67 เข้าสู่ High Season และมาร์จิ้นดีขึ้นจากการลดต้นทุน

ข่าวเด่น