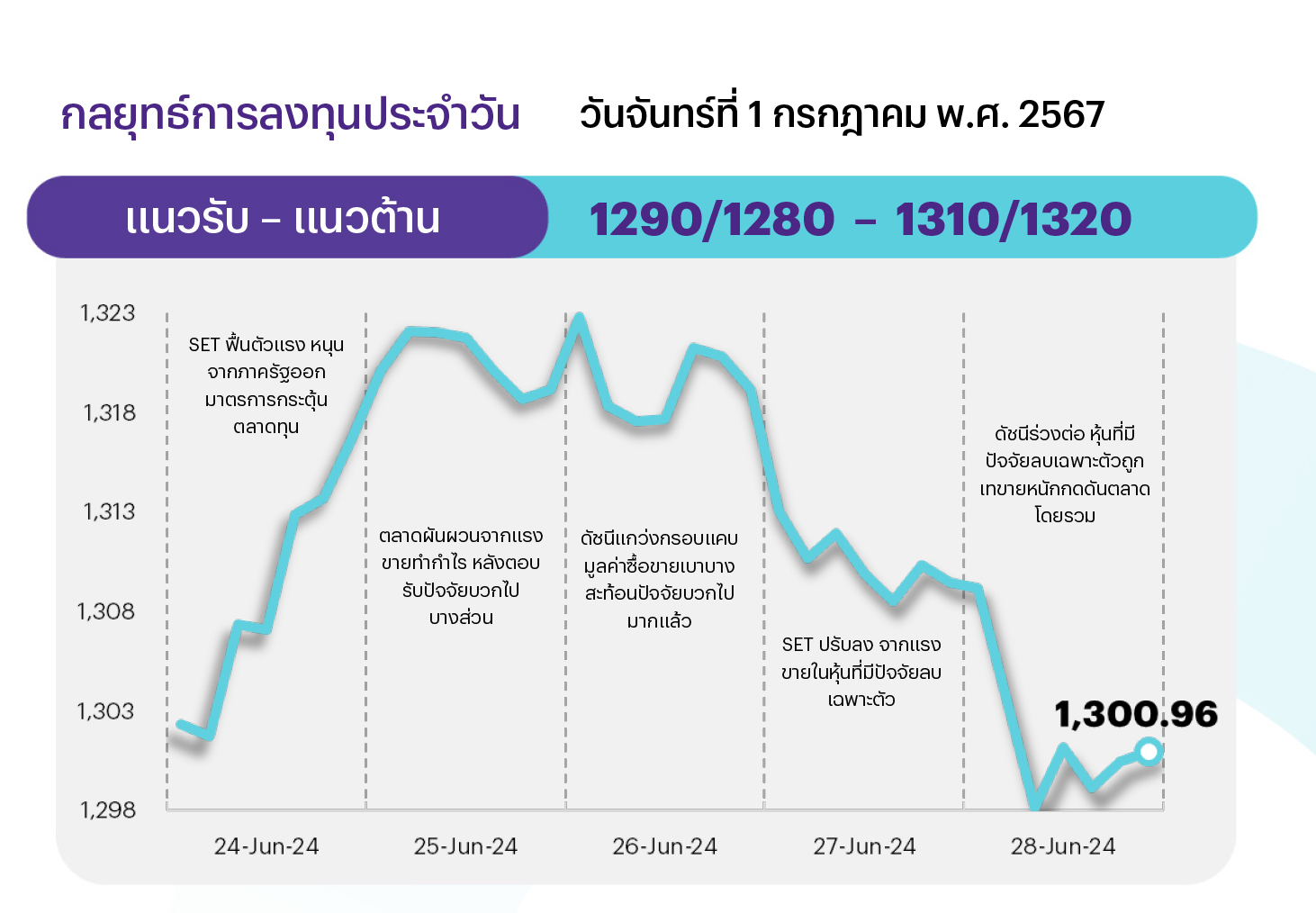

มาตรการ uptick ที่เริ่มในวันนี้ คาดช่วยลดความผันผวนของตลาดได้บ้าง อย่างไรก็ตาม สัญญาณโดยรวมยังเป็นลบ และตลาดที่ยังขาดปัจจัยหนุนรวมถึงทิศทาง fund flow ไหลออก ทำให้คาดการฟื้นตัวยังถูกจำกัดที่แนวต้าน 1310 และ 1320 จุด ตามลำดับ ขณะที่ยังมีความเสี่ยงด้าน downside โดยมีแนวรับอยู่ที่ 1290 และ 1280 จุด

ประเด็นสำคัญ

• CNN ระบุผลสำรวจชาวอเมริกันซึ่งเป็นผู้สังเกตการณ์การแสดงวิสัยทัศน์ 67% ให้โดนัลด์ ทรัมป์ เป็นฝ่ายชนะ มีเพียง 33% ที่ให้ ปธน. โจ ไบเดน เป็นผู้ชนะ เนื่องจากมีการพูดที่ติดขัด และขาดความต่อเนื่อง

• สหรัฐรายงานดัชนี Headline PCE พ.ค. +2.6%YoY และ 0.0%MoM ส่วนดัชนี Core PCE พ.ค. +2.6%YoY และ 0.1%MoM ตามตลาดคาด

• USDA รายงานสต็อกข้าวโพด ถั่วเหลือง และข้าวสาลี ณ สิ้นสุดวันที่ 1 มิ.ย. อยู่ในระดับสูงกว่าช่วงเวลาเดียวกันของปีที่แล้ว โดยเฉพาะสต็อกข้าวโพดซึ่งอยู่ในระดับสูงสุดในรอบกว่า 30 ปี

• จีนรายงานดัชนี PMI ภาคการผลิต มิ.ย. ทรงตัวเท่ากับ พ.ค. 67 ขณะที่ 5M67 รายได้และกำไรของอุตสาหกรรมซอฟต์แวร์และการบริการเทคโนโลยีสารสนเทศเติบโต 11.6%YoY และ 16.3%YoY ตามลำดับ

• ซาอุดีอาระเบียอาจปรับลดราคาน้ำมันดิบที่ขายให้กับภูมิภาคเอเชียเป็นเดือนที่ 2 ในเดือน ส.ค.นี้ ตอกย้ำถึงแรงกดดันที่ผู้ผลิตน้ำมันในกลุ่ม OPEC เผชิญ ขณะที่อุปทานน้ำมันนอกกลุ่ม OPEC ยังคงเพิ่มขึ้นและ ศก. โลกกำลังเผชิญกับปัญหาต่างๆ

• สศอ. รายงานดัชนี MPI พ.ค.67 หดตัว 1.54% ส่งผลให้ 5M67 หดตัว 2.08% สะท้อนปัญหาขาดกำลังซื้อใน ปท. หนี้ครัวเรือนและ ดบ. อยู่ในระดับสูง ขณะที่ มิ.ย. 67 จับตา ศก. ส่งสัญญาณชะลอตัว

• สนค. ระบุ 5M67 ไทยส่งออกทูน่ากระป๋อง 2.21 แสนตัน เพิ่มขึ้น 19.39%YoY ยังคงเป็น ปท. ส่งออกทูน่ากระป๋องอันดับ 1 ของโลก หนุนจากปริมาณทูน่าที่เพิ่มขึ้นส่งผลให้ต้นทุนลดลง ความต้องการเพิ่มขึ้น ปัญหาภูมิรัฐศาสตร์ทำให้มีการสต๊อกสินค้าเพิ่มขึ้น

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบางและแกว่งตัวในกรอบแคบ ระหว่างรอความชัดเจนของปัจจัยการเมืองในประเทศซึ่งในวันที่ 3 ก.ค. ศาล รธน. จะมีการนัดพิจารณาคดียุบพรรคก้าวไกล และวันที่ 10 ก.ค. ศาล รธน. จะมีการนัดพิจารณาคดียื่นวินิจฉัยคุณสมบัติของนายกรัฐมนตรี ขณะที่ปัจจัยต่างประเทศติดตามดัชนี PMI ภาคการผลิตและภาคบริการ มิ.ย. จีน อียูและสหรัฐฯ ซึ่งคาดจะออกมาทรงตัวถึงขยายตัวเล็กน้อยจากเดือนก่อนหน้า ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังเปราะบางและแกว่งตัวในกรอบแคบ ระหว่างรอความชัดเจนของปัจจัยการเมืองในประเทศและปัจจัยหนุนใหม่ๆ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาดจะได้อานิสงส์ Cover Short หลัง ตลท. เริ่มใช้มาตรการ Uptick ตั้งแต่ 1 ก.ค. 67 และเป็นหุ้นพื้นฐานดีมี ESG Rating ระดับ A-AAA เลือก HANA TOP BEM MINT OSP BBL SCGP AOT

2) หุ้นที่คาดได้อานิสงส์บวกจากแผนปรับเงื่อนไขกองทุน Thai ESG ใหม่ โดยขยายวงเงินเป็น 3 แสนบาทและลดระยะเวลาถือครองเหลือ 5 ปี เลือก ADVANC CPALL BDMS BBL BEM

3) หุ้น Global Play ที่คาดผลประกอบการมีแนวโน้มฟื้นตัวต่อเนื่องและได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโลกมากกว่าที่จะขึ้นกับการเติบโตของเศรษฐกิจภายในประเทศที่ไม่แน่นอน เลือก KCE SCGP TU MINT (ทั้งนี้ KCE SCGP แนะนำซื้อเมื่ออ่อนตัว หลังมีแรงกดดันจากตัวเลขเศรษฐกิจจีนที่ออกมาอ่อนแอ)

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Brent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

PTTEP มองราคาน้ำมันที่แข็งแกร่งในระยะสั้นยังเป็นปัจจัยกระตุ้นราคาหุ้น และยังเป็นหุ้นที่เป็นสินทรัพย์ป้องกันความเสี่ยงจากความไม่สงบในตะวันออกกลาง ขณะที่ผลการดำเนินงานและงบดุลยังแข็งแกร่ง โดย 2Q67 คาดกำไรจะดีขึ้นต่อเนื่องจากราคาน้ำมันและปริมาณการขายที่สูงขึ้นเป็นประวัติการณ์

BTG ช่วงสั้นมองได้ Sentiment บวกจากราคาหมูในประเทศที่ปรับตัวขึ้น ขณะที่ 2Q67 คาดจะพลิกกลับมาเป็นกำไรครั้งแรกในรอบปี หลังต้นทุนอาหารสัตว์ปรับตัวลดลงต่อเนื่อง ราคาและปริมาณส่งออกไก่เนื้อที่ดีขึ้น และราคาสุกรในไทยและกัมพูชาปรับตัวเพิ่มขึ้น อีกทั้ง Valuation ยังไม่แพง

ข่าวเด่น