สหรัฐฯ

เศรษฐกิจสหรัฐฯ ยังดูแข็งแกร่ง แต่โมเมนตัมการเติบโตอ่อนแรงลงมากขึ้น ผลการทดสอบภาวะวิกฤต (Stress Test) ของภาคธนาคารในสหรัฐฯ พบว่า ธนาคารพาณิชย์ขนาดใหญ่ 31 แห่งสามารถรับมือกับเศรษฐกิจถดถอยรุนแรงทั่วโลกได้ อย่างไรก็ตาม การเติบโตของ GDP ไตรมาส 1/67 ชะลอลงสู่ 1.4% QoQ จากไตรมาสก่อนที่ 3.4% ขณะที่ดัชนีความเชื่อมั่นผู้บริโภคลดลงในเดือนมิถุนายน ในส่วนของยอดขายบ้านใหม่เดือนพฤษภาคมปรับลดลงสู่ระดับต่ำสุดในรอบ 5 เดือน สอดคล้องกับราคาบ้านที่ชะลอตัวต่อเนื่องเป็นเดือนที่ 3 นอกจากนี้ ในเดือนพฤษภาคมอัตราเงินเฟ้อ PCE ชะลอตัวลงสู่ระดับ 2.6% YoY จากเดือนก่อนที่ 2.7% ส่วนอัตราเงินเฟ้อ Core PCE ชะลอตัวลงสู่ระดับ 2.6% จาก 2.8%

ดัชนีชี้วัดทางเศรษฐกิจที่สำคัญ อาทิ GDP ไตรมาส 1/67 การใช้จ่ายที่แท้จริงและความเชื่อมั่นของผู้บริโภค เงินออมภาคครัวเรือน (ต่ำสุดในรอบ 15 เดือน) ยอดขายบ้านใหม่และการเริ่มต้นสร้างบ้าน อัตราการว่างงาน รวมถึง อัตราเงินเฟ้อ PCE สะท้อนภาพการชะลอตัวของเศรษฐกิจสหรัฐฯที่ชัดเจนขึ้น หากประเมินร่วมกับประเด็นความไม่แน่นอนเกี่ยวกับทิศทางนโยบายทางเศรษฐกิจหลังการเลือกตั้งประธานาธิบดีสหรัฐฯ ในเดือนพฤศจิกายน รวมถึงความเสี่ยงจากสงครามการค้ากับจีนคาดว่าจะส่งผลให้โมเมนตัมการเติบโตของเศรษฐกิจชะลอตัวลงมากขึ้นในช่วงครึ่งปีหลัง ทั้งนี้ วิจัยกรุงศรีประเมินว่าธนาคารกลางสหรัฐฯ (FED) มีแนวโน้มปรับลดอัตราดอกเบี้ยได้ 2 ครั้งในปีนี้ เพื่อป้องกันความเสี่ยงต่อภาวะถดถอยทางเศรษฐกิจ

ญี่ปุ่น

เงินเฟ้อที่มีแนวโน้มเร่งตัวขึ้นและเงินเยนที่อ่อนค่ามากสุดในรอบ 37 ปี คาดหนุนให้ BOJ ปรับขึ้นดอกเบี้ยเพิ่มเติมในช่วงครึ่งหลังของปีนี้ ยอดค้าปลีกขยายตัว 3% YoY ในเดือนพฤษภาคม เพิ่มขึ้นจากเดือนก่อนหน้าที่ 2% ขณะที่ ในเดือนมิถุนายน อัตราเงินเฟ้อในกรุงโตเกียวเพิ่มขึ้น 2.3% YoY จากเดือนก่อนหน้าที่ 2.2% ส่วนอัตราเงินเฟ้อพื้นฐานในกรุงโตเกียวเพิ่มขึ้น 2.1% จาก 1.9%

ดัชนีชี้วัดทางเศรษฐกิจส่วนใหญ่ยังคงบ่งชี้ถึงภาพการฟื้นตัว (i) ยอดค้าปลีกขยายตัวติดต่อกันเป็นเดือนที่ 3 สอดคล้องกับการใช้จ่ายภาคครัวเรือนที่กลับมาขยายตัวเป็นครั้งแรกในรอบ 14 เดือน (ii) ตัวเลขการส่งออกที่ขยายตัวมากที่สุดนับตั้งแต่เดือนพฤศจิกายน 2565 และ (iii) การเติบโตที่ต่อเนื่องของภาคการท่องเที่ยวในช่วงครึ่งปีหลัง อย่างไรก็ตาม จากภาพรวมเศรษฐกิจที่ทยอยฟื้นตัว การปรับขึ้นค่าจ้างแรงงาน มาตรการอุดหนุนราคาพลังงานของภาครัฐที่หมดลงในเดือนพฤษภาคม รวมถึงผลกระทบจากเงินเยนที่อ่อนค่ามากที่สุดในรอบ 37 ปี เมื่อเทียบกับดอลลาร์สหรัฐ คาดว่าจะผลักดันให้อัตราเงินเฟ้อของญี่ปุ่นปรับตัวสูงขึ้นในช่วงที่เหลือของปีนี้ และหนุนให้ธนาคารกลางญี่ปุ่น (BOJ) ทยอยถอนนโยบายผ่อนคลายทางการเงินลง โดยวิจัยกรุงศรีประเมินว่า BOJ มีแนวโน้มปรับขึ้นอัตราดอกเบี้ยนโยบายอีก 10-15 bps สู่ระดับ 0.20-0.25% ในช่วงที่เหลือของปีนี้

จีน

กำไรภาคอุตสาหกรรมของจีนขยายตัวชะลอลงอย่างมาก ขณะที่ภาคอสังหาริมทรัพย์กระเตื้องขึ้นหลังรัฐบาลออกมาตรการกระตุ้นต่อเนื่อง การเติบโตของกำไรภาคอุตสาหกรรมในภาพรวมลดลงจาก 4% YoY ในเดือนเมษายนเป็น 0.7% ในเดือนพฤษภาคม แม้การส่งออกเติบโตสูงกว่าที่คาดการณ์ถึง 7.6% ขณะที่กำไรใน 5 เดือนแรกของบางอุตสาหกรรมขยายตัวสูง เช่น อุปกรณ์และเครื่องจักร (+11.5%) สินค้าอุปโภคบริโภค (+10.9%) ส่วนกำไรในภาคการผลิตต้นน้ำยังหดตัวสูง เช่น การทำเหมือง (-16.2%) การผลิตวัตถุดิบ (-15.1%) ด้านภาคอสังหาริมทรัพย์ ทางการปักกิ่งประกาศลดสัดส่วนเงินดาวน์สำหรับผู้ซื้อบ้านหลังแรกและหลังที่สอง ขณะที่เซี่ยงไฮ้ซึ่งประกาศใช้มาตรการในลักษณะเดียวกันไปก่อนหน้า มียอดขายบ้านใหม่ในช่วง 23 วันแรกของเดือนพฤษภาคมขยายตัวที่ 8%

ผลกำไรของภาคอุตสาหกรรมล่าสุดสะท้อนภาพการฟื้นตัวที่ไม่สมดุลและเปราะบาง แม้หลายอุตสาหกรรมได้แรงหนุนจากภาคการส่งออก และมาตรการอุดหนุนการซื้อเครื่องใช้ไฟฟ้าและเครื่องจักรใหม่ แต่ภาคการผลิตต้นน้ำยังคงเผชิญอุปสรรคจากภาวะอุปทานส่วนเกิน และความซบเซาในภาคอสังหาฯ อย่างไรก็ตาม ภาคการผลิตต้นน้ำอาจฟื้นตัวขึ้นบ้างในระยะถัดไปตามยอดขายในภาคอสังหาฯ ที่มีแนวโน้มหดตัวชะลอลงในช่วงครึ่งปีหลังจากการออกมาตรการกระตุ้นอุปสงค์และการเข้าซื้ออุปทานบ้านส่วนเกิน

เศรษฐกิจไทย

การฟื้นตัวยังมีความไม่เท่าเทียมกันในแต่ละสาขาเศรษฐกิจ แม้ปัจจัยเชิงวัฏจักรหนุนการฟื้นตัวของอุปสงค์แต่ปัจจัยเชิงโครงสร้างสร้างแรงกดดันต่อภาคการผลิตและการจ้างงานในหลายอุตสาหกรรม

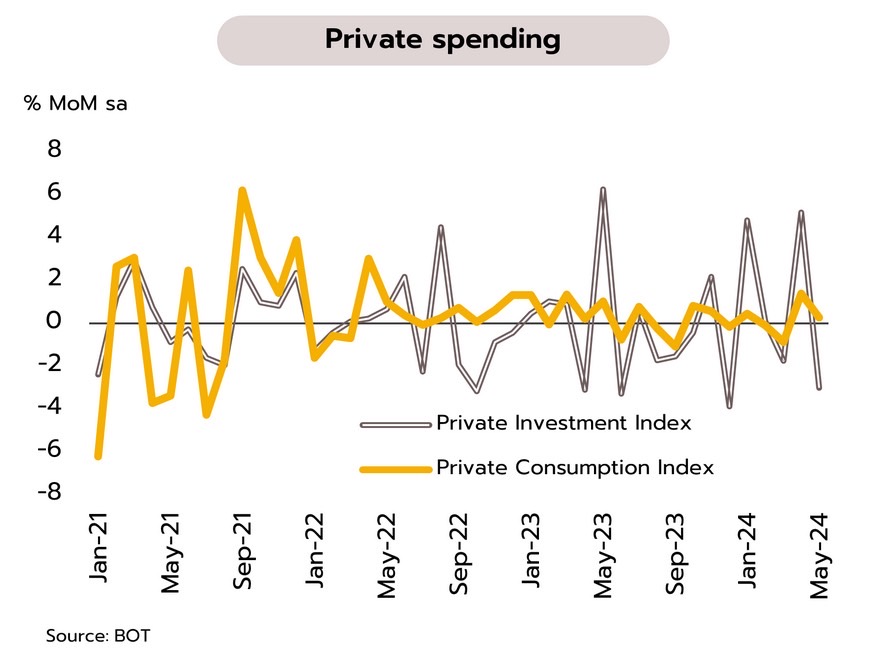

เศรษฐกิจในเดือนพฤษภาคมได้แรงหนุนจากการเติบโตของภาคท่องเที่ยวและการใช้จ่ายภาครัฐที่เร่งตัวขึ้น ธนาคารแห่งประเทศไทย (ธปท.) รายงานเศรษฐกิจโดยรวมในเดือนพฤษภาคมยังอยู่ในทิศทางฟื้นตัวแม้ชะลอลงบ้างจากเดือนก่อน นำโดยกิจกรรมในภาคบริการที่ปรับดีขึ้นตามการเพิ่มขึ้นของทั้งรายรับจากการท่องเที่ยว (+4.1% MoM sa) และจำนวนนักท่องเที่ยวต่างชาติ (+9.2%) ประกอบกับการใช้จ่ายของภาครัฐทั้งรายจ่ายประจำและรายจ่ายลงทุนขยายตัวเร่งสูงขึ้น ภายหลังพ.ร.บ.งบประมาณปี 2567 มีผลบังคับใช้เมื่อปลายเดือนเมษายน ขณะที่การบริโภคภาคเอกชนเพิ่มขึ้นเพียงเล็กน้อย (+0.3%) ส่วนการลงทุนภาคเอกชนพลิกกลับมาหดตัวจากเดือนก่อน (-3.0%) เช่นเดียวกับมูลค่าการส่งออกสินค้าไม่รวมทองคำ (-1.7%) และการผลิตภาคอุตสาหกรรม (-0.6%)

จากเครื่องชี้เศรษฐกิจในช่วงสองเดือนแรกของไตรมาส 2 ปีนี้แม้มีแนวโน้มทยอยฟื้นตัวแต่ยังมีความไม่เท่าเทียมกันในแต่ละภาคส่วน ซึ่งส่วนหนึ่งเป็นผลจากปัจจัยเชิงโครงสร้างที่กดดันภาคการผลิต การลงทุน และการบริโภค โดยในช่วงที่เหลือของปีนี้การฟื้นตัวส่วนใหญ่ยังได้รับแรงหนุนจากปัจจัยเชิงวัฏจักร (Cyclical factor) ตามการเติบโตของภาคท่องเที่ยวและการเร่งขึ้นของการลงทุนภาครัฐที่จะมีบทบาทมากขึ้น อย่างไรก็ตาม การส่งออกของไทยที่มีแนวโน้มเติบโตต่ำท่ามกลางความสามารถในการแข่งขันที่ลดลง อาจส่งผลกระทบต่อการจ้างงานและรายได้ของแรงงานในภาคการผลิต ซึ่งเป็นปัจจัยลบซ้ำเติมต่อการบริโภคของภาคเอกชนที่ประสบกับปัญหาเชิงโครงสร้างจากหนี้ครัวเรือนที่อยู่ในระดับสูง

การผลิตภาคอุตสาหกรรมแม้อาจผ่านจุดต่ำสุดแล้วแต่การฟื้นตัวยังเปราะบางเนื่องจากปัญหาเชิงโครงสร้างสำนักงานเศรษฐกิจอุตสาหกรรมรายงานดัชนีผลผลิตภาคอุตสาหกรรมเดือนพฤษภาคมพลิกกลับมาหดตัวที่ -1.5% YoY ผลจากการผลิตที่ปรับลดลงในอุตสาหกรรมหลัก อาทิ (i) ยานยนต์ การผลิตหดตัวต่อเนื่องเป็นเดือนที่ 10 ตามกำลังซื้อในประเทศชะลอตัว และสถาบันการเงินเข้มงวดในการปล่อยสินเชื่อ (ii) ชิ้นส่วนและแผงวงจรอิเล็กทรอนิกส์ และ (iii) คอนกรีต ปูนซีเมนต์ และปูนปลาสเตอร์ เนื่อง จากลูกค้ายังมีสต๊อกสูงจึงชะลอคำสั่งซื้อ ทั้งนี้ ในช่วง 5 เดือนแรกของปีนี้ดัชนีผลผลิตภาคอุตสาหกรรมเฉลี่ยอยู่ที่ -2.1%

การกลับมาหดตัวของดัชนีผลผลิตภาคอุตสาหกรรมในเดือนพฤษภาคม หลังจากเดือนเมษายนที่ขยายตัวเป็นครั้งแรกในรอบ 19 เดือน ที่ 3.4% สะท้อนถึงการผลิตภาคอุตสาหกรรมไทยแม้อาจผ่านจุดต่ำสุดแล้วแต่การฟื้นตัวยังเปราะบาง ทั้งนี้ ธปท.ชี้ว่าการฟื้นตัวของแต่ละกลุ่มอุตสาหกรรมจะไม่เท่ากันเนื่องจากปัจจัยเชิงวัฎจักรและปัจจัยเชิงโครงสร้าง โดยกลุ่มที่ได้รับผลจากปัจจัยเชิงวัฎจักรมีสัญญาณเชิงบวกตามอุปสงค์ที่ฟื้นตัว อาทิ อาหารและเครื่องดื่ม ปิโตรเลียม และเครื่องปรับอากาศ ขณะที่กลุ่มยานยนต์ได้รับผลทั้งจากปัจจัยเชิงวัฏจักรและเชิงโครงสร้าง จากกระแสความต้องการรถยนต์ EV มากขึ้น แต่มีการแข่งขันที่รุนแรง และสำหรับกลุ่มที่มีปัญหาเชิงโครงสร้างคาดว่าจะยังฟื้นตัวได้ช้า อาทิ HDD, สิ่งทอและเครื่องนุ่งห่ม ปิโตรเคมี และเหล็กขั้นมูลฐาน นอกจากนี้ การฟื้นตัวของแต่ละภาคการผลิตที่ไม่เท่ากันจะส่งผลต่อการฟื้นตัวของรายได้ของแรงงานในแต่ละกลุ่มต่างกัน โดยในภาคการผลิตมีแรงงานราว 6.3 ล้านคน หรือคิดเป็นสัดส่วนประมาณ 16% ของแรงงานทั้งหมด

ข่าวเด่น