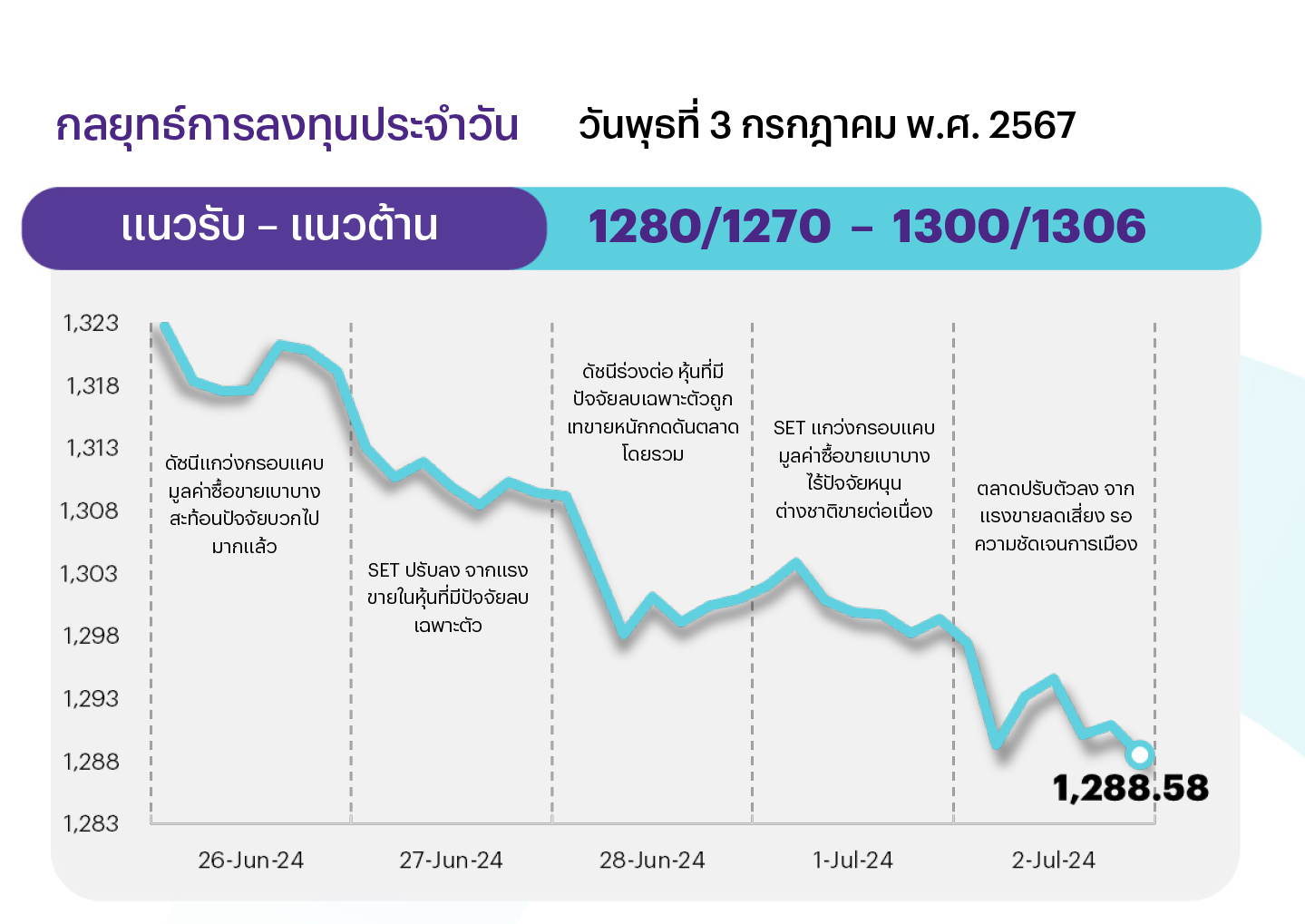

SET สัญญาณยังอ่อนแรง ด้วยเผชิญปัจจัยลบความไม่ชัดเจนด้านการเมือง รวมถึงทิศทาง fund flow ยังไหลออก ทำให้ภาพรวมมีแนวโน้มปรับลงได้ต่อ โดยมีแนวรับถัดไปที่ 1280 และ 1270 จุด ตามลำดับ สลับการดีดสลับในช่วงสั้น แต่มีกรอบบนที่จำกัด โดยมีแนวต้านที่ 1300 และ 1306 จุด ตามลำดับ

ประเด็นสำคัญ

• ปธ. Fed ระบุมีความคืบหน้ามากในการทำให้เงินเฟ้อกลับสู่เป้าหมาย แต่ Fed ต้องการมั่นใจมากขึ้นว่าเงินเฟ้อกำลังปรับลงสู่ 2% อย่างยั่งยืน ก่อนจะเริ่มผ่อนคลายนโยบายการเงิน

• ตัวเลขการเปิดรับสมัครงานและอัตราการหมุนเวียนของแรงงาน พ.ค. ของสหรัฐเพิ่มขึ้นสู่ 8.14 ล้านตำแหน่ง สูงกว่าตลาดคาด แต่ตัวเลขการเลย์ออฟพนักงานเพิ่มขึ้นสู่ระดับ 1.65 ล้านตำแหน่ง

• ศูนย์เฮอริเคนแห่งชาติสหรัฐระบุ พายุเฮอริเคนเบริลซึ่งมีความอันตรายในระดับที่ 5 เคลื่อนตัวผ่านทะเลแคริบเบียน คาดจะอ่อนกำลังลงเป็นพายุโซนร้อนเมื่อเคลื่อนตัวเข้าสู่อ่าวเม็กซิโกในช่วงปลายสัปดาห์นี้

• GM รายงานยอดขายรถยนต์ในสหรัฐ 2Q67 เพิ่มขึ้นสู่ 6.96 แสนคัน สูงสุดนับตั้งแต่ 4Q63 หนุนจากอุปสงค์สำหรับรถยนต์ไฟฟ้า (EV) และรถยนต์ปิกอัพ ด้าน Tesla ระบุยอดส่งมอบรถยนต์ 2Q67 อยู่ที่ 4.4 แสนคัน สูงกว่าตลาดคาดและสูงกว่า 1Q67 ส่งผลราคาหุ้น +10.4%DoD

• สรท. ระบุการส่งออกของไทย 2H67 มีความเสี่ยง หลังค่าระวางเรือเพิ่มขึ้น 300% แนะนำรัฐบาลกำกับดูแลต้นทุนการผลิตเพื่อให้การส่งออกของไทยยังคงขีดความสามารถในการแข่งขัน

• ThaiBMA ระบุสถานการณ์ผิดนัดชำระหุ้นกู้ปีนี้ดีกว่าปีก่อน โดย 1H67 พบ 3 ราย รวม 1.1 พันลบ. ส่วน 9 ราย มูลค่ารวม 1.88 หมื่นลบ. ได้รับความไว้วางใจให้เลื่อนชำระได้ ขณะที่ 2H67 มีหุ้นกู้ครบกำหนด 4.4 แสนลบ.

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบางและแกว่งตัวในกรอบแคบ ระหว่างรอความชัดเจนของปัจจัยการเมืองในประเทศซึ่งในวันที่ 3 ก.ค. ศาล รธน. จะมีการนัดพิจารณาคดียุบพรรคก้าวไกล และวันที่ 10 ก.ค. ศาล รธน. จะมีการนัดพิจารณาคดียื่นวินิจฉัยคุณสมบัติของนายกรัฐมนตรี ขณะที่ปัจจัยต่างประเทศติดตามดัชนี PMI ภาคการผลิตและภาคบริการ มิ.ย. จีน อียูและสหรัฐฯ ซึ่งคาดจะออกมาทรงตัวถึงขยายตัวเล็กน้อยจากเดือนก่อนหน้า ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังเปราะบางและแกว่งตัวในกรอบแคบ ระหว่างรอความชัดเจนของปัจจัยการเมืองในประเทศและปัจจัยหนุนใหม่ๆ กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาดจะได้อานิสงส์ Cover Short หลัง ตลท. เริ่มใช้มาตรการ Uptick ตั้งแต่ 1 ก.ค. 67 และเป็นหุ้นพื้นฐานดีมี ESG Rating ระดับ A-AAA เลือก HANA TOP BEM MINT OSP BBL SCGP AOT

2) หุ้นที่คาดได้อานิสงส์บวกจากแผนปรับเงื่อนไขกองทุน Thai ESG ใหม่ โดยขยายวงเงินเป็น 3 แสนบาทและลดระยะเวลาถือครองเหลือ 5 ปี เลือก ADVANC CPALL BDMS BBL BEM

3) หุ้น Global Play ที่คาดผลประกอบการมีแนวโน้มฟื้นตัวต่อเนื่องและได้ประโยชน์จากการฟื้นตัวของเศรษฐกิจโลกมากกว่าที่จะขึ้นกับการเติบโตของเศรษฐกิจภายในประเทศที่ไม่แน่นอน เลือก KCE SCGP TU MINT (ทั้งนี้ KCE SCGP แนะนำซื้อเมื่ออ่อนตัว หลังมีแรงกดดันจากตัวเลขเศรษฐกิจจีนที่ออกมาอ่อนแอ)

4) สถานการณ์ในตะวันออกกลางเริ่มเบาบางลง ทำให้ราคาน้ำมันดิบ Bent ปรับตัวลดลงมาอยู่ในกรอบล่างของช่วง 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

CPALL 2Q67 คาดกำไรปกติและยอดขายสาขาเดิมโต YoY ดีกว่าผู้ประกอบ การรายอื่นในกลุ่มพาณิชย์ มองราคาหุ้น Undervalue ปัจจุบันซื้อขาย PER 67F ระดับ 21.6 เท่า คิดเป็น -2S.D. จากค่าเฉลี่ย PER 10 ปี สวนทางกำไรที่เติบโต คาดกำไรปกติปี 2567 โต 28%YoY จากยอดขายและมาร์จิ้นดีขึ้น ดบ. จ่ายลดลง

KTB 2Q67 คาดกำไรที่ 1.1 หมื่นลบ. โต 7%YoY จาก NIM และ non-NII เพิ่มขึ้น ขณะที่ Valuation ถูก Div. Yield ดี ความเสี่ยงด้านคุณภาพสินทรัพย์ต่ำ และกำไรมีแนวโน้มฟื้นตัวต่อเนื่องจาก credit cost ที่ลดลง อีกทั้งมองมี Upside จาก NIM (โอกาสที่จะคง ดบ. นโยบาย) และแนวโน้มที่จะเพิ่มอัตราจ่ายเงินปันผล

ข่าวเด่น