การผลิตทองคำโดยรวมทั้งโลกยังมีแนวโน้มขยายตัวได้อย่างจำกัด และยังต้องจับตาหลายปัจจัย ที่ส่งผลให้ราคาทองคำมีความผันผวน และมีโอกาสปรับตัวเพิ่มขึ้นในช่วงที่เหลือของปีนี้

ในช่วง 5 ปีที่ผ่านมา การผลิตแร่ทองคำโดยรวมทั้งโลกขยายตัวโดยเฉลี่ยเพียง 0.3% ต่อปี ซึ่งการผลิตที่ลดลงอย่างต่อเนื่องของจีนเป็นแรงกดดันต่ออุปทานทองคำ นอกจากนี้ การเข้าถือครองทองคำอย่างต่อเนื่องของธนาคารกลางประเทศต่าง ๆ ประกอบกับ SCB EIC ประเมินว่า Fed มีแนวโน้มปรับลดอัตราดอกเบี้ยนโยบายในช่วงไตรมาส 3-4 ของปีนี้ โดยผลตอบแทนจากอัตราดอกเบี้ยที่ลดลง จะส่งผลให้นักลงทุนหันมาลงทุนในทองคำมากขึ้น จะส่งผลให้ราคาทองคำโลกมีโอกาสปรับตัวเพิ่มขึ้นในช่วงที่เหลือของปี

การสร้างมูลค่าเพิ่มของธุรกิจทองคำของไทยยังจำกัดอยู่ที่การผลิตสินค้าขั้นปลาย

ปัจจุบันโรงงานสกัดทองคำในไทยแม้จะมีความสามารถสกัดทองคำให้มีความบริสุทธิ์ได้ที่ 99.99% แต่ยังมีทองคำบางส่วนถูกส่งออกไปยังโรงงานสกัดทองคำในต่างประเทศ โดยเฉพาะสวิตเซอร์แลนด์ ที่สามารถสกัดทองคำให้มีความบริสุทธิ์ตามมาตรฐานสากล หลังจากนั้นจึงนำเข้าทองคำบริสุทธิ์กลับเข้ามาผลิตที่ไทยเป็นสินค้าขั้นปลาย ส่งผลให้ผู้ประกอบการมีต้นทุนที่ค่อนข้างสูง การสร้างมูลค่าเพิ่มของธุรกิจทองคำของไทยจึงยังจำกัดอยู่ที่การผลิตสินค้าขั้นปลาย เช่น เครื่องประดับที่มีส่วนประกอบของทองคำ ทองคำแท่ง เหรียญทองคำ

ผู้ประกอบการธุรกิจทองคำยังเผชิญกับความท้าทายด้านต้นทุน จากราคาทองคำที่พุ่งสูงขึ้นมาก แต่ความนิยมถือครองทองคำของคนไทยยังเป็นโอกาส

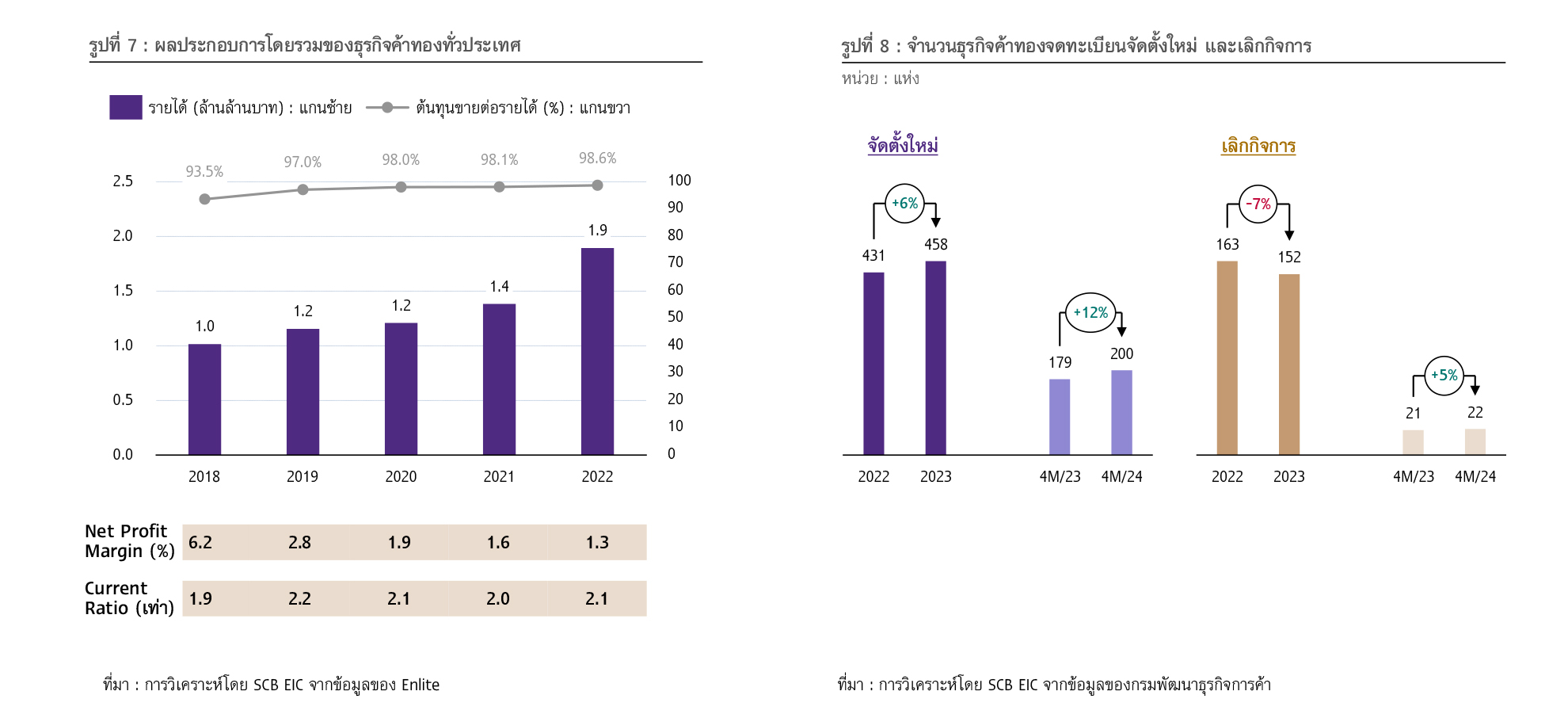

- แม้ว่ารายได้ของธุรกิจค้าทองในช่วงปี 2019-2022 โดยรวมจะขยายตัวได้ต่อเนื่อง โดยเฉลี่ยอยู่ที่ 17% ต่อปี แต่ผู้ค้าทองต้องเผชิญกับความท้าทายด้านต้นทุนขายที่ปรับตัวสูงขึ้น จนส่งผลให้อัตรากำไรต่ำมาก อย่างไรก็ดี ในภาพรวมธุรกิจค้าทองยังมีสภาพคล่องในการประกอบธุรกิจที่สูง ซึ่งปริมาณการซื้อขายทองคำที่หมุนเวียนในตลาด ทั้งจากผู้บริโภค และนักลงทุนยังเป็นปัจจัยสำคัญที่ขับเคลื่อนการดำเนินธุรกิจค้าทอง

- ความนิยมถือครองทองคำของคนไทย ทั้งเครื่องประดับ และการลงทุน ยังเป็นโอกาสของธุรกิจการผลิต และธุรกิจค้าทอง โดย SCB EIC ประเมินว่า ตลาดทองคำในประเทศที่ถือครองโดยผู้บริโภคในปี 2023 มีมูลค่าแตะระดับ 91,000 ล้านบาท ปรับตัวสูงขึ้นจากราว 66,000 ล้านบาทในปี 2021 จากราคาทองคำโดยเฉลี่ยที่ปรับตัวสูงขึ้น ปริมาณการถือครองทองคำที่ขยายตัวอย่างต่อเนื่อง รวมถึงการถือครองทองคำต่อประชากรของไทยที่ปรับตัวสูงขึ้นการสร้างมูลค่าเพิ่มให้กับสินค้า เช่น การออกแบบลวดลาย รวมถึงการขยายฐานลูกค้าไปยังกลุ่มคนรุ่นใหม่ที่มีกำลังซื้อ เป็นกลยุทธ์สำคัญสำหรับผู้ผลิต และผู้ค้าทอง

- ค่าใช้จ่ายในการดำเนินการส่งออก เพื่อสกัดทองคำให้มีความบริสุทธิ์ตามมาตรฐานสากล และนำเข้าทองคำกลับมาที่ไทย เป็นส่วนหนึ่งของต้นทุนการผลิตสินค้าทองคำขั้นปลาย อีกทั้ง ต้นทุนยังมีความผันผวนไปตามราคาทองคำในตลาดโลก และค่าเงินบาท ที่ต้องอาศัยประสบการณ์ในการบริหารจัดการต้นทุนราคาทองคำ และสต็อกวัตถุดิบทองคำ รวมถึงบริหารจัดการความเสี่ยงด้านอัตราแลกเปลี่ยนอีกด้วย

- ผู้ผลิตสินค้ากลุ่มเครื่องประดับทองคำ ควรมุ่งสร้างมูลค่าเพิ่มให้กับสินค้า เช่น การออกแบบลวดลายทองรูปพรรณให้มีเอกลักษณ์ เพื่อดึงดูดกำลังซื้อจากผู้ซื้อเครื่องประดับทองคำเพื่อสะท้อนความมั่งคั่ง

และเก็บสะสม รวมถึงขยายฐานลูกค้า ทั้งผู้บริโภคในประเทศ เช่น ผู้ประกอบธุรกิจส่วนตัว และผู้ประกอบอาชีพอิสระที่มีการเติบโตของรายได้แบบก้าวกระโดด แต่รายได้ไม่แน่นอน จึงต้องการสะสมสินทรัพย์เพื่อเป็นหลักประกันในอนาคต คนรุ่นใหม่ที่มีกำลังซื้อ รวมถึงกลุ่มผู้บริโภคในประเทศเพื่อนบ้านที่นิยมเครื่องประดับทองคำจากไทย และนักท่องเที่ยวจากต่างชาติ อย่างชาวตะวันออกกลาง ชาวฮ่องกง

- ผู้ค้าทองรายใหญ่ยังสามารถขยายการให้บริการ ด้วยการเป็นพันธมิตรกับธุรกิจที่เกี่ยวเนื่อง เช่น สถาบันการเงิน การขายทองคำผ่าน E-wallet รวมถึงอาจเป็นพันธมิตรกับธุรกิจการท่องเที่ยว เพื่อขยายช่องทางการขายไปสู่นักท่องเที่ยวต่างชาติกลุ่มที่มีศักยภาพ ขณะที่ผู้ค้าทองรายกลางและเล็กอาจขยายธุรกิจสู่การให้บริการออมทอง โดยเฉพาะกับผู้ซื้อรายย่อย และกลุ่มนักลงทุนที่ยังไม่สามารถเข้าถึงแพลตฟอร์ม หรือบัญชีการซื้อขายออนไลน์ของผู้ค้าทองรายใหญ่ได้

ในโลกที่เต็มไปด้วยความไม่แน่นอน “ทองคำ” เป็นสินทรัพย์ปลอดภัย (Safe-heaven asset) ที่ทำหน้าที่เป็นหลักประกัน และการสะสมความมั่งคั่งมาอย่างยาวนาน โดยมูลค่าที่เพิ่มขึ้นอย่างต่อเนื่องของทองคำ ส่งผลให้มีความต้องการครอบครองทองคำ ตั้งแต่ระดับประเทศ ระดับสถาบันต่าง ๆ ลงมาจนถึงระดับบุคคล โดยมีวัตถุประสงค์ในการครอบครองที่แตกต่างกันออกไป ไม่ว่าจะเป็นการถือครองเพื่อเป็นทุนสำรองของธนาคารกลางของแต่ละประเทศ การลงทุน เครื่องประดับ ไปจนถึงการใช้งานในอุตสาหกรรมการผลิตสินค้าประเภทต่าง ๆ ที่มีทองคำเป็นส่วนประกอบ

สถานการณ์ทองคำของโลกมีแนวโน้มเป็นอย่างไร?

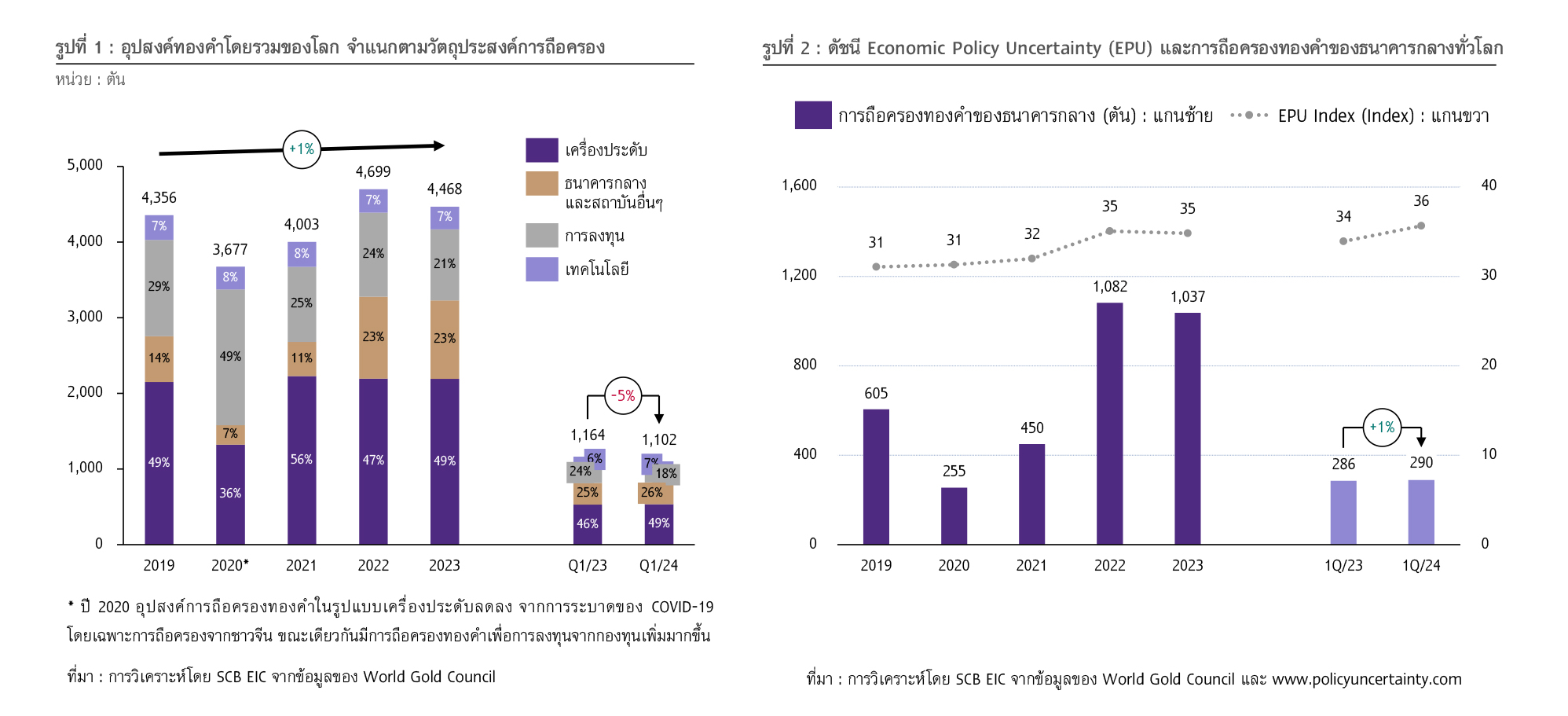

อุปสงค์ทองคำโดยรวมของโลกอยู่ที่ราว 4,000 ตัน/ปี เกือบครึ่งหนึ่งเป็นอุปสงค์ทองรูปพรรณ และเครื่องประดับที่มีทองคำเป็นส่วนประกอบ อุปสงค์ทองคำโดยรวมของโลกในปี 2023 อยู่ที่ 4,500 ตัน ในจำนวนนี้ 49% เป็นอุปสงค์ทองรูปพรรณ และเครื่องประดับที่มีทองคำเป็นส่วนประกอบ รองลงมาเป็นอุปสงค์การถือครองทองคำของธนาคารกลางทั่วโลก และอุปสงค์ทองคำเพื่อการลงทุนคิดเป็นสัดส่วน 23% และ 21% ตามลำดับ สัดส่วนที่เหลืออีก 7% เป็นอุปสงค์ทองคำในการผลิตสินค้าที่เกี่ยวข้องกับเทคโนโลยี ทั้งนี้ประเทศผู้ถือครองทองคำมากที่สุดของโลกเป็นลำดับต้น ๆ คือ สหรัฐอเมริกา เยอรมนี อิตาลี ฝรั่งเศส รัสเซีย และจีน ซึ่ง 6 ประเทศดังกล่าวครอบครองทองคำคิดเป็นสัดส่วนรวมกันถึง 58% ของปริมาณการถือครองทองคำทั่วโลก

จากสถานการณ์ความไม่แน่นอนต่าง ๆ ที่เกิดขึ้นทั่วโลก เช่น ภาวะสงคราม ความขัดแย้งทางภูมิรัฐศาสตร์ ความผันผวนของราคาสินค้าโภคภัณฑ์ นำมาซึ่งความเสี่ยงให้เกิดสถานการณ์เศรษฐกิจที่ชะลอตัวในหลายประเทศ และก่อให้เกิดความท้าทายในการดำเนินนโยบายทางเศรษฐกิจของรัฐบาลทั่วโลกตามมา นำมาซึ่งการถือครองทองคำที่ปรับตัวสูงขึ้นของธนาคารกลาง โดยดัชนี Economic Policy Uncertainty (EPU) มีทิศทางเดียวกันกับการเข้าถือครองทองคำเพื่อเป็นทุนสำรองของธนาคารกลางทั่วโลก สะท้อนว่านอกจากทองคำจะเป็นทุนสำรองของประเทศแล้ว ทองคำยังเป็นเป็นสินทรัพย์ที่เป็นหลักประกันความมั่นคงทางเศรษฐกิจของประเทศท่ามกลางสถานการณ์ความไม่แน่นอนต่าง ๆ ดังเช่นในปี 2022 ที่เกิดสถานการณ์ความขัดแย้งระหว่างรัสเซียและยูเครน เป็นเหตุให้ราคาพลังงาน และเงินเฟ้อปรับตัวสูงขึ้นมาก ส่งผลให้การเข้าถือครองทองคำเพื่อเป็นทุนสำรองของธนาคารกลางปรับตัวสูงขึ้นอย่างมาก

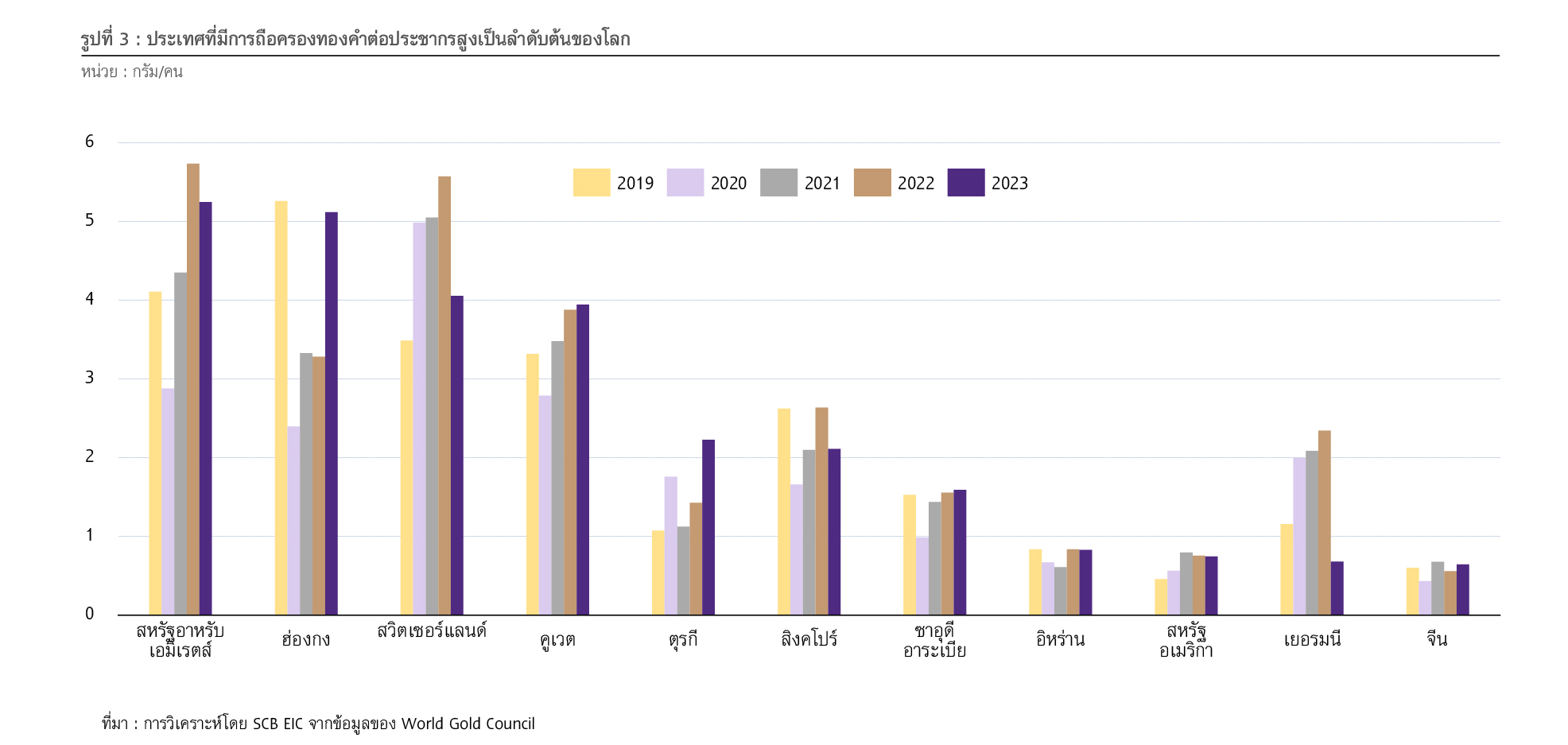

สำหรับการถือครองทองคำในระดับบุคคล ซึ่งส่วนใหญ่เป็นการถือครองทองคำในรูปแบบทองรูปพรรณ เครื่องประดับที่มีทองคำเป็นส่วนประกอบ ทองคำแท่ง และเหรียญทองคำ จะพบว่า ชาวสหรัฐอาหรับเอมิเรตส์ ฮ่องกง และสวิตเซอร์แลนด์ มีปริมาณการถือครองทองคำต่อประชากรสูงเป็นลำดับต้น ๆ ของโลก โดยนอกจากความมั่งคั่งของประชากรในประเทศเหล่านี้จะเป็นปัจจัยหนุนให้ประชากรถือครองทองคำในระดับสูงแล้ว การมีบทบาทเป็นศูนย์กลางทางการค้า และการสกัดทองคำของโลกของประเทศเหล่านี้ก็ยังเป็นปัจจัยสำคัญที่หนุนให้ประชากรถือครองทองคำด้วยเช่นกัน

การผลิตทองคำโดยรวมทั้งโลกยังมีแนวโน้มขยายตัวได้อย่างจำกัด ซึ่งการผลิตแร่ทองคำที่ลดลงอย่าต่อเนื่องของจีนเป็นแรงกดดัน ปริมาณการผลิตแร่ทองคำโดยรวมทั้งโลกในปี 2022 อยู่ที่ 3,632 ตัน โดยประเทศผู้ผลิตแร่ทองคำที่สำคัญของโลก ได้แก่ จีน รัสเซีย และออสเตรเลีย ซึ่งมีสัดส่วนปริมาณการผลิตแร่ทองคำอยู่ที่ 10.3%, 8.9% และ 8.7% ของปริมาณการผลิตแร่ทองคำโดยรวมทั้งโลก ตามลำดับ นอกจากนี้ แร่ทองคำยังมาจากแหล่งผลิตที่สำคัญในประเทศแถบแอฟริกา อย่างกานา มาลี เบอร์กินาฟาโซ แอฟริกาใต้ และซูดาน ซึ่งมีสัดส่วนปริมาณการผลิตแร่ทองคำรวมกันอยู่ที่ราว 14% ของปริมาณการผลิตแร่ทองคำโดยรวมทั้งโลก

สำหรับในปี 2023 ปริมาณการผลิตแร่ทองคำโดยรวมทั้งโลกอยู่ที่ 3,636 ตัน ทรงตัวจากปี 2022 โดยในระยะ 5 ปีที่ผ่านมา การผลิตแร่ทองคำโดยรวมทั้งโลกขยายตัวได้อย่างจำกัดโดยเฉลี่ยเพียง 0.3% ต่อปี ซึ่งการผลิตแร่ทองคำที่ลดลงอย่างต่อเนื่องของจีนเป็นแรงกดดันต่อการผลิตแร่ทองคำโดยรวมทั้งโลก อย่างไรก็ดี ในช่วงไตรมาสแรกของปี 2024 ปริมาณการผลิตทองคำของโลกขยายตัวราว 3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยการขยายตัวมาจากการผลิตแร่ทองคำของเหมืองทองในแอฟริกา และเอเชียเป็นหลัก ขณะที่ปริมาณการรีไซเคิลทองคำหมุนเวียนเพื่อนำกลับมาใช้ใหม่ขยายตัว 12% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยเฉพาะการรีไซเคิลทองรูปพรรณในจีน และประเทศในเอเชียตะวันออก ที่มีการขายคืนทองคำจากผู้บริโภคในช่วงที่ราคาทองปรับตัวสูงขึ้น และเริ่มแตะระดับ All-time high ครั้งแรกในเดือนมีนาคม ปี 2024

ยังต้องจับตาหลากหลายปัจจัย ที่ส่งผลให้ราคาทองคำยังมีความผันผวน และมีโอกาสปรับตัวเพิ่มขึ้นในช่วงที่เหลือของปี 2024 นอกจากปริมาณการผลิตทองคำจากประเทศผู้ผลิตที่สำคัญของโลกจะมีผลต่อราคาทองคำในตลาดโลกแล้ว ยังมีการเข้าถือครองทองคำอย่างต่อเนื่องของธนาคารกลางประเทศต่าง ๆ ท่ามกลางความขัดแย้งทางภูมิรัฐศาตร์ที่มีแนวโน้มยืดเยื้อต่อไป และยังต้องจับตาทิศทางการกำหนดนโยบายอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (Fed) ซึ่ง SCB EIC ประเมินว่า Fed มีแนวโน้มจะปรับลดอัตราดอกเบี้ยนโยบายในช่วงปลายไตรมาส 3 ถึงไตรมาส 4 ของปี 2024 ทำให้ผลตอบแทนจากอัตราดอกเบี้ยลดลง ส่งผลให้นักลงทุนหันมาลงทุนในทองคำมากขึ้น และทำให้ราคาทองคำโลกมีโอกาสปรับตัวเพิ่มขึ้นในช่วงที่เหลือของปี แตะระดับ 2,500 ดอลลาร์สหรัฐฯ/ออนซ์

สำรวจห่วงโซ่อุปทานทองคำของไทย

ห่วงโซ่อุปทานทองคำของไทยเริ่มต้นจากการทำเหมืองแร่ทองคำ ผ่านกระบวนการสกัดให้เป็นทองคำบริสุทธิ์ และการหลอมเป็นแท่ง อย่างไรก็ดี อุปทานทองคำของไทยมาจากการนำทองคำที่มีอยู่ในประเทศมารีไซเคิลเป็นหลัก และอีกส่วนหนึ่งมาจากการนำเข้าทองคำที่ผ่านกระบวนการสกัดจากโรงงานในต่างประเทศ โดยมีการนำทองคำมาใช้เป็นวัตถุดิบในการผลิตสินค้า เช่น ทองคำแท่ง ทองคำรูปพรรณ เหรียญทองคำ เครื่องประดับทองคำ ชิ้นส่วนอิเล็กทรอนิกส์ สินค้าอื่น ๆ ที่มีทองคำ

เป็นส่วนประกอบ

ในอดีตที่ผ่านมา ไทยมีการผลิตทองคำได้ปีละ 3-5 ตัน ซึ่งยังคิดเป็นสัดส่วนปริมาณการผลิตที่น้อยมากเพียง 0.1% ของปริมาณการผลิตทองคำโดยรวมทั้งโลก ทั้งนี้ข้อมูลจากกรมอุตสาหกรรมพื้นฐานและการเหมืองแร่ ระบุว่า ในปัจจุบันการทำเหมืองทองคำของไทยมีพื้นที่ที่ได้ประทานบัตรแร่ทองคำที่ยังไม่หมดอายุโดยรวมอยู่ที่ 4,706 ไร่ ซึ่งกระจุกตัวอยู่ใน 3 จังหวัด ได้แก่ พิจิตร เลย และเพชรบูรณ์ โดยมีสัดส่วนพื้นที่ที่ได้ประทานบัตรแร่ทองคำ 46.0%, 27.4% และ 26.6% ตามลำดับ

สำหรับกระบวนการสกัดให้เป็นทองคำบริสุทธิ์นั้น ปัจจุบันมีโรงงานสกัดทองคำในไทยซึ่งส่วนใหญ่เป็นผู้ประกอบการรายใหญ่ สามารถสกัดทองคำให้มีความบริสุทธิ์ 99.9% อย่างไรก็ตาม การผลิตทองคำในไทยส่วนหนึ่งยังจำเป็นต้องอาศัยการส่งออกทองคำไปยังโรงงานสกัดทองคำในต่างประเทศ ที่สามารถสกัดทองคำให้มีความบริสุทธิ์ตามมาตรฐานสากล โดยเฉพาะการผ่านการสกัดจากโรงงานสกัดทองคำที่เป็นสมาชิกสมาคมตลาดทองคำแห่งลอนดอน (The London Bullion Market Association : LBMA) เพื่อให้ผ่านมาตรฐาน LBMA Good Delivery ซึ่งได้รับการยอมรับในระดับนานาชาติ ซึ่งปัจจุบันยังไม่มีโรงงานสกัดทองคำที่เป็นสมาชิก LBMA ในไทย โดยนอกจากข้อกำหนดในการตั้งโรงงานสกัดทองคำที่ LBMA กำหนดไว้ว่ามูลค่าทุนสุทธิต้องไม่น้อยกว่า 15 ล้านปอนด์แล้ว ยังมีข้อกำหนดสำคัญ ได้แก่ กำลังการผลิต ที่ LBMA กำหนดไว้ว่าโรงงานสกัดทองคำที่จะสมัครเข้าเป็นสมาชิก LBMA ต้องมีการผลิตทองคำไม่ต่ำกว่า 10 ตันต่อปี ขณะที่ไทยมีการผลิตทองคำได้เพียงปีละ 3-5 ตันเท่านั้น

ทั้งนี้การส่งออกทองคำของไทยส่วนใหญ่กว่าครึ่งหนึ่งเป็นการส่งทองคำไปสกัดที่สวิตเซอร์แลนด์ ซึ่งเป็นศูนย์กลางการสกัดทองคำที่สำคัญของโลก หลังจากนั้นจึงนำเข้าทองคำบริสุทธิ์กลับเข้ามาผลิตเป็นสินค้าขั้นปลายที่ไทย เพื่อจำหน่ายในประเทศ และส่งออกอีกครั้งหนึ่ง รวมถึงฮ่องกง และสิงคโปร์ ก็เป็นประเทศคู่ค้าหลักในการนำเข้าและส่งออกทองคำของไทย

การสร้างมูลค่าเพิ่มของธุรกิจทองคำของไทยอยู่ที่การผลิตสินค้าขั้นปลายเป็นหลัก ปัจจุบันโรงงานสกัดทองคำในไทยแม้จะมีความสามารถสกัดทองคำให้มีความบริสุทธิ์ได้ที่ 99.99% แต่ยังมีทองคำบางส่วนถูกส่งออกไปยังโรงงานสกัดทองคำในต่างประเทศ โดยเฉพาะสวิตเซอร์แลนด์ที่สามารถสกัดทองคำให้มีความบริสุทธิ์ตามมาตรฐานสากล หลังจากนั้น จึงนำเข้าทองคำบริสุทธิ์กลับเข้ามาผลิตที่ไทยเป็นสินค้าขั้นปลาย ส่งผลให้ปัจจุบันการสร้างมูลค่าเพิ่มของธุรกิจทองคำของไทยจึงอยู่ที่การผลิตสินค้าขั้นปลายเป็นหลัก เช่น เครื่องประดับที่มีส่วนประกอบของทองคำ ทองคำแท่ง เหรียญทองคำ เพื่อส่งออก และจำหน่ายในประเทศ

นอกจากภาคการผลิตแล้ว ธุรกิจค้าทองยังเป็นผู้เล่นสำคัญที่มีบทบาทเพิ่มสภาพคล่องให้กับตลาดทองคำ โดยเป็นตัวกลางในการอำนวยความสะดวกในการทำธุรกรรมต่าง ๆ เกี่ยวกับทองคำ เช่น ซื้อขาย ลงทุน ออมทอง รับจำนำทอง รับขายฝากทอง ทั้งนี้ปัจจุบันธุรกิจค้าทองในไทยมีจำนวนผู้ประกอบการราว 9,700 ราย ทั้งผู้ค้าทองรายใหญ่ ไปจนถึงรายกลางและเล็ก ซึ่งมีรูปแบบการสร้างรายได้จากการประกอบธุรกิจที่แตกต่างกัน แม้ว่าจำนวนผู้ค้าทองรายกลางและเล็กจะมีสัดส่วนกว่า 97% ของจำนวนผู้ค้าทองโดยรวมทั้งประเทศ แต่ผู้ค้าทองรายใหญ่ ซึ่งมีรายได้มากกว่า 200 ล้านบาท/ปี จำนวนราว 300 ราย ยังคงครองส่วนแบ่งรายได้ส่วนใหญ่ในตลาด โดยคิดเป็นสัดส่วนกว่า 93% ของรายได้ธุรกิจร้านทองโดยรวมทั้งประเทศ

ทั้งนี้ผู้ค้าทองรายใหญ่มีรูปแบบการสร้างรายได้ที่หลากหลาย เช่น บริการซื้อขาย จำหน่ายทองคำเป็นหน่วยย่อย ลงทุน ออมทอง รับจำนำทอง รับขายฝากทอง โดยมีการเปิดสาขาให้บริการทั้งในกรุงเทพฯ และต่างจังหวัด ไปจนถึงการให้บริการผ่านช่องทางออนไลน์ ซึ่งลูกค้าสามารถทำธุรกรรมได้ 24 ชั่วโมง ทั้งนี้ผู้ค้าทองรายใหญ่มีข้อได้เปรียบด้านการให้บริการที่หลากหลาย มีการประกอบธุรกิจมายาวนานทำให้มีความน่าเชื่อถือในด้านมาตรฐานทองคำ รวมถึงการรับประกันราคารับซื้อคืนทองคำที่ค่อนข้างสูง หากเป็นทองคำที่ถูกซื้อออกไปจากร้านเดียวกัน ทำให้ปัจจุบันผู้ค้าทองรายใหญ่มีฐานลูกค้าจำนวนมาก ทั้งรายย่อย และนักลงทุน ขณะที่ผู้ค้าทองรายกลางและเล็กยังมีรูปแบบการให้บริการที่จำกัด โดยส่วนใหญ่

เป็นร้านทองในท้องถิ่น ที่ให้บริการซื้อขาย รับจำนำทอง และรับขายฝากทองสำหรับผู้บริโภค และนักลงทุนในพื้นที่

แม้รายได้โดยรวมของธุรกิจค้าทองในไทยจะขยายตัวอย่างต่อเนื่อง แต่ผู้ค้าทองต้องเผชิญกับความท้าทายด้านต้นทุนขายที่ปรับตัวสูงขึ้น จากราคาทองคำที่พุ่งสูงขึ้นมาก จนส่งผลให้อัตรากำไรต่ำ รายได้ของธุรกิจค้าทอง ในช่วงปี 2019-2022 โดยรวมขยายตัวได้ต่อเนื่อง โดยเฉลี่ยอยู่ที่ 17% ต่อปี ขณะที่ต้นทุนขาย ซึ่งส่วนใหญ่เป็นค่าใช้จ่ายในการซื้อทองคำขยายตัวในอัตราที่สูงกว่า อีกทั้ง ค่ากำเหน็จทองรูปพรรณ ที่จะช่วยให้ผู้ค้าทองสามารถส่งผ่านต้นทุนที่ปรับตัวสูงขึ้นไปยังผู้ซื้อทองคำ รวมถึงสามารถกำหนดอัตรากำไรจากส่วนต่างของราคาซื้อและราคาขายได้ ซึ่งโดยทั่วไปจะอยู่ที่ 500-1,000 บาท/บาททองคำ และมีโอกาสปรับขึ้นได้ไม่มาก จากแรงกดดันด้านการแข่งขันในระดับสูงในตลาดค้าทอง ขณะที่ต้นทุนการผลิต รวมถึงค่าใช้ในจ่ายในการขายและบริหารปรับตัวสูงขึ้นในช่วงที่ผ่านมา ส่งผลให้อัตรากำไรของธุรกิจค้าทองโดยรวมลดต่ำลงอย่างต่อเนื่อง นับเป็นความท้าทายของผู้ค้าทองในการบริหารจัดการต้นทุน เพื่อรักษาระดับอัตรากำไรของกิจการ ทั้งนี้ในภาพรวมธุรกิจค้าทองยังมีสภาพคล่องในการประกอบธุรกิจที่สูง โดยมีอัตราส่วนสภาพคล่อง (Current ratio) เฉลี่ยอยู่ที่ราว 2% ซึ่งปริมาณการซื้อขายทองคำที่หมุนเวียนในตลาด ทั้งจากผู้บริโภค และนักลงทุนยังเป็นปัจจัยสำคัญที่ขับเคลื่อนการดำเนินธุรกิจค้าทอง

สำหรับผู้ค้าทองรายกลางและเล็กยังเผชิญความท้าทายด้านจำนวนฐานลูกค้า และความสามารถในการแข่งขันที่ยังต่ำกว่าผู้ค้าทองรายใหญ่อยู่มาก จนเริ่มเห็นการทยอยปิดกิจการ โดยพบว่า ในช่วง 4 เดือนแรกของปี 2024 จำนวนธุรกิจค้าทองจดทะเบียนเลิกกิจการเพิ่มขึ้น 5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน โดยส่วนใหญ่เป็นผู้ค้าทองขนาดเล็ก ที่มีทุนจดทะเบียนไม่เกิน 3 ล้านบาท อย่างไรก็ดี จากรายได้โดยรวมของธุรกิจค้าทองในไทยที่ขยายตัวอย่างต่อเนื่อง ส่งผลให้ธุรกิจค้าทองยังได้รับความสนใจในการประกอบกิจการ สะท้อนจากจำนวนธุรกิจค้าทองจดทะเบียนจัดตั้งใหม่ที่ขยายตัวในปี 2023

และในช่วง 4 เดือนแรกของปี 2024 ก็ยังขยายตัวต่อเนื่องที่ 12% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

ความนิยมถือครองทองคำของคนไทย ทั้งสินค้าเครื่องประดับ และการลงทุน ยังเป็นโอกาสของธุรกิจการผลิต และธุรกิจค้าทอง โดย SCB EIC ประเมินว่า ตลาดทองคำในประเทศที่ถือครองโดยผู้บริโภค ครอบคลุมถึงสินค้าเครื่องประดับ รวมถึงทองคำแท่ง และเหรียญทองคำในปี 2023 มีมูลค่าแตะระดับ 91,000 ล้านบาท ปรับตัวสูงขึ้นจากราว 66,000 ล้านบาทในปี 2021 โดยนอกจากราคาทองคำโดยเฉลี่ยที่ปรับตัวสูงขึ้นแล้ว ปริมาณการถือครองทองคำที่ขยายตัวอย่างต่อเนื่อง รวมถึงการถือครองทองคำต่อประชากรของไทยที่ปรับตัวสูงขึ้น ยังเป็นปัจจัยสำคัญที่หนุนให้มูลค่าตลาดทองคำในประเทศที่ถือครองโดยผู้บริโภคปรับตัวสูงขึ้นอีกด้วย

ทั้งนี้ผลสำรวจ SCB EIC Consumer survey 2023 พบว่า กลุ่มที่มีการลงทุนในทองคำมากที่สุด คือ กลุ่ม Gen X คิดเป็นสัดส่วน 51% รองลงมาเป็นกลุ่ม Gen Y คิดเป็นสัดส่วน 34% อีกทั้ง กลุ่ม Gen X และ Y ยังมีสัดส่วนผู้ที่สนใจลงทุนเพิ่มเติมในทองคำสูงกว่า Gen อื่น ๆ อีกด้วย สะท้อนฐานนักลงทุนกลุ่ม Gen X และ Y ที่ยังเป็นกลุ่มหลักที่ลงทุนในทองคำอย่างต่อเนื่อง อีกทั้ง เมื่อพิจารณากลุ่มที่สนใจลงทุนเพิ่มเติมในทองคำ จำแนกตามระดับรายได้ จะพบว่า กลุ่มที่มีรายได้ระดับ 50,000 บาท/เดือนลงมา สนใจลงทุนเพิ่มเติมในทองคำ เป็นโอกาสให้ผู้ค้าทองอาจขยายฐานนักลงทุนกลุ่มดังกล่าว ด้วยการมุ่งเน้นการนำเสนอบริการลงทุนในทองคำที่ตอบโจทย์กลุ่มที่มีรายได้ระดับปานกลางลงมา อย่างการเปิดบัญชีจำหน่ายทองคำในหน่วยย่อย เพื่อให้ผู้ลงทุนที่มีรายได้ระดับปานกลางลงมาสามารถทยอยลงทุนได้อย่างเหมาะสมตามระดับเงินออม และสะสมรับเป็นทองคำได้เมื่อถึงน้ำหนักที่กำหนด

แนะธุรกิจในห่วงโซ่อุปทานทองคำของไทยปรับกลยุทธ์รับมือกับความท้าทาย และคว้าโอกาสในการเพิ่มรายได้

จากการที่ไทยเป็นผู้ผลิตและผู้ค้าสินค้าทองคำขั้นปลาย ส่งผลให้การบริหารจัดการต้นทุน การเพิ่มรายได้ทั้งจากการสร้างมูลค่าเพิ่มให้กับสินค้า และการขยายฐานลูกค้าใหม่ ๆ ยังเป็นกลยุทธ์ที่สำคัญ จากข้อจำกัดที่ไทยยังไม่มีโรงงานสกัดทองคำให้มีความบริสุทธิ์ตามมาตรฐานสากล การผลิตสินค้าขั้นปลายที่มีส่วนประกอบของทองคำในไทยส่วนหนึ่งจึงยังต้องอาศัยการส่งออกทองคำที่ยังไม่ขึ้นรูปไปยังประเทศที่มีศักยภาพในการสกัดทองคำให้มีความบริสุทธิ์ก่อน แล้วจึงนำเข้าทองคำกลับมาที่ไทยอีกครั้งมาผลิตเป็นสินค้าขั้นปลาย จึงนับว่าค่าใช้จ่ายในการดำเนินการส่งออก และนำเข้าทองคำกลับมาที่ไทย เป็นส่วนหนึ่งของต้นทุนการผลิตสินค้าทองคำขั้นปลาย อีกทั้ง ต้นทุนการผลิตยังมีความผันผวนไปตามราคาทองคำในตลาดโลก และค่าเงินบาท ที่จำเป็นต้องอาศัยประสบการณ์ในการประกอบธุรกิจบริหารจัดการต้นทุนราคาทองคำ และสต็อกวัตถุดิบทองคำอย่างเหมาะสม รวมถึงยังจำเป็นต้องมีการบริหารจัดการความเสี่ยงด้านอัตราแลกเปลี่ยนอีกด้วย

นอกจากนี้ ผู้ประกอบการยังต้องเตรียมพร้อมรับมือต่อวิกฤต โดยเฉพาะความเสี่ยงที่ห่วงโซ่อุปทานทองคำของโลกหยุดชะงักจากสถานการณ์ต่าง ๆ เช่น ภาวะสงคราม โรคระบาด นโยบายการควบคุมนำเข้าและส่งออกทองคำระหว่างประเทศ ปัญหาด้านการขนส่ง ซึ่งจะส่งผลให้ราคาทองคำมีความผันผวน และอาจรุนแรงไปจนถึงภาวะขาดแคลนทองคำ ส่งผลให้การผลิต และการซื้อขายทองคำในไทยหยุดชะงัก ซึ่งจำเป็นต้องมีการสร้างความยืดหยุ่นของห่วงโซ่อุปทานทองคำของไทยจากแหล่งต่าง ๆ ให้เพียงพอต่อการผลิต ทั้งจากทองคำในประเทศสำหรับรีไซเคิล และทองคำที่นำเข้ามาจากต่างประเทศให้เหมาะสม

ผู้ผลิตสินค้ากลุ่มเครื่องประดับทองคำ ควรมุ่งสร้างมูลค่าเพิ่มให้กับสินค้า รวมถึงขยายฐานลูกค้า ทั้งผู้บริโภคในประเทศ ผู้บริโภคในประเทศเพื่อนบ้าน และนักท่องเที่ยวต่างชาติ ผู้ผลิตสินค้ายังจำเป็นต้องสร้างมูลค่าเพิ่มให้กับสินค้า เช่น ความประณีต การออกแบบลวดลายทองรูปพรรณให้มีเอกลักษณ์ เพื่อดึงดูดกำลังซื้อจากกลุ่มผู้ซื้อเครื่องประดับทองคำ ที่นิยมซื้อเพื่อสะท้อนความมั่งคั่ง และเก็บสะสม ซึ่งเป็นกลุ่มฐานผู้ซื้อเครื่องประดับทองคำในปัจจุบัน นอกจากนี้ ผู้ผลิตสินค้ายังอาจขยายฐานผู้ซื้อเครื่องประดับทองคำไปยังกลุ่มผู้มีกำลังซื้อใหม่ๆ เช่น ผู้เริ่มประกอบธุรกิจส่วนตัว และผู้ประกอบอาชีพอิสระที่มีการเติบโตของรายได้แบบก้าวกระโดด แต่รายได้ไม่แน่นอน จึงต้องการสะสมสินทรัพย์เพื่อเป็นหลักประกันในอนาคต รวมถึงกลุ่มคนรุ่นใหม่ที่มีกำลังซื้อ ด้วยการออกแบบเครื่องประดับที่มีความทันสมัยมากขึ้น และสามารถสวมใส่ได้ในชีวิตประจำวัน อีกทั้ง อาจร่วมมือผลิตสินค้าเครื่องประดับออกเป็นคอลเล็กชั่นกับแบรนด์แฟชั่นต่าง ๆ ไปจนถึงการผลิตสินค้าที่กำลังเป็นกระแส และได้รับความนิยมในกลุ่มผู้บริโภคที่มีกำลังซื้อ

สำหรับตลาดผู้ซื้อเครื่องประดับทองคำชาวต่างชาตินั้น SCB EIC มองว่า ยังมีโอกาสในการขายเครื่องประดับทองคำให้กลุ่มผู้บริโภคในประเทศเพื่อนบ้านที่นิยมเครื่องประดับทองคำจากไทย รวมถึงนักท่องเที่ยวต่างชาติกลุ่มที่มีการถือครองทองคำต่อหัวที่สูงที่มาท่องเที่ยวในไทย อย่างชาวตะวันออกกลาง ได้แก่ คูเวต ซาอุดีอาระเบีย และสหรัฐอาหรับเอมิเรตส์ ซึ่งมีค่าใช้จ่ายด้านช้อปปิ้งโดยเฉลี่ยต่อหัวในการมาท่องเที่ยวในไทยในปี 2022 อยู่ที่ 13,860 บาท 11,122 บาท และ 8,594 บาท ตามลำดับ รวมถึงชาวฮ่องกง ซึ่งมีค่าใช้จ่ายด้านช้อปปิ้งโดยเฉลี่ยต่อหัวในการมาท่องเที่ยวในไทยในปี 2022 สูงถึง

19,624 บาท สูงกว่าค่าใช้จ่ายด้านช้อปปิ้งโดยเฉลี่ยต่อหัวของนักท่องเที่ยวต่างชาติโดยรวม ซึ่งอยู่ที่ 7,933 บาท เป็นโอกาสให้ผู้ผลิตสินค้ากลุ่มเครื่องประดับทองคำมุ่งเน้นการออกแบบเครื่องประดับให้ตอบโจทย์ความนิยมของนักท่องเที่ยวกลุ่มดังกล่าวมากขึ้น รวมถึงธุรกิจค้าทองยังสามารถขยายฐานลูกค้าชาวต่างชาติกลุ่มดังกล่าว โดยเฉพาะนักท่องเที่ยวชาวสหรัฐอาหรับเอมิเรตส์ และฮ่องกง ซึ่งเป็นประเทศผู้นำเข้าหลักสำหรับสินค้าเครื่องประดับแท้ที่ทำด้วยทองของไทยอยู่แล้ว

ผู้ค้าทองรายใหญ่ยังสามารถขยายการให้บริการ ด้วยการเป็นพันธมิตรกับธุรกิจที่เกี่ยวเนื่อง เช่น สถาบันการเงิน การขายทองคำผ่าน E-wallet เพื่ออำนวยความสะดวกในการซื้อขาย และลงทุนในทองคำได้อย่างครอบคลุมมากขึ้น นอกจากนี้ ผู้ค้าทองที่มีสาขาอยู่ในแหล่งท่องเที่ยว อาจทำการตลาดกระตุ้นการซื้อเครื่องประดับทองคำในสาขาที่มีการกระจุกตัวของนักท่องเที่ยวกลุ่มที่มีการถือครองทองคำต่อหัวที่สูง รวมถึงอาจเป็นพันธมิตรกับธุรกิจที่เกี่ยวข้องกับการท่องเที่ยว เช่น ธุรกิจนำเที่ยว ธุรกิจขายสินค้าที่ระลึก เพื่อทำการตลาดร่วมกัน ซึ่งจะช่วยให้ผู้ค้าทองสามารถขยายช่องทางการขายเครื่องประดับทองคำไปสู่นักท่องเที่ยวต่างชาติกลุ่มที่มีศักยภาพได้เพิ่มเติม

สำหรับผู้ค้าทองรายกลางและเล็กอาจขยายบริการการออมทอง รวมถึงเร่งสร้างรายได้เพิ่มเติมจากบริการอื่น ๆ จากการที่ฐานลูกค้าจำนวนมาก ทั้งผู้บริโภค และนักลงทุนยังกระจุกตัวใช้บริการผู้ค้าทองรายใหญ่ ส่งผลให้ผู้ค้าทองรายกลางและเล็กจำเป็นต้องปรับกลยุทธ์ อีกทั้ง ความท้าทายของผู้ค้าทองรายกลางและเล็กยังอยู่ที่ความสามารถในการบริหารสภาพคล่อง โดยจำเป็นต้องให้ความสำคัญกับการบริหารจัดการสต็อกทองคำ และเงินสดอย่างเหมาะสม โดยเฉพาะในช่วงที่มีปริมาณการซื้อขายทองคำสูง

สำหรับในช่วงที่ปริมาณการซื้อขายทองคำชะลอตัว ที่อาจส่งผลต่อสภาพคล่องของกิจการนั้น ผู้ค้าทองรายกลางและเล็กยังจำเป็นต้องเร่งสร้างรายได้เพิ่มเติม ผ่านการขยายการให้บริการ อย่างการซื้อขายทองคำผ่านโปรแกรมการออมทอง หรือการแบ่งขายทองคำสำหรับสะสมเป็นน้ำหนักทองในหน่วยย่อยเป็นกรัม หรือมิลลิกรัม สำหรับผู้ซื้อทองคำที่ต้องการทยอยสะสม และนักลงทุนในพื้นที่ เพื่อขยายโอกาสในการซื้อขายทองคำที่เพิ่มขึ้นจากการซื้อขายทองคำหน้าร้าน ซึ่งมักจำหน่ายอย่างน้อย 0.5 สลึง (1.89 กรัม) โดยจะสามารถเพิ่มโอกาสการจำหน่าย โดยเฉพาะจากผู้ซื้อทองคำรายย่อย และนักลงทุนกลุ่มที่ยังไม่สามารถเข้าถึงแพลตฟอร์ม หรือบัญชีการซื้อขายออนไลน์ของผู้ค้าทองรายใหญ่ได้ โดยการมีหน้าร้านในพื้นที่จะเป็นปัจจัยหนุนให้โปรแกรมการออมทองมีความน่าเชื่อถือ ทั้งนี้ผู้ค้าทองรายกลางและเล็กจำเป็นต้องมีการบริหารจัดการบัญชีซื้อขายอย่างมีประสิทธิภาพ และมีทองคำที่พร้อมส่งมอบเมื่อลูกค้าต้องการรับสินค้า เพื่อรักษาความน่าเชื่อถือในการประกอบธุรกิจ

นอกจากนี้ ผู้ค้าทองรายกลางและเล็กอาจเร่งสร้างรายได้เพิ่มเติมจากบริการอื่น ๆ เช่น รับขายฝาก รับซ่อมทอง ชุบทอง โดยการพัฒนาฝีมือของช่างทอง หรือการส่งต่อทองคำไปยังช่างทองที่มีฝีมือที่เป็นพันธมิตรกับร้าน จะเป็นการสร้างจุดแข็งให้กับผู้ค้าทองรายกลางและเล็กได้ทางหนึ่ง

การปรับปรุงและพัฒนาแพลตฟอร์มการซื้อขายทองคำออนไลน์ให้มีความปลอดภัย จะสร้างความเชื่อมั่นให้กับผู้บริโภค และนักลงทุน รวมถึงขยายโอกาสในการทำธุรกรรมซื้อขายทองคำ ปัจจุบัน การซื้อขายทองคำผ่านแพลตฟอร์มออนไลน์มีแนวโน้มขยายตัวอย่างต่อเนื่อง และมีสัดส่วนมากกว่าการซื้อขายหน้าร้าน อย่างไรก็ตาม ธุรกรรมการซื้อขายทองคำผ่านแพลตฟอร์มออนไลน์ยังคงมีความเสี่ยง เช่น การโจมตีทางไซเบอร์ ความปลอดภัยของข้อมูล เป็นช่องทางฉ้อโกงจากมิจฉาชีพ ซึ่งสร้างความเสียหายต่อผู้บริโภค และนักลงทุน ทั้งนี้เจ้าของแพลตฟอร์มการซื้อขายทองคำออนไลน์ ซึ่งส่วนมากเป็นผู้ค้าทองรายใหญ่ จำเป็นต้องให้ความสำคัญกับการปรับปรุงและพัฒนาแพลตฟอร์มการซื้อขายทองคำให้มีความปลอดภัยอย่างสม่ำเสมอ ซึ่งจะสร้างความเชื่อมั่นให้กับผู้บริโภค และขยายโอกาสในการทำธุรกรรมซื้อขายทองคำ ไปจนถึงสามารถขยายฐานลูกค้ากลุ่มผู้บริโภค และนักลงทุนที่เป็นกลุ่มคนรุ่นใหม่ได้

นอกจากนี้ การส่งเสริมอุปสงค์จากการผลิตสินค้าที่เกี่ยวข้องกับเทคโนโลยี จะสามารถสร้างโอกาสในการขยายขอบเขตการซื้อขายทองคำ จากการที่ภาครัฐกำหนดให้อุตสาหกรรมอิเล็กทรอนิกส์อัจฉริยะเป็นหนึ่งในอุตสาหกรรมที่มีศักยภาพของประเทศ หรืออยู่ในกลุ่ม First S-curve ซึ่งไทยมีศักยภาพในการผลิตสินค้าชิ้นส่วนอิเล็กทรอนิกส์สำหรับอุปกรณ์เครื่องใช้ไฟฟ้า รถยนต์ อุปกรณ์เครื่องใช้ภายในบ้าน ไปจนถึงชิ้นส่วนอิเล็กทรอนิกส์ที่มีความซับซ้อน ทั้งนี้การผลิตสินค้าเหล่านี้ได้มีการใช้ทองคำเป็นส่วนประกอบ ซึ่งหากภาครัฐสนับสนุนให้เกิดการลงทุนผลิตสินค้าเหล่านี้ได้มากขึ้น ก็จะกระตุ้นอุปสงค์ทองคำในภาคการผลิตสินค้าที่เกี่ยวข้องกับเทคโนโลยีได้มากขึ้น

บทวิเคราะห์โดย... https://www.scbeic.com/th/detail/product/gold-market-110724

หมายเหตุ

ข้อมูล และข้อคิดเห็นบางส่วนในบทวิเคราะห์ฉบับนี้ ได้รับความอนุเคราะห์จาก คุณจิตติ ตั้งสิทธิ์ภักดี นายกสมาคมค้าทองคำประเทศไทย ซึ่งช่วยให้เนื้อหาในบทวิเคราะห์มีความสมบูรณ์มากขึ้น

ผู้เขียนบทวิเคราะห์

กัญญารัตน์ กาญจนวิสุทธิ์ นักวิเคราะห์อาวุโส

วรรณโกมล สุภาชาติ นักวิเคราะห์

INFRASTRUCTURE CLUSTER

ดร. สมประวิณ มันประเสริฐ รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหารกลุ่มงาน Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ปราณิดา ศยามานนท์ ผู้อำนวยการฝ่าย Industry Analysis

กัญญารัตน์ กาญจนวิสุทธิ์ นักวิเคราะห์อาวุโส

เชษฐวัฒก์ ทรงประเสริฐ นักวิเคราะห์อาวุโส

วรรณโกมล สุภาชาติ นักวิเคราะห์

ข่าวเด่น