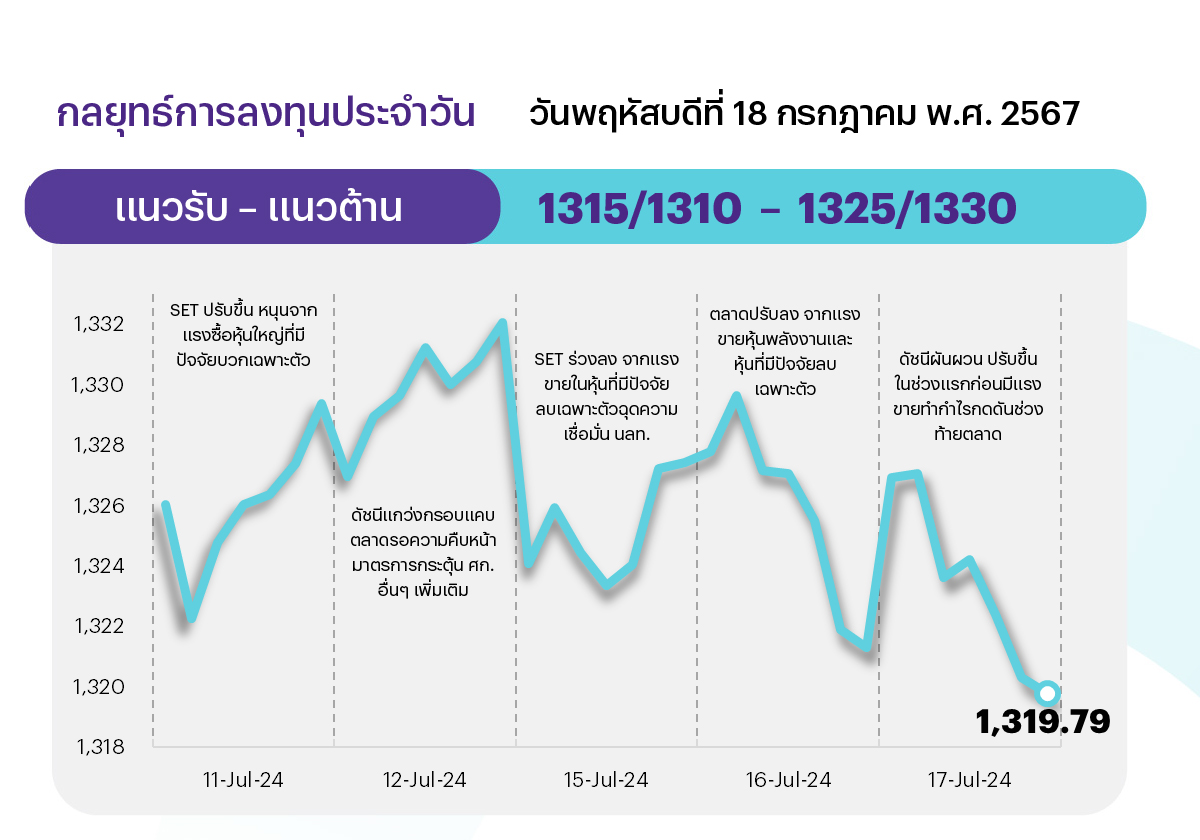

คาด SET มีแนวโน้มอ่อนตัว โดยมีปัจจัยกดดันจาก 1) sentiment ลบ หุ้นกลุ่มเทคฯ ปรับลงแรง 2) ความกังวลปัจจัยการเมืองในประเทศ และ 3) สัญญาณเทคนิคเป็นลบ หลังปิดต่ำกว่า 1320 จุด ด้านแนวรับถัดไปอยู่ที่ 1315 และ 1310 จุด ตามลำดับ ส่วนกรอบบนยังถูกจำกัด โดยมีแนวต้านอยู่ที่ 1325 และ 1330 จุด

ประเด็นสำคัญ

• รัฐบาลสหรัฐพิจารณาออกมาตรการเข้มงวดบังคับใช้ต่อบริษัทเทคฯ ที่ยังคงอนุญาตให้บริษัทจีนเข้าถึงเทคโนโลยีของสหรัฐ ขณะที่โดนัลด์ ทรัมป์ ผู้สมัครชิงตำแหน่ง ปธน. สหรัฐ กล่าวว่าไต้หวันควรจ่ายเงินให้กับสหรัฐเพื่อเป็น คชจ. ในการปกป้องไต้หวัน

• คริสโตเฟอร์ วอลเลอร์ คกก. Fed ส่งสัญญาณว่า Fed เตรียมปรับลด ดบ. ในไม่ช้า ตราบที่ไม่มีเรื่องประหลาดใจครั้งใหญ่เกี่ยวกับเงินเฟ้อและการจ้างงาน ส่งผลราคาทองคำขึ้นทำจุดสูงสุดเป็นประวัติการณ์ และ bond yield 10 ปีสหรัฐลดลงต่ำสุดในรอบ 4 เดือน

• EIA รายงานสต็อกน้ำมันดิบรายสัปดาห์ลดลง 4.9 ล้านบาร์เรล มากกว่าตลาดคาดจะลดลงเพียง 3 หมื่นบาร์เรล และมากกว่าที่ API รายงานว่าสต็อกน้ำมันดิบของสหรัฐลดลง 4.4 ล้านบาร์เรล

• ADB คงคาดการณ์ GDP ไทยปีนี้ 2.6% หนุนจากการท่องเที่ยว-การบริโภคฟื้นตัวต่อเนื่อง แต่กังวลความเชื่อมั่นผู้บริโภคลดต่ำลง การลงทุนภาครัฐยังล่าช้า คาดหวัง GDP ปีหน้าโต 3%

• ส.อ.ท. รายงานดัชนีความเชื่อมั่นภาคอุตสาหกรรม มิ.ย. 67 ลดลงติดต่อกันเป็นเดือนที่ 3 และต่ำสุดรอบ 24 เดือน จาก ศก. ใน ปท. ฟื้นตัวช้า กำลังซื้อผู้บริโภคอ่อนแอ ส่งผลให้ยอดคำสั่งซื้อโดยรวมลดลง

• สภาฯ มีมติ 297 ต่อ 164 เสียง รับร่าง พ.ร.บ.งบฯ เพิ่มเติม วงเงิน 1.22 แสนลบ. กระตุ้น ศก. ผ่านโครงการเติมเงิน 1 หมื่นบ. ผ่านดิจิทัลวอลเล็ต

• BOI เตรียมออกมาตรการจูงใจผู้ประกอบการจากจีนที่เข้ามาลงทุนผลิต EV ในไทยใช้ชิ้นส่วนประกอบที่ผลิตในไทยเพิ่มมากขึ้น ซึ่งจะช่วยทำให้ผู้ผลิตชิ้นส่วนไทยแข็งแกร่งและสามารถทำธุรกิจได้อย่างยั่งยืน

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ยังเปราะบางและมี Upside จำกัด เนื่องจากปัจจัยการเมืองในประเทศยังยืดเยื้อและยังต้องรอความชัดเจนของโครงการดิจิทัลวอลเล็ต ส่วนปัจจัยต่างประเทศคาดจะได้แรงหนุนจากแนวโน้มผลประกอบการ 2Q67 ของ บจ. ในสหรัฐที่น่าจะยังแข็งแกร่ง ภายใต้เศรษฐกิจจีนที่ยังมีแนวโน้มอ่อนแอและเศรษฐกิจสหรัฐมีแนวโน้มชะลอตัวลง รวมถึงท่าทีของ ECB ที่คาดจะยังคงดอกเบี้ย ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยยังมี Upside จำกัด หลังรอความชัดเจนของปัจจัยต่างๆ ในประเทศ ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นที่คาด 2Q67 กำไรจะยังสามารถเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง เลือก MINT BEM OSP TU KCE CPF

2) หุ้นที่คาดจะได้อานิสงส์ Cover Short หลัง ตลท. เริ่มใช้มาตรการ Uptick ตั้งแต่ 1 ก.ค. 67 และเป็นหุ้นพื้นฐานดีมี ESG Rating ระดับ A-AAA เลือก HANA TOP BEM MINT OSP BBL SCGP AOT

3) หุ้นที่คาดได้อานิสงส์บวกจากแผนปรับเงื่อนไขกองทุน Thai ESG ใหม่ โดยขยายวงเงินเป็น 3 แสนบาทและลดระยะเวลาถือครองเหลือ 5 ปี เลือก ADVANC CPALL BDMS BBL GULF

4) ราคาน้ำมันดิบ Brent ฟื้นตัว แม้ความไม่สงบในตะวันออกกลางยังไม่กระจายออกในวงกว้าง แต่ยังมีการโจมตีเรือบรรทุกสินค้าในทะเลแดง และโครงสร้างพื้นฐานน้ำมันในรัสเซียกลับมาเพิ่มขึ้นในช่วงที่ผ่านมา โดยประเมินกรอบราคา 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

GFPT 2Q67 คาดกำไรปกติที่ 524 ลบ. โต 57%YoY อัตรากำไรขั้นต้นและส่วนแบ่งกำไรดีขึ้นจากยอดขายส่งออกที่มีอัตรากำไรขั้นต้นสูงเพิ่มขึ้น ต้นทุนอาหารสัตว์ลดลง และเพิ่มขึ้น 19%QoQ จากปัจจัยฤดูกาล คาดกำไร 3Q67 โต YoY จากการส่งออกที่เพิ่มขึ้น ราคาผลิตภัณฑ์ระดับสูงและต้นทุนอาหารสัตว์ระดับต่ำ

BDMS 2Q67 คาดกำไรปกติที่ 3.4 พันลบ. โต 11%YoY จากการเติบโตของรายได้และ EBITDA Margin แต่ลดลง 17%QoQ จากปัจจัยฤดูกาล ขณะที่ปี 2567 คาดกำไรปกติโต 13%YoY สู่ 1.6 หมื่นลบ. โดยกำไรจะแข็งแกร่งใน 2H67 ปัจจุบันซื้อขายที่ PER 67F ระดับ 26 เท่า ต่ำกว่าระดับ -2SD ของค่าเฉลี่ยในอดีต

ข่าวเด่น