การส่งออกเดือน มิ.ย. 2024 หดตัว จากการส่งออกผลไม้ไปตลาดจีนแผ่วลงเป็นสำคัญ

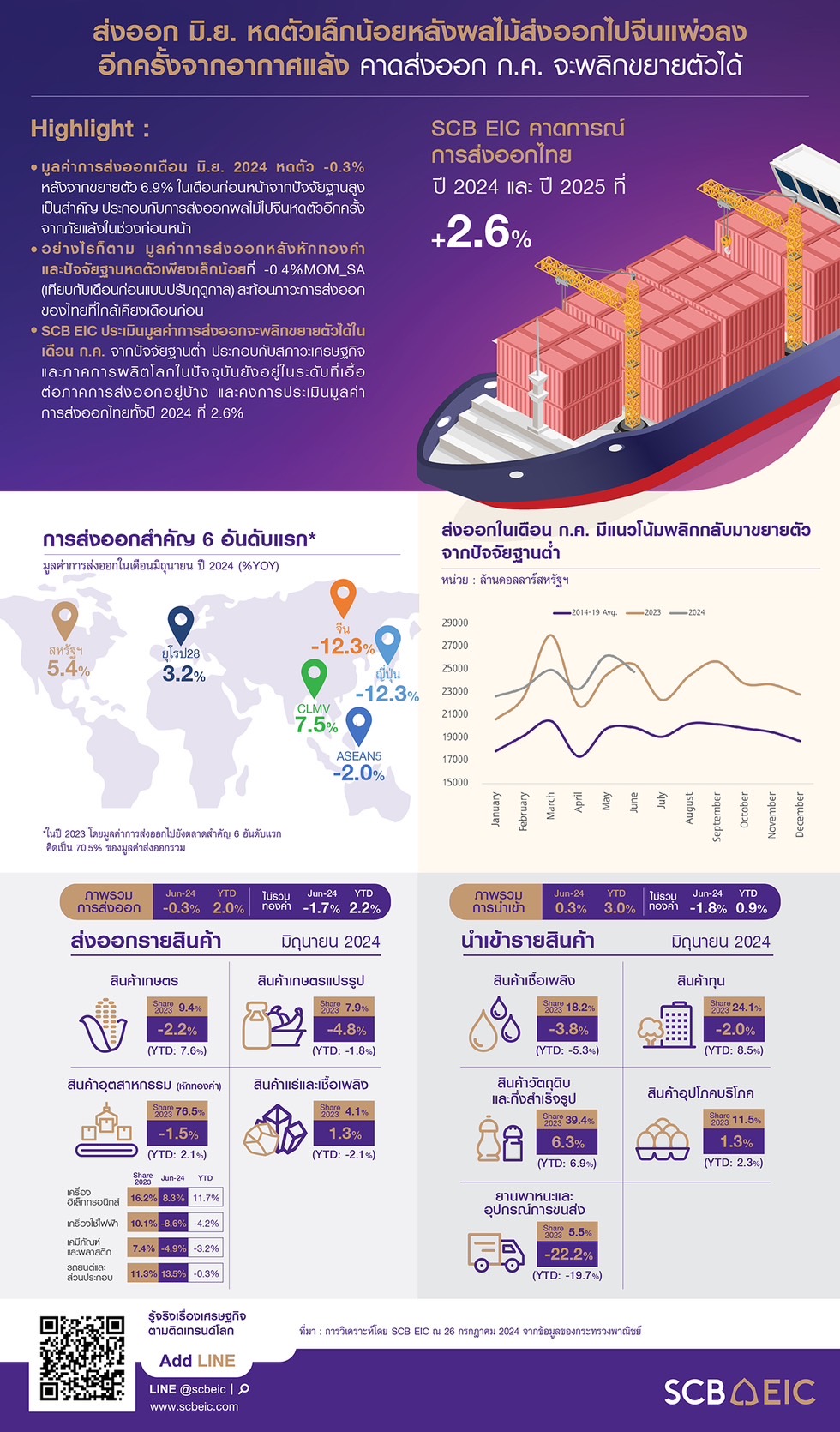

มูลค่าการส่งออกสินค้าไทยเดือน มิ.ย. 2024 อยู่ที่ 24,796.6 ล้านดอลลาร์สหรัฐ พลิกกลับมาหดตัวเล็กน้อย -0.3%YOY (เทียบกับเดือนเดียวกันของปีก่อน) หลังจากที่ขยายตัวดี 6.9% ในเดือนก่อนหน้า การหดตัวในเดือนนี้เป็นผลจากปัจจัยฐานสูงเป็นสำคัญ ประกอบกับการส่งออกผลไม้ไปจีนหดตัวอีกครั้งจากภัยแล้งในช่วงก่อนหน้า (ขยายตัวสูง 142.4% ในเดือน พ.ค.) แม้จะยังมีแรงส่งจากการส่งออกทองคำที่ขยายตัวมากถึง 184.1% ก็ตาม ทั้งนี มูลค่าการส่งออกหลังหักทองคำและปัจจัยฐานหดตัวเล็กน้อยที่ -0.4%MOM_SA (เทียบกับเดือนก่อนแบบปรับฤดูกาล) สะท้อนภาวะการส่งออกของไทยที่ใกล้เคียงเดือนก่อน ในภาพรวมมูลค่าการส่งออกไทยในครึ่งแรกของปีนี้อยู่ที่ 145,290 ล้านดอลลาร์สหรัฐ ขยายตัว 2%YOY (ตัวเลขระบบศุลกากร)

การส่งออกสินค้าอุตสาหกรรมเกษตรและสินค้าเกษตรกลับมาหดตัว โดยเฉพาะผลไม้ไปจีน

หากพิจารณาสินค้าส่งออกรายหมวด พบว่า (1) สินค้าอุตสาหกรรมเกษตรหดตัว -4.8% จากที่ขยายตัว 0.8% ในเดือนก่อน โดยผลิตภัณฑ์ไขมันและน้ำมันจากพืชและสัตว์และอาหารสัตว์เลี้ยงเป็นสินค้าหลักที่ขยายตัว ขณะที่น้ำตาลทรายเป็นสินค้าสำคัญที่หดตัว (2) สินค้าเกษตรกลับมาหดตัว -2.2% จากที่ขยายตัวมากถึง 36.3% ในเดือนก่อน โดยเฉพาะการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งที่หดตัว -37.8% หลังขยายตัวสูงถึง 128% ในเดือนก่อน จากอากาศแล้ง โดยเฉพาะตลาดจีนหดตัวถึง -40.2% จากที่ขยายตัวถึง 142.4% ในเดือนก่อน (คิดเป็นราว 90% ของการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งของไทยทั้งหมด) ทั้งนี้การส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งเป็นสินค้าสำคัญที่กดดันให้มูลค่าการส่งออกในเดือน มิ.ย. ลดลงถึง -1.4% จากการส่งออกรวมที่หดตัว -0.3% ขณะที่ข้าวและยางพาราเป็นสินค้าเกษตรสำคัญที่ขยายตัว (3) สินค้าอุตสาหกรรมขยายตัว 0.3% ชะลอลงจาก 4.2% ในเดือนก่อน โดยเครื่องคอมพิวเตอร์และอุปกรณ์ และรถยนต์ อุปกรณ์และส่วนประกอบเป็นสินค้าสำคัญที่ขยายตัวดี ขณะที่เครื่องยนต์สันดาปภายในแบบลูกสูบและส่วนประกอบ, แผงวงจรไฟฟ้า, เหล็ก เหล็กกล้าและผลิตภัณฑ์ และผลิตภัณฑ์ยาง เป็นสินค้าสำคัญที่หดตัว และ (4) สินค้าแร่และเชื้อเพลิงขยายตัวชะลอลงเหลือ 1.3% หลังจากขยายตัว 2.6% ในเดือนก่อน (รูปที่ 1 และ 2)

การส่งออกรายตลาดผันผวน สาเหตุหลักจากทองคำไม่ขึ้นรูป

หากพิจารณาการส่งออกรายตลาด พบว่า (1) ตลาดฮ่องกงพลิกกลับมาหดตัว -15.5% หลังจากที่ขยายตัว 25.1% ในเดือนก่อน โดยสินค้าส่งออกไปฮ่องกงที่สำคัญสุด 3 ประเภทหดตัว ได้แก่ อัญมณีและเครื่องประดับหดตัว -14.2% (โดยเฉพาะทองคำหดตัว -95.6%) เครื่องคอมพิวเตอร์ อุปกรณ์และส่วนประกอบหดตัว -12.9% และแผงวงจรไฟฟ้าหดตัว -16.9% (2) ตลาดญี่ปุ่นหดตัว -12.3% รุนแรงขึ้นจาก -1% ในเดือนก่อน โดยเป็นการหดตัวที่ค่อนข้างทั่วถึง เพราะ 12 ใน 15 สินค้าส่งออกไปญี่ปุ่นที่สำคัญหดตัวในเดือนนี้ เป็นภาพต่อเนื่องจากที่เห็นการหดตัวทั้ง 15 สินค้าในเดือนก่อน (3) ตลาดจีนพลิกกลับมาหดตัว -12.3% หลังจากที่ขยายตัวมากถึง 31.2% ในเดือนก่อน ตามการส่งออกสินค้าสำคัญหลายชนิดที่หดตัวเป็นตัวเลขสองหลัก เช่น ผลไม้สด แช่เย็น แช่แข็งและแห้งหดตัวถึง -40.2% เม็ดพลาสติกหดตัว -19.8% ผลิตภัณฑ์ยางหดตัว -17% (4) การส่งออกไปสหรัฐฯ และอินเดียขยายตัวดีในเดือนนี้

และครึ่งแรกของปี และมีแนวโน้มเป็นตลาดสำคัญของการส่งออกไทยในช่วงครึ่งหลังของปีต่อไปได้ (5) ตลาดสวิตเซอร์แลนด์ขยายตัวมากถึง 106.9% จากการส่งออกทองคำที่ขยายตัวสูงถึง 1,641.7% (6) ตลาด CLMV ขยายตัว 7.5% จากการส่งออกไปกัมพูชาที่ขยายตัว 44.2% โดยเฉพาะจากการส่งออกทองคำไปกัมพูชาที่ขยายตัวมากถึง 648.6% แต่การส่งออกสินค้าไม่รวมทองคำไปกัมพูชากลับหดตัว -4.1% ขณะที่การส่งออกไปยังลาวและเมียนมาหดตัว -0.8% และ -24% (ผลจากความไม่สงบในประเทศเมียนมา) และการส่งออกไปเวียดนามขยายตัว 2.6% (รูปที่ 1)

ดุลการค้าไทยเกินดุลเล็กน้อยในเดือน มิ.ย. แต่ภาพรวมครึ่งปีแรกยังขาดดุลอยู่มาก

มูลค่าการนำเข้าสินค้าในเดือน มิ.ย. อยู่ที่ 24,578.5 พลิกกลับมาขยายตัว 0.3% หลังจากหดตัว -1.6% ในเดือนก่อน โดยการนำเข้าสินค้าวัตถุดิบและกึ่งสำเร็จรูปขยายตัวดี 6.3% สินค้าอุปโภคบริโภคขยายตัวชะลอลง 1.3% ขณะที่การนำเข้ายานพาหนะและอุปกรณ์การขนส่ง สินค้าเชื้อเพลิง และสินค้าทุนหดตัว -22.2% -3.8% และ -2% ตามลำดับ ดุลการค้าระบบศุลกากรในเดือนนี้กลับมาเกินดุล 656.1 ล้านดอลลาร์สหรัฐ ต่อเนื่องจาก 656.2 ล้านดอลลาร์สหรัฐ ในเดือน พ.ค. สำหรับภาพรวมครึ่งแรกของปี 2024 ดุลการค้าไทยยังคงขาดดุล -5,242.7 ล้านดอลลาร์สหรัฐ

SCB EIC ประเมินส่งออกไทยจะขยายตัวต่อเนื่องได้ในเดือน ก.ค. และครึ่งปีหลัง

SCB EIC ประเมินว่าการส่งออกในเดือน ก.ค. มีแนวโน้มพลิกกลับมาขยายตัวได้ จากปัจจัยฐานต่ำเป็นสำคัญ (รูปที่ 3) เนื่องจากมูลค่าการส่งออกในเดือน ก.ค. ปี 2023 หดตัวมากถึง -10.3% ตามเศรษฐกิจโลกที่ไม่สดใสนักในขณะนั้นประกอบกับการส่งออกทองคำหดตัวมากถึง -53.7% ขณะที่ภาวะเศรษฐกิจโลกและเครื่องชี้ภาคอุตสาหกรรมโลกยังเอื้อต่อการส่งออกไทยอยู่บ้าง สะท้อนจากดัชนีผู้จัดการฝ่ายจัดซื้อโลกที่ยังอยู่เหนือระดับ 50 (รูปที่ 4) แต่ข้อมูลเดือนล่าสุดทยอยปรับลดลงต่ำกว่า 50 ในประเทศพัฒนาแล้ว (รูปที่ 5) SCB EIC ประเมินมูลค่าการส่งออกไทยปีนี้จะกลับมาขยายตัวเป็นบวกที่ 2.6% (ตัวเลขระบบดุลการชำระเงิน และมุมมอง ณ มิ.ย. 2024) ตามแนวโน้มเศรษฐกิจโลก ภาคการผลิตโลก และราคาสินค้าส่งออกที่มีทิศทางเติบโตดีขึ้นกว่ามุมมองก่อนหน้านี้

สำหรับในปี 2025 มูลค่าการส่งออกสินค้าไทยยังมีแนวโน้มขยายตัวต่อเนื่องใกล้เคียงปีนี้ ตามแนวโน้มเศรษฐกิจโลกที่มีเติบโตใกล้เคียงปีนี้และปริมาณการค้าโลกที่มีแนวโน้มเร่งขึ้นจากปีนี้ จากความต้องการบริโภคสินค้าภาคการผลิตที่มากขึ้น ภายใต้แรงกดดันปัญหาเชิงโครงสร้างภาคการส่งออกของไทยที่ไม่สามารถปรับตัวตามความต้องการในตลาดโลกที่เปลี่ยนไปได้เต็มที่ ตลอดจนผลการเลือกตั้งsสำคัญในโลก โดยเฉพาะสหรัฐฯ และสหภาพยุโรปที่มีแนวโน้มจะทำให้คู่ค้าสำคัญของไทยมีลักษณะเป็น Protectionism และใช้เครื่องมือกีดกันทางการค้าเพิ่มขึ้น รวมถึงปัญหา China overcapacity ยังเป็นความเสี่ยงและปัจจัยกดดันสำคัญที่ต้องจับตามอง เนื่องจากทำให้สินค้าไทยแข่งขันด้านราคากับสินค้าจีนในตลาดโลกได้ยากขึ้น ทั้งนี้ SCB EIC อยู่ระหว่างการประเมินอัตราการขยายตัวของมูลค่าการส่งออกไทยในปี 2024 และ 2025 ใหม่ และจะเผยแพร่ในช่วงปลายเดือน ส.ค.

รูปที่ 1 : มูลค่าการส่งออกรายสินค้าและรายตลาดสำคัญ

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : การส่งออกทองคำ คอมพิวเตอร์ รถยนต์ และข้าว ช่วยพยุงส่งออกไทยเดือนนี้

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 3 : SCB EIC มองการส่งออกเดือนหน้า (ก.ค.) จะขยายตัวดี สาเหตุหลักจากปัจจัยฐานที่หดตัวรุนแรงกว่าค่าเฉลี่ยอดีตมาก

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของกระทรวงพาณิชย์และ CEIC

รูปที่ 4 : เศรษฐกิจและภาคอุตสาหกรรมโลกเริ่มมีสัญญาณชะลอตัว โดยเฉพาะกลุ่มประเทศพัฒนาแล้ว

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ S&P Global และ CEIC

รูปที่ 5 : ภาคอุตสาหกรรมโลกเริ่มส่งสัญญาณชะลอตัวในบางประเทศหลัก

ที่มา : การวิเคราะห์โดย SCB EIC จากข้อมูลของ S&P Global, HCOB, HSBC, au Jibun Bank และ Judo Bank

บทวิเคราะห์โดย... https://www.scbeic.com/th/detail/product/trade-260724

ผู้เขียนบทวิเคราะห์

วิชาญ กุลาตี (vishal.gulati@scb.co.th) นักเศรษฐศาสตร์อาวุโส

ภาวัต แสวงสัตย์ (pawat.sawaengsat@scb.co.th) นักเศรษฐศาสตร์

ECONOMIC AND FINANCIAL MARKET RESEARCH

ดร.สมประวิณ มันประเสริฐ รองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงาน Economic Intelligence Center (EIC) และรองผู้จัดการใหญ่ ประธานเจ้าหน้าที่บริหาร กลุ่มงานกลยุทธ์องค์กรธนาคารไทยพาณิชย์ จำกัด (มหาชน)

ดร.ฐิติมา ชูเชิด ผู้อำนวยการฝ่ายวิจัยเศรษฐกิจมหภาค

ดร.ปุณยวัจน์ ศรีสิงห์ นักเศรษฐศาสตร์อาวุโส

นนท์ พฤกษ์ศิริ นักเศรษฐศาสตร์อาวุโส

วิชาญ กุลาตี นักเศรษฐศาสตร์อาวุโส

ดร.อสมา เหลี่ยมมุกดา นักเศรษฐศาสตร์

ณฐพงศ์ ตันติจิรานนท์ นักเศรษฐศาสตร์

ปัณณ์ พัฒนศิริ นักเศรษฐศาสตร์

ภาวัต แสวงสัตย์ นักเศรษฐศาสตร์

ข่าวเด่น