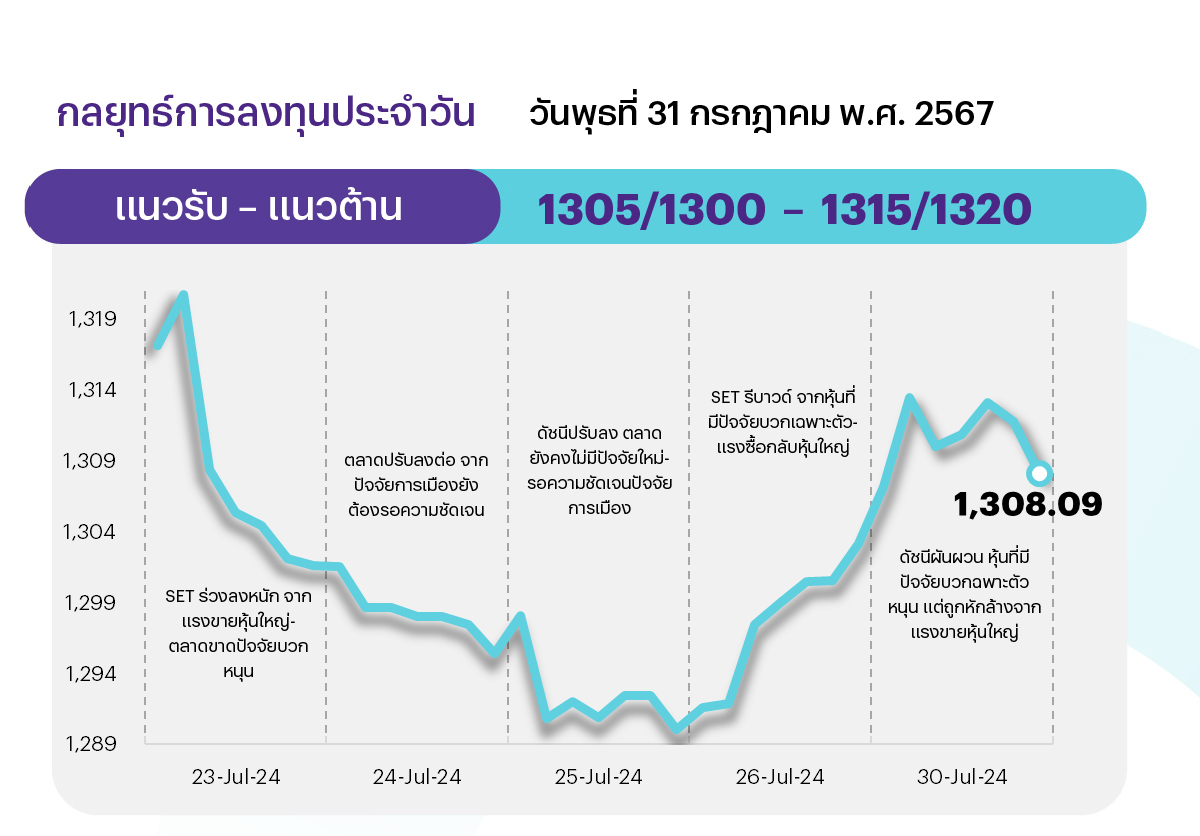

คาด SET แกว่งภายในกรอบระหว่าง 1300-1320 จุด โดยนักลงทุนในตลาดรอติดตามผลประชุมเฟดเพื่อประเมินทิศทางการลดดอกเบี้ย ทั้งนี้ภาพรวมแนวโน้มราคา หากไม่ต่ำกว่า 1290 จุด แม้ยังอยู่ในช่วงฟื้นตัวได้ อย่างไรก็ตาม คาดกรอบบนถูกจำกัดบริเวณแนวต้าน 1330-1335 จุด

ประเด็นสำคัญ

• ตัวเลข JOLTS มิ.ย. ของสหรัฐลดลงสู่ 8.18 ล้านตำแหน่ง สูงกว่าตลาดคาด ส่วนดัชนีความเชื่อมั่นผู้บริโภคสหรัฐ ก.ค. ปรับขึ้นสูงกว่าคาด

• ครม. อนุมัติเกณฑ์ใหม่กองทุน Thai ESG เพิ่มวงเงินลดหย่อนเป็น 3 แสนบ. ลดเวลาถือครองเหลือ 5 ปี คาดเม็ดเงินใหม่เข้ามา 2-3 หมื่นลบ. รวมทั้งเห็นชอบมาตรการสินเชื่อ SME Green Productivity 1.5 หมื่นลบ. นอกจากนี้ยังเห็นชอบมาตรการภาษีหนุนคนไทยที่มีศักยภาพที่ทำงานใน ตปท. ให้กลับเข้ามาทำงานใน ปท. เป็นอุตสาหกรรมเป้าหมาย 15 กลุ่ม ได้รับสิทธิประโยชน์ภาษีทั้งตัวผู้ถูกจ้างและนายจ้าง

• ก. คลังเตรียมจัดตั้งกองทุนวายุภักษ์ระดมเงินอีก 1 แสนลบ. ด้าน สบน. เปิดจำหน่ายพันธบัตรออมทรัพย์ของ ก. คลัง ในปีงบฯ 2567 ครั้งที่ 2 วงเงินรวม 4 หมื่นลบ. ตั้งแต่ 13 ส.ค. ดบ. สูงสุด 3.40% ต่อปี

• ก. ท่องเที่ยวฯ ระบุจำนวน นทท. สะสม 1 ม.ค.-28 ก.ค. 67 รวมกว่า 20.3 ล้านคน สร้างรายได้ราว 9.57 แสนลบ. โดย นทท. ที่เดินทางเข้าไทยสูงสุด 5 อันดับแรก ได้แก่ จีน มาเลเซีย อินเดีย เกาหลีใต้ และรัสเซีย

• พาณิชย์ปรับคาดการณ์ส่งออกข้าวใหม่ปีนี้เป็น 8.2 ล้านตัน หลัง 6M67 ส่งออกกว่า 5 ล้านตัน เพิ่มขึ้น 25.12%YoY หลังผู้นำเข้าต้องการเพิ่ม ขณะอินเดียยังคงใช้มาตรการควบคุมการส่งออกข้าว และค่าเงินบาทอ่อนค่าทำให้ราคาข้าวไทยอยู่ในระดับที่แข่งขันได้

• ตลท. ยกระดับการประเมิน SET ESG Ratings เน้นข้อมูลที่ บจ. เปิดเผยสู่สาธารณะ ด้าน ก.ล.ต. เตรียมตั้งกองทุนเยียวยา นลท. แก้กฎหมายนำเงินค่าปรับจากการกระทำผิดชดเชยให้ผู้เสียหาย คาดชัดเจนภายใน 3 ปี

กลยุทธ์การลงทุน

ช่วงสั้นมอง SET ลุ้นรีบาวด์ได้แต่ยังมี Upside จำกัด เนื่องจากยังรอติดตามประกาศผลประกอบการ 2Q67 ของบจ. ไทยกลุ่ม Real Sector ซึ่งคาดจะฟื้นตัวดีขึ้น แต่ยังรอความชัดเจนของปัจจัยการเมืองในประเทศ ส่วนปัจจัยต่างประเทศคาดว่ามีโอกาสรีบาวด์ได้หลังสัปดาห์ก่อนมีแรงขายทำกำไรในหุ้นกลุ่มเทคโนโลยีออกมา ส่วนนโยบายการเงินของ FED และ BoE คาดยังมีแนวโน้มคงดอกเบี้ยเช่นเดิม และต้องติดตามผลประกอบการ 2Q67 ของ บจ. ในสหรัฐที่ยังจะออกมาซึ่งคาดแข็งแกร่ง ขณะที่เศรษฐกิจจีนที่อ่อนแอและสงครามเทคโนโลยีที่มีท่าทีรุนแรงขึ้นยังเป็นความเสี่ยงของตลาดสินทรัพย์เสี่ยงทั่วโลก กลยุทธ์ลงทุนจึงแนะนำ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์

มองตลาดหุ้นไทยลุ้นรีบาวด์แต่ยังมี Upside จำกัด ระหว่างรอความชัดเจนของปัจจัยในประเทศและติดตามงบ 2Q67 ของบจ. ไทย ดังนั้นกลยุทธ์ลงทุนจึงแนะนำ “Selective Buy” ใน 4 ธีม ดังนี้

1) หุ้นกลุ่ม Earnings Play ซึ่งคาด 2Q67 กำไรจะยังสามารถเติบโตทั้ง YoY และ QoQ อีกทั้ง Valuation ยังไม่แพง เลือก MINT BEM OSP TU CPF TRUE AMATA

2) หุ้นคาดได้อานิสงส์ Cover Short หลัง ตลท. เริ่มใช้มาตรการ Uptick ตั้งแต่ 1 ก.ค. 67 และเป็นหุ้นพื้นฐานดีมี ESG Rating ระดับ A-AAA หรืออยู่ใน Global Sustainability Index เลือก DELTA TOP BEM MINT AOT

3) หุ้นที่คาดได้อานิสงส์บวกจากแผนปรับเงื่อนไขกองทุน Thai ESG ใหม่ โดยขยายวงเงินเป็น 3 แสนบาทและลดระยะเวลาถือครองเหลือ 5 ปี เลือก ADVANC AOT CPALL BDMS BBL KTB GULF

4) ราคาน้ำมันดิบ Brent ฟื้นตัว แม้ความไม่สงบในตะวันออกกลางยังไม่กระจายออกในวงกว้าง แต่ยังมีการโจมตีเรือบรรทุกสินค้าในทะเลแดง และโครงสร้างพื้นฐานน้ำมันในรัสเซียกลับมาเพิ่มขึ้นในช่วงที่ผ่านมา โดยประเมินกรอบราคา 80-90 ดอลลาร์ต่อบาร์เรล ซึ่งมองยังสามารถมีหุ้นน้ำมันสำหรับป้องกันความเสี่ยง (Hedging) ได้ ดังนั้นนักลงทุนที่รับความเสี่ยงได้สูง จึงยังคงเลือกหุ้นน้ำมันขั้นต้นอย่าง PTTEP

DAILY TOP PICKS

AMATA 2Q67 คาดกำไรสุทธิ 480 ลบ. เติบโต 53%YoY และ 3.5%QoQ แม้ Gross Margin มีแรงกดดันจากการโอนกรรมสิทธิ์ของอมตะชลบุรีในสัดส่วนน้อย แต่คาดมีกำไรพิเศษจากการขายเงินลงทุน ขณะที่มี Backlog ในมือถึง 15,216 ลบ. ช่วยหนุนการเติบโตของผลประกอบการในช่วง 2H67 และปี 2568

BBL ราคาหุ้นปรับลง 7%YTD เป็นโอกาสเข้าซื้อ มองว่ามีปัจจัยกระตุ้นราคาหุ้นจาก 1) การตั้งสำรอง (credit cost) ลดลงในช่วงที่เหลือของปีนี้ 2) การเติบโตของสินเชื่อที่โดดเด่น 3) NIM ที่แข็งแกร่ง และ 4) อัตราส่วนต้นทุนต่อรายได้ที่ลดลง ยังคงเลือกเป็นหุ้นเด่นกลุ่มธนาคาร แนะนำราคาซื้อวันนี้ไม่เกิน 136 บ.

ข่าวเด่น