สหรัฐ

สัญญาณการปรับลดดอกเบี้ยในเดือนกันยายนชัดเจนขึ้นหลังตลาดแรงงานชะลอตัว รวมถึงเงินเฟ้อมีความคืบหน้าในการปรับตัวสู่เป้าหมายที่ 2% ในเดือนกรกฎาคม ตัวเลขการจ้างงานนอกภาคเกษตรเพิ่มขึ้นเพียง 114,000 ตำแหน่ง จากเดือนก่อนที่ 179,000 ตำแหน่ง ชะลอตัวมากสุดนับตั้งแต่เดือนธันวาคม 2564 ส่วนอัตราการว่างงานปรับตัวเพิ่มขึ้นสู่ระดับ 4.3% สูงสุดนับตั้งแต่เดือนตุลาคม 2564 ขณะที่ ตัวเลขค่าจ้างรายชั่วโมงโดยเฉลี่ยของแรงงานเพิ่มขึ้น 3.6% YoY ชะลอลงจากเดือนก่อนหน้าที่ 3.8%

คณะกรรมการเฟด (FOMC) มีมติเอกฉันท์คงอัตราดอกเบี้ยนโยบายที่ 5.25-5.50% พร้อมส่งสัญญาณเริ่มลดดอกเบี้ย 25bps ในการประชุมเดือนกันยายน เครื่องชี้สำคัญทางเศรษฐกิจสะท้อนความเป็นไปได้ในการปรับลดดอกเบี้ยอย่างน้อย 2 ครั้งในปีนี้ จากปัจจัยสนับสนุนของ (i) ตลาดบ้านที่ชะลอตัวต่อเนื่อง (ii) อัตราการว่างงานปรับขึ้นสู่ระดับสูงสุดนับตั้งแต่เดือนตุลาคม 2564 (iii) ดัชนี ISM ภาคการผลิตที่หดตัวมากที่สุดในรอบ 7 เดือน ขณะที่ ISM ภาคบริการพลิกหดตัวมากที่สุดนับตั้งแต่เดือนเมษายน 2563 และ (iv) การบริโภคภาคครัวเรือนที่ชะลอตัวรวมถึงความเชื่อมั่นผู้บริโภคที่ปรับลดลง ขณะเดียวกัน สำนักงานผู้แทนการค้าสหรัฐ (USTR) ออกมาระบุว่าการขึ้นภาษีนำเข้าสินค้าจีน เช่น รถยนต์ไฟฟ้า (EV) แบตเตอรี่ ชิปคอมพิวเตอร์ และผลิตภัณฑ์ทางการแพทย์ อาจล่าช้าออกไปอย่างน้อย 2 สัปดาห์ จากเดิมที่เคยประกาศว่าจะมีผลบังคับใช้ในวันที่ 1 สิงหาคม โดยการเก็บภาษีนั้นจะเริ่มมีผลบังคับใช้ประมาณ 5 สัปดาห์ หลังประกาศผลการตัดสินใจขั้นสุดท้าย

ญี่ปุ่น

BOJ ขึ้นดอกเบี้ย พร้อมประกาศลดวงเงินซื้อพันธบัตรรายเดือนลงครึ่งหนึ่ง ในเดือนกรกฎาคม ดัชนี PMI ภาคการผลิตพลิกกลับมาหดตัวเป็นครั้งแรกในรอบ 6 เดือนอยู่ที่ 49.2 ส่วนดัชนี PMI ภาคบริการกลับมาขยายตัวที่ 53.9 สูงสุดในรอบ 4 เดือน ในส่วนของรายงานยอดขายของผู้ค้าปลีกรายใหญ่โต 7% YoY ในเดือนมิถุนายน ขยายตัวต่อเนื่องเป็นเดือนที่ 3

ธนาคารกลางญี่ปุ่น (BOJ) มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย 15bps สู่ระดับ 0.25% พร้อมประกาศปรับลดวงเงินซื้อพันธบัตรในเดือนมกราคม-ธันวาคม 2568 เหลือครึ่งหนึ่งของระดับปัจจุบัน โดยตั้งเป้าไว้ที่เดือนละ 3 ล้านล้านเยนต่อเดือน ขณะที่คาดการณ์ GDP ปี 2567 ถูกปรับลดลงสู่ระดับ 0.6% จากเดิมที่ 0.8% เช่นเดียวกับคาดการณ์เงินเฟ้อพื้นฐานที่ปรับลดลงสู่ระดับ 2.5% จากเดิมที่ 2.8% หลังเศรษฐกิจญี่ปุ่นมีสัญญาณเติบโตน้อยกว่าคาดในไตรมาส 2 จากการบริโภคภาคเอกชนที่อ่อนแอ รวมถึงแนวโน้มการชะลอตัวที่ต่อเนื่องของ PMI ภาคการผลิต อย่างไรก็ตาม วิจัยกรุงศรีประเมินว่าการเติบโตของเศรษฐกิจญี่ปุ่นจะเริ่มทยอยดีขึ้นในช่วงครึ่งปีหลัง จากผลของการปรับขึ้นค่าจ้างแรงงาน การฟื้นตัวของการท่องเทียวและส่งออก รวมถึงความเชื่อมั่นทางธุรกิจของกลุ่มผู้ประกอบการรายใหญ่ที่เพิ่มสูงขึ้น

จีน

ภาคการผลิตของจีนหดตัวในช่วงต้นไตรมาส 3 ภาคบริการโตต่ำสุดในปีนี้ ทางการกระตุ้นการบริโภค คาดผลเชิงบวกจำกัด ภาคเอกชนโดย Caixin รายงานว่ากิจกรรมภาคการผลิตในเดือนกรกฎาคมหดตัวเป็นครั้งแรกนับตั้งแต่เดือนตุลาคม 2566 ที่ระดับ 49.8 หลังจากขยายตัวในเดือนมิถุนายนที่ 51.8 สอดคล้องกับการรายงานของทางการที่ระบุว่ากิจกรรมภาคการผลิตในเดือนเดียวกันลดลงสู่ระดับต่ำสุดนับตั้งแต่เดือนกุมภาพันธ์และหดตัวต่อเนื่องเป็นเดือนที่ 3 ที่ 49.4 ในเดือนกรกฎาคม จาก 49.5 ในเดือนมิถุนายน ส่วนกิจกรรมภาคบริการเติบโตในอัตราต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2566 ที่ระดับ 50.2 จาก 50.5 ในเดือนก่อนหน้า

ดัชนีชี้นำต่างๆส่งสัญญาณการชะลอตัวทางเศรษฐกิจชัดเจนขึ้น อาทิ ภาคเอกชนรายงานคำสั่งซื้อใหม่ (new orders) ในภาคการผลิตหดตัวช่วงต้นไตรมาส 3 หลังจากขยายตัวต่อเนื่อง 11 เดือน คำสั่งซื้อจากต่างประเทศโตชะลอลง ส่วนทางการรายงานว่ากิจกรรมโดยรวมของภาคการผลิตและภาคบริการต่ำสุดในรอบ 19 เดือน ในระยะต่อไป มาตรการกระตุ้นการใช้จ่ายเพื่อการบริโภคประกอบกับการปรับลดอัตราดอกเบี้ยอาจช่วยพยุงเศรษฐกิจได้บ้าง แต่คาดว่าผลบวกค่อนข้างจำกัดเนื่องจากดอกเบี้ยลดลงเพียง 0.10-0.20% และมาตรการช่วยหนุนเพียงบางภาคการผลิต เช่น เครื่องใช้ไฟฟ้าและเครื่องจักร นอกจากนี้ คำสั่งซื้อทั้งในและต่างประเทศยังอ่อนแอ ภาคอสังหาริมทรัพย์ยังประสบปัญหา การกีดกันทางการค้ามีแนวโน้มรุนแรงขึ้น รวมทั้งเงินลงทุนจากต่างประเทศลดลง ล่าสุด การลงทุนโดยตรงจากต่างประเทศหดตัวถึง 29% YoY ในช่วงครึ่งแรกของปีนี้

เศรษฐกิจไทย

เศรษฐกิจในไตรมาสสองเติบโตต่อเนื่องท่ามกลางแรงกดดันจากปัญหาเชิงโครงสร้าง ขณะที่ BOI เผยยอดขอรับส่งเสริมการลงทุนมีทิศทางปรับดีขึ้นในบางอุตสาหกรรม

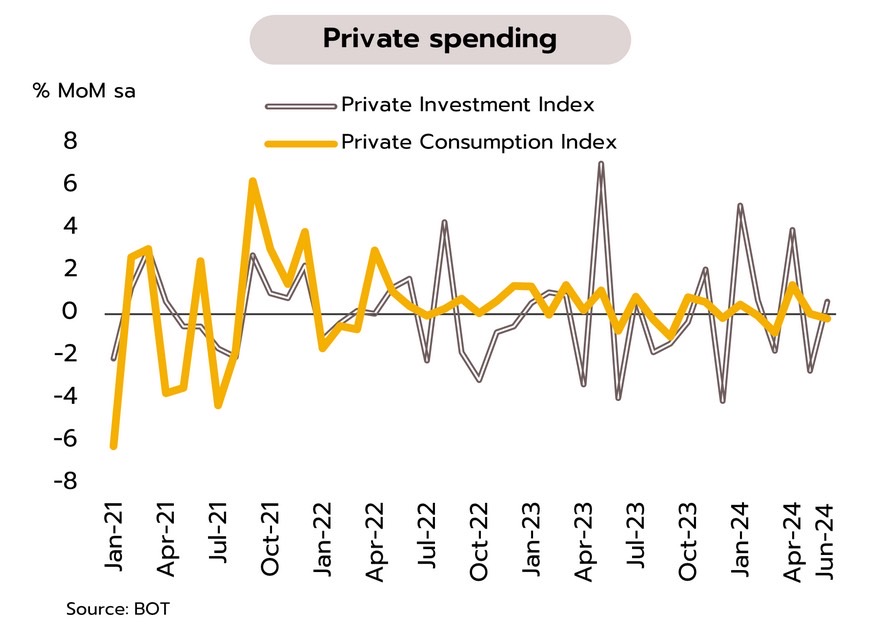

เศรษฐกิจในเดือนมิถุนายนชะลอลงจากเดือนก่อนตามภาคท่องเที่ยวและการบริโภคที่แผ่วลง แต่ภาพรวมในไตรมาส 2 ยังฟื้นตัวต่อเนื่อง ธนาคารแห่งประเทศไทย (ธปท.) รายงานเศรษฐกิจโดยรวมในเดือนมิถุนายน จำนวนและรายรับจากนักท่องเที่ยวต่างชาติหดตัวลงจากเดือนก่อน (-4.4% และ -3.5% MoM sa) ประกอบกับการบริโภคภาคเอกชนที่แผ่วลงต่อเนื่อง (-0.2%) จากการหดตัวของการบริโภคสินค้าคงทนในหมวดยานยนต์ ขณะที่มูลค่าการส่งออกสินค้าไม่รวมทองคำลดลง (-0.7%) อย่างไรก็ตาม การลงทุนภาคเอกชนกลับมาขยายตัว (+0.6%) และการใช้จ่ายของภาครัฐขยายตัวจากปีก่อนทั้งรายจ่ายประจำและรายจ่ายลงทุน

โดยรวมเครื่องชี้เศรษฐกิจในไตรมาส 2 (เดือนเมษายน-มิถุนายน) ฟื้นตัวต่อเนื่องจากไตรมาสก่อน ปัจจัยหนุนสำคัญจากการขยายตัวของภาคท่องเที่ยว ส่งผลให้กิจกรรมในภาคบริการ การจ้างงานและการบริโภคภาคเอกชนปรับดีขึ้น ประกอบกับการใช้จ่ายภาครัฐที่เร่งตัวขึ้นหลังจากการจัดทำงบประมาณรายจ่ายประจำปี 2567 ต้องล่าช้าไปกว่า 7 เดือน โดยวิจัยกรุงศรีคาดว่า GDP ในไตรมาส 2 อาจเติบโตที่ +0.7% QoQ sa หรือ +1.8% YoY (เทียบกับ +1.1% QoQ sa หรือ +1.5% YoY ในไตรมาสแรก) ข้อมูล GDP ในไตรมาส 2 ทางการจะรายงานในวันที่ 19 สิงหาคมนี้ สำหรับในช่วงที่เหลือของปีเศรษฐกิจไทยยังเผชิญกับแรงกดดันจากปัญหาเชิงโครงสร้างในภาคการผลิตซึ่งอาจกระทบต่อการฟื้นตัวของภาคส่งออก ส่งผลให้รายรับธุรกิจและรายได้ครัวเรือนในบางกลุ่มยังเปราะบาง ซึ่งเป็นปัจจัยลบต่อการบริโภคของภาคเอกชนที่ประสบกับค่าจ้างโดยรวมเฉลี่ยทั้งประเทศลดลง (-1.2%YoY ในช่วง 5 เดือนแรกของปี 2567) อีกทั้งหนี้ครัวเรือนที่อยู่ในระดับสูง

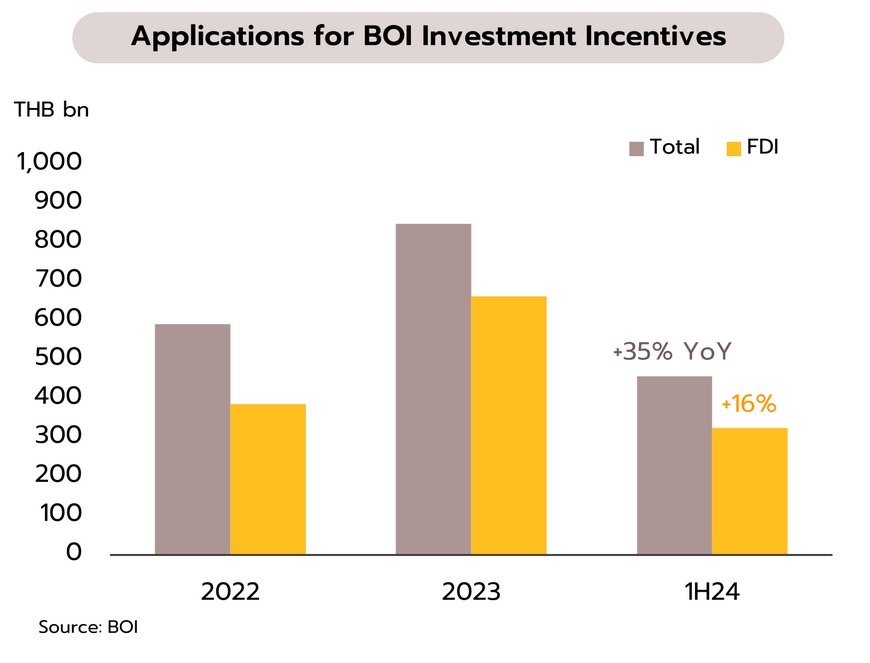

มูลค่ายอดขอรับส่งเสริมการลงทุนในช่วงครึ่งปีแรกขยายตัวถึง 35% แต่เครื่องชี้อื่นๆ สะท้อนว่าการลงทุนในระยะนี้อาจยังฟื้นตัวช้า สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) เผยในช่วงครึ่งแรกของปี 2567 มียอดขอรับส่งเสริมการลงทุนจำนวน 1,412 โครงการ (+64% YoY) เงินลงทุน 458.4 พันล้านบาท (+35% YoY) กลุ่มอุตสาหกรรมเป้าหมายที่มีมูลค่าสูงสุด ได้แก่ อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า (139.7 พันล้านบาท) ยานยนต์และชิ้นส่วน (39.9 พันล้านบาท) เกษตรและแปรรูปอาหาร (33.1 พันล้านบาท) ปิโตรเคมีและเคมีภัณฑ์ (25.3 พันล้านบาท) และอุตสาหกรรมดิจิทัล (25.1 พันล้านบาท) สำหรับการลงทุนจากต่างประเทศ (FDI) มีโครงการยื่นขอรับส่งเสริมจำนวน 889 โครงการ (+83% YoY) เงินลงทุน 325.7 พันล้านบาท (+16% YoY) ประเทศที่มีมูลค่าลงทุนสูงสุด ได้แก่ สิงคโปร์ จีน ฮ่องกง ญี่ปุ่น และไต้หวัน

แม้สัญญาณการลงทุนในระยะปานกลางปรับดีขึ้นในบางอุตสาหกรรมเป้าหมาย สะท้อนจากข้อมูลทั้งยอดขอรับส่งเสริมที่ขยายตัวทั้งทางด้านจำนวนและมูลค่าเงินลงทุน รวมถึงข้อมูลการอนุมัติให้การส่งเสริมในช่วงครึ่งปีแรกมีจำนวน 1,451 โครงการ เงินลงทุน 476.3 พันล้านบาท (+27% YoY) ซึ่งส่วนใหญ่อยู่ในอุตสาหกรรมอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า นอกจากนี้ การออกบัตรส่งเสริมการลงทุนซึ่งเป็นขั้นตอนที่ใกล้เคียงกับการลงทุนจริงที่อาจจะเกิดขึ้นในระยะ 1-2 ปีข้างหน้า มีจำนวน 1,332 โครงการ เงินลงทุนรวม 438.7 พันล้านบาท (+87% YoY) อย่างไรก็ตาม จากข้อมูลธปท.รายงานดัชนีการลงทุนภาคเอกชนในช่วงครึ่งปีแรกยังเติบโตต่ำ (+0.6% YoY) ดัชนีผลผลิตภาคอุตสาหกรรมยังอยู่ในภาวะหดตัว (-2.0% YoY) และอัตราการใช้กำลังการผลิตอยู่ในระดับต่ำกว่า 60% รวมถึงล่าสุดดัชนีความเชื่อมั่นทางธุรกิจ (BSI) เดือนกรกฏาคมปรับลดลงสู่ระดับต่ำสุดนับตั้งแต่เดือนตุลาคม 2564 โดยส่วนใหญ่ปรับลดลงตามภาคการผลิต ซึ่งอาจชี้ว่าการลงทุนภาคเอกชนในระยะนี้ยังคงฟื้นตัวช้า ทั้งนี้ ยังต้องติดตามสถานการณ์การเมืองไทย ซึ่งอาจกระทบความเชื่อมั่นและอาจส่งผลต่อแนวโน้มการลงทุนของภาคเอกชนในระยะถัดไป (วันที่ 7 สิงหาคม ศาลรัฐธรรมนูญนัดฟังคำวินิจฉัยคดียุบพรรคก้าวไกล และวันที่ 14 สิงหาคม ฟังคำวินัยฉัยคดีถอดถอนนายกรัฐมนตรี นายเศรษฐา ทวีสิน)

ข่าวเด่น